【相続税】土砂災害特別警戒区域内にある宅地の評価を徹底解説

令和元年も台風15号、19号の影響により、関東地方を中心に多大な被害をもたらしました。近年は台風やゲリラ豪雨により土砂災害により命を落とす人も増えてきています。

そのような環境変化等に鑑み、相続税の土地評価についても改正がされました。

新たに導入された土地評価減の制度が、「土砂災害特別警戒区域内にある宅地の評価」です。

相続税の対象となる土地が土砂災害特別警戒区域に存する場合には一定の減額が可能となりました。

今回は、この土砂災害特別警戒計画区域内にある宅地について、土砂災害特別警戒区域とはどのような区域か、調査方法、評価方法等について、徹底的に解説します。

関連記事:不動産(土地・建物)にかかる相続税と手続・評価方法のわかりやすい解説

相続税申告における土地評価の基本について詳しく知りたい人は、相続税の土地評価 申告で使えるすべての方法をわかりやすく徹底解説をご参照ください。

目次

土砂災害特別警戒区域内にある宅地の評価とは

土砂災害特別警戒区域内にある宅地の評価とは、相続税の対象となる土地が土砂災害特別警戒区域に存する場合には一定の減額が可能となる制度のことです。

減額の割合は、「土地の総面積のうち、どの程度が土砂災害特別警戒区域となるのか」にもよりますが、おおむね10%から30%程度となります。

また、対象となる土地ががけ地を含む場合は、がけ地補正の補正率と掛け合わせて、最大50%の減額が可能となります。

制度創設の背景

近年、土砂災害特別警戒区域の指定件数が増加していて、また、特別警戒区域の指定等に係る基礎調査が平成31年度である程度完了する見込みであることもあり、そのような地域に存する土地を他の土地と同様に評価することは課税の公平の実現に反することからこの通達が新設されました。

なお、土砂災害特別警戒区域内にある宅地は、建築物の構造規制があり、宅地として通常使用する場合には相当の制限があるというのもこの通達が創設された理由の一つです。

土砂災害警戒区域・土砂災害特別警戒区域

土砂災害のリスクがある区域は、2つの種類があります。

すなわち、「土砂災害警戒区域」と「土砂災害特別警戒区域」です。

土砂災害警戒区域は、イエローゾーンとも呼ばれ、土砂災害が発生した場合に、住民の生命または身体に危害が生ずるおそれがあると認められる土地の区域で,警戒避難体制を特に整備すべき土地の区域をいいます。

これに対し、土砂災害特別警戒区域は、レッドゾーンとも呼ばれ、警戒区域のうち土砂災害が発生した場合,建築物に損壊が生じ住民の生命または身体に著しい危害が生ずるおそれがあると認められる土地の区域で,一定の開発行為の制限や居室を有する建築物の構造が規制される土地の区域です。

すなわち、土砂災害警戒区域と土砂災害特別警戒区域の違いは、開発行為の制限や建築物の構造の規制があるか否かです。

相続税の土地の評価では、この宅地の活用に当たり、制限や規制があるかに重点を置くため、今回の新制度については、土砂災害特別警戒区域内にある宅地のみが対象となりますので注意してください。

すなわち、イエローゾーンに存するだけでは評価減の対象ではなく、レッドゾーンに存する必要があるということです。

通達の確認

新設された財産評価基本通達20-6の本文を確認してみましょう。

【財産評価基本通達20-6】

土砂災害特別警戒区域内(土砂災害警戒区域等における土砂災害防止対策の推進に関する法律(平成 12 年法律第 57 号)第9条((土砂災害特別警戒区域))第1項に規定する土砂災害特別警戒区域の区域内をいう。以下同じ。)となる部分を有する宅地の価額は、その宅地のうちの土砂災害特別警戒区域内となる部分が土砂災害特別警戒区域内となる部分でないものとした場合の価額に、その宅地の総地積に対する土砂災害特別警戒区域内となる部分の地積の割合に応じて付表9「特別警戒区域補正率表」に定める補正率を乗じて計算した価額によって評価する。

【付表9】補正率表

| 特別警戒区域の地積/総地積 | 補正率 |

|---|---|

| 0.10以上 | 0.90 |

| 0.40以上 | 0.80 |

| 0.70以上 | 0.70 |

相続税の対象となる土地の中に特別警戒区域がある場合には、その特別警戒区域の地積の割合に応じて、評価減ができるという補正です。

最大で30%減が可能であるため、忘れずに適用したいですね。

どのように調査するのか

土砂災害特別警戒区域は、各市区町村のホームページ等で調べることができます。

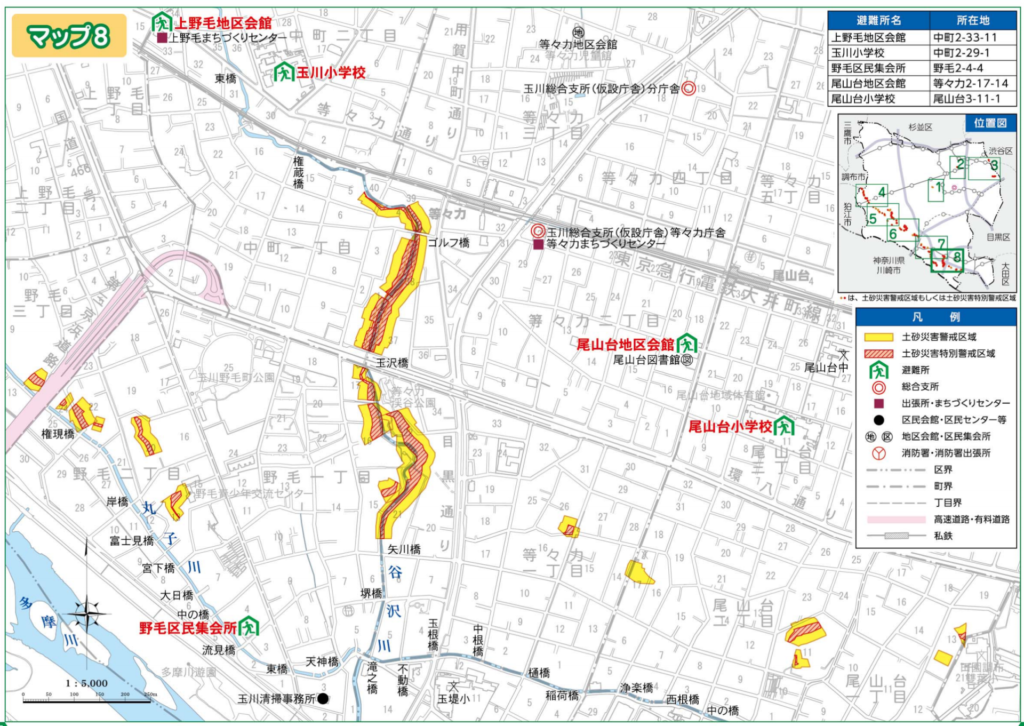

例えば、世田谷区のある地域の土砂災害マップを参照してください。

黄色については、評価減の対象外ですが、赤色部分が対象地にかぶっている場合には評価減の対象となります。

東京都でも土砂災害警戒区域等マップを公表しています。

これを見ると、意外に東京の真ん中でもレッドゾーンがそれなりに存在することがわかると思います。

倍率地域での適用可否

倍率地域の土地は、固定資産税評価額に一定の倍率を乗じて計算することとされています。

しかし、この固定資産税評価額に土砂災害特別警戒区域の補正が加味されることとなっているため、相続税評価でさらに加味してしまうと二重で減額することとなってしまいます。

したがって、倍率地域の土地の評価については、土砂災害特別警戒区域の補正はしません。

市街地農地等での適用可否

土砂災害特別警戒区域内にある宅地の評価は、タイトルでは地目が宅地に限定されています。

しかし、宅地並み評価をする市街地農地、市街地周辺農地、市街地山林、市街地原野及び宅地比準雑種地についても適用が可能ですので注意が必要です。

がけ地補正との関係

土砂災害特別警戒区域内にある宅地は、同時にがけ地補正の適用がある可能性が高いです。

なお、がけ地補正とは、対象地の一部にがけ地がある場合には、そのがけ地の方角やがけ地の占める面積の割合に応じて減額補正ができる規定です。

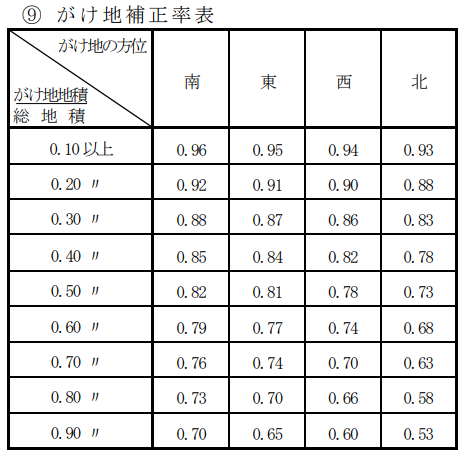

がけ地補正の補正率は下記を参照してください。

土砂災害特別警戒区域内にある宅地で、かつ、がけ地補正の適用がある土地については、特別警戒区域補正率にがけ地補正率を乗じて得た数値を特別警戒区域補正率とします。ただし、その乗じて得た数値は最小で0.50となりますのでご注意ください。

適用時期

平成31年1月1日以降の相続開始案件から適用されます。贈与についても同様です。

弊社では、平成31年1月1日以降の相続税申告案件は、すべての土地について土砂災害マップを確認するようにしています。

土砂災害特別警戒区域内にある宅地の評価の計算例

国税庁の公式資料(土砂災害特別警戒区域内にある宅地の評価)から計算例を抜粋しました。

特別警戒区域内にある宅地の場合

計算式

- 総地積に対する特別警戒区域となる部分の地積の割合

100㎡/400㎡=0.25 - 評価額

100,000円(路線価)×1.00(奥行価格補正率)×0.90(特別警戒区域補正率)×400㎡(地積)=36,000,000円

※特別警戒区域の割合0.25に対する補正率は0.90

土地の評価式に各種補正と共に加えて計算するイメージです。

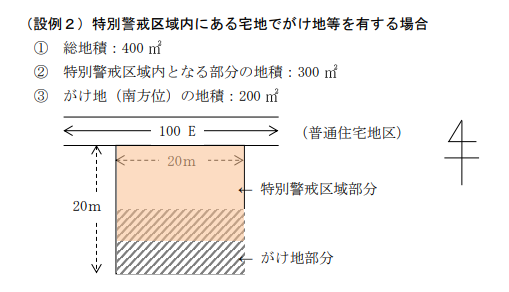

特別警戒区域内にある宅地でがけ地等を有する場合

対象となる土地にがけ地が含まれている場合は、特別警戒区域の補正率とがけ地補正率を掛け合わせて計算します。

計算式

- 総地積に対する特別警戒区域となる部分の地積の割合

300㎡/400㎡=0.75 - 総地積に対するがけ地部分の地積の割合

200㎡/400㎡=0.5 - 特別警戒区域補正率

0.70(特別警戒区域補正率表の補正率)×0.82(南方位のがけ地補正率)=0.57

※0.50未満の場合は、0.50となります - 評価額

100,000円(路線価)×1.00(奥行価格補正率)×0.57(特別警戒区域補正率)×400㎡=22,800,800円

相続税の申告は土地評価に詳しい税理士に相談を

土砂災害特別警戒区域内にある宅地の評価の概要について解説しました。

平成31年(2019年)に新設された制度ではありますが、近いうちに特別警戒区域の指定等に係る基礎調査が終了する見込みであることから、今後対象となる土地は増えていくものと思われます。

なお、土砂災害を受けた土地ではなく、あくまでも土砂災害特別警戒区域内にある土地であれば適用可能であるため、土地を評価する際は「減額評価の対象かどうか」を必ず調査しましょう。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00