私たちの使命は、

「老舗企業の創出」です。

日本が今後の社会活力を維持・増大するためには、中小企業の事業承継を成功に導くことがとても重要になります。

その重要性を政府も認識しているため、経営承継円滑化法、事業承継税制、事業引き継ぎ支援センター創設など

事業承継に関する各種制度による対策が近年頻繁に講じられています。

日本の中小企業の寿命は約20年といわれています。

この寿命には10年未満で廃業してしまう数もカウントされているため、

30年以上の社歴のある会社が二代目にバトンタッチをしたことにより

廃業に追い詰められている数もそれなりにあることを感じさせます。

すなわち、事業承継を契機として販売不振に陥る会社も多いということです。

しかし、私たちは、事業承継はピンチではなくチャンスだと考えています。

事業承継は、企業をより強くするためのとても重要な機会だと考えているのです。

老舗企業になるためには?

「不易流行」

不易流行とは、いつまでも変化しない本質を重要視しつつも、

新しく変化を重ねているものをも取り入れていくことです。

事業承継において、この不易流行を現経営者と後継者の双方が共有し、共感することが非常に重要となります。

かつて、かの有名な自然科学者であるダーウィンはいいました。

「強い者、頭の良い者が生き残るのではない。変化するものが生き残るのだ。」

常に環境に対応して変化していかなければ企業として存続できません。

ただし、すべてを環境に変化させては自社の強みは弱みへと変わります。自社の強みとして絶対に変えてはならないことを現経営者と後継者が共有、共感しながら進めていくのが老舗企業になるための事業承継です。

私たちの事業承継は、税務や法務のアドバイスだけではなく、老舗企業になるために絶対に必要となる貴社の不易流行を一緒に寄り添って考えていくことを重視します。

自社の「経営理念」「強みの再確認」「将来における事業の方向性」を共に考え、事業承継計画に織り込んでいくことにより老舗企業の実現を目指します。

事業承継のポイント

誰に?適切な後継者を選ぶ

誰に事業を承継するかの選択肢は、大きく分けて3パターンあります。

- 1.子供などの親族承継

- 2.従業員、役員、外部から経営者を招聘する親族外承継

- 3.事業自体を第三者に譲り渡すM&A

それぞれにメリット・デメリットはあり、また、会社ごとに置かれている状況が異なりますので、自分の会社にはどの選択肢があるのかということから検討を始めることが第一歩です。

-

親族承継

(子や子以外の親族)

中小企業のオーナーにとっては、後継者を自分の子などの親族とすることが第一の選択肢として検討されるのではないでしょうか。親族承継は以前に比べるとその数が減少しており、その割合は40%程度まで落ちています。

親族承継は、内外の関係者から理解を得やすく、同族であるからこそ生かせるというメリットがあります。 -

親族外承継

(役員、従業員、社外)

会社の事業内容を把握している役員・従業員を後継者とする方法が検討されます。会社の事業を良く分かっていて、今までの実績から安心感もあります。

また、後継者不在を理由に廃業させることなく、従業員の雇用の確保や取引先との取引を継続することが期待できます。 -

M&A

(外部売却)

事業自体が好調の場合には従業員の雇用や取引先との関係性などから、M&Aにより全くの第三者に対して事業を引き継いでいくことを検討します。仲介業者などを活用することにより、より広範囲から的確な後継者を見出すことができる可能性が高まりますし、上手くM&Aを行い売却代金を得ることができれば、オーナーはハッピーリタイアにより老後の第2の人生を豊かに過ごしていくことが期待できます。

何を?経営権と財産権

事業承継で引き継ぐものを大きく2つに分けて考えると、「経営権」の承継と「財産権」の承継が挙げられます。

この2つの要素を兼ね備えているのが、会社の株式です。

つまり、事業承継では、会社の株式を如何に後継者へ引き継ぐのかが重要となってきます。

-

経営権としての

株式の承継中小企業の株式については、基本的にはその株主は1株式につき1つの議決権を有しています。そして、同族会社の場合には、中小企業オーナーが一人で、若しくは親族でその株式のほとんど全てを有しているケースが多いです。 この議決権の行使を通じて企業の経営に参画する「経営権」を後継者に承継します。

-

財産権としての

株式の承継中小企業で毎期利益が発生しているような会社や設立からの内部留保が多い会社については、株式の価格が予想以上に大きく膨らんでいるケースがあります。場合によっては、個人資産のうちのほとんどを自社株式が占めており、相続の際の納税資金に困窮する様なこともあり得ます。

どの様に?全体最適を考慮

-

株価対策

現状における自社株式の時価を確認し、後継者へ移した場合に生じるであろう税金を把握します。

そのうえで、できるだけ税金負担を抑えるように自社株式の時価を下げる対策を行います。 -

個人の相続対策

現状における個人資産の相続税評価額を確認し、相続が発生した場合に生じるであろう相続税額を把握します。

そのうえで、できるだけ税金負担を抑えるように生前対策を行います。

いつ?適切なタイミング

その会社にとって「適切な後継者」に対して、経営権と財産権(場合によって経営権と財産権は切り離して)を、税金などの負担を最大限に抑えたうえで、適切なタイミングを見計らって引き継がせていくこと、これが「事業承継」です。

トゥモローズの事業承継が

選ばれる

4つの理由

01税務以外の

大切なものを重視

現オーナーの思いを感じ取る洞察力と後継者の思いを汲み取る感受性こそが事業承継支援にあたるプロフェッショナルに必要な能力と考えています。

事業承継を成功に導くために税金を如何にマネジメントできるかは非常に重要なポイントとなります。しかし、事業承継においては税金以外に重要なことが多く存在します。通常、税理士に事業承継支援を依頼すると税金対策への比重がかかりすぎて税金以外に重要な項目を見落としがちです。

私たち税理士法人トゥモローズでは、事業承継支援にあたり税金以上に大切となる「経営者の思い」「事業の継続性」を重視します。

02相続の現場を知っている

からこそ

提案できる

究極の事業承継

事業承継と相続は切り離すことができません。事業承継の先には必ず中小企業オーナーの相続が控えているからです。事業を後継者に引き渡したら人生が終わるわけではなくそこからのセカンドライフをより豊かにすることも重要なポイントです。

私たちは事業承継だけでなく相続税申告もメイン業務として取り扱っているため実際の相続の現場も数多く見てきています。幸せな相続、はからずも相続人間で争いとなってしまった相続、様々な相続の現場を知っているからこそ提案できる事業承継対策があります。

相続という人生のゴールを知らずして事業承継を成功に導くことはできません。

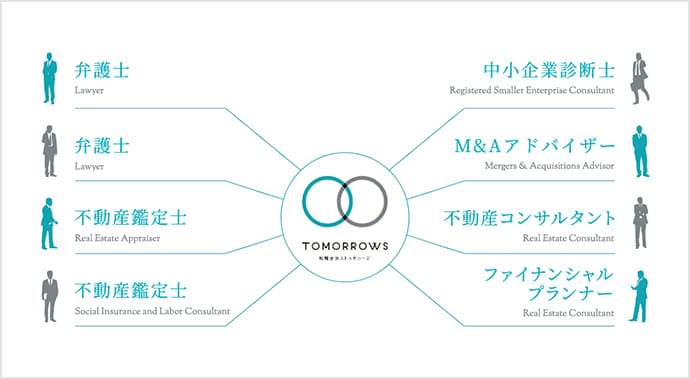

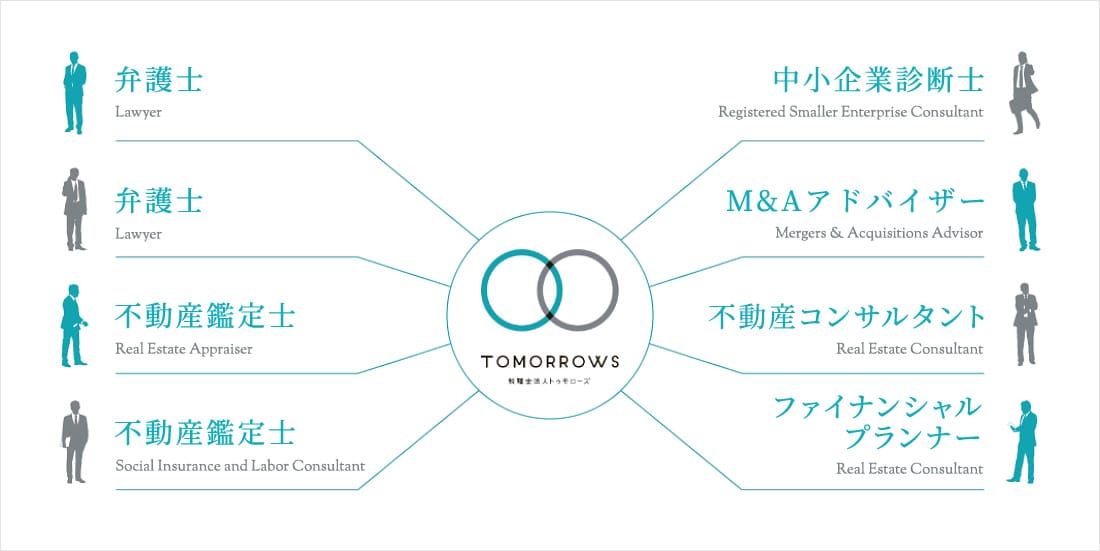

03究極のワンストップサービス

事業承継において税金の検討は非常に重要にはなりますが、税金だけがケアできればうまくいくというものではありません。事業承継は、税務、法務、財務、経営、人事、不動産など様々な課題を解決しながら進めていくものです。弊社にご依頼いただいた場合にも弊社と提携関係にある弁護士、司法書士、社会保険労務士、中小企業診断士、M&A アドバイザー、不動産コンサルタントなど各分野の優秀なプロフェッショナルと一緒に成功に導く事業承継を実行・フォローしていきます。

04オーダーメイドのご提案

純資産が数十億、数百億を超える中堅企業のオーナーや上場企業のオーナーに対しては公益財団を活用した事業承継対策、十数億円の中小企業のオーナーに対しては持株会社を活用した事業承継対策、数億円、数千万円の中小企業の場合には、株価対策やDES等を活用した事業承継対策をご用意しております。また、会社の規模以外にもお客様によって事業承継のニードは様々です。第三者の株主をスクイーズアウトしたい、従業員持株会による安定株主対策をしたい、オペレーティングリース等の手法で株価を引き下げたい…

このようにお客様の規模、要望などに応じてオーダーメイドによる事業承継対策のご提案をいたします。

事業承継スキーム

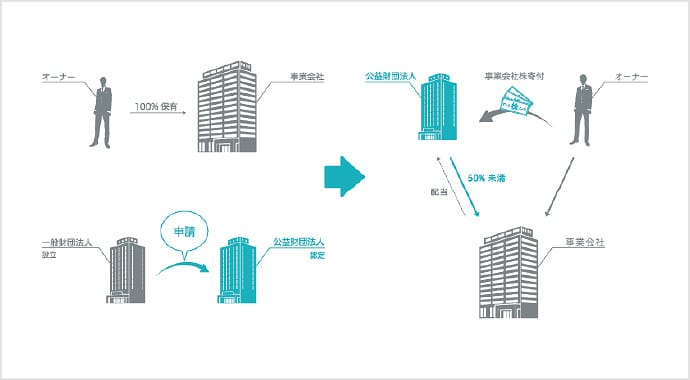

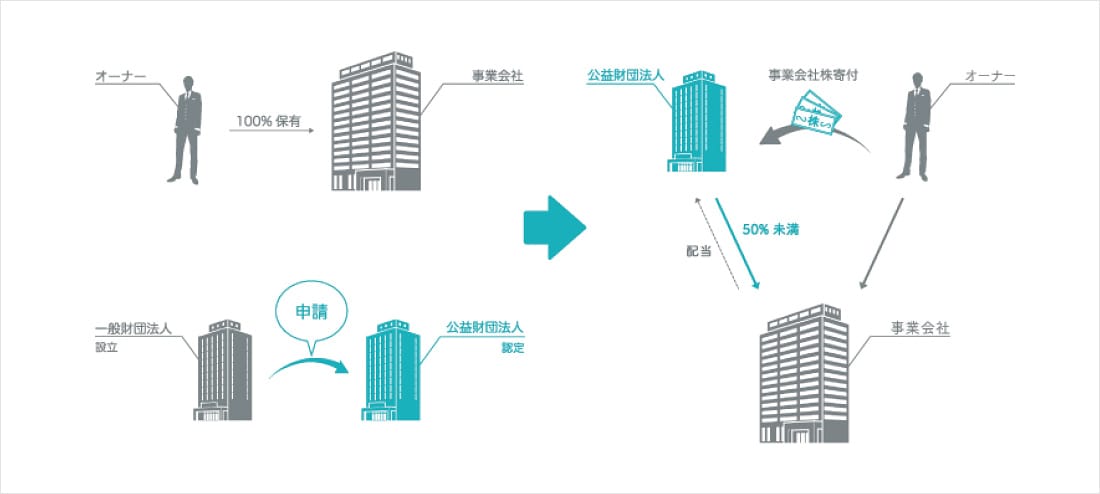

公益財団法人設立による

事業承継

同族企業オーナーの相続・事業承継には、非上場株式の株価、相続税納税資金の確保、同族関係者による争続など様々な潜在的なリスクがあります。

その様な中で、非上場同族企業オーナーの相続・事業承継における最近の税制の流れとして、「行き過ぎた節税は認めないよ」という国税の厳しいスタンスが固まりつつあります。

そこで、公益財団の設立により、それら全ての問題を一挙に解決します。

超富裕層の上場企業オーナーたちは、この手法によって相続対策・事業承継対策を既に実施しています。

この公益財団による対策は、スキーム設計の難易度、実行時の事務局運営の煩雑さ、公益認定のためのノウハウなど一般的な税理士だと対応が困難です。

弊社では前職等での豊富な経験からこのスキームを無理なくご提案することが可能です。

公益財団法人設立による

事業承継の流れ

- ステップ 01一般財団法人を設立し、公益活動を行います。

- ステップ 02その公益活動実績によって、内閣総理大臣から公益法人の認定を受けます。

- ステップ

03オーナー個人所有の株式を財団法人へ寄附します。

寄附に係る非課税承認申請を国税庁長官に対して提出し、一定の実績等に基づき

承認の取得をします。

公益財団法人設立による

事業承継のメリット

- 一般財団法人を設立し、公益活動を行います。

- その公益活動実績によって、内閣総理大臣から公益法人の認定を受けます。

オーナー個人所有の株式を財団法人へ寄附します。 - 寄附に係る非課税承認申請を国税庁長官に対して提出し、一定の実績等に基づき承認の取得をします。

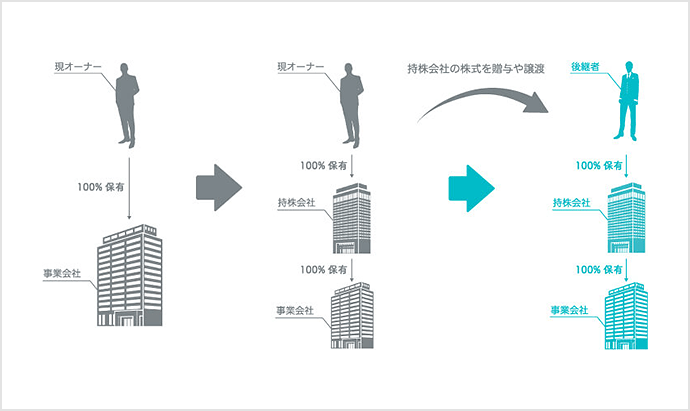

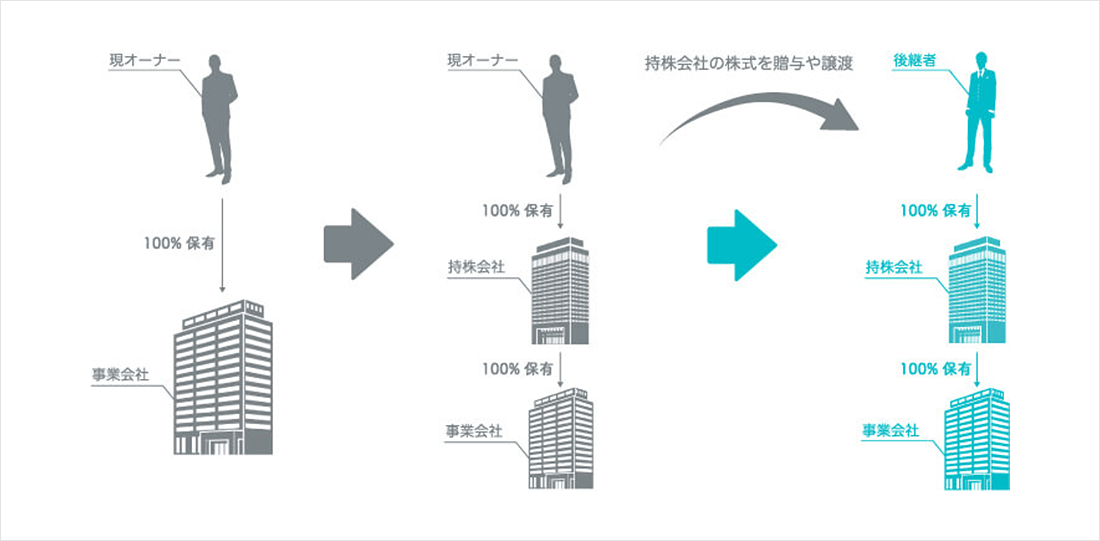

持株会社設立による事業承継

持株会社を活用した事業承継対策はポピュラーな手法です。

金融機関などからこのような提案を受けた会社も少なくないと思います。

自社株引き下げ効果もあり後継者への自社株移転において税負担を軽減するために非常に有効なスキームではありますが、極端な持株会社スキームは課税当局から否認される可能性もあります。

弊社でご提案させていただく場合には、持株会社設立の経済合理性や当該スキームの期間をある程度設けることにより税務的にストレスのないスキーム策定を心掛けます。

持株会社スキームの主な活用事例2つをご紹介します。

現オーナーが持株会社の株主になる方法

持株会社設立による

事業承継の流れ

- ステップ 01現オーナーが株式移転等で持株会社を設立し、事業会社を間接保有とします。

- ステップ 02持株会社の株価を引き下げた後、後継者に持株会社の株式を移転します。

持株会社設立による

事業承継のメリット

- 持株会社の株価引き下げが実現すれば、現オーナーの相続税対策に非常に有効

- 持株会社株を贈与した場合には将来後継者以外の相続人から遺留分減殺請求されるかもしれない

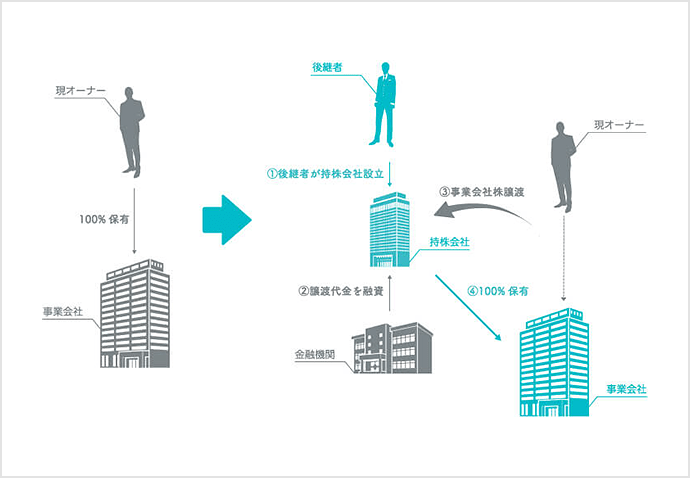

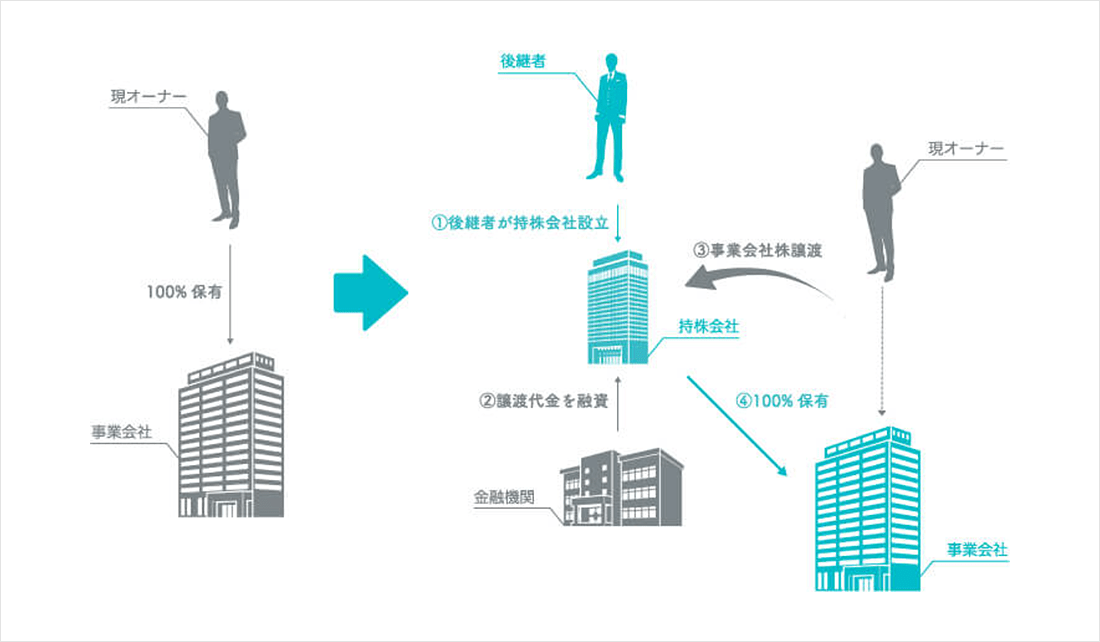

後継者が持株会社の株主になる方法

持株会社設立による

事業承継の流れ

- ステップ 01後継者が持株会社を新設し、その会社に現オーナーから買い取る事業会社株式の時価相当の借り入れをします。

- ステップ 02その資金で持株会社が事業会社株式を購入し、最終的に後継者が間接的に事業会社株式を100%保有します。

持株会社設立による

事業承継のメリット

- スピード感を持って後継者に事業承継できる

- 譲渡による経営権移転のため遺留分請求の問題が解決される

- 相続税法上の株価より高い株価での譲渡となる可能性があるため現オーナーの相続税対策には不向き

事業承継支援の流れ

-

-

02初回面談

初回の面談は無料です。お気軽にご相談ください。

-

事業承継支援

-

01現状分析

会社と個人の資産・負債を時価評価し、税務上の評価額、税金を把握します。

-

①「経営者の思い」の

共有先ずは、中小企業オーナーの思いをお聞かせください。

自社の「経営理念」「強みの再確認」「将来における事業の方向性」を見つめ直し、その思いを共有します。 -

②悩みを顕在化する

打合せやヒアリングを繰り返すことで中小企業オーナーが抱えている悩みを顕在化していきます。

その顕在化された悩みを共有し、原因となる問題点の抽出を行います。 -

③財産評価

会社と個人の資産・負債を時価評価し、税務上の評価額、税金を把握します。

自社株式の評価と中小企業オーナーの個人財産に係る相続税額の試算を行います。

-

-

02事業承継計画の

作成現状分析の結果を報告し、その結果を受けて最適な事業承継計画をオーダーメイドします。

-

①現状報告

現状で事業承継の弊害となっている問題点の報告、財産評価の結果の報告を行います。

-

②事業承継計画の提案

問題点の解決策や節税策を検討作成し、併せて「経営者の思い」「事業の継続性」を盛り込んだオーダーメイドの事業計画書を提案します。

-

-

03実行

ご提案した事業承継計画を実際に行っていきます。

-

04アフターフォロー

-

①効果測定

実行によって問題点が解決できているか、節税の効果はあがっているのかなど、実行後の効果測定を実施します。

-

②経過観測

事業承継計画実行後の経過観察を行います。

-

個別対応業務

-

01現状分析

お客様のご希望をヒアリングし、ご希望に合致した個別対応業務をご提案します。

-

02個別施策の実行

ご提案した個別対応業務を実行します。

顧問税理士の先生と共同で足並みをそろえて実行することもあります。 -

03結果報告

実行後のフォロー、効果測定、経過観測を実施します。

実行後の申告業務等については、顧問税理士の先生のフォローをします。

通常顧問

-

01月次税務監査

日々の税務会計業務に関して、正確な「月次決算」を行い、経営者や会社のあらゆる問題点を掘り起こします。

- 会計データ入力の補助支援

- 月次決算書の作成支援

- 月次決算レポートの作成

- 9ヶ月決算の作成支援

- 経営者ミーティングへの参加

- 予算と実績の比較管理

- 事業計画の作成支援

-

02決算税務申告

決算書の作成支援から法人税、住民税、事業税、消費税の確定申告代行までの一連の決算業務をサポートします。

- 決算書作成の支援

- 法人税申告書の作成

- 地方税申告書の作成

- 消費税申告書の作成

- 納税スケジュールの作成

- 年度計画の作成支援

その他

税務改正

コンサルティング毎年変わる税制について、貴社に関わる改正のポイントを丁寧に解説し、知識の共有を図ります。その結果、対応しなければならない社内整備や貴社に適用可能な税制のアップデートを行います。

資金繰り

コンサルティング資金繰りは中小企業の経営において最重要課題の一つです。黒字経営が続いているからといっても収支のバランスを良くしていかなければより良い経営を行うことはできません。 弊社では、資金繰り表計画書の作成支援から金融公庫、銀行への融資をお手伝いすることによって、中小企業経営者が抱える資金繰りに関する不安を解決します。

税務調査対応

中小企業経営者が税理士に期待することは、税務申告を適正に行うことはもちろん、いざというとき・・・つまり税務調査のときに税理士が如何に味方になってくれるかです。弊法人では、税務調査の経験が豊富な代表税理士が、必ず経営者と共に税務調査に同席し、経営者目線で一丸となって税務調査を乗り切ります。

料金案内

初回相談は無料です。

お気軽にご相談ください。

※弊社がご相談内容について特段調べずにご回答できる部分は、無料相談であってもご回答申し上げます。

なお、弊社の方で別途調査等が必要な事項については無料相談の範囲外となりますので、予めご了承ください。

スポット契約

事業承継支援

| 対応業務 | 料金(税込) |

|---|---|

| 基本料金 | 330,000円~ |

あらゆる事業承継スキームの中から貴社にマッチした事業承継対策をオーダーメイドにてご提案します。

弊社の事業承継サービスの中で一番オーソドックスなプランであり、貴社にとことん寄り添って事業承継を成功へと導きます。

月次決算や税務申告等の顧問税理士の先生は変更する必要はございません。なお、顧問税理士の先生を変更されたい場合には、下記顧問契約をご参照ください。

※事業承継計画によっては、実行のフェーズで別途報酬が発生する場合がございますが、実行の前段階で必ずお見積をいたします。

個別対応業務事業承継対策の一部分のみのご依頼も承っております。

| 対応業務 | 料金(税込) |

|---|---|

| 株価算定 | 110,000円~ |

| 相続税額試算 | 110,000円~ |

| 遺言書作成 | 110,000円~ |

| 株価対策 (自社株評価引き下げ等) |

220,000円~ |

| 退職金シミュレーション | 220,000円~ |

| 社長借入金対策(DES等) | 220,000円~ |

| 種類株式の活用 | 220,000円~ |

| 家族信託の活用 | 220,000円~ |

| 少数株主対策 | 220,000円~ |

| 従業員持株会の活用 | 330,000円~ |

| 持株会社方式による 事業承継対策 |

330,000円~ |

| 事業承継税制 | 330,000円~ |

| 公益財団を活用した 事業承継対策 |

1,100,000円~ |

| M&A | 別途見積り |

※上記以外の業務についてもご要望があればご対応可能です。

※上記報酬は目安となる最低報酬であり、お客様の事業規模、難易度等によりお見積りいたします。

※上記報酬には、検討・実行の段階で必要となる司法書士、弁護士等の報酬は含まれておりません。

顧問契約

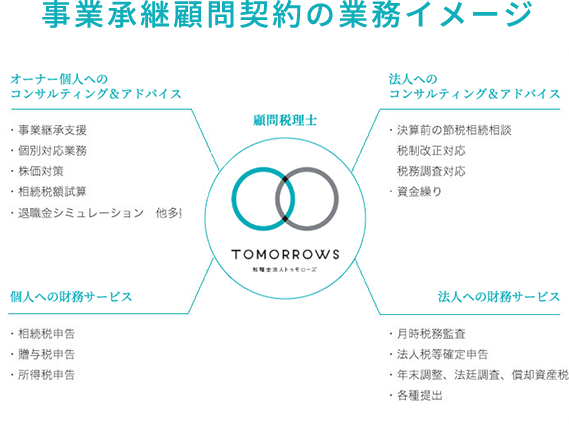

事業承継顧問契約

| 対応業務 | 料金(税込) |

|---|---|

| スポット契約の 事業承継支援報酬 |

330,000円〜 |

| 通常の税務顧問報酬 | 月額11,000円~ |

事業承継に臨むに当たり顧問税理士の先生を変更されたい場合には、弊社独自のサービスラインである「事業承継顧問契約」がおすすめです。

「事業承継顧問契約」は、スポット契約にて事業承継支援をご依頼いただき、また、弊社にて月次決算、税務申告等の通常の税務顧問業務を承ります。会社様の経営数値や財産状況、オーナー様個人の財産状況などの数字をすべて把握できるため万全の体制で事業承継を遂行できます。

事業承継顧問契約とは?

顧問税理士には会社の相談、相続税専門の税理士には個人の税金や財産の相談、相談先が2つになり、全体像を把握している相談相手は誰もいません。つまり、事業承継についての良き相談相手がいないということです。また、税理士報酬も二箇所に支払うので割高になります。

このような悩みを解決するために、税理士法人トゥモローズは、「事業承継顧問」という新しい顧問サービスを創造しました。通常の法人顧問業務だけでなく、企業オーナー個人の税金、財産承継、資産運用等の相談をワンストップで対応できるサービスとなります。きっと、今抱えている不安が晴れるようなサービスをご提供できるはずです。

通常顧問契約

| 売上規模 | 料金(税込) | 決算報酬(税込) |

|---|---|---|

| ~5,000万円 | 月額11,000円~ | 330,000円〜 |

| ~ 1億円 | 月額44,000円~ | 330,000円〜 |

| ~ 5億円 | 月額66,000円~ | 330,000円〜 |

| ~ 10億円 | 月額88,000円~ | 330,000円〜 |

| 10億円超 | 別途見積り | 別途見積り |