【小規模宅地の特例】期限後申告の場合を事例別に徹底解説

- 小規模宅地の特例は期限後申告でも適用可能

- 申告期限までに分割確定していれば期限後でも問題なく適用可

- 未分割で分割見込書未提出の場合は適用可否に争いあり

- 分割見込書を提出していれば3年以内の分割確定で適用可能

- 相続税の除斥期間は申告期限から5年

こんにちは。

相続税専門の税理士法人トゥモローズです。

小規模宅地の特例は、相続税の申告期限が過ぎた後の申告(以下、「期限後申告」といいます)でも適用が可能です。

では、下記の期限後申告ではどうでしょうか?

■ 遺産分割も相続登記も申告期限内に完了していた場合

■ 遺産分割が申告期限までに完了していなかった場合

■ 申告期限から4年が過ぎている場合

■ 相続人が1人の場合

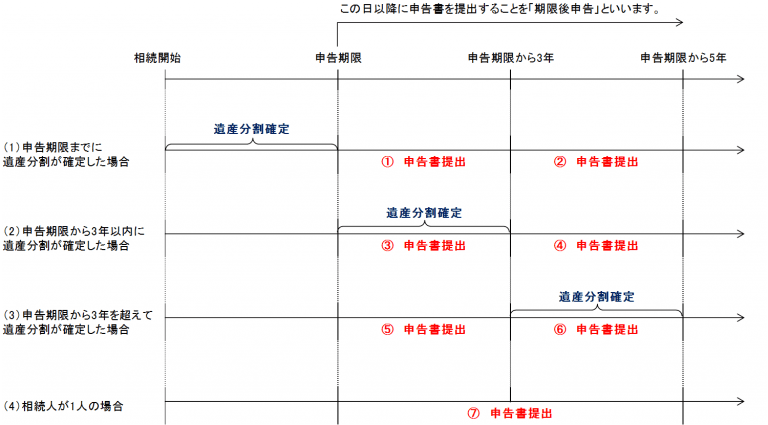

期限後申告のすべてのパターンについてわかりやすく下記タイムテーブルに基づいて解説します。

上記図の番号と下記解説の番号が一致していますので図と照らし合わせながら解説を御覧ください。

なお、上図のうち申告期限から5年以降がない理由としては、相続税の除斥期間(時効のようなものです)が申告期限から5年となっているためです。すなわち、5年を超えた後に税務署から何かいわれる可能性はほぼないため、期限後申告もする必要がないという理由で省略しています。

※追記:

小規模宅地等の特例について、基本的な情報をわかりやすくまとめた記事を新たに作成いたしましたので、ぜひご覧ください。

小規模宅地等の特例をわかりやすく解説。相続した土地にかかる相続税を最大80%減額

(1) 申告期限までに遺産分割が確定した場合

① 申告期限から3年以内に期限後申告書を提出した場合

【回答】

小規模宅地の特例の適用が可能

【解説】

遺産分割が申告期限までに確定している場合には、期限後申告であっても特例の適用が可能です。

② 申告期限から3年を超えた後に期限後申告書を提出した場合

【回答】

小規模宅地の特例の適用が可能

【解説】

上記①同様、遺産分割が申告期限までに確定している場合には、特例の適用が可能です。

(2) 申告期限から3年以内に遺産分割が確定した場合

③ 申告期限から3年以内に期限後申告書を提出した場合

【回答】

小規模宅地の特例の適用が可能(私見のため適用にあたっては所轄税務署に事前に確認しましょう。)

【解説】

まずは、本ケースに関係する条文を確認してみましょう。

租税特別措置法第69条の4第4項(カッコ書きは省略)

第1項の規定は、同項の相続又は遺贈に係る相続税法第27条の規定による申告書の提出期限までに共同相続人又は包括受遺者によつて分割されていない特例対象宅地等については、適用しない。ただし、その分割されていない特例対象宅地等が申告期限から3年以内に分割された場合には、その分割された当該特例対象宅地等については、この限りでない。

租税特別措置法第69条の4第6項

第1項の規定は、同項の規定の適用を受けようとする者の当該相続又は遺贈に係る相続税法第27条又は第29条の規定による申告書(これらの申告書に係る期限後申告書及びこれらの申告書に係る修正申告書を含む。次項において「相続税の申告書」という。)に第1項の規定の適用を受けようとする旨を記載し、同項の規定による計算に関する明細書その他の財務省令で定める書類の添付がある場合に限り、適用する。

租税特別措置法施行規則第23条の2第8項第6号(カッコ書きは省略)

法第69条の4第4項に規定する申告期限までに同条第1項に規定する特例対象宅地等の全部又は一部が共同相続人又は包括受遺者によつて分割されていない当該特例対象宅地等について当該申告期限後に当該特例対象宅地等の全部又は一部が分割されることにより同項の規定の適用を受けようとする場合 その旨並びに分割されていない事情及び分割の見込みの詳細を明らかにした書類

一番下の措置法施行規則23条の2第8項第6号において、「申告期限までに~」と規定されているため申告期限後に分割が確定し、その後に申告書を提出するケースでは要件に該当しないと考えられるかもしれませんが、当該規定は当初申告時(期限内でも期限後でも)において申告期限までに分割されていない宅地等がある場合のみを射程としています。すなわち、申告期限から期限後申告書提出時の間において分割(申告期限から3年以内の必要あり)されている宅地等はこの規定の範囲外になると考えられます。したがって、実務上の運用としては、このケースでも小規模宅地の特例は適用可能だと考えてます。(私見です。)

期限後申告の時点で分割が確定しているケースであるため分割見込書を添付することは全く意味のない書類を添付することとなるのですが、念のため上記手続き規定に基づき期限後申告書に分割見込書を添付します。

なお、申告書提出時には遺産分割が確定しているため分割見込書の「1 分割されていない理由」や「2 分割の見込みの詳細」をどのように記載すれば良いか迷いますよね。

こちらも私見とはなりますが、申告書提出時に遺産分割が確定している場合には、下記のようなテキストで良いのではないでしょうか。

財産調査等に時間を要し、相続税申告期限までに遺産分割が決まらなかったが、令和●年●月に財産目録が完成し、それに基づき遺産分割を実施した。

令和●年●月に遺産の全部について遺産分割協議が完了した。

もちろん、当初申告時(期限内でも期限後でも)に未分割の場合において、分割見込書が提出されていないときは、その後、遺産分割が確定した後に修正申告や更正の請求をしたとしても特例の適用はできません。

④ 申告期限から3年を超えた後に期限後申告書を提出した場合

【回答】

条文上で想定されていないケースのため不明

【解説】

実務上レアケースであり、条文も想定していないケースなので判断が難しいですが、私見では分割見込書が申告期限から3年以内に提出されていないため適用は難しいと考えます。

ただし、3年以内に分割確定しているのでケース③同様、分割見込書が無意味な書類と定義されれば適用できる余地もあるかと考えます。

(3) 申告期限から3年を超えて遺産分割が確定した場合

⑤ 申告期限から3年以内に期限後申告書を提出した場合

【回答】

小規模宅地の特例の適用はできない

【解説】

このパターンは、大前提として期限後申告書提出時に遺産分割が確定していないため期限後の未分割申告となり、特例の適用は出来ません。

なお、この場合においても、その期限後申告書に分割見込書を添付し、申告期限から3年経過時に(正確には、「申告期限後3年を経過する日の翌日から2か月を経過する日までに」)遺産が未分割であることについてやむを得ない事由がある旨の承認申請書(以下「承認申請書」といいます)を提出し、その承認を税務署から受けた場合には、遺産分割確定後に修正申告や更正の請求をすることにより特例の適用が可能となります。(私見のため適用にあたっては所轄税務署に事前に確認しましょう。)

⑥ 申告期限から3年を超えた後に期限後申告書を提出した場合

【回答】

小規模宅地の特例の適用はできない

【解説】

このパターンは、どうあがいても適用ができないパターンです。

申告期限から3年以内に遺産分割が固まらない場合には、承認申請書の提出が必須となっているにもかかわらず、承認申請書どころか当初申告もしていないという状況ですので、情状酌量の余地なく小規模宅地の特例の適用はできません。

(4) 相続人が1人の場合

⑦ 期限後申告書を提出した場合

【回答】

小規模宅地の特例の適用が可能

【解説】

今まで解説を読まれた方なら大丈夫だと思いますが、相続人1人(包括受遺者もいない)の場合には、遺産分割という概念がなく、相続開始とともにその相続人1人にすべての遺産が相続されますので、どのタイミングの期限後申告であっても特例の適用が可能です。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00