教育資金の一括贈与に係る贈与税の非課税措置の見直し【令和3年改正】

- 教育資金一括贈与は子・孫に最大1,500万円まで非課税

- 令和3年改正で相続税の課税対象となる範囲が拡大

- 贈与者死亡時の残額は原則として相続税の課税対象に

- 受贈者が23歳未満・在学中などは課税対象外の例外あり

- 孫への贈与は相続税の2割加算の対象となる点に注意

12月10日に発表された「令和3年度税制改正大綱」において、2021年(令和3年)3月31日に適用期限を迎える「子や孫に対する教育のための資金援助を目的とした贈与税の非課税措置」が、2年間(2023年(令和5年)3月31日まで)延長されることが盛り込まれた。

この贈与税の非課税制度は、おじいさん、おばあさんなどの上の世代から子や孫などの下の世代に対して、高齢者に偏る金融資産を早期に移転させることで経済を活性化させると共に、子育てなどの負担を軽減するという目的のものです。

一方で、富裕層だけが行える贈与という節税目的の手法に対する優遇措置であり、経済格差を固定化するという批判の声も挙げられていました。

そこで、今回の改正では、優遇措置の内容に一定の制限が加えられました。

目次

従前制度の内容

この制度は、平成25年にスタートして以来、人気の制度としてその適用が延長され続けており、直近では令和元年においても2年間の延長がされていた経緯があります。

(前回の改正については https://tomorrowstax.com/knowledge/201901154786/)

先ずは、前回の改正までの内容を簡単に確認していきます。

(1)制度概要

平成25年4月1日から令和3年3月31日までの間に、両親や祖父母など直系尊属(「贈与者」)から前年の所得が1,000万円以下である30歳未満の子や孫(「受贈者」)に対して、教育資金に限定して下記①~③の方法により贈与を行った場合において、信託銀行などの金融機関との一定の契約を行い教育資金口座の開設等したときは、その贈与した信託受益権又は金銭等の価額のうち1,500万円までの金額に相当する部分の価額については、金融機関等の営業所等を経由して税務署に教育資金非課税申告書を提出することにより贈与税が非課税となります。

(2)一定の場合には相続税が課税されます・・・

また、教育資金管理契約の終了の日までの間に贈与者が亡くなった場合において、亡くなる前3年以内に受贈者が本制度適用により贈与を受け非課税を受けたものがあるときは、亡くなった日における残額を受贈者が相続により取得したものとみなされます。

(次のいずれかに該当するときは除かれます)。

①信託受益権を付与された場合

②書面による贈与により取得した金銭を銀行等に預入をした場合

③書面による贈与により取得した金銭等で証券会社等で有価証券を購入した場合

(3)終了時には贈与税課税の可能性があります・・・

ただし、その後、受贈者が30歳に達し教育資金口座契約が終了した場合(※)において、当該口座に残額があるときは、その残額は契約終了時に贈与者から受贈者に対して一括で贈与が行われたものとして贈与税が課税されます。

(※) 教育資金管理契約の終了事由

2019年7月31日以後に受贈者が30歳に達する場合については、その達した日において上記(2)②又は③のいずれかに該当するときは、教育資金管理契約が終了しないものとして、その達した日の翌日以後については②若しくは③のいずれかに該当する期間がなかった場合におけるその年12月31日と受贈者が40歳に達する日のいずれか早い日に当該契約が終了する取り扱いとなりました。

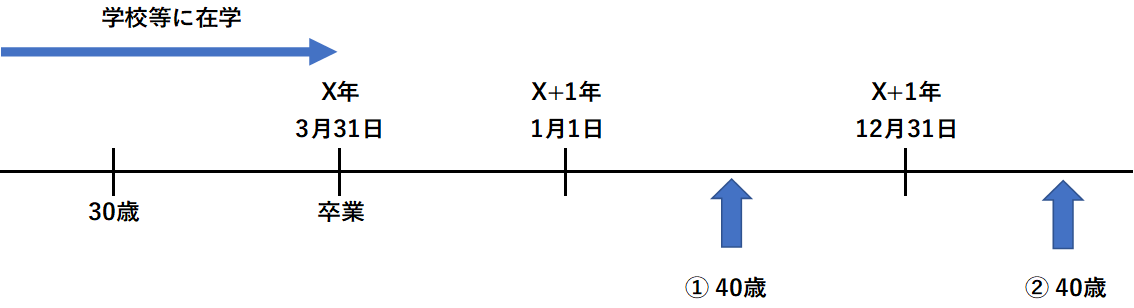

少し分かりづらいので、例えるなら、30歳で学校に在学中の受贈者が卒業をした場合には、その卒業した日の属するX年の翌年X+1年12月31日と40歳の誕生日とのいずれか早い日が契約終了日とされるということです。

つまり、①の場合には40歳が、②の場合にはX+1年12月31日が、教育資金管理契約の終了事由発生日となります。

改正の内容

両親や祖父母など直系尊属である贈与者からの教育資金の一括贈与非課税について、次の要件を追加して、その適用期限を2年間(2023年3月31日まで)延長することとされました。

(1)期間制限の撤廃

上述の「(3)一定の場合には相続税が課税されます・・・」の場合において、従前まではその贈与の日から3年以内に贈与者であるおじいさん、おばあさんなどが亡くなったときは、その信託口座等に使い残した管理残高が相続税の対象とされていました。

しかし、今回の改正により、「その死亡の日までの年数にかかわらず」、同日において使い残した管理残高を贈与者である孫等が相続により取得したものとして、相続税の対象とされることとなりました。

つまり、贈与から3年以内などの制限が撤廃され、令和3年4月1日以後の教育資金贈与については、贈与者が亡くなった時点での使い残した管理残高が相続税の対象とされるということです。

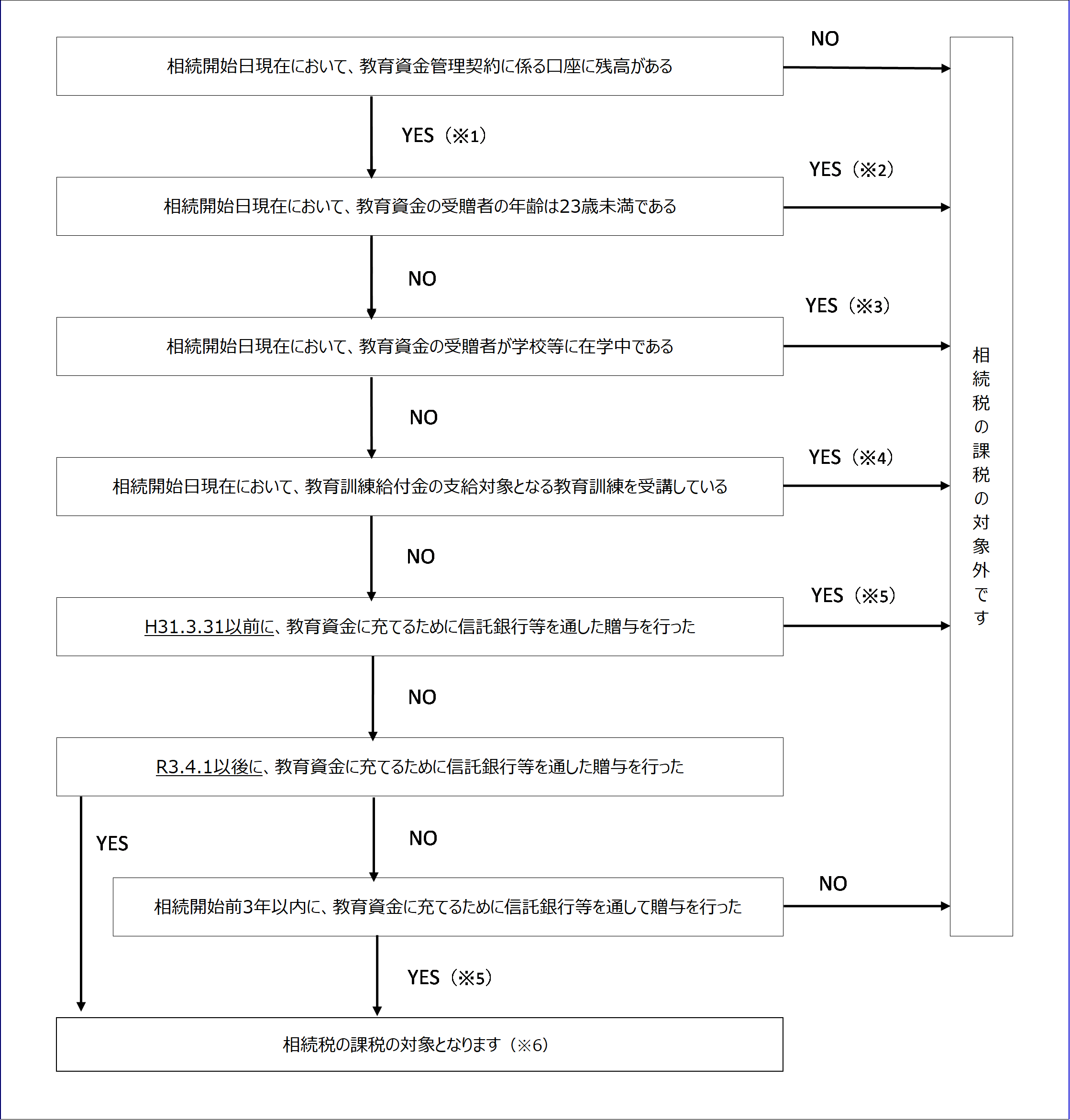

□ ※1 教育資金管理契約書及び管理残高の確認が取れる資料をご準備ください。

□ ※2 受贈者の身分証明書をご準備ください。

□ ※3 贈与者が亡くなった際に受贈者が学校等に在学していることが分かる資料(在籍証明書,学生証等)をご準備ください。

□ ※4 贈与者が亡くなった際に受贈者が教育訓練給付金の支給対象となる教育訓練を受講していることが分かる資料(在籍証明書,学生証,受講案内等)をご準備ください。

□ ※5 振込依頼書等をご準備ください。

□ ※6 被相続人から生命保険金や退職金の取得がある場合には、当該内容の分かる資料をご準備ください。

(2)2割加算の対象へ

上述の「(3)一定の場合には相続税が課税されます・・・」の場合において、従前までは教育資金贈与を受けた孫が受贈者であるときは、その相続等によって取得したものとみなされる管理残高について、相続税額の2割加算の対象外とされていました。

しかし、改正により、相続等によって取得したものとみなされる管理残高についても、2割加算の対象とされることとなりました。

(3)対象範囲の追加

1日当たり5人以下の乳幼児を保育する認可外保育施設の内、都道府県知事等から一定の基準を満たす保育施設に対しる保育料が、教育資金の対象として追加されました。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00