高圧線下の土地(区分地上権に準ずる地役権の目的となっている土地)の相続税評価

みなさんこんにちは!

相続専門の税理士法人トゥモローズです。

評価対象地の上に高圧線が通っていた場合に何かしらの減額が可能なのでしょうか?

減額できる場合にはどのくらい減額ができるのでしょうか?

答えは、高圧線下の土地は減額が可能です。すなわち、相続税を節税できる余地があるのです。

なぜかというと高圧線下の土地は建物の高さに制限があったり、建物を建てられない可能性があるためです。

建物の建築に制限があるということは他の土地に比べ価値が低いということ。

相続税の評価もこの価値の低さを加味できるのです。

このコラムでは、高圧線下の土地の見分け方、減額方法、実際の評価方法、現地での確認の方法、その他の留意点についてわかりやすく徹底解説します。

最後まで読んでもらえれば高圧線下の土地評価のエキスパートになれます!

高圧線下の土地は最大50%又は借地権割合相当の評価減が可能!

高圧線下の土地は、下記区分ごとに下記割合の評価減が可能です。

| 制限区分 | 減額割合 |

| 家屋の建築が全く出来ない | 50%又は借地権割合 のいずれか高い割合 |

| 家屋の構造、用途等に制限がある | 30% |

借地権割合は聞き慣れない言葉ですので詳しい解説は、借地権の相続税評価をパターン別に徹底解説をご参照ください。

具体的な数値でダメ押し確認しておきましょう。

【具体例①】

(前提)

自用地評価額:5,000万円

制限:家屋の建築が一切できない

借地権割合:70%

(相続税評価額)

5,000万円-5,000万円✕70%※=1,500万円

※ 70%(借地権割合)>50% ∴70%

【具体例②】

(前提)

自用地評価額:5,000万円

制限:家屋の建築が一切できない

借地権割合:40%

(相続税評価額)

5,000万円-5,000万円✕50%※=2,500万円

※ 40%(借地権割合)<50% ∴50%

【具体例③】

(前提)

自用地評価額:5,000万円

制限:家屋は建築できるが高さ10mまでの制限があり

(相続税評価額)

5,000万円-5,000万円✕30%=3,500万円

【具体例④】

(前提)

自用地評価額:5,000万円

地積:500㎡

制限:建築制限のある面積100㎡

(相続税評価額)

5,000万円-5,000万円✕100㎡※/500㎡*30%=4,700万円

※ 建築制限を受ける地積のみが減額の対象

高圧線とは?

高圧線とは読んで字の如く高い電圧が流れている電線のことです。

郊外や街なかで下記のような電柱より大きな鉄塔群を見たことはありませんか?

では、実際にどのくらいの電圧が流れていれば高圧といえるのでしょうか?

平成9年の通産省の電気設備技術基準では、下記以上のボルト(V)であれば高圧線と規定されています。

| 高圧 | 特別高圧 |

| 600V~ 7,000V |

7,000V~ |

相続税で減額評価が可能なのが特別高圧の電線下である7,000V超の高圧線下の土地となります。

電圧と建築制限の関係

建築制限が生じるのが特別高圧電線下の土地となりますが、電圧の内容により下記の通りの建築制限が設けられています。

| 電圧 | 建築制限 |

| 7,000V~170,000V | 送電線から3mを離せば建築可能 |

| 170,000V~ | 送電線直下を3mの範囲は建築不可 |

上記表は簡便的に記載してしまっていますが、誤解を恐れず更に簡便的に表現すると

170,000V以下⇒建築制限あり⇒30%評価減

170,000V超⇒建築不可⇒50%又は借地権割合のいずれか高い方の評価減が可能

高圧線下の土地評価の流れ

高圧線下の土地評価の流れは下記の通りです。

(1)自用地評価額の算出

自用地評価額とはその土地に何の制限もないものとした場合の相続税評価額のことです。

土地の相続税評価額の詳しい解説は、相続税の土地評価 申告で使えるすべての方法をわかりやすく徹底解説をご参照ください。

(2)高圧線下かどうかの確認

対象地が高圧線下かどうかの主な確認方法は大きく分けて下記の通りです。

①評価資料で確認

②相続人にヒアリング

③現地で確認

①評価資料で確認

高圧線下かどうかは下記の様々な資料で確認することができます。

□住宅地図

□公図

□全部事項証明書

それぞれの資料ごとで何をチェックすればよいか確認していきましょう。

□路線価図

上図の赤丸が高圧線の鉄塔の印です。

上図の赤丸が高圧線の鉄塔の印です。

赤丸間に線を引いたその線上に高圧線が存在することとなります。

すなわち、赤丸の線上に対象地があるときは減額の可能性があるということです。

□住宅地図

住宅地図でも路線価図同様高圧線の鉄塔の印があります。

住宅地図でも路線価図同様高圧線の鉄塔の印があります。

□公図

公図でも上図の赤枠のように鉄塔部分の土地や高圧線下の土地が分筆されている場合には高圧線の存在を確認することができます。

公図でも上図の赤枠のように鉄塔部分の土地や高圧線下の土地が分筆されている場合には高圧線の存在を確認することができます。

公図で一定幅の筆が不自然に分筆されていたら高圧線の存在を疑いましょう。

□全部事項証明書

全部事項証明書の乙区欄(所有権以外の権利の欄)を確認すると地役権設定登記がされていることがあります。

全部事項証明書の乙区欄(所有権以外の権利の欄)を確認すると地役権設定登記がされていることがあります。

上記登記がされていれば高圧線下の土地ということになります。

なお、地役権設定登記は義務ではないため登記がされてなくても高圧線下の土地の可能性はあります。

②相続人にヒアリング

評価資料の確認でほぼほぼ高圧線下の土地かどうかの判断はできますが、念のため相続人に事業者(電力会社や鉄道会社等)との間で「地役権設定契約書」、「線下補償契約書」の保管がないかどうか確認します。

土地上に高圧線を架線する場合には、土地所有者と事業者の間で地役権設定契約や送電線架設保持に関する契約(線下補償契約)を締結するのが一般的です。

当該契約書に建築制限の内容、対象地積、契約期間等が記載されていますので評価の参考にします。

また、土地の一部につき地役権等を設定している場合には図面も保管されているケースがありますのでその図面を土地評価に利用したりします。

③現地で確認

実際に現地に行って対象地上に高圧線が通っているか確認します。

(3)制限内容の確認

最後に制限内容の確認です。

制限内容とは、①建造物の建築制限と②対象地積の確認です。

①建造物の建築制限

一番最初に確認したように制限内容により評価減の割合が異なります。

すなわち、

建造物の建築が一切できなければ50%又は借地権割合のいずれか高い割合を控除できるし、

建造物の制限があれば30%減額評価が可能です。

建築制限の内容は、地役権設定契約書又は線下補償契約書、全部事項証明書の乙区欄、事業者(電力会社、鉄道会社等)へのヒアリング等により確認します。

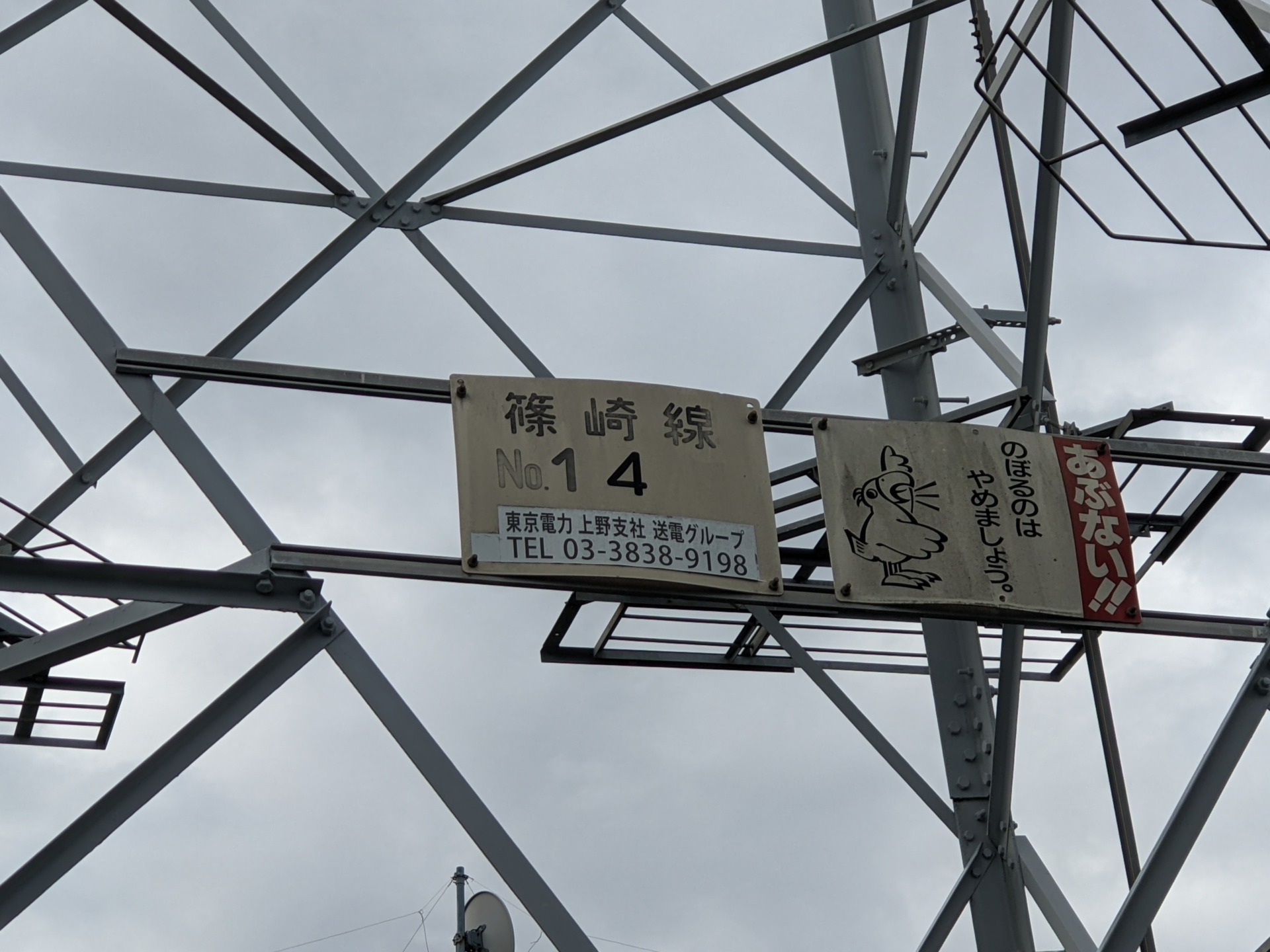

事業者の連絡先は契約書があればそちらにて、契約書がなければ現地に行って鉄塔の看板を確認します。

こちらの電話番号に電話をして高圧線の内容を伝え、電圧や建築制限を確認します。

②対象地積

高圧線下の土地の評価減は、その土地すべての地積に評価減ができるわけではなく制限を受けている地積のみ評価減の対象となります。

したがって、制限を受けている対象地積を確認する必要があります。

確認すべき資料は、下記の資料となります。

◆地役権設定契約書又は線下補償契約書

◆全部事項証明書の乙区欄

上記のいずれかの資料により対象地積を確認します。

区分地上権に準ずる地役権が根拠通達!

実務的な解説ばかりしてきましたが、念のため根拠となる通達も確認しておきたいと思います。

高圧線下の土地は財産評価基本通達上の区分地上権に準ずる地役権相当額を評価減することとなります。

念のため根拠となる通達を転載します。

一般の人は読み飛ばしてもらっても何の問題もございません。

財産評価基本通達27-5(区分地上権に準ずる地役権の評価)

区分地上権に準ずる地役権の価額は、その区分地上権に準ずる地役権の目的となっている承役地である宅地の自用地としての価額に、その区分地上権に準ずる地役権の設定契約の内容に応じた土地利用制限率を基とした割合(以下「区分地上権に準ずる地役権の割合」という。)を乗じて計算した金額によって評価する。

この場合において、区分地上権に準ずる地役権の割合は、次に掲げるその承役地に係る制限の内容の区分に従い、それぞれ次に掲げる割合とすることができるものとする。(1) 家屋の建築が全くできない場合 100分の50又はその区分地上権に準ずる地役権が借地権であるとした場合にその承役地に適用される借地権割合のいずれか高い割合

(2) 家屋の構造、用途等に制限を受ける場合 100分の30

Q&A

倍率評価をする土地でも高圧線下の評価減は可能ですか?

固定資産税評価額に高圧線下の評価減が加味されているときは評価減はできません。

固定資産税評価額に減額が織り込まれているかどうか確認しましょう。

市街地農地、市街地山林等でも高圧線下の評価減は可能ですか?

市街地農地、市街地山林等で宅地並み評価をする場合には高圧線下の評価減が可能です。

純農地、純山林、中間農地、中間山林等でも高圧線下の評価減は可能ですか?

純農地等は原則として建造物の建築ができない土地ですので高圧線下の評価減はできません。

地役権の登記がされていなくても高圧線下の評価減は可能ですか?

地役権設定登記が高圧線下の評価減の要件とはなっていないため登記がされていなくても高圧線下の評価減が可能です。

一利用区分に高圧線下の土地と高圧線下でない土地がある場合に高圧線下の土地だけで評価単位を区分しますか?

諸説ありますが、基本的には高圧線下の土地だけで評価単位を区分することなく全体の自用地評価額を算出して建築制限のある土地を面積按分にて算出し、その金額に控除割合を乗じて減額部分の金額を算出します。私見です。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00