【5分でわかる】仮想通貨(暗号資産)の相続手続きとポイントを解説

こんにちは。相続専門の税理士法人トゥモローズです。

「仮想通貨ってそもそも相続財産なのかな・・?」

「仮想通貨の相続って何をどうすれば、ちゃんと相続できるのかわからない・・」

あなたも今まさにこのような事を考えながらこの記事にたどりついたのではないでしょうか?

結論として、仮想通貨は”相続財産”として扱います。

ですので、他の相続財産同様、しっかりと財産額を把握して、残された家族が相続税申告を行なったり、確定申告を完了させたりしなければいけません。

もし、うっかり相続手続きを行わず、確定申告等を忘れていると、後になって追徴課税など、余計なお金を支払う羽目になってしまうことも・・・。

そこで本日は以下の流れに沿って、仮想通貨の相続で必要な知識・アクションをわかりやすくまとめました。

・仮想通貨の相続手続き・手順

・仮想通貨の相続手続きを進める際の注意点

・仮想通貨の相続に関するQ&A

この記事を読めば、誰でもきっちりと仮想通貨の相続が完了できるので、ぜひ最後までお読みいただきお役立てください。

目次

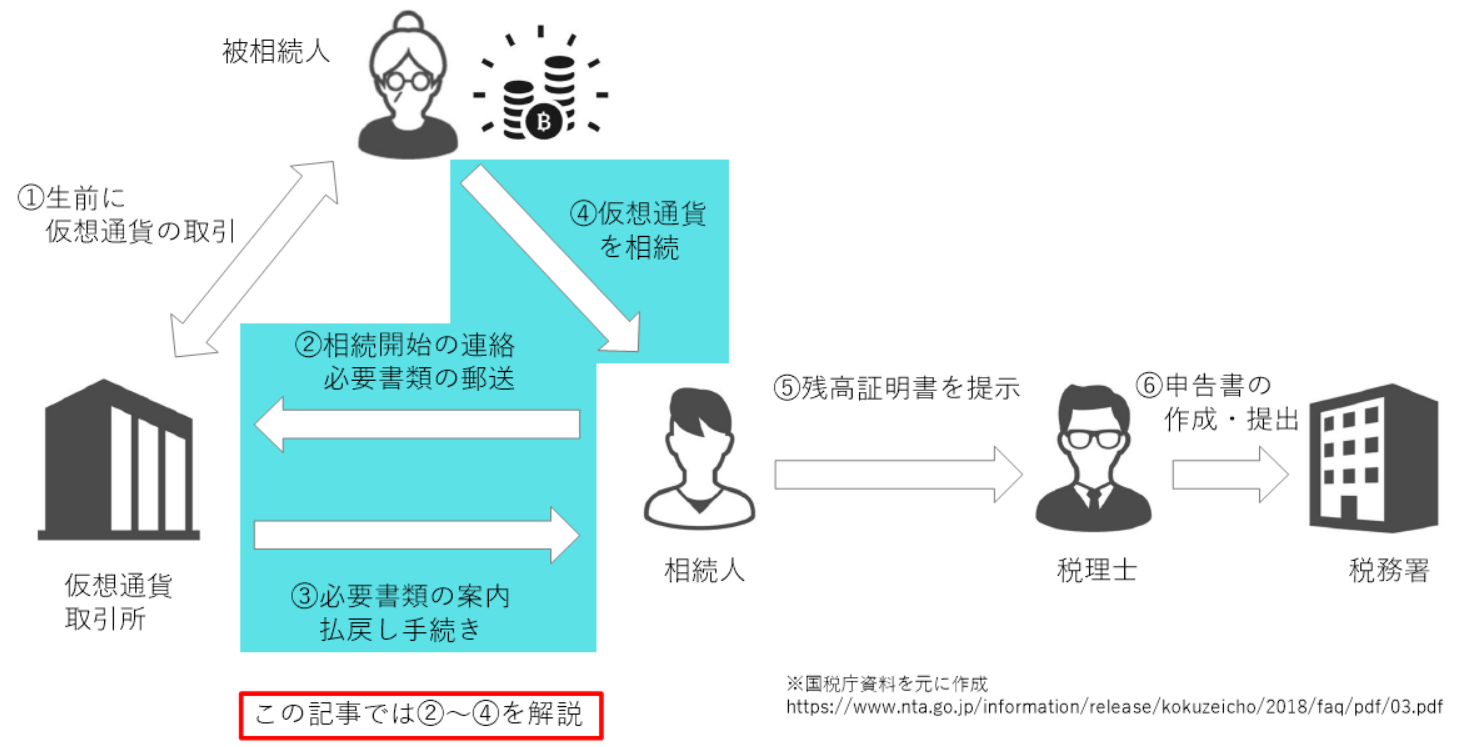

0.仮想通貨の相続の全体像

まずは仮想通貨の相続手続きから相続税の申告までの全体像をご覧ください。

(参考)国税庁│残高証明書等を活用した仮想通貨残高に係る相続税申告手続の簡便化(イメージ)

(参考)国税庁│残高証明書等を活用した仮想通貨残高に係る相続税申告手続の簡便化(イメージ)

・②~④で相続人が仮想通貨取引所とやり取りをして仮想通貨を相続します。

・その後、⑤で相続人が税理士に残高証明書を提示し、

・⑥で相続税の申告書を税務署に提出します。

以上が仮想通貨の相続の一連の流れですが、この記事では上図の②~④を解説します。

この記事では「仮想通貨」という表現で統一します。(仮想通貨と暗号資産の違い→Q&Aへ)

※また「仮想通貨交換業者」はこの記事では「(仮想通貨)取引所」という表現で統一します。

1.仮想通貨は相続できます。そして相続税もかかります。

被相続人(亡くなった方)が持っていたビットコインなどの仮想通貨は相続の対象になり、相続人(配偶者や子どもなど)が取得することになります。

また仮想通貨は相続税の課税対象なので、相続すると相続税が課税されます。

(参考:暗号資産に関する税務上の取扱いについて(FAQ)問26:暗号資産を相続や贈与により取得した場合)

・仮想通貨を相続すると相続税がかかる

2.仮想通貨の相続手続き・手順

仮想通貨の相続手続きは被相続人が生前に取引をしていた取引所と相続人の間で行います。

(通常は代表相続人が手続きをすることになるでしょう。)

この章では仮想通貨の相続手続きをStepごとに解説します。

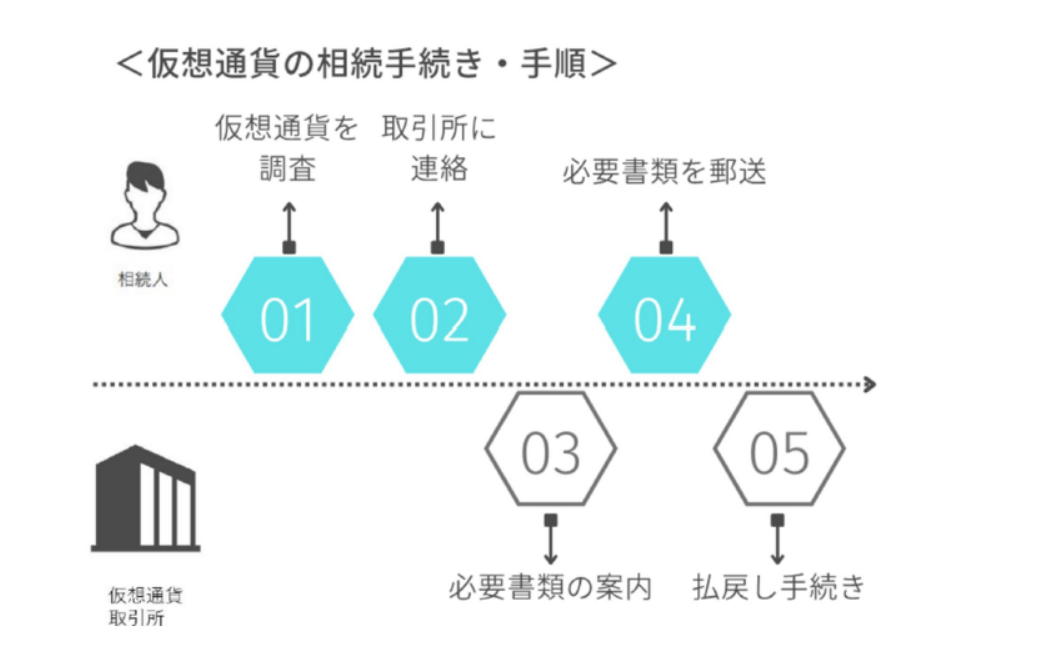

まずは仮想通貨の相続手続きの全体像をご覧ください。

Step1からStep5までありますので順番に解説していきます。

Step1からStep5までありますので順番に解説していきます。

Step2:取引所に連絡・・・・取引所に相続が発生したことを連絡する

Step3:必要書類の案内・・・取引所から必要書類の案内が来る

Step4:必要書類を郵送・・・必要書類を送る

Step5:払い戻し手続き・・・払い戻し手続き等が行われる

Step1 被相続人が仮想通貨を持っていなかったか調べる

まずは、被相続人が仮想通貨を持っていたのかどうか調べましょう。

被相続人の生前の会話などから「仮想通貨を購入していたのかも?」と思い当たる節はありませんか?

購入していた可能性がある場合は次の順番に探していくと見つけやすいでしょう。

②PCのブラウザのブックマークに取引所のHPがないか

③メールBOXに取引所からのメールが残っていないか

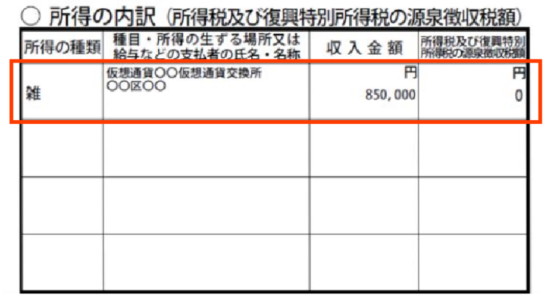

④被相続人の過去の確定申告書の所得の内訳に「雑所得」として仮想通貨を譲渡した記載がないか

⑤普通預金口座に取引所の口座との入出金の記録がないか

⑥被相続人のエンディングノートに取引所のIDやパスワードが残されていないか

⑦取引所からの郵送物がないか

⑧ボールペンなどのノベルティがないか

おそらく上記①~⑥まで被相続人が仮想通貨を持っていたかどうかがわかると思います。

(取引所への登録手続きはネット上で完結することが多いので上記⑦と⑧があるケースはほとんどないかもしれません。)

また家族に仮想通貨を購入していたことを言っていないケースも十分に考えられますので、被相続人が仮想通貨を持っていないと思ってもすべての相続で被相続人のスマホやPCを調査する必要があるかもしれません。

Step2 取引所に相続が発生したことを連絡する

被相続人が仮想通貨を持っていたことがわかったら、その取引を行っていた取引所に連絡をしましょう。

取引所に連絡をすることで下記Step3.の必要書類の案内を受けることができます。

連絡は各取引所のHPにアクセスしてお問い合わせフォームから行います。

(「〇〇(取引所の名前) 相続」 で検索するとよいでしょう。)

こちらをご確認の上、問い合わせをしてみてください。

・コインチェック(相続について教えてください)

・DMM Bitcoin(相続手続きについて)

・GMOコイン(相続手続きについて教えてください)

・ビットバンク(相続手続きについて教えてください)

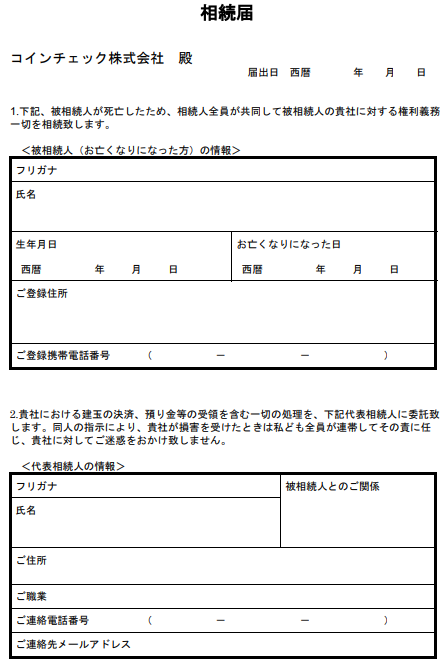

Step2-1 連絡時に記載する一般的な項目は概ね次のとおりです。

・連絡時に依頼しておいたほうが良いこと

一般的な記載事項は次のとおりです。

・代表相続人の情報

・ご連絡いただいた方の情報

・(弁護士や司法書士等に委任している場合の情報)

・(後見人がいる場合の情報)

それぞれもう少し詳しく記載します。

(なお、具体的な記載事項は各取引所で異なりますので、詳細は各取引所のお問い合わせフォーム等でご確認ください。)

・住所:

・生年月日:

・相続開始日:

・登録メールアドレス:

・登録電話番号:

■代表相続人の情報

・住所:

・生年月日:

・メールアドレス:

・電話番号:

・被相続人との関係:

・住所:

・生年月日:

・メールアドレス:

・電話番号:

・被相続人との関係:

弁護士・司法書士等に委任している場合・・・

・事務所名:

・担当者名:

・連絡先:

・後見人氏名:

・生年月日:

・住所:

・電話番号:

・代表相続人との関係:

こちらは各取引所のお問合せフォームに従って入力するだけなので特に難しいことはないと思います。

Step2-2 一緒に依頼しておくと良いことは次の3つです。

相続開始の連絡時に一緒に依頼しておくとよいことは次の3つです。

・相続開始日の「仮想通貨と日本円の換算レート」と「換算額」を記載してもらう

・被相続人の仮想通貨の過去の取引履歴を発行してもらう

それぞれ解説します。

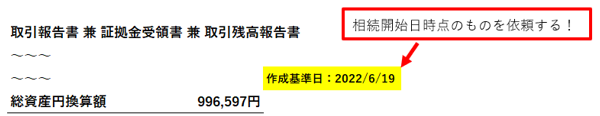

●相続開始日の残高証明書の発行依頼をする

被相続人の相続開始日の残高証明書は下記Step3で送られることが多いようです。

ただし、取引所によっては依頼をしないと残高証明書が発行されないこともあります。

その場合はこのStep2の段階で取引所に相続開始日の残高証明書の発行依頼をしておきましょう。

“相続開始日の仮想通貨の残高がわかるものをおねがいします”と依頼すると伝わるでしょう。

原則発行しない取扱いになっている取引所については発行依頼をする必要があります。

・・・残高証明書の発行依頼が必要です。当社の相続手続き(資産移管)に残高証明書の発行は含まれておりません。

●コインチェック

・・・通常、下記Step5の払い戻し手続きと同時に残高証明書が送付されますが、依頼をすることで相続手続き前に残高証明書を発行してもらうことができます。相続手続き前に残高証明書の発行をご希望の場合

そのため残高証明書は「相続開始日」時点のものを発行してもらう必要があるので注意してください。(相続開始日っていつのこと?→Q&Aで解説)

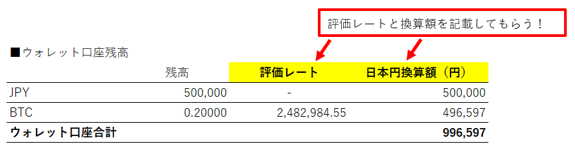

●相続開始日の仮想通貨と日本円の換算レートと換算額を記載してもらう

残高証明書には相続開始日の仮想通貨の残高だけでなく、相続開始日の日本円との換算レートと換算額も記載してもらえるように依頼しておきましょう。

相続開始日の日本円との換算レートと換算額は相続税申告の際に必要な情報なので、記載してもらえると相続税の申告書を作るときに役に立ちます。

●被相続人の仮想通貨の過去の取引履歴を発行してもらう

過去の取引履歴も請求しておきましょう。

過去の取引履歴があると仮想通貨の取得価額(いくらで買ったのか)を調べたり、普通預金口座からの資金移動を調査したりするのに役立ちます。

仮想通貨の取得価額は相続した仮想通貨を売却するときに必要な情報なのでこのタイミングで取得しておくと後々役に立つでしょう。

また相続税の税務調査では被相続人の資金の移動を厳しくチェックされます。

そこで前もって資金の動きを把握しておくためにも仮想通貨の取引履歴を取得しておくことが大切です。

2.相続開始日の残高証明書の発行依頼をする

3.相続開始日の日本円との換算レートの記載を依頼する

4.被相続人の過去の仮想通貨の取引履歴を依頼する

Step3 取引所から必要書類の案内が来る

お問い合わせフォームから取引所へ連絡すると、取引所から必要書類の案内があります。

メールで案内が来る取引所と電話で案内が来る取引所があるようなので、各取引所のHPでご確認ください。

・bitFlyer ・・・・・・メールで連絡

被相続人様のアカウント状況などでご提出いただく書類は変わってまいります。書類をご提出くださる際は、必ず当社から代表相続人様へお送りしたメールの内容をご参照ください。

※ご連絡をいただきましたら、当社より相続人様または代理人様にお電話をさせていただきますので日中に連絡がつく電話番号をご記入ください

Step4 必要書類を送る

Step3の案内に従って取引所に必要書類を送ります。

各取引所によって必要書類やその書類の発行日からの期限が異なりますので、必ず取引所からの案内をご確認ください。

一般的な必要書類は次のとおりです。

・・・各取引所からの案内をご確認ください。

②以下のどちらかの書類

・「法定相続情報一覧図(原本)」

・・・法定相続情報一覧図の取り方については次の記事をご覧ください。

→【相続手続きが簡単に!】法定相続情報一覧図の書き方・必要書類・取得方法

・「被相続人の出生から死亡までの連続した戸籍謄本(原本)」

・・・戸籍謄本の取り方については戸籍を揃える大まかな手順をご覧ください。

③相続人の現在の戸籍謄本(「原本」かつ「発行後6カ月以内」のもの)

・・・戸籍謄本の取り方については戸籍を揃える大まかな手順をご覧ください。

④相続人全員の印鑑証明書(発行後6カ月以内かつ被相続人の死亡日以降に発行のもの)

・・・印鑑証明書(印鑑登録証明書)は市区町村役場で取得します。

(マイナンバーカードがあればコンビニでも取得できます。)

⑤代表相続人の身分証明書(免許証・マイナンバーカードなど)

その他、相続の状況によって、遺言書、遺産分割協議書、相続放棄受理証明書などの書類が必要になることがあります。

※上記の書類は仮想通貨の相続手続き以外でも必要になるので念のため多めに取得しておくことをおすすめします。

これらの必要書類は相続税申告の際に必要な書類でもあります。

集め方の詳細は↓の記事をご覧ください。

【2022年度最新版】相続税申告の必要資料・添付書類まとめ|集めるのに必要な期間もあわせて解説

Step5 払い戻し手続き等が行われる

取引所が書類を確認後、次のいずれかの方法により仮想通貨の払戻しが行われます。

②仮想通貨のまま代表相続人の口座へ移管する

これと同時に被相続人の取引所の口座が解約され、相続手続き完了のお知らせが送付されます。

これをもって仮想通貨の相続手続きは完了となります。

なお、上記②の方法を取る場合は代表相続人がその取引所に新たに口座を開設する必要があります。

ところでウェブサイトや市販の書籍には原則として日本円に換金して出金されるという記載が多く見られますが、各取引所に問い合わせをしたところ取引所によって対応はまちまちでした。

参考までに2022年6月時点で確認が得られた取引所とその対応をまとめておきます。

| 取引所 | 対応 |

|---|---|

| コインチェック | ①日本円に換金して出金(原則) ②仮想通貨のままの移管も可能(依頼が必要) |

| GMOコイン | 下記のいずれかを選択できる ①日本円に換金して出金 ②GMOコインの口座に仮想通貨のまま移管 |

| Zaif | 下記のいずれかを選択できる ①日本円に換金して出金 ②Zaifの口座に仮想通貨のまま移管 |

| DMM Bitcoin | 下記のいずれかを選択できる ①日本円に換金して出金 ②DMM Bitcoinの口座に仮想通貨のまま移管 ③外部のウォレットに仮想通貨のまま移管 |

| BTCボックス | 下記のいずれかを選択できる ①日本円に換金して出金 ②BTCボックスの口座に仮想通貨のまま移管 ③外部のウォレットに仮想通貨のまま移管 |

| bitFlyer | bitFlyerの口座に仮想通貨のまま移管 |

| ビットバンク | ビットバンクの口座に仮想通貨のまま移管 |

| フォビジャパン | フォビジャパンの口座に仮想通貨のまま移管 |

| ディーカレット | ディーカレットの口座に仮想通貨のまま移管 |

| 楽天ウォレット | 日本円に換金して出金 |

| Liquid by FTX | 日本円に換金して出金(原則) |

確定した利益は雑所得として所得税が課税されますので、換金した際は所得税の確定申告を忘れないようにしましょう。

3.仮想通貨の相続手続きを進める際の注意点

この章では仮想通貨の相続手続きを進める際の注意点を解説します。

1.スマホの解約やPCの処分やアカウントの削除は焦って行わない

被相続人の仮想通貨の情報を集めるためにはスマホやPC内のデータが必要不可欠です。

スマホを解約してしまったり、PCを処分してしまったり、アカウントを削除してしまったりすると、被相続人の仮想通貨の情報がわからなくなってしまいます。

スマホの解約手続きやPCの処分、アカウントの削除手続きは仮想通貨の相続手続きが完了してからにしましょう。

(仮想通貨のほかにもネット証券やネット銀行にも相続財産がある可能性があるのでその点においても解約手続き等は焦って行わないほうが良いでしょう。)

・PCの処分

・アカウントの削除

は相続手続きが終わってからにすること!

2.海外の取引所で取引があった場合はサポートセンターに相談する

日本の財務局長の承認を受けている仮想通貨取引所であれば、概ね上記Step2のような手続きをとれば良いでしょう。

しかし海外の取引所の場合の相続手続きは各国、各取引所の定めた手続きに従う必要があるため、早めに各取引所のサポートセンターに相談しましょう。

4.Q&A

この章では仮想通貨に関するQ&Aを記載します。

仮想通貨と暗号資産は何が違うの?

呼び方が異なるだけで中身は同じものだと考えて支障ありません。

2019年5月の資金決済法の改正により法律上は「仮想通貨」を「暗号資産」と呼ぶことになりました。

「仮想通貨」は海外で「virtual currency」と呼んでいたものを和訳した言葉です。

しかし国際的に「crypto-asset」という表現が使われることが多くなってきたことを踏まえて、

法律上では「暗号資産」という名称を使うこととされました。

ただ日本ではまだまだ「仮想通貨」という呼び方のほうが一般的かもしれません。

相続開始日っていつのこと?

相続開始日とは被相続人が死亡した日をいいます。

役所へ死亡届を提出すると被相続人の戸籍に死亡日が記載されますのでこちらで確認できます。

出典:法務省:戸籍の全部事項証明書のひな形(戸籍法施行規則付録第24号)

パスワードがわからないときでも仮想通貨に相続税はかかるの?

現時点ではかかるとされています。

相続人が「パスワードは知らない」と言っても課税する側から見ると、

本当に知らないのか、知っているのに知らないと嘘を言っているのか判別できません。

そして「パスワードを知らない」と嘘をつけば課税されないというのでは課税の公平性が保たれません。

そこで国税庁としては、パスワードを知っているか否かに関わらず相続税をかけることとしているようです。

ただし、各取引所に問い合わせたところ、被相続人のIDやパスワードがわからない場合であっても必要書類を送ることで問題なく相続手続きを進められるようです。

2022年6月時点でID・パスワードがわからなくても相続手続きができると確認が取れた取引所を下記に記載いたします。

おそらく日本国内の取引所であればパスワードがわからなくても相続手続きができるものと思われます。

・DMM Bitcoin

・bitFlyer

・GMOコイン

・ビットバンク

・Zaif

・BTCボックス

・フォビジャパン

・ディーカレット

・楽天ウォレット

・Liquid by FTX

ちなみにパスワードがわからなくても相続税が課税される取り扱いの根拠は、平成30年3月23日の第196回国会参議院財政金融委員会における当時の国税庁次長の藤井健志氏の答弁です。(下記に記載いたします。)

「一般論として申し上げますと、相続人が被相続人の設定したパスワードを知らない場合であっても相続人は被相続人の保有していた仮想通貨を承継することになりますので、その仮想通貨は相続税の課税対象となるという解釈でございます。」

「(前略)現状においてなかなか確たることを申し上げるのが難しいということはございますけれども、パスワードを知っている、知っていないというようなパスワードの把握の有無というのは、当事者にしか分からない、言わば主観の問題ということになってしまいます。

課税当局、私どもとしては、本当のことをおっしゃっているのかどうか、その真偽を判定することは困難だと思っております。」

「したがって、現時点において、相続人の方からパスワードを知らないという主張があった場合でも、相続税の課税対象となる財産に該当しないというふうに解することは課税の公平の観点から問題があり、適当ではないというふうに考えております。」

第196回国会 参議院 財政金融委員会 第6号 平成30年3月23日 (当時国税庁次長の藤井健志氏の答弁)から引用(文中太字は筆者)

上述のように日本国内の取引所ではパスワードがわからなくても相続手続きが進められるため、仮想通貨を取り出せないのに相続税だけ課税されるということはないと思います。

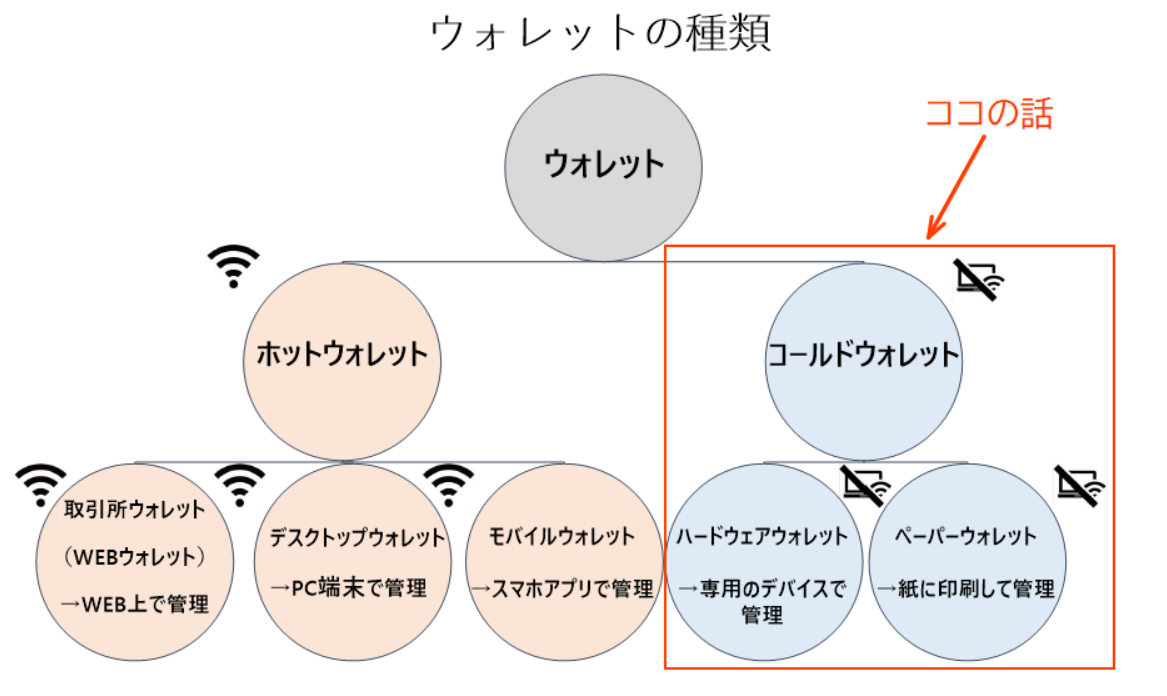

したがって、問題になるのはコールドウォレットの秘密鍵がわからなくなってしまった場合に相続税が課税させるのか否かでしょう。(こちらについては後のQ&Aで触れます。コールドウォレットについてよくわからない方は読み飛ばしていただいて構いません。)

パスワードがわからない仮想通貨だけを相続放棄することはできるの?

できません。

相続放棄とは、被相続人の全ての財産を相続する権利を放棄することです。

したがって「この財産は相続して、この財産は相続放棄する」ということはできないことになっています。

ただし上述のように、日本国内の取引所であればパスワードがわからない場合でも相続手続きを進められます。

相続放棄については別の記事で解説していますのでご覧ください。(→相続放棄の意味)

コールドウォレットの秘密鍵がわからない場合でも相続税はかかるの?

現時点ではかかるとされています。

仮想通貨の保管場所としてはインターネットに接続されているホットウォレットのほかにインターネットに接続されていないコールドウォレットがあります。

ホットウォレットである取引所ウォレットについては上述のように、パスワードがわからない場合でも相続手続きができますがコールドウォレットではどうでしょうか?

上記の藤井健志氏の答弁によれば、コールドウォレットの秘密鍵(パスワードのようなもの)がわからず仮想通貨を取り出せない場合でも相続税が課税されることになります。

しかし「一般論として」「確たることを申し上げるのが難しい」「現時点において~考えております」と答弁していることからも確定した取り扱いでは無いと考えます。

また取り出して使うことができない仮想通貨に対して本当に相続税の課税ができるのかどうかについては今後争いがあることが予想されます。

こちらについては是非とも迅速な法整備をお願いしたいところです。

5.まとめ

この記事では仮想通貨の相続手続きについて解説しました。

最後に今回の内容を振り返りましょう。

・仮想通貨を相続すると相続税がかかる

2.相続開始日の残高証明書の発行依頼をする

3.相続開始日の日本円との換算レートの記載を依頼する

4.被相続人の過去の仮想通貨の取引履歴を依頼する

Step2:取引所に連絡・・・・取引所に相続が発生したことを連絡する

Step3:必要書類の案内・・・取引所から必要書類の案内が来る

Step4:必要書類を郵送・・・必要書類を送る

Step5:払い戻し手続き・・・払い戻し手続き等が行われる

2.海外の取引所で取引があった場合はサポートセンターに相談する

この記事で全体の流れを理解したら、あとは各取引所の案内に従いましょう。

また仮想通貨の相続手続きに必要な書類は相続税申告にも必要なものばかりです。

「必要書類の集め方がわからなくて困っている・・・」という方は↓のページを参考にしていただければと思います。

【2022年度最新版】相続税申告の必要資料・添付書類まとめ|集めるのに必要な期間もあわせて解説

仮想通貨の相続手続きが終わっても相続税の申告が完了するまで相続は終わりません。

相続税申告書を作るときに必要な仮想通貨の相続税の評価方法については↓の記事をご覧ください。

仮想通貨(暗号資産)に相続税はかかる!相続税評価方法を簡単解説!

この記事が仮想通貨の相続手続きを進めるためのお役に立てれば幸いです。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00

出典:

出典: