建物更生共済(建更)がある場合の相続税申告の留意点

みなさんこんにちは!

相続専門の税理士法人トゥモローズです。

JA共済(農協の関連会社)の建物更生共済という商品をご存知ですか?

通称、「建更(たてこう)」とよく言われるものです。

今回は被相続人が建更に加入していた場合の相続税申告の留意点を解説します。

目次

建物更生共済(建更)とは?

建物更生共済(建更、たてこう)とは簡単に言うとJA共済が販売している建物に関する損害保険の一種です。

一般の保険会社が出している火災保険や地震保険みたいなものです。

では、一般的な火災保険等と建更の違いは何なのでしょうか?

その違いとは、一般的な火災保険は掛け捨てがほとんどですが、建更の共済掛金は積立部分と掛捨部分の両方があるということです。

このような違いから建更独自の税金の取り扱いをしないといけない場合があるのです。

建物更生共済に加入している場合の相続税申告をパターン別に徹底解説!

契約者、掛金負担者、建物所有者(被共済者)が誰かによって相続税の課税関係が変わってきます。

想定できるパターン別に相続税の取り扱いを確認していきましょう。

契約者・掛金負担者・建物所有者(被共済者)がすべて被相続人の場合

| 契約者 | 掛金負担者 | 建物所有者 (被共済者) |

| 被相続人 | 被相続人 | 被相続人 |

①相続税申告の取り扱い

被相続人の相続財産として相続税の対象

②相続税評価額

死亡時の解約返戻金相当額

③解説

すべての登場人物が被相続人(亡くなった人)という一番オーソドックスなパターンです。

建更は前述の通り掛捨部分と積立部分があります。

積立部分については現金で戻ってきますので解約返戻金相当額が相続財産を構成します。

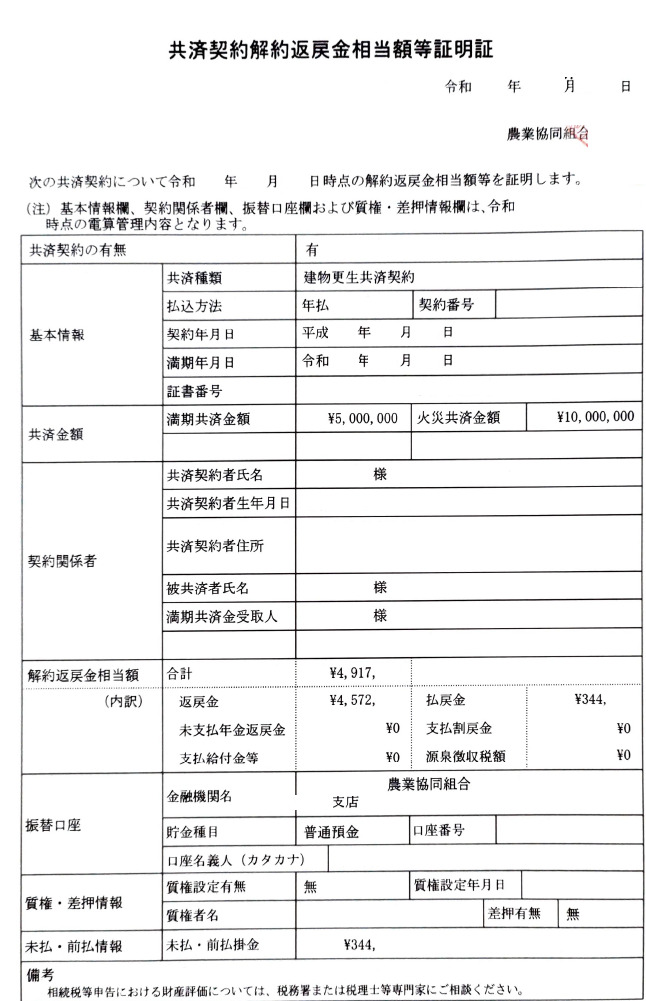

JA共済に相続税申告で使用するため、「死亡時点の解約返戻金額の分かる資料を発行してください。」と依頼します。

その依頼をするとJA共済から下記の「共済契約解約返戻金相当額等証明書」が発行されますのでこちらを相続税申告書に添付します。

契約者・掛金負担者が相続人、建物所有者(被共済者)が被相続人の場合

| 契約者 | 掛金負担者 | 建物所有者 (被共済者) |

| 相続人 | 相続人 | 被相続人 |

①相続税申告の取り扱い

相続税の対象外

②相続税評価額

対象外のため評価なし

③解説

被相続人所有の建物について、相続人が共済契約を掛けていたパターンです。

この場合の建更については、被相続人の財産を構成しません。

被相続人が掛金を負担していないので当然といえば当然ですね。

このパターンの取扱は、国税庁HP 質疑応答事例 建物更生共済契約に係る課税関係にも掲載されていますのでご参考までにご確認ください。

契約者・掛金負担者が被相続人、建物所有者(被共済者)が相続人の場合

| 契約者 | 掛金負担者 | 建物所有者 (被共済者) |

| 被相続人 | 被相続人 | 相続人 |

①相続税申告の取り扱い

被相続人の相続財産として相続税の対象

②相続税評価額

死亡時の解約返戻金相当額

③解説

被相続人が相続人所有の建物に共済契約を掛けていたパターンです。

この場合は、被相続人が建物所有をしているパターンと同じで死亡時の解約返戻金相当額が被相続人の相続財産を構成します。

契約者・建物所有者(被共済者)が相続人、掛金負担者が被相続人の場合

| 契約者 | 掛金負担者 | 建物所有者 (被共済者) |

| 相続人 | 被相続人 | 相続人 |

①相続税申告の取り扱い

死亡前3年間の掛金相当を契約者である相続人に対する贈与として相続財産に加算

②相続税評価額

死亡前3年間の掛金総額を生前贈与加算

③解説

契約者と掛金負担者が異なるパターンです。

生命保険契約については契約者と保険料負担者が異なった場合には、生命保険契約に関する権利として保険料負担者の財産として死亡時の解約返戻金相当額が相続財産を構成します。

これに対し建更については、掛金の支払いごとに掛金負担者から契約者に掛金相当の贈与があったものとして課税関係を整理します。

したがって、死亡前3年間の掛金総額が生前贈与加算として相続財産を構成するのです。

このような取り扱いをする根拠としては、下記の相続税法3条1項3号に損害保険に定義付けられる建更が含まれていないためです。

相続税法3条1項3号 相続又は遺贈により取得したものとみなす場合

相続開始の時において、まだ保険事故(共済事故を含む。以下同じ。)が発生していない生命保険契約(一定期間内に保険事故が発生しなかつた場合において返還金その他これに準ずるものの支払がない生命保険契約を除く。)で被相続人が保険料の全部又は一部を負担し、かつ、被相続人以外の者が当該生命保険契約の契約者であるものがある場合においては、当該生命保険契約の契約者について、当該契約に関する権利のうち被相続人が負担した保険料の金額の当該契約に係る保険料で当該相続開始の時までに払い込まれたものの全額に対する割合に相当する部分

なお、実務上は、生命保険契約に関する権利に準ずるものとして死亡時の解約返戻金相当額を掛金負担者の相続財産に計上しているケースが多いような気がします。このような整理をするロジックとしては、建更を名義財産として考えて実質課税の原則を根拠としているのではないかと思慮します。

したがって、杓子定規に判断せずにケース・バイ・ケースに応じて柔軟な対応が求められるということです。

契約者・建物所有者(被共済者)が被相続人、掛金負担者が相続人の場合

| 契約者 | 掛金負担者 | 建物所有者 (被共済者) |

| 被相続人 | 相続人 | 被相続人 |

①相続税申告の取り扱い

被相続人の相続財産として相続税の対象

②相続税評価額

死亡時の解約返戻金相当額

③解説

相続人が掛金負担者で被相続人が契約者のパターンです。

掛金負担者である相続人から契約者である被相続人に対する掛金相当の贈与があったものとして考えますので、実質的に掛金負担者は掛金払込時に被相続人になったと考えるべきです。

そうなると契約者である被相続人の相続財産に該当し、死亡時の解約返戻金相当額が相続税の対象になるのです。

被相続人が受贈者として贈与税の対象にもなるし、死亡時には相続税の対象にもなってしまうという不条理な課税関係となってしまいます。

実務上は、掛金負担者である相続人の財産と考えて相続財産に計上していないケースも散見されているのではないでしょうか。

ロジックとしては前ケースの場合と同様の実質課税の原則からでしょう。

生前に建物更生共済の契約者変更があった場合

建物更生共済の相続税の取り扱いについて解説してきましたが、最後に生前に建物更生共済の契約者を変更した場合の税金の取り扱いを確認していきたいと思います。

契約者変更というと最初に思いつくのが生命保険の契約者を変更した場合だと思います。

生命保険の契約者を変更したとしても変更時には課税関係は発生しません。

下記国税庁質疑応答事例にもバッチリと書いてあります。

国税庁HP 質疑応答事例 生命保険契約について契約者変更があった場合

生命保険については出口課税であるため保険事由発生時、満期時、解約時に課税関係が発生し、保険契約期間中の契約者変更では課税関係は発生しません。

詳しくは、名義保険(契約者と保険料負担者が異なる場合)をわかりやすく徹底解説!をご参照ください。

これに対して建更については、生命保険とは異なる取り扱いをします。

建更については、契約者変更時に前契約者から新契約者に契約変更時における解約返戻金相当額の贈与があったものとして取り扱います。

根拠としては、相続税法5条です。

相続税法5条はみなし贈与を定めた条文です。

保険料負担者と保険金受取人が異なった場合において、保険事故が発生したときは保険料負担者から保険金受取人に対する贈与とみなして贈与税の課税の対象とするという趣旨です。

すなわち、契約者変更時には課税せずに、保険事故等が発生したときに贈与税の課税をすると規定されているのです。

この規定の射程となっている保険契約に、建更が含まれていないのです。

下記条文の赤字部分を参照してください。

このみなし贈与の規定の対象外ということは契約者変更時に贈与税の課税対象になると解釈することとなるのです。

相続税法5条 贈与により取得したものとみなす場合

1 生命保険契約の保険事故(傷害、疾病その他これらに類する保険事故で死亡を伴わないものを除く。)又は損害保険契約の保険事故(偶然な事故に基因する保険事故で死亡を伴うものに限る。)が発生した場合において、これらの契約に係る保険料の全部又は一部が保険金受取人以外の者によつて負担されたものであるときは、これらの保険事故が発生した時において、保険金受取人が、その取得した保険金(当該損害保険契約の保険金については、政令で定めるものに限る。)のうち当該保険金受取人以外の者が負担した保険料の金額のこれらの契約に係る保険料でこれらの保険事故が発生した時までに払い込まれたものの全額に対する割合に相当する部分を当該保険料を負担した者から贈与により取得したものとみなす。

2 前項の規定は、生命保険契約又は損害保険契約(傷害を保険事故とする損害保険契約で政令で定めるものに限る。)について返還金その他これに準ずるものの取得があつた場合について準用する。

契約者と共済金受取人が異なる場合

建更について契約者と共済金受取人が異なるときは、生命保険と異なる取り扱いをするため要注意です。

生命保険については、前述の相続税法5条により契約者(保険料負担者)と保険金受取人が異なったときは、契約者から保険金受取人に対する贈与として贈与税の対象となります。

これに対して、建更の場合には契約者と共済金受取人が異なったとしても贈与税課税とはなりません。

共済金受取人の所得税(一時所得)の対象となるのです。

この場合、契約者が負担していた掛金を必要経費に算入することが可能です。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00