都市計画道路予定地の相続税評価をわかりやすく完全解説

みなさんこんにちは!

相続専門の税理士法人トゥモローズです。

都市計画道路予定地とは、将来道路用地として国等に接収される予定の土地をいいます。

都市計画道路予定地は、低層の建物しか建てられない等の建築制限がかかります。

すなわち、都市計画道路予定地は一定の減額が可能なのです。

今回は、都市計画道路の予定地となっている土地の相続税評価についてわかりやすく解説していきます。

相続税の土地評価の詳しい全体的な解説は、相続税の土地評価 これだけ読めば大丈夫! 評価方法をわかりやすく解説をご参照ください。

目次

都市計画道路予定地の評価方法

計算式

都市計画道路予定地の計算式は非常に単純で下記の通りです。

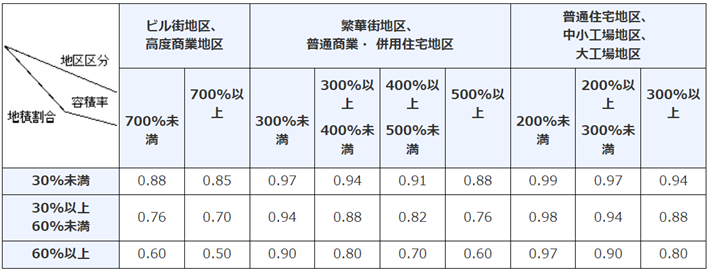

乗じる補正率は下記の表から選択します。

最大で0.50(すなわち、50%オフ)、最小で0.99(すなわち、1%オフ)という補正率となります。

どの補正率を選択すればよいかについては、下記3つの要素を確定しなければなりません。

□地区区分

□容積率

□地積割合

各要素についての確認方法を解説していきます。

地区区分

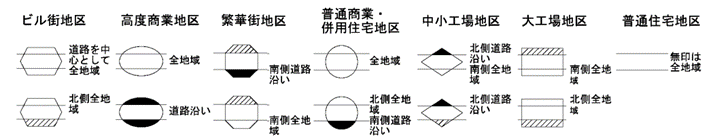

地区区分は、路線価図で確認することができます。

対象地の正面路線価の路線価が上記表のいずれの形になっているかどうかで判断します。

難しくないですね。

ちなみに、評価対象地が複数路線に接している場合には、正面路線価の地区区分を採用してください。

正面路線価の判定については、側方路線影響加算率 角地は相続税評価額が高くなるので要注意!をご参照ください。

容積率

3つの要素で一番むずかしいのが容積率です。

そもそも「容積率」とは何でしょうか?

容積率とは、その土地にどのくらいの大きさの建物が建てられるかという指標になります。

例えば、地積が300㎡の土地があったとします。その土地の容積率200%だったとします。

この場合には、その土地の上に最大で600㎡の延床面積の建物が建てられるということです。

容積率が大きければ大きいほど高い建物が建てられるためその土地の価値が高くなるのです。

では、この容積率はどこで調べれば良いのでしょうか?

対象地の都市計画図で確認することができます。

都市計画図は、役所のホームページで確認することができます。

例えば、対象地が江戸川区だったとしたら、「江戸川区 都市計画図」と検索してみましょう。

対象地をクリックすると下記のように対象地の容積率を教えてくれます。

上記土地の場合、容積率が「300%」ということです。

これで容積率もクリアしました。というわけではないのが「容積率」の難しいところなのです。

今まで説明した容積率は、指定容積率というものです。

都市計画道路予定地で使用する容積率は、下記容積率のいずれか低い数値なのです。

・基準容積率

指定容積率は、前述の通り都市計画図に記載されている容積率、すなわち、都市計画で指定される容積率であるため指定容積率というのです。

これに対し、基準容積率とは、対象地の前面道路の幅員に用途地域に応じて下記係数を乗じた数値になります。

前面道路の幅が狭い土地について高い建物の建築を制限するために基準容積率が設けられている感じです。

| 用途地域 | 前面道路の幅員に乗じる係数 |

| 第一種低層住居専用地域 第二種低層住居専用地域 第一種中高層住居専用地域 第二種中高層住居専用地域 第一種住居地域 第二種住居地域 準住居地域 |

40% |

| 上記以外の地域 | 60% |

住居系は40%、それ以外は60%と覚えておけば良いでしょう。

上記はあくまで原則なので、役所によって、住居地域なのに60%の係数、住居地域以外なのに40%又は80%の係数を乗じる場合がありますので、必ず対象地の役所に確認するようにしましょう。

なお、基準容積率は前面道路の幅員が12m未満の場合のみ検討する指標ですので12m以上のときには指定容積率を採用することとなります。

また、前面道路の幅員が4m未満の場合には4mとみなして基準容積率を算出しますので注意しましょう。

容積率の解説が長くなりましたが、最後に具体例を用いて容積率を求めてみましょう。

指定容積率:300%

用途地域:第一種中高層住居専用地域

前面道路の幅員:4m

指定容積率300%>基準容積率160%(4✕40%)

∴ 160%

指定容積率:500%

用途地域:商業地域

前面道路の幅員:10m

指定容積率500%<基準容積率600%(10✕60%)

∴ 500%

指定容積率:300%

用途地域:第二種中高層住居専用地域

前面道路の幅員:15m

指定容積率300%

※前面道路の幅員が12m以上のため指定容積率一択

指定容積率:200%

用途地域:第一種低層住居専用地域

前面道路の幅員:3m

指定容積率200%>基準容積率160%(4✕40%)

∴ 160%

※基準容積率を3✕40%=120%としないように注意しましょう!

地積割合

地積割合とは、その宅地の総地積に対する都市計画道路予定地の部分の地積の割合をいいます。

例えば、対象地の地積が200㎡あって都市計画道路予定地がそのうち50㎡だったとしたら地積割合は25%(50/200)となります。

都市計画道路予定地の面積の求め方ですが、対象地の都市計画道路の進捗状況に応じて確認する資料が異なります。

都市計画道路の進捗状況の詳細は後述しますが、下記2段階で具体的な面積の求め方を解説します。

計画決定の段階

計画決定の段階だと詳細な測量図とかがないことがほとんどです。

したがって、都市計画図と役所へのヒアリングにより把握します。

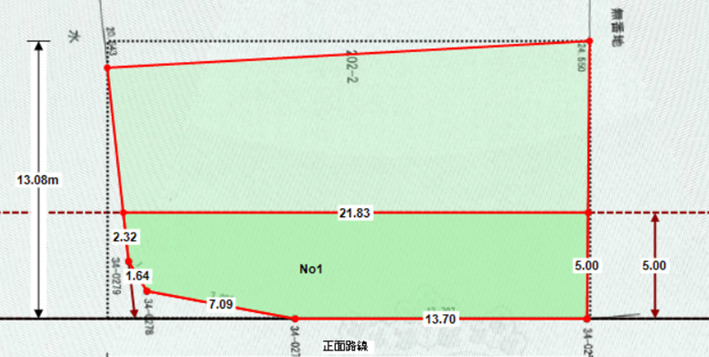

都市計画図で対象地に都市計画道路予定地が被っているかどうか確認し、被っていた場合には、役所に現況道路から何メートル拡幅するのかをヒアリングします。

その情報をCADソフト等に反映して都市計画道路予定地の面積を求積します。

下記の図のように、現況道路から5m後退する必要があれば現況道路の境界線から5mの平行線を描いてその部分を囲って面積を求積します。

したがって、計画決定の段階だと正確な都市計画道路予定地は役所も含め誰も把握していないためある程度アバウトな地積割合にならざるを得ません。

実務上はこの辺の割り切りが必要となります。

事業認可の段階

事業認可の段階であれば役所又は土地所有者が都市計画道路の測量図を保有している可能性があるため当該測量図を使って正確な都市計画道路予定地の地積を求積することとなります。

都市計画道路予定地とは?

都市計画道路予定地の相続税評価について詳しく確認してきましたが、そもそも都市計画道路予定地とは何なのでしょうか?

どういう建築制限があるのか、予定地に該当した場合のスケジュールなど、以下では都市計画道路予定地の評価というよりは制度の概要について解説していきたいと思います。

減額される理由

都市計画道路予定地は、将来的に道路になる予定の土地のため建築制限がかかり、その土地の利用価値が低下します。

この建築制限がかかるということが減額補正され理理由なのです。

都市計画道路予定地の建築制限

都市計画道路予定地は、都道府県知事が許可をした場合で下記に該当する建物に限り建築することができます。

□階数が二以下で、かつ、地階を有しないこと。

□主要構造部が木造、鉄骨造、コンクリートブロツク造その他これらに類する構造であること。

いざというときに簡単に取り壊せるような簡易な建物でなければならないということです。

住宅地ならまだしも高層ビルが建てられる地域だと相当な建築制限ですよね。

都市計画の流れ

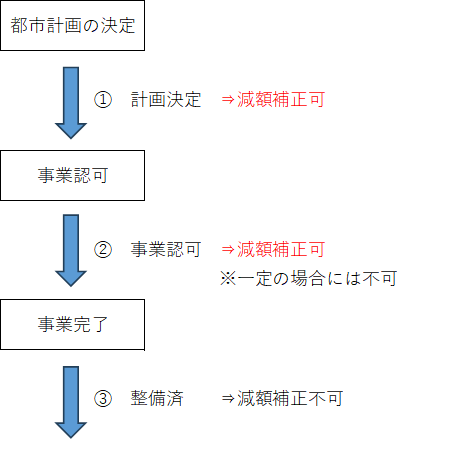

都市計画道路の流れは下記の通りです。

①計画決定

都市計画道路の計画が決定されると上記の建築制限を受けることとなります。

すなわち、計画決定以降について都市計画道路予定地の減額補正が可能となるのです。

実務上は、計画決定がされても実際の道路化は何十年後とかになることも多々ありますが、それでも建築制限を受けることには変わりはないため減額補正は可能なのです。

②事業認可

計画決定後、事業認可を受けて初めて道路化工事が着手されます。

この事業認可の段階でも下記のような特別な事情がある場合に該当しない限り都市計画道路予定地として減額補正が可能です。

□相続開始日において買収の事実が確実であること

かつ

□買収対価の額が明らかであること

③整備済

道路化工事が完了し、整備済となった場合には都市計画道路予定地の減額補正はできません。

整備済かどうかは都市計画図や役所(都市計画課等)へのヒアリングで確認することができます。

例えば下記渋谷区の場合には右側の青塗り部分は整備済、緑色部分は事業中、左側のハイライトがない青線部分はこれから着手する部分というのが都市計画図からわかります。

Q&A

道路以外の都市計画施設予定地の場合

A 施設によっては可能なケースもあります。

【解説】

都市計画施設は道路だけでなく、都市計画法第11条に下記の施設が定めれれています。

都市計画法第11条

一 道路、都市高速鉄道、駐車場、自動車ターミナルその他の交通施設

二 公園、緑地、広場、墓園その他の公共空地

三 水道、電気供給施設、ガス供給施設、下水道、汚物処理場、ごみ焼却場その他の供給施設又は処理施設

四 河川、運河その他の水路

五 学校、図書館、研究施設その他の教育文化施設

六 病院、保育所その他の医療施設又は社会福祉施設

七 市場、と畜場又は火葬場

八 一団地の住宅施設(一団地における五十戸以上の集団住宅及びこれらに附帯する通路その他の施設をいう。)

九 一団地の官公庁施設(一団地の国家機関又は地方公共団体の建築物及びこれらに附帯する通路その他の施設をいう。)

十 一団地の都市安全確保拠点施設(溢いつ水、湛たん水、津波、高潮その他の自然現象による災害が発生した場合における居住者等(居住者、来訪者又は滞在者をいう。以下同じ。)の安全を確保するための拠点となる一団地の特定公益的施設(避難場所の提供、生活関連物資の配布、保健医療サービスの提供その他の当該災害が発生した場合における居住者等の安全を確保するために必要な機能を有する集会施設、購買施設、医療施設その他の施設をいう。第四項第一号において同じ。)及び公共施設をいう。)

十一 流通業務団地

十二 一団地の津波防災拠点市街地形成施設(津波防災地域づくりに関する法律(平成二十三年法律第百二十三号)第二条第十五項に規定する一団地の津波防災拠点市街地形成施設をいう。)

十三 一団地の復興再生拠点市街地形成施設(福島復興再生特別措置法(平成二十四年法律第二十五号)第三十二条第一項に規定する一団地の復興再生拠点市街地形成施設をいう。)

十四 一団地の復興拠点市街地形成施設(大規模災害からの復興に関する法律(平成二十五年法律第五十五号)第二条第八号に規定する一団地の復興拠点市街地形成施設をいう。)

十五 その他政令で定める施設

上記施設のうち都市計画決定の告示から都市計画事業の認可・承認までの期間が長期間にわたる場合には,都市計画道路予定地に準用して減額補正をしても良いこととなっています。

事業認可の見通しがない場合

A 減額補正は可能です。

【解説】

前述の通り、計画決定がされた時点で建築制限がかかりますので計画決定が相当昔でも減額補正は可能です。

倍率地域の場合

A 固定資産税評価額に都市計画道路予定地の減額補正がされていない場合には減額補正が可能です。

【解説】

倍率地域の土地でも固定資産税評価額に都市計画道路予定地の減額が考慮されていない場合には減額補正が可能となります。

したがって、必ず役所で固定資産税評価の算定根拠を確認する必要があります。

また、倍率地域は路線価地域ではないため地区区分が不明ですが、普通住宅地区に存在するものとして補正率を選択してください。

セットバック補正との併用

A 併用可能です。

【解説】

セットバック補正については、国税庁HP 財産評価基本通達24-6をご参照ください。

セットバックの減額補正の根拠は、将来の建て替え時に宅地の一部分を道路として提供しなければならないという制約を受けることです。

これに対し、都市計画道路予定地の減額補正の根拠は、前述の通りの2階建てまでしか建てられない等の建築制限です。

両者の減額補正の根拠が似ていることが重複適用ができないのでは?と思われる方も多いと思います。

しかし、都市計画道路予定地については、ある特定部分の減額を考慮しているものではなく、評価対象地全体に対する一定割合の減額であり、セットバックによる補正とは別のものであるから重複適用しても問題ないです。

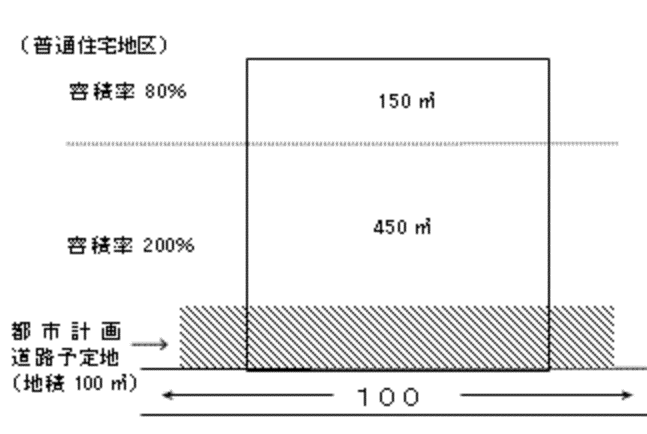

容積率の異なる2以上の地域にわたる宅地の場合

このような場合には容積率は何%と考えれば良いでしょうか。

A 加重平均して170%と考えます。

【解説】

(200%✕450㎡+80%✕150㎡)/(450㎡+150㎡)=170%

上記のように考える理由については、国税庁HP 質疑応答事例 容積率の異なる2以上の地域にわたる宅地の一部が都市計画道路予定地の区域内となる宅地の評価をご参照ください。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00