マンションの相続税評価の改正について【令和6年1月から適用開始】

令和5年の税制改正大綱に下記のように明記されていたマンションの相続税評価の見直しについて、国税庁が評価方針を固めました。

本コラムにてどこよりもわかりやすく新しいマンション評価について解説していきます!

動画で知りたい人は下記YouTubeから、テキストで確認したい人はこのままスクロールして一番最後までお読みください!

目次

- 1 見直しの対象となるマンションとは?

- 2 新しく改正されるマンションの評価方法

- 3 Q&A

- 3.1 1.なぜ居住用マンションに限定されているのですか?

- 3.2 2.たまたま相続開始日に居住用マンションを事務所として使っている場合には新しいマンション評価の対象外ですか?

- 3.3 3.貸家建付地評価、貸家評価はどのタイミングで計算しますか?

- 3.4 4.小規模宅地等の特例の適用は可能ですか?

- 3.5 5.借地権型の分譲マンションの底地を保有しているのですが新しいマンション評価の対象になりますか?

- 3.6 6.区分所有建物の全ての専有部分を所有し、かつ、区分所有建物の敷地のすべてを所有している場合にも新しいマンション評価の対象となりますか?

- 3.7 7.そもそもマンション評価がこのような計算式に改正された経緯を教えて下さい。

- 4 具体的な計算例

- 5 いつから新しいマンション評価で評価するのか?

- 6 国税庁HP等の最新情報

見直しの対象となるマンションとは?

見直しの対象となるマンションとは、「区分所有者が存する家屋で居住の用に供する専有部分があるもの」をいいます。

難しい言い回しですが、簡単に言うと居住の用に供することができる区分所有登記がされたマンション一室と考えれば良いでしょう。

したがって、区分所有登記がされていないマンション、いわゆる一棟物のマンションや事業用の区分所有オフィスは見直しの対象外ということです。

また、居住用の区分所有マンションであっても下記は見直しの対象となるマンションからは除かれています。

□地階を除く階数が2以下のもの

□居住の用に供する専有部分一室の数が3以下であってその全てを当該区分所有者又はその親族の居住の用に供するもの(いわゆる二世帯住宅等)

2階建て以下の低層のマンションやただただ区分所有登記されている二世帯住宅は除くというイメージですね。

対象外のものをまとめると下記の通りです。

■2階以下の低層の区分所有マンションは対象外

■区分所有オフィスは対象外

■居住用であっても一棟もののマンションは対象外

■区分所有がされた二世帯住宅は対象外

新しく改正されるマンションの評価方法

新しく改正されるマンションの評価方法は下記の順番で考えていきます。

1. 自用地・自用家屋としての価額の算定

2. 評価乖離率の算定

3. 評価水準の算定

4. 土地の相続税評価額の算定

5. 家屋の相続税評価額の算定

それでは、順番に解説していきましょう。

1. 自用地・自用家屋としての価額の算定

こちらは現行の財産評価基本通達による土地、建物の相続税評価額を算出するということです。

これからも「自用地・自用家屋としての価額」というワードが頻繁に登場しますが、「自用地・自用家屋としての価額」=「現行の財産評価基本通達による相続税評価額」ということです。

現行の財産評価基本通達による相続税評価額の詳しい解説は、マンションの相続税評価額をわかりやすく徹底解説!をご参照ください。

2. 評価乖離率の算定

評価乖離率は、下記の算式で計算することとなります。

複雑な計算式のため専門家以外の人は読み飛ばして大丈夫です。

A+B+C+D+3.220

「A」=当該一棟の区分所有建物の築年数×△0.033

「B」=当該一棟の区分所有建物の総階数指数×0.239(小数点以下第4位切り捨て)

「C」=当該一室の区分所有権等に係る専有部分の所在階×0.018

「D」=当該一室の区分所有権等に係る敷地持分狭小度×△1.195(小数点以下第4位切り上げ)

※1 「築年数」は、当該一棟の区分所有建物の建築の時から課税時期までの期間とし、当該期間に1年未満の端数があるときは、その端数は1年とする。

※2 「総階数指数」は、当該一棟の区分所有建物の総階数を33で除した値(小数点以下第4位を切り捨て、1を超える場合は1とする。)とする。この場合において、総階数には地階を含まない。

※3 当該一室の区分所有権等に係る専有部分が当該一棟の区分所有建物の複数階にまたがる場合には、階数が低い方の階を「当該一室の区分所有権等に係る専有部分の所在階」とする。

※4 当該一室の区分所有権等に係る専有部分が地階である場合には、「当該一室の区分所有権等に係る専有部分の所在階」は、零階とし、Cの値は零とする。

※5 「当該一室の区分所有権等に係る敷地持分狭小度」は、当該一室の区分所有権等に係る敷地利用権の面積を当該一室の区分所有権等に係る専有部分の面積で除した値(小数点以下第4位を切り上げる。)とする。

上記算式は簡単に言うと現行の財産評価基本通達による相続税評価額と市場価格の差の割合を表したものです。

上記のややこしい算式について覚える必要はないです。

上記算式の基本的な方針だけ覚えておいてください。

(1)築年数が新しいほど評価額が大きくなる

(2)総階数が高いほど評価額が大きくなる

(3)所在階が高いほど評価額が大きくなる

(4)敷地権割合が小さいほど評価額が大きくなる

評価乖離率を計算するための要素(築年数、総階数、所在階、マンション全体の敷地面積、マンション一室の敷地権割合)だけ抽出できるようになっていれば良いのです。

各要素についてわかりやすく解説してみますので是非参考にしてみてください。

(1)築年数

これは簡単ですね。購入時からではなく新築時から相続開始時又は贈与時までの年数となります。

1年未満の端数があったときは1年としてカウントします。

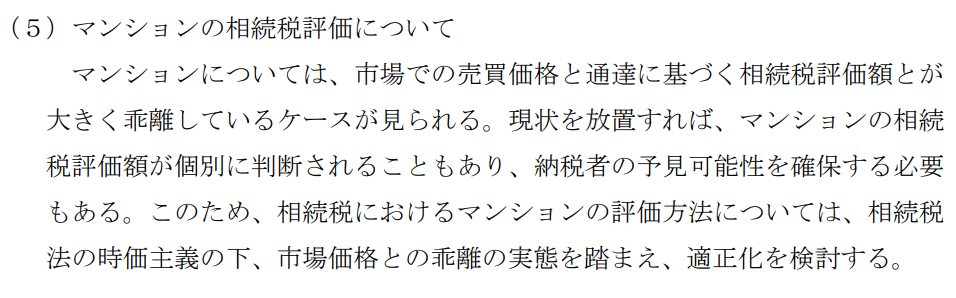

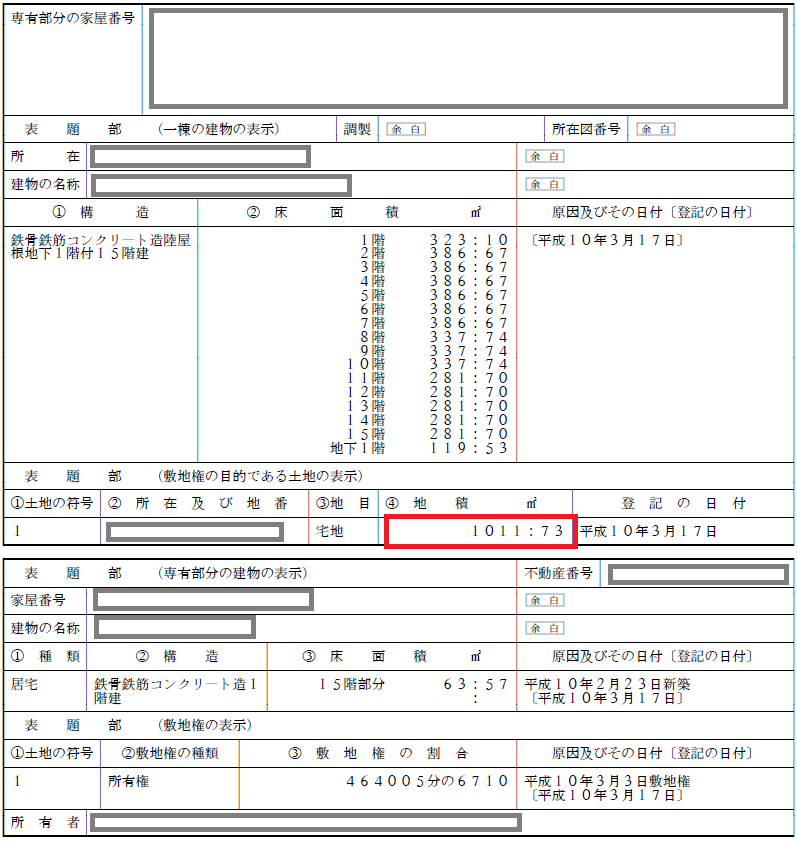

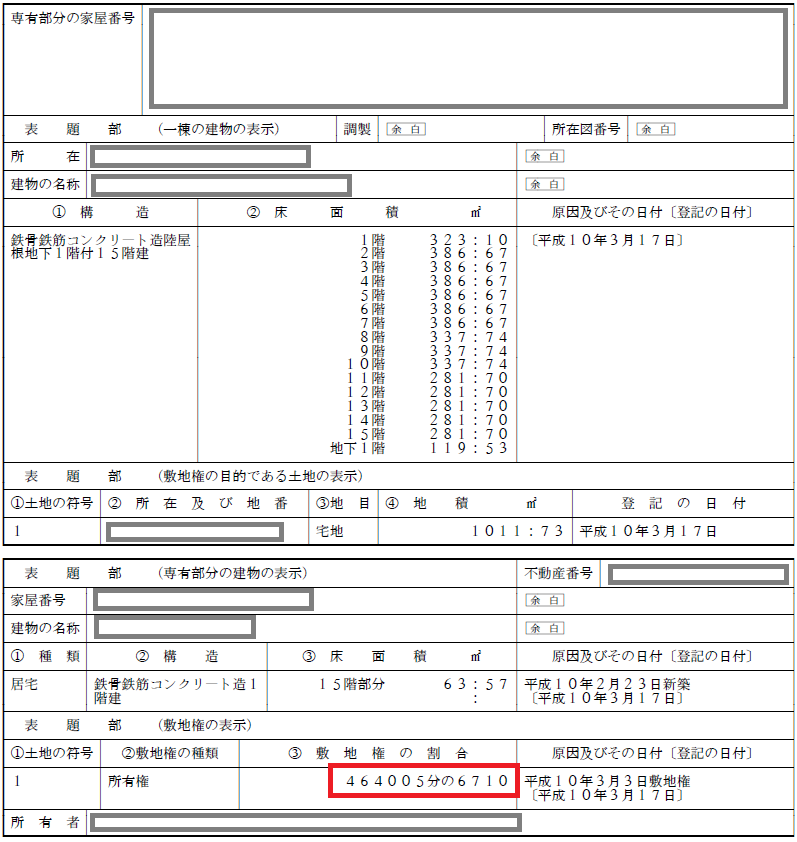

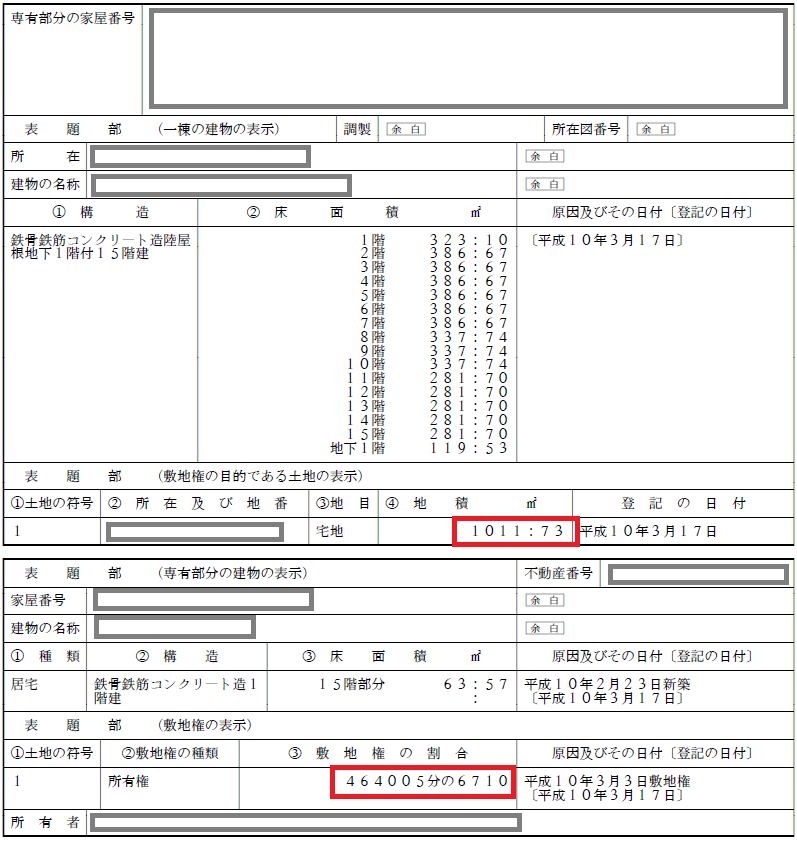

新築時期は登記簿謄本の下記部分にて確認可能です。

(2)総階数

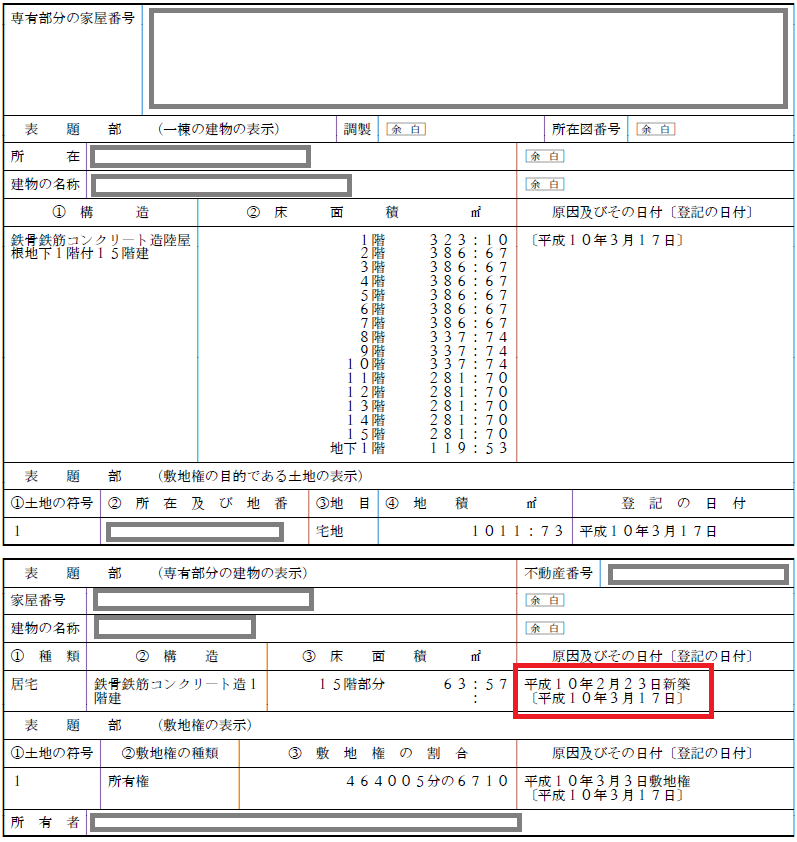

総階数指数を求める上で総階数が必要となります。

総階数はそのマンションが何階建てかということになります。

こちらも登記簿謄本の一棟の建物の表示における構造欄にて確認可能で下記マンションの総階数は15階となります。

総階数には地下の階数は含みません。地上から階数をカウントしていきます。

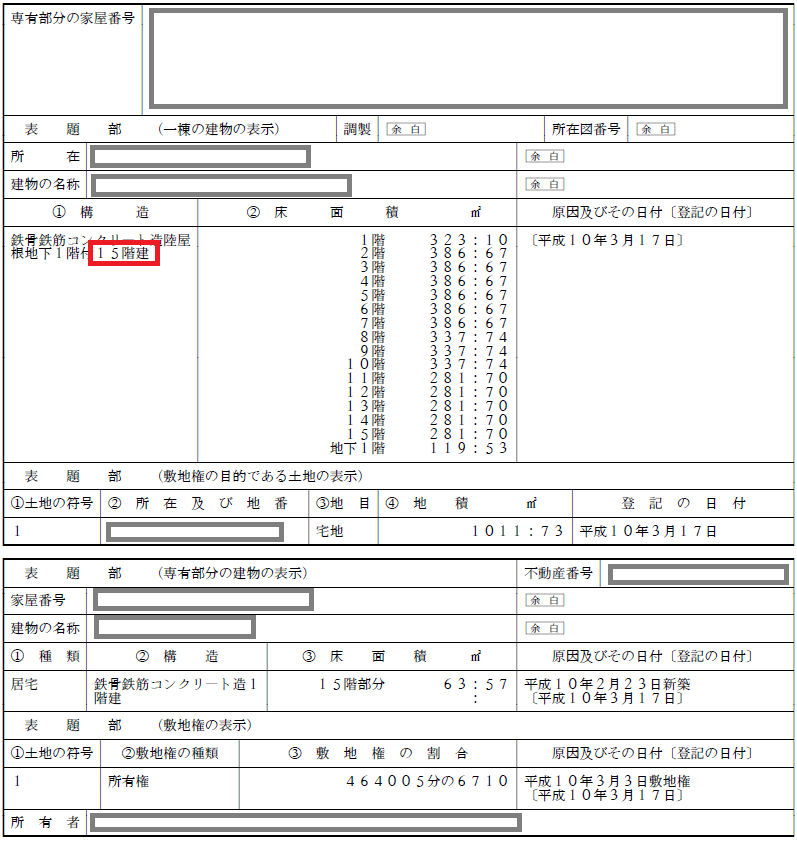

(3)所在階

所有している部屋が何階にあるかということです。

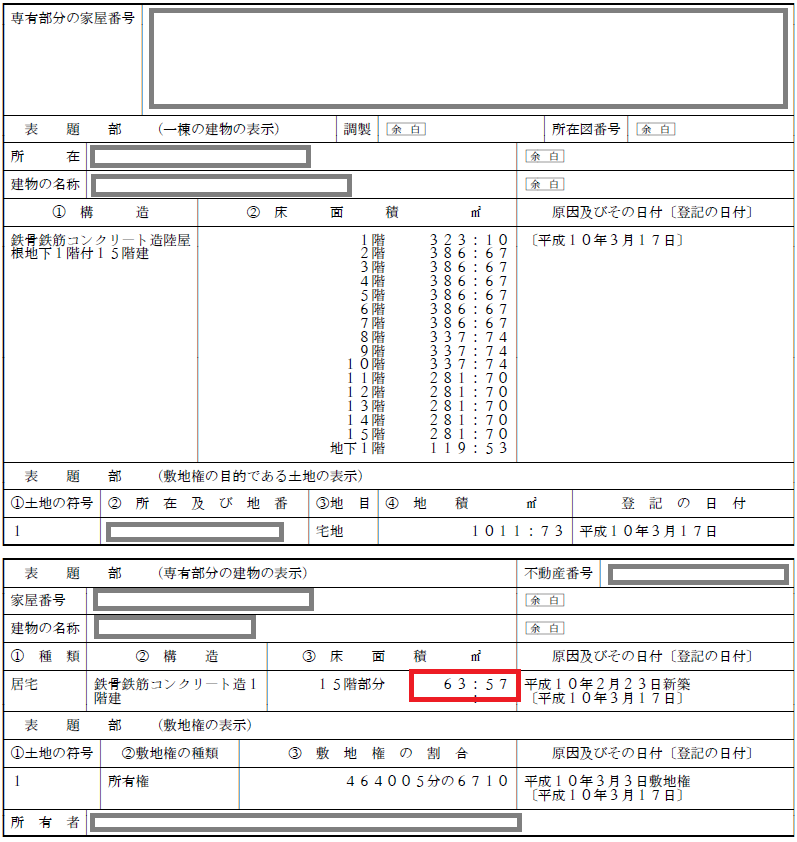

こちらも登記簿謄本の専有部分の建物の表示における床面積欄にて確認可能です。

なお、メゾネットタイプの場合には階数が低い方の階を所在階としますのでご注意ください。

ちなみに、1階と地下にまたがる場合にも地下を所在階としますので所在階はゼロとなります。

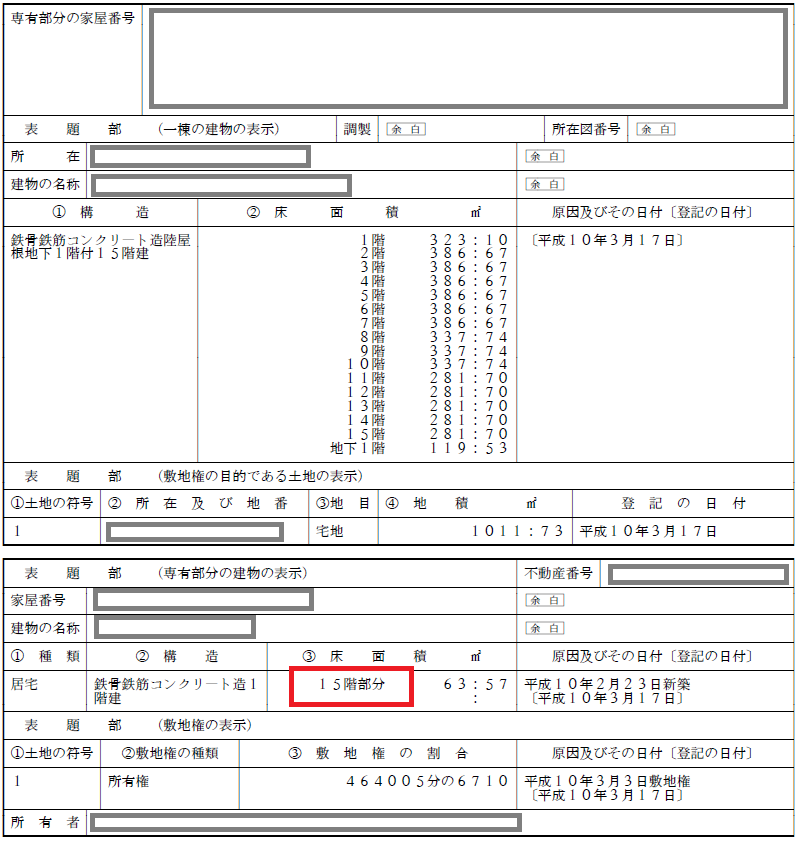

(4)一棟の区分所有建物の敷地の面積

一棟の区分所有建物の敷地の面積は、マンション全体の敷地面積のことを指し、「一室の区分所有権等に係る敷地利用権の面積」を求めるときに使用します。

マンション全体の敷地面積も登記簿謄本の敷地権の目的である土地の表示における地積欄にて確認可能です。

なお、マンション敷地に私道のように供されている宅地があった場合には、評価上、当該私道は別評価単位となりますが、上記面積には別評価単位となる私道も含めて計算します。

ただし、マンション敷地とは離れた場所にある規約敷地(管理規約で定められた敷地のこと)については、上記面積には含めませんので注意してください。

(5)敷地権割合

敷地権割合は、その一室が所有しているマンション全体の敷地面積の割合のことで、「一室の区分所有権等に係る敷地利用権の面積」を求めるときに使用します。

敷地権割合も登記簿謄本の敷地権の表示における敷地権の割合欄にて確認可能です。

(6)一室の区分所有権等に係る敷地利用権の面積

一室の区分所有権等に係る敷地利用権の面積は、上記(4)一棟の区分所有建物の敷地の面積に上記(5)敷地権割合を乗じて求めます。

下記登記簿謄本の場合には、14.630679㎡(マンション全体の敷地面積1,011.73㎡✕敷地権割合6,710/464,005)

(7)一室の区分所有権等に係る専有部分の面積

一室の区分所有権等に係る専有部分の面積は、専有部分の建物の床面積のことです。

専有部分の建物の床面積も登記簿謄本の専有部分の建物の表示における床面積欄にて確認可能です。

なお、当該床面積は、内法面積となりますので上記登記簿謄本上の床面積のことであり、共有部分の床面積は含まれません。

したがって、固定資産税の課税床面積の数値を使わないように気をつけてください。

(8)敷地持分狭小度

敷地持分狭小度は、上記(6)一室の区分所有権等に係る敷地利用権の面積を上記(7)一室の区分所有権等に係る専有部分の面積で除した値となります。

小数点が生じた場合には第4位以下を切り上げます。

上記登記簿謄本の事例では、14.630679㎡/63.57㎡=0.23015068⇒0.231(小数点以下4位を切り上げ)

3. 評価水準の算定

評価水準は下記の算式で計算することとなります。

1÷ 評価乖離率

例えば、評価乖離率が2.5だった場合には、評価水準は0.4(1÷2.5)となるということです。

4. 土地の相続税評価額の算定

評価水準の値により下記の区分に応じいずれかの評価方法により評価することとなります。

(1)評価水準>1:自用地としての価額✕評価乖離率

(2)0.6≦評価水準≦1:自用地としての価額

(3)0<評価水準<0.6:自用地としての価額✕評価乖離率✕0.6

(4)評価水準≦0:ゼロ評価

※通達においては、(1)の「評価乖離率」及び(3)の「評価乖離率✕0.6」のことを「区分所有補正率」という名称で表しています。

(1)評価水準>1(評価水準が1を超える場合)

評価水準が1を超えるということは、「現行の財産評価基本通達による相続税評価額」が「市場価格」より高くなっているということです。

その場合には、「現行の財産評価基本通達による相続税評価額」に評価乖離率を乗じて市場価格ベースに戻すこととなります。

したがって、評価算式としては下記の通りです。

(2)0.6≦評価水準≦1(評価水準が0.6以上で1以下の場合)

評価水準が1~0.6の間に収まった場合には、「現行の財産評価基本通達による相続税評価額」により評価することとなります。

(3)0<評価水準<0.6(評価水準が0を超え0.6未満の場合)

評価水準が0.6未満ということは、「現行の財産評価基本通達による相続税評価額」が「市場価格」より大幅に安くなっているということです。

今回のマンション評価の改正の主たる理由がこのレンジに位置するマンションなのです。

評価算式としては下記の通りです。

算式の前半で市場価格ベースに戻してその6割で評価するというイメージです。

(4)評価水準≦0(評価水準が0又は負数の場合)

評価水準がゼロ又は負数となった場合には評価しません。すなわち、そのマンションはゼロ評価となります。

ただし、このようなケースはほとんどないものと考えられます。

仮にこのようなケースになってゼロ評価となった場合でも総則6項の適用はあり得ます。

上記で算出した区分所有補正率を乗じた後の価額に貸家建付地の評価減や小規模宅地等の特例の適用をすることとなります。

5. 家屋の相続税評価額の算定

土地の相続税評価額の算定と同様となります。

評価水準の値により下記の区分に応じいずれかの評価方法により評価することとなります。

(1)評価水準>1:自用家屋としての価額✕評価乖離率

(2)0.6≦評価水準≦1:自用家屋としての価額

(3)0<評価水準<0.6:自用家屋としての価額✕評価乖離率✕0.6

(4)評価水準≦0:ゼロ評価

上記(1)~(4)ごとの細かい解説は土地と同様のため割愛します。

なお、土地の場合同様、上記で算出した区分所有補正率を乗じた後の価額に貸家の評価減を適用することとなります。

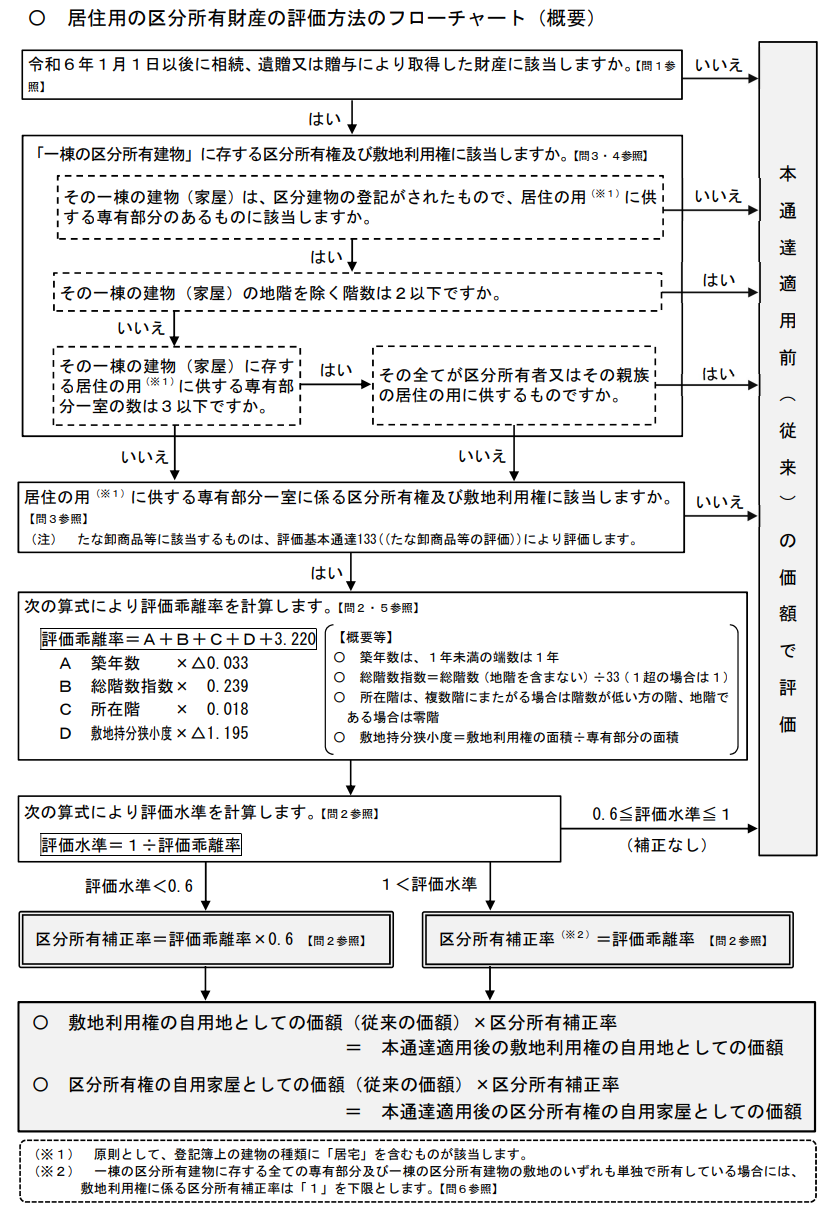

6. マンション評価のフローチャート

マンション評価のフローチャートは下記の通りです。

【出典:国税庁HP】

Q&A

1.なぜ居住用マンションに限定されているのですか?

【Answer】

居住用マンション以外のテナント物件や一棟ビルは流通制・市場性が低く適切な評価乖離率の算定が困難なためです。

2.たまたま相続開始日に居住用マンションを事務所として使っている場合には新しいマンション評価の対象外ですか?

【Answer】

構造上、主として居住の用途に供することができるものであれば、相続開始日に事務所として使用している場合でも新しいマンション評価の対象となります。

「構造上、主として居住の用途に供することができるもの」か否かは、登記簿謄本の建物の種類が「居宅」になっているかどうかで判断します。

3.貸家建付地評価、貸家評価はどのタイミングで計算しますか?

【Answer】

区分所有補正率を乗じた後に貸家建付地評価、貸家評価の計算をします。

4.小規模宅地等の特例の適用は可能ですか?

【Answer】

土地については要件を満たせばもちろん適用可能です。

5.借地権型の分譲マンションの底地を保有しているのですが新しいマンション評価の対象になりますか?

【Answer】

借地権型の分譲マンションの底地については新しいマンション評価の対象外です。

通常の宅地の底地として評価します。

6.区分所有建物の全ての専有部分を所有し、かつ、区分所有建物の敷地のすべてを所有している場合にも新しいマンション評価の対象となりますか?

【Answer】

なります。ただし、下記の点に注意が必要です。

建物については、区分所有建物の一部の専有部分を所有している場合と全く同様に評価します。

これに対して土地については、区分所有補正率は「1」を下限(評価乖離率がゼロ又は負数の場合も区分所有補正率は「1」)として評価します。

7.そもそもマンション評価がこのような計算式に改正された経緯を教えて下さい。

【Answer】

今までのマンションの相続税評価額と市場価格の評価乖離率の平均値は42.7%でした。

すなわち、1億円の市場価格のマンションが相続税評価額だと4,270万円で評価されてたということです。

この評価乖離率の大きさを利用して相続税の租税回避をする納税者が散見されたことから当該改正が実施されることとなったのです。

さて、上記算式の最後の定数0.6の根拠についてですが、この0.6がないと市場価値そのものでマンションを評価することとなってしまいます。

市場価値の6割程度に相続税評価を抑えることを目的として最後に0.6を乗じることとしています。

路線価って市場価値の8割だから0.8の方が適切なのじゃないかと思われた方も多いかもしれません。

一応この0.6にも根拠があり、一戸建ての評価乖離率の平均が60%だからです。

マンション評価を一戸建ての評価乖離率レベルまでは増加させようという趣旨です。

具体的な計算例

マンションの築年数:10年

マンションの総階数:30階

マンションの所在階:25階

マンションの敷地面積:5,000㎡

マンション一室の敷地権割合:1/100

マンション一室の専有面積:50㎡

1. 評価乖離率の算定

A:10年✕△0.033=△0.33

B:

(1)総階数指数

30階/33=0.909(小数点以下第4位を切り捨て)

(2)

0.909✕0.239=0.217(小数点以下第4位を切り捨て)

C:25階✕0.018=0.45

D:1((5,000㎡*1/100)/50㎡)✕△1.195=△1.195(小数点以下第4位を切り上げ)

各要素の計算が終わったら上記をすべて足して3.220を加算するだけです。

△0.33+0.217+0.45△1.195+3.220=2.362

2. 評価水準の算定

1÷2.362=0.4233

評価水準が0.6未満のため「自用地・自用家屋としての価額✕評価乖離率✕0.6」の算式を採用します。

3. マンションの改正後の相続税評価額

5,000万円✕2.362✕0.6=7,086万円

いつから新しいマンション評価で評価するのか?

令和6年1月1日以後の相続又は贈与により取得した財産に新しいマンション評価が適用されます。

すなわち、令和5年中の相続又は贈与で取得した場合には従前の低い評価額により計算し、令和6年以降の相続又は贈与により取得した財産は最低でも市場価格の6割水準の評価することとなります。

年内の駆け込み贈与が増えそうですが、市場価格と従前の相続税評価額が大きく乖離しているような極端な事例では総則6項による否認の可能性もあるため要注意です。

総則6項についての詳しい解説は、速報!【最高裁総則6項訴訟は納税者敗訴】不動産を使った相続税の節税は今後どうなる?をご参照ください。

国税庁HP等の最新情報

7/24追記 パブリックコメントが公開されました。

「居住用の区分所有財産の評価について」の法令解釈通達(案)に対する意見公募手続の実施について

9/28追記 法令解釈通達が国税庁HPで公開されました。

居住用の区分所有財産の評価について(法令解釈通達)

10/6追記 パブリックコメントの結果が公開されました。

「居住用の区分所有財産の評価について」の法令解釈通達(案)に対する意見募集の結果について

10/11追記 法令解釈通達の趣旨が国税庁HPで公開されました。

「居住用の区分所有財産の評価について」(法令解釈通達)の趣旨について(情報)

12/5追記 区分所有補正率の計算明細書が国税庁HPで公開されました。こちらのエクセルに必要事項を入力すれば区分所有補正率が自動で算出可能です。

B2-6 居住用の区分所有財産の評価に係る区分所有補正率の計算明細書

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00