赤道・青道のある土地の相続税評価

みなさんこんにちは!

相続専門の税理士法人トゥモローズです。

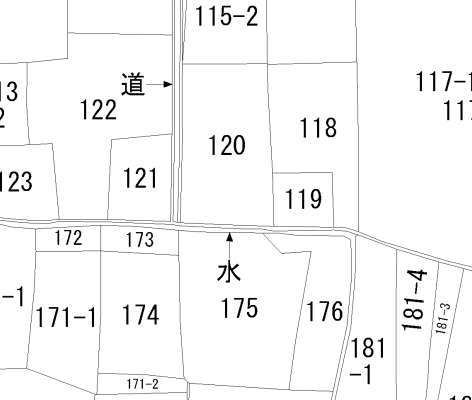

公図を見ていたら下記のような無地番の土地に出会ったことはありませんか?

上記公図では地番が付されておらず「道」、「水」と記載されています。

この土地を赤道、青道といいます。

「道」、「水」の記載のない無地番の土地も存在します。

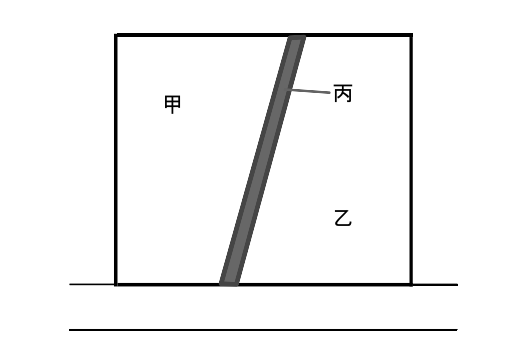

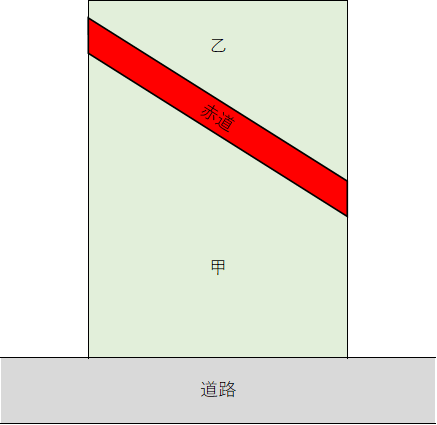

中には下記のように評価対象地に赤道、青道が通るケースもあります。

今回は、この赤道、青道のある土地の相続税評価についてわかりやすく解説していきます。

目次

1.まずは、赤道・青道について徹底解説

(1)赤道とは?

赤道とは、国の所有地で道路として使われていた(又は現状も道路として使われている)土地をいいます。

昔は公図上で赤く塗られていたことから赤道と言われています。

今の公図では赤色ではないので見極めるポイントとしては、「地番がないこと」、「道と記載があること」、「道っぽい細長い土地であること」くらいです。

赤道という呼び名の他、「赤地」、「赤線」、「里道」、「認定(法定)外道路」とも呼ばれます。

(2)青道とは?

青道とは、国の所有地で水路や河川として使われていた(又は現状も水路や河川として使われている)土地をいいます。

昔は公図上で青く塗られていたことから青道と言われています。

今の公図では青色ではないので見極めるポイントとしては、「地番がないこと」、「水と記載があること」、「水路っぽい細長い土地であること」くらいです。

青道という呼び名の他、「青地」、「青線」、「青溝」、「認定(法定)外水路」とも呼ばれます。

(3)法定外公共物とは?

赤道、青道に関してもう少し詳しく解説していきます。

専門的な話になりますので特に興味のない人は読み飛ばして相続税評価の段落に進んでいただいて結構です。

前述の通り、赤道、青道は道路や水路であった土地のことです。あったと過去形になってますが、現在も道路や水路として機能している土地も赤道、青道に含まれます。

正式には、「法定外公共物」といいます。

法定外公共物があるということは、法定公共物が存在します。

法定公共物とは、広く一般の用に供している道路、河川、ため池等の「公共物」のうち、道路法、河川法、下水道法等の特別法によって管理の方法が定められているものをいいます。

これに対し、「公共物」にもかかわらず管理の方法が特別法により定められていないものを法定外公共物というのです。

赤道、青道は、管理方法が特別法によって管理方法が定められていないため法定公共用物に該当するのです。

公共物というように元々は赤道、青道は国有地であり、国土交通省の所管でした。

それが、地方分権一括法の施行により現在では下記区分に従ってそれぞれ所管が異なります。

■道、水路等の機能を喪失した法定外公共物・・・国(財務局)所管

機能を喪失した法定外公共物は国(財務局)から買い取りすることができます。

その辺の解説も最後に簡単にします。

2.赤道・青道が介在する土地の相続税評価

赤道・青道が介在する土地の相続税評価については、まずは評価単位を決めます。

(1)評価単位の確定

下記のような土地があり、丙という赤道・青道がどのような状況かによって、

甲土地と乙土地は別々の評価するのか、

甲土地、乙土地を一体評価するのか、

を決めていきます。

別々評価するか、一体評価するかは、下記のような事項を総合的に考慮して判断します。

□現況として赤道・青道を含めて一体利用されているか?

□赤道・青道を長期間専有しているか?

□赤道・青道の払い下げの許可が国から得られるか?

□赤道・青道を払い下げた場合に不特定多数の第三者に影響を与えないか?

□赤道・青道で区切って別々の評価をしたときに、一方の土地又は双方の土地が無道路地、狭小地、不整形地等になり著しく不合理な評価とならないか?

上記の問いにすべてがYESであれば一体評価が明らかに合理的です。

何個以上のYESであれば別々評価、一体評価という基準は有りませんが、過半数以上であれば一体評価を検討すべきでしょう。

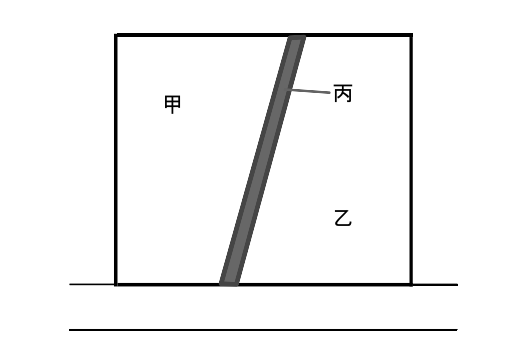

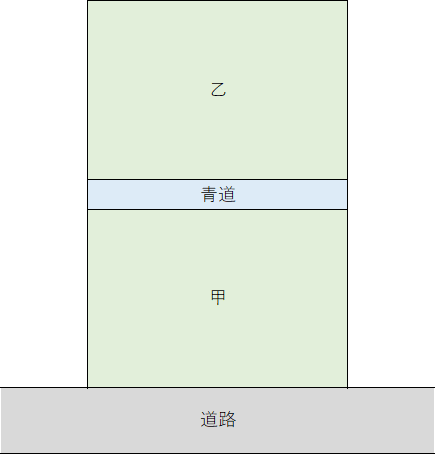

(2)別々に評価する場合

下図のように道路に対して垂直に赤道・青道が通っている場合には甲土地、乙土地を単純に別々に評価するだけであるため難しいことはありません。

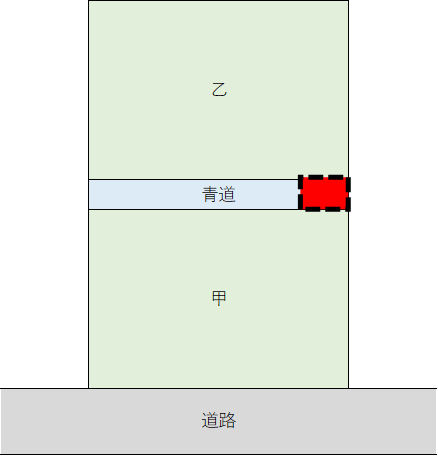

これに対し、道路と平行に赤道・青道が通っている場合にはどうすればよいでしょうか。

まず、甲土地については通常の土地として評価します。

問題は乙土地です。

道路と乙土地の間に青道が存在しますので、無道路地となります。

ただし、甲土地は自身で所有してますから道路開設部分は青道の一部である下記赤色の部分のみとなります。

無道路地評価の詳しい解説は、無道路地の相続税評価をわかりやすく徹底解説をご参照ください。

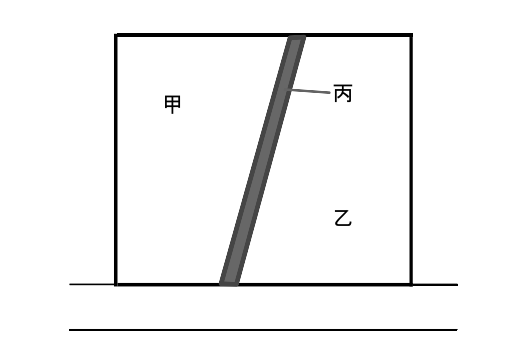

(3)一体評価する場合

赤道・青道が介在する土地を一体評価する場合の相続税評価額の算式は下記の通りです。

①赤道・青道を含めた対象地全体の面積の相続税評価額

仮に下記の土地があったとします。

甲土地面積:250㎡

乙土地面積:100㎡

赤道面積:50㎡

この場合、赤道・青道を含めた対象地全体の面積とは400㎡となるということです。

面積さえ決められれば後はいつもと同じように各種補正をして評価することとなります。

土地の相続税評価の全体的な開設は、相続税の土地評価 これだけ読めば大丈夫! 評価方法をわかりやすく解説をご参照ください。

②赤道・青道に係る払下げ相当額

赤道・青道に係る払下げ相当額とは、国から赤道・青道を実際に買い取ったときの金額となります。

相続税申告時までに払下げ申請をして払下げ金額が判明している場合にはその金額を控除します。

申告時点で払下げ金額が判明していない場合には、次の算式により算定した金額でも良いこととされています。

具体例で確認していきましょう。

乙土地面積:100㎡

赤道面積:50㎡

1㎡当たりの対象地の相続税評価額:150,000円

借地権割合:60%

□払下げ相当額

150,000円✕(1-60%)✕0.5✕50㎡=1,500,000円

□対象地の相続税評価額

150,000円✕400㎡-1,500,000円=58,500,000円

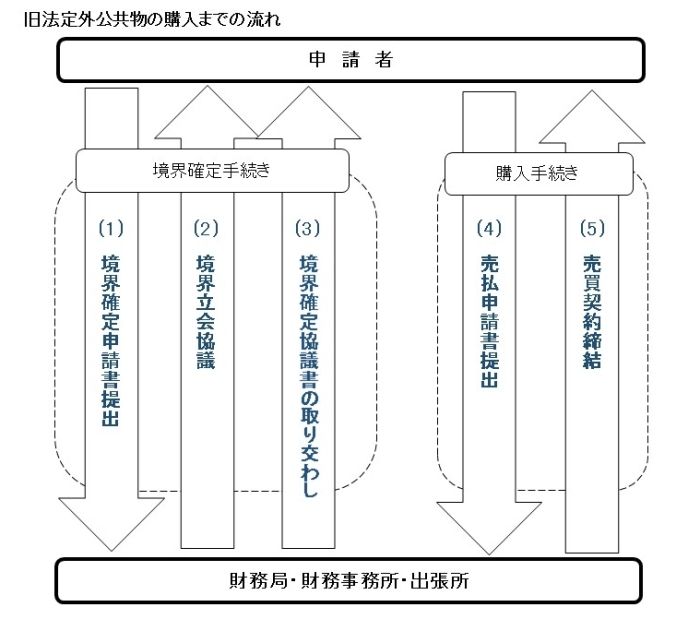

3.赤道・青道の払い下げ方法

赤道・青道を払い下げる場合の流れは下記の通りです。

【出典:関東財務局HP】

より詳しい流れや必要書類については、関東財務局HPをご参照ください。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00