国際相続があった場合の準拠法

『海外に住んでいた父が亡くなった』

『実家は日本だが、海外にも資産がある』

このような場合、一体どこの国の法律に従って遺産分けをすればいいのでしょうか?

日本の法律? それとも現地の法律? 実は、これを間違えると手続きが一切進まなくなることもある非常に重要な問題です。

今回は、国際相続の第一歩である『どこの国のルール(準拠法)に従うべきか』について、わかりやすく解説します。

目次

1.国際相続とは?

国際相続というワードは正式な法律用語ではなく、あくまで通称となりますが、税理士法人トゥモローズでは下記のいずれかに該当する相続(複数に該当する場合も含む)を国際相続と定義しています。

□被相続人が海外に居住

□被相続人が外国籍

□相続人が海外に居住

□相続人が外国籍

□相続財産の全部又は一部が海外に所在

2.準拠法の決め方

結論から言うと、基本的には『亡くなった方の国籍がある国の法律』に従います。

これを専門用語で『被相続人の本国法』といいます。

つまり、亡くなった方が日本人なら日本の法律、アメリカ人ならアメリカの法律が適用されるのが原則です。

上記を原則としますが、本国法の決め方(重国籍・無国籍・州法の特定)や、反致により日本法に戻ることもあるため事案ごとに確認が必要です。

順番に解説していきます。

国籍についての詳しい解説は、国際相続 国籍についてわかりやすく徹底解説をご参照ください。

(1)被相続人の国籍が1つの場合

被相続人の国籍が一つの場合にはシンプルです。

前述の通り、被相続人の国籍地の法律を準拠法とします。

(2)被相続人の国籍が複数の場合

被相続人の国籍が複数あり、その中に日本が含まれる場合には、日本の法律を準拠法とします。

日本国籍を含まない重国籍の場合、通則法38条1項により、国籍国のうち常居所がある国の法を本国法とします。

国籍国の中に常居所がないときは、最も密接な関係がある国籍国の法が本国法になります。

(3)被相続人の国籍がない場合

被相続人の国籍がない場合には、被相続人の常居所地の法律を準拠法とします。

被相続人に常居所地がない場合には、居所地の法律を準拠法とします。

なお、常居所地の国際的な定義は確立していませんが、「人が相当期間居住し、現実に生活している場所」を指します。

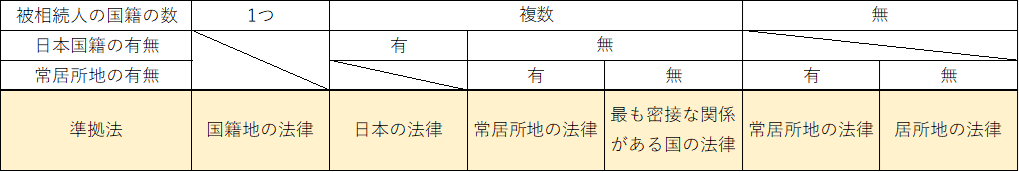

以上をまとめると下記の通りです。

なお、常居所地と似た言葉に『ドミサイル』がありますが、これは『その国に永住する意思があるか』を重視する考え方で、厳密には異なります。

ドミサイルの詳しい解説は、ドミサイル(Domicile)とは?国際相続における重要概念を解説をご参照ください。

3.相続準拠法と個別財産準拠法

上記1が相続全体の準拠法(以下、「相続準拠法」)の概要についてでしたが、実務では、財産ごとに準拠法が異なるケースが多々あります。

相続準拠法は、被相続人の本国法であるが、個別財産の準拠法については、財産の所在地法が採用されるケースなどです。

財産に応じて準拠法が異なることがあるのです。これを相続準拠法に対して個別財産準拠法と定義してこれから解説していきます。

その相続案件を被相続人の本国法ですべて片付けられない理由としては、下記の通り国ごとに相続の制度が異なるためです。

(1)相続統一主義と相続分割主義

相続統一主義とは、被相続人の本国法等を準拠法とする考え方です。財産の所在や種類にかかわらず、すべての財産を統一的に処理する方法です。

相続分割主義とは、相続財産の所在地法を準拠法とする考え方です。財産の種類に応じて準拠法が変わる方法です。例えば、不動産はその所在地国の法律により、動産は被相続人の本国法による等の整理です。

日本、韓国、ドイツなどは相続統一主義です。

アメリカ、イギリス、中国などは相続分割主義です。

例えば、アメリカ人が亡くなった場合にそのアメリカ人が日本に不動産を保有していたとします。

日本の法律に従えば不動産の相続もアメリカ法を準拠法としなければなりませんが、アメリカは相続分割主義のため不動産については日本法が適用されます。

(2)包括承継主義と管理清算主義

包括承継主義とは、相続財産債務はすべて相続人に承継されるという考え方です。

管理清算主義とは、相続財産債務は直接相続人に承継されずに裁判所等で専任された遺産執行人又は遺産管理人にいったん帰属し、遺産執行人等が債務を整理し、財産が残った場合のみ相続人等に承継させるという考え方です。

日本、中国、韓国、ドイツなどは包括承継主義です。

アメリカ、イギリス、カナダ、オーストラリア、シンガポールなどは管理清算主義です。

管理清算主義の国はプロベートという手続きが必要となり相続手続きは長期間に及びます。

4.ケーススタディ

(1)被相続人が日本国籍の場合

相続人 長男(日本国籍、日本在住)

財産

日本の不動産

日本の金融資産

アメリカ(ハワイ州)の不動産

アメリカ(ハワイ州)の金融資産

相続準拠法

被相続人の本国法である日本の民法が採用されます。

個別財産準拠法

財産ごとに以下の法律が準拠法となります。

日本の不動産:日本の民法

日本の金融資産:日本の民法

アメリカ(ハワイ州)の不動産:日本の民法(実際の手続きはハワイ州法に準拠しなければならない可能性もあり)

アメリカ(ハワイ州)の金融資産:日本の民法(実際の手続きはハワイ州法に準拠しなければならない可能性もあり)

【解説】

日本の財産については日本の民法が準拠法になるということは問題ないと思います。

これに対してアメリカ(ハワイ州)の財産の準拠法についてです。

原則は、法の適用に関する通則法に則り被相続人の本国法である日本の民法が採用されます。

ただし、実際の相続手続きでは、日本の民法に適した書類を準備しても手続きが円滑に進まないことが多いのです。

その理由としては、アメリカが相続分割主義、管理清算主義を採用する国のためです。

また、アメリカについては、不動産の所有方法も様々です。

ジョイントテナンシー等についてはプロベートを経ないで相続することも可能です。

ジョイントテナンシーについての詳しい解説は、ジョイントテナンシー(合有不動産権)と相続税・贈与税の注意点をご参照ください。

したがって、手続きしてみないとわからないというのが現状です。

なお、ハワイ州については、日本の民法に適した遺産分割協議書等で現地での不動産の相続手続きが可能であったケースも過去にありました。

これに対して、カリフォルニア州等では、日本の遺産分割協議書等では手続きができないといった事例もあるようなので海外の不動産や動産を保有している人が亡くなった場合には、早めに国際相続に強い税理士等に現地の専門家を紹介してもらうべきでしょう。

(2)被相続人がアメリカ国籍の場合

相続人 妻(日本国籍、日本在住)、長男(日本国籍、日本在住)

財産

日本の不動産

日本の金融資産

アメリカ(カリフォルニア州)の不動産

アメリカ(カリフォルニア州)の金融資産

相続準拠法

被相続人の本国法であるアメリカの法律が採用されます。

ただし、アメリカのように州ごとに法律が異なる国では、まずその国の規則に従って指定される州法が本国法になります。

規則による指定が難しい場合は、被相続人の密接関係地の州法を用います。

したがって、被相続人の密接関係地がどこであったかを調査してその密接関係地の州法が相続準拠法となります。

本事例の場合には、被相続人の出生地、来日前の居住地等を勘案して密接関係地はカリフォルニア州と判断しました。

したがって、相続準拠法はカリフォルニア州法となります。

個別財産準拠法

財産ごとに以下の法律が準拠法となります。

日本の不動産:日本の民法

日本の金融資産:日本の民法

アメリカ(カリフォルニア州)の不動産:カリフォルニア州法

アメリカ(カリフォルニア州)の金融資産:日本の民法(実際の手続きはカリフォルニア州法に準拠しなければならない可能性もあり)

【解説】

まず、日本の不動産についてです。

相続準拠法はカリフォルニア州法ですが、カリフォルニア州も相続分割主義を当然採用してます。

したがって、不動産については不動産所在地法が準拠法となります。

すなわち、日本の不動産については、被相続人の本国法ではなく不動産所在地である日本の民法が準拠法になるということです。

これを「反致」といいます。

反致とは、被相続人の本国法が外国法になった場合において、その外国法に従えば日本の法が準拠法になるときは、日本法によることをいいます。

法の適用に関する通則法第41条に下記のように定められています。

法の適用に関する通則法第41条

当事者の本国法によるべき場合において、その国の法に従えば日本法によるべきときは、日本法による。以下省略

次に、日本の金融資産についてです。

カリフォルニア州法では不動産以外の財産については死亡時のドミサイル地法によるとされています。

被相続人のドミサイルは日本と考えられるので日本の金融資産についても日本の民法が準拠法となります。

次に、アメリカの不動産です。

相続準拠法、不動産所在地法ともにカリフォルニアであるためアメリカの不動産については、カリフォルニア州法が準拠法となります。

最後に、アメリカの金融資産です。

不動産以外の財産については死亡時のドミサイル地法によるとされていますので、被相続人のドミサイルである日本の民法が準拠法となります。

ただし、上記(1)のケースで確認したように実際の手続きについてはカリフォルニア州法でやらざるを得ない可能性もあるため早めに現地の専門家に相談するようにしましょう。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00