国際相続における住所の判定

被相続人や相続人の住所が国内なのか国外なのかで相続税に大きな影響を及ぼします。

今回は相続税申告における住所の判定についてわかりやすく解説します。

1.相続税法における「住所」とは?

(1)原則

相続税法において「住所」の定義は規定されていません。

各税法に規定されていないときは別の法律から定義を借用します。

これを借用概念といいます。

借用概念の対義語として固有概念というものもあります。

例えば、所得税法で定義されている「所得」というワードは固有概念となります。

話を元に戻します。

相続税法における住所の概念は、民法から借用してます。

民法第22条

各人の生活の本拠をその者の住所とする。

民法22条において住所とは「生活の本拠」と定義されています。

相続税基本通達でもその旨を記載しています。

相続税法基本通達1の3・1の4共-5 (「住所」の意義)

法に規定する「住所」とは、各人の生活の本拠をいうのであるが、その生活の本拠であるかどうかは、客観的事実によって判定するものとする。この場合において、同一人について同時に法施行地に2箇所以上の住所はないものとする。

上記通達が相続税法における住所の判定基準となります。

ポイントは、下記の2つです。

①生活の本拠は客観的事実によって判定

②同時に日本に2箇所以上の住所はない

①生活の本拠は客観的事実によって判定

生活の本拠は、本人がどう思っていたか等の主観的な事実は関係なく、また、住民票の住所が〇〇であったという形式的な事実も関係ありません。

主観的、形式的ではなくあくまでも下記のような客観的事実に基づいて総合的に判定することとなります。

□住居(滞在日数等)

□職業(業種、就業先の所在地等)

□親族(家族の居住状況等)

□資産(所有財産の所在地等)

②同時に日本に2箇所以上の住所はない

民法における住所の解釈においては、住所は「1個に限るとする単数説」と「複数有してもよいとする複数説」があります。

民法の概念を借用すると解釈が分かれることとなってしまい、仮に複数説まで認めてしまうと課税関係が非常に煩雑になるため、相続税法においては、単数説に限定しているということです。

(2)例外(国外勤務者等の住所の判定)

原則は上記(1)の通りですが、例外として、日本国籍を有している者や一定の永住者については、その者が相続若しくは遺贈又は贈与により財産を取得した時において日本を離れている場合であっても、次に掲げるときは、その者の住所は日本にあるものとされます。

① 学術、技芸の習得のため留学している者で日本にいる者の扶養親族となっている者

② 国外において勤務その他の人的役務の提供をする者で国外における当該人的役務の提供が短期間(おおむね1年以内である場合をいうものとする。)であると見込まれる者(その者の配偶者その他生計を一にする親族でその者と同居している者を含む。)

また、国外出張、国外興行等により一時的に日本を離れているにすぎない者については、その者の住所は日本にあるものとして判定します。

2.住所が争われた重要判例の紹介

住所の判定が国内か国外かで争われた最重要の事件が「武富士事件」です。

これは贈与税の裁判事例で、受贈者の住所が国内なのか国外なのかが争われました。

当時の贈与税は受贈者の住所地が国外であれば贈与税はかかりませんでした。

その税制の隙間を狙って租税回避行為が行われたという事案です。

受贈者の客観的な事実としては以下の通りです。

□香港での赴任期間:3年半

□滞在日数:赴任期間中の香港滞在日数割合は3分の2(日本の滞在日数の2.5倍)

□香港での居住状況:家財等が備え付けられ、部屋の清掃等のサービスが受けられるサービスアパートメントに居住

□日本への帰国頻度:月に1度程度

□受贈者の家族:国内に居住

上記の客観的事実を総合的に考慮して受贈者の住所は日本にはないとされ贈与税が課税されませんでした。

贈与税を逃れるために海外に居住していたと認定されたとしても住所の判定は客観的事実に基づいて判断されたということです。

3.相続税申告において住所の判定が重要となる理由

なぜ相続税申告において被相続人や相続人の住所が重要になるのでしょうか。

相続税の「納税義務」が関係してきます。

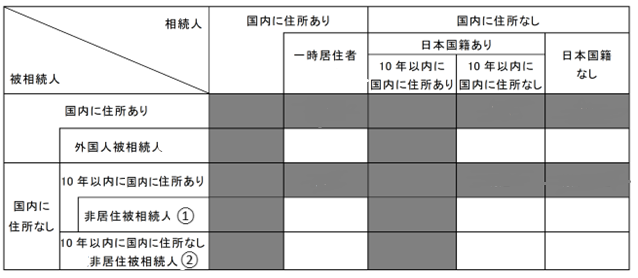

少しややこしいですが、相続税の納税義務の判定シートをまずはご覧ください。

日本に住所があるか否かにより、相続税の課税範囲が異なるのです。

例えば、被相続人が10年超日本に住所がなく、相続人も10年超日本に住所がない場合には、相続税の対象となるのは日本に所在する財産のみです。

これに対し、被相続人の住所が日本にある場合には、相続人の住所が日本になかったとしても日本の財産だけでなく国外財産も相続税の対象となるのです。

以上のことから、被相続人や相続人の住所の判定が相続税申告上、非常に重要となるということです。

相続税の納税義務の判定についての詳しい解説は、国際相続における相続税の納税義務を徹底解説!をご参照ください。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00