【小規模宅地等の特例】被相続人の建物でなくても小規模宅地の特例は適用可能か

- 土地は被相続人所有が必須だが建物は別人所有でも特例適用可

- 生計一親族所有の建物敷地は被相続人等が使用すれば適用可

- 生計別親族所有でも被相続人が無償で借りて居住なら適用可

- 特定同族会社所有の建物は土地の賃貸借契約が必要

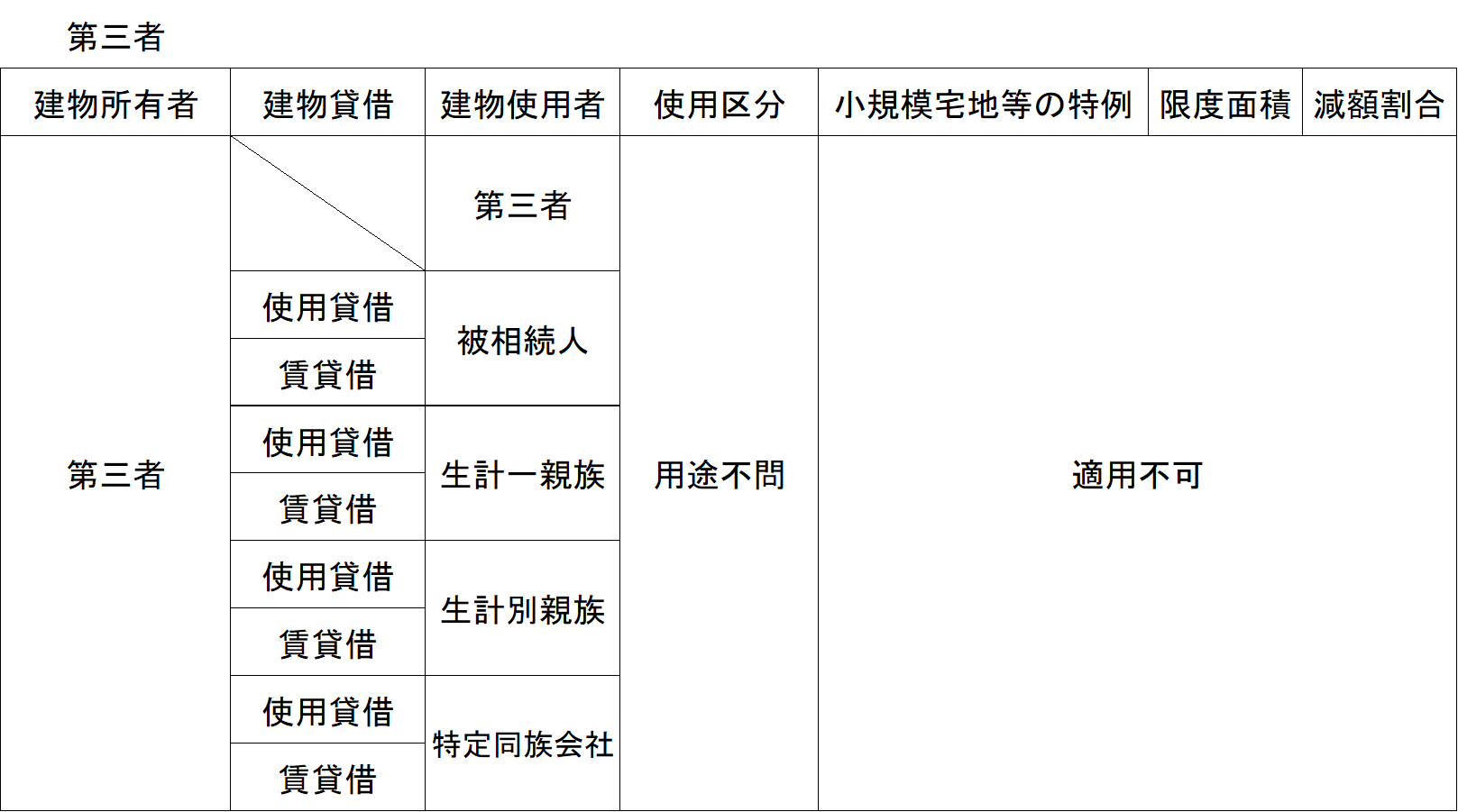

- 第三者所有の建物敷地は特例適用不可

相続税専門の税理士法人トゥモローズです。

小規模宅地等の特例の大前提としてその土地や借地権(以下、「土地等」)の所有者が被相続人であるということがあります。被相続人が土地等を所有してないと特例対象となるものがないので実に当たり前の話なのですが。。。

では、その土地等の上にある建物も必ず被相続人の所有でないとダメなのでしょうか?

これについてはそんなことはありません。建物の所有者は被相続人と違う場合であっても特例の要件を満たす場合があるのです。今回は建物所有者と特例の適用関係について解説します。なお、建物所有者が被相続人のケースは一般的なお話なので省略します。

動画で知りたい人は下記YouTubeから、テキストで確認したい人はこのままスクロールして一番最後までお読みください!

小規模宅地等の特例について、基本的な情報をわかりやすくまとめた記事を新たに作成いたしましたので、必要に応じて参考にしていただければと思います。

>>小規模宅地等の特例をわかりやすく解説。相続した土地にかかる相続税を最大80%減額

1.前提

◆生計一親族

生計一親族とは被相続人と同じ財布で生活している人をいいます。同居している親族はほぼ生計一親族となり、別居でも被相続人から仕送りをもらっていたり、逆に仕送りをしているような場合は生計一親族になります。

詳しくは、

生計一親族とは? サザエさん一家で確認!をご覧ください。

◆使用貸借

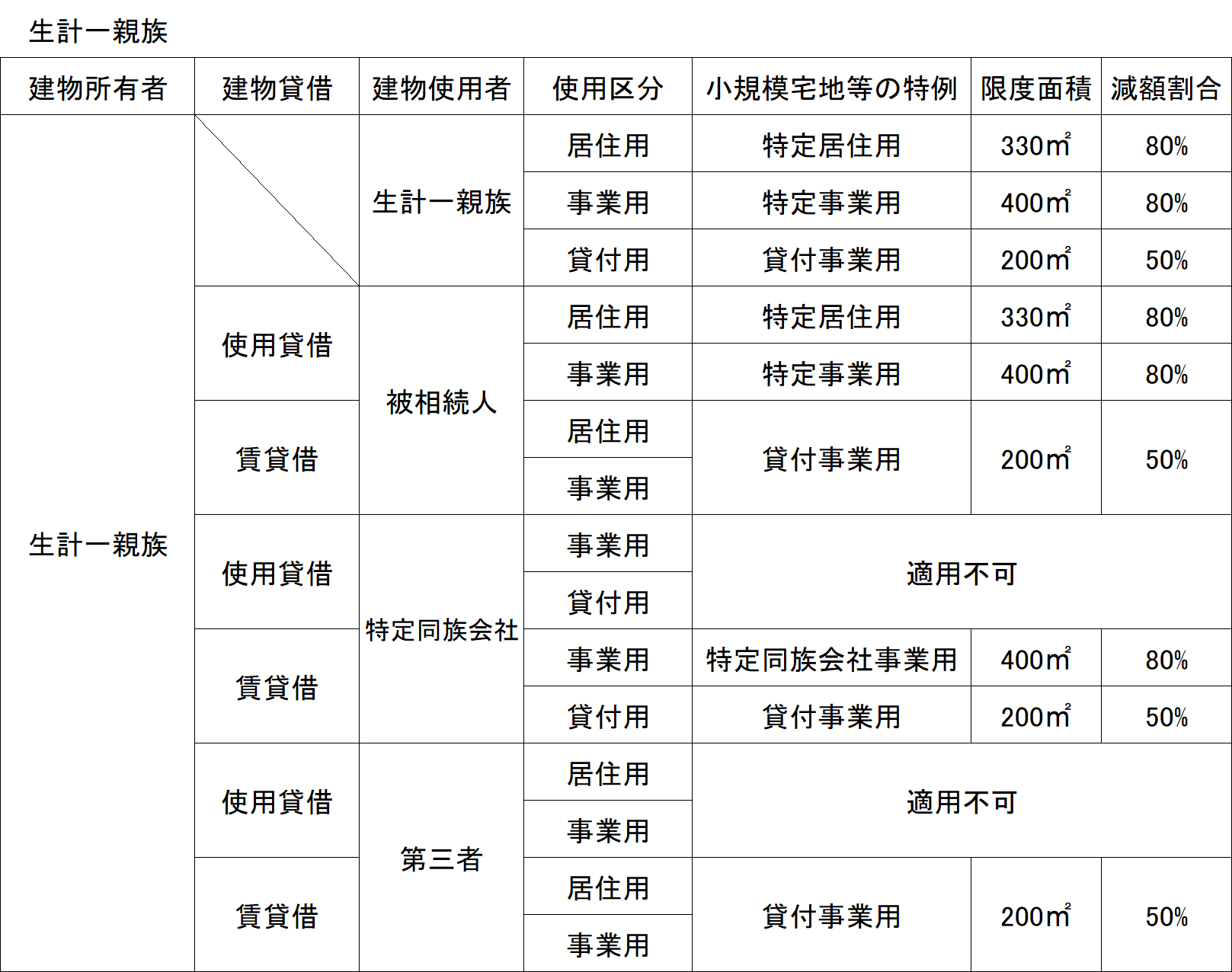

下記図表は、被相続人の土地を無償で建物所有者に貸している(使用貸借)を前提としています。また、建物所有者も建物使用者に対して使用貸借をしているということを前提としています。

◆使用区分

建物所有者と建物使用者が異なるときに使用区分に貸付用を含めていない理由は、建物所有者以外が貸し付けることが現実として考えられないためです。税務上は実質課税の原則により建物所有者以外が貸し付けたとしてもその収入の帰属は建物所有者に帰属するものと考えられます。

2.被相続人の生計一親族が所有する建物の場合

生計一親族が建物所有者の場合には、被相続人及び生計一親族以外が建物使用者でない限りは小規模宅地等の特例の適用が可能です。

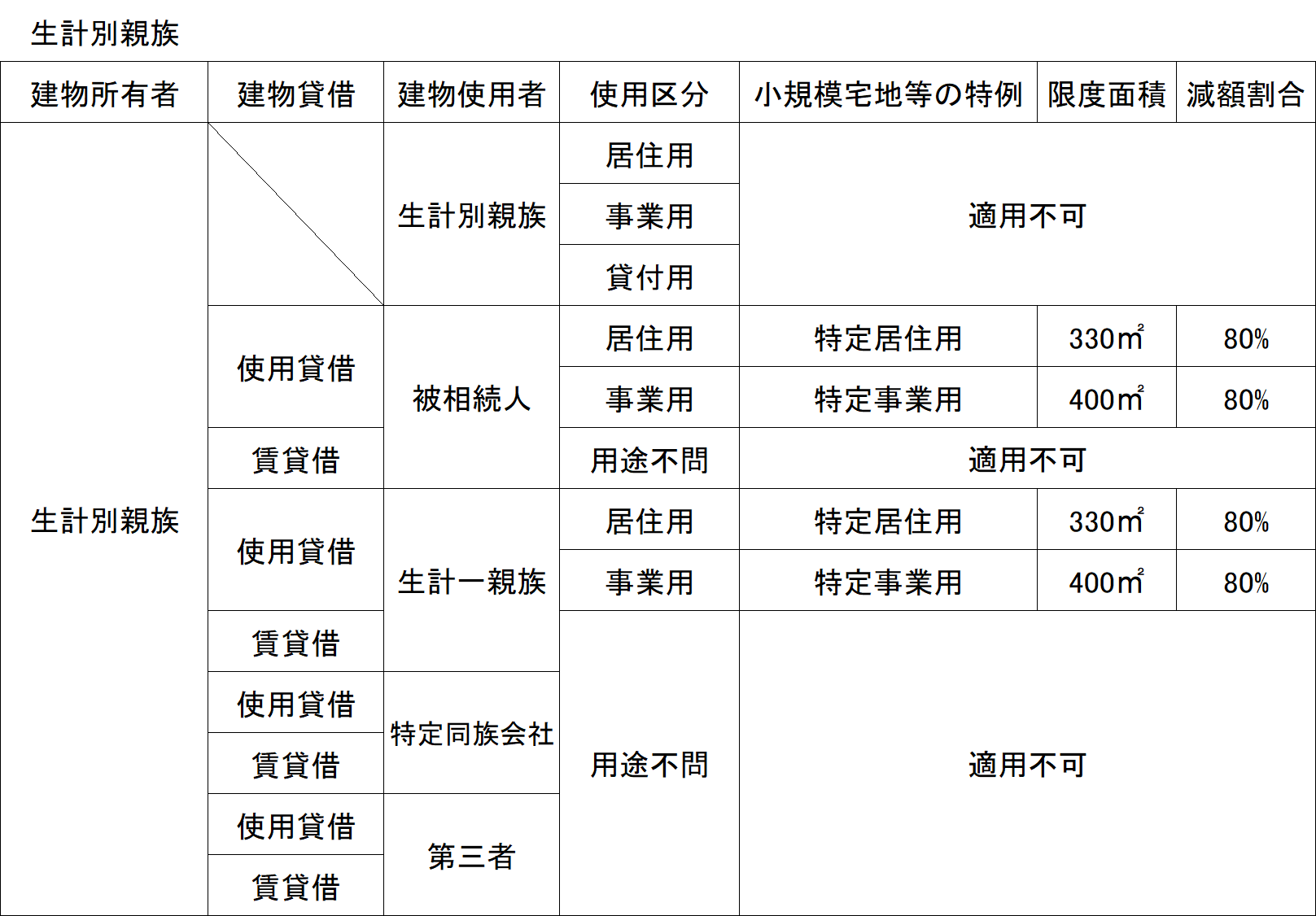

3.被相続人の生計別親族が所有する建物の場合

生計別親族が建物所有者の場合であってもその建物を被相続人や生計一親族が無償で建物を借りて住んだり、事業をしていた場合には小規模宅地等の特例の適用が可能なのです。以外に盲点ですね。

4.特定同族会社が所有する建物の場合

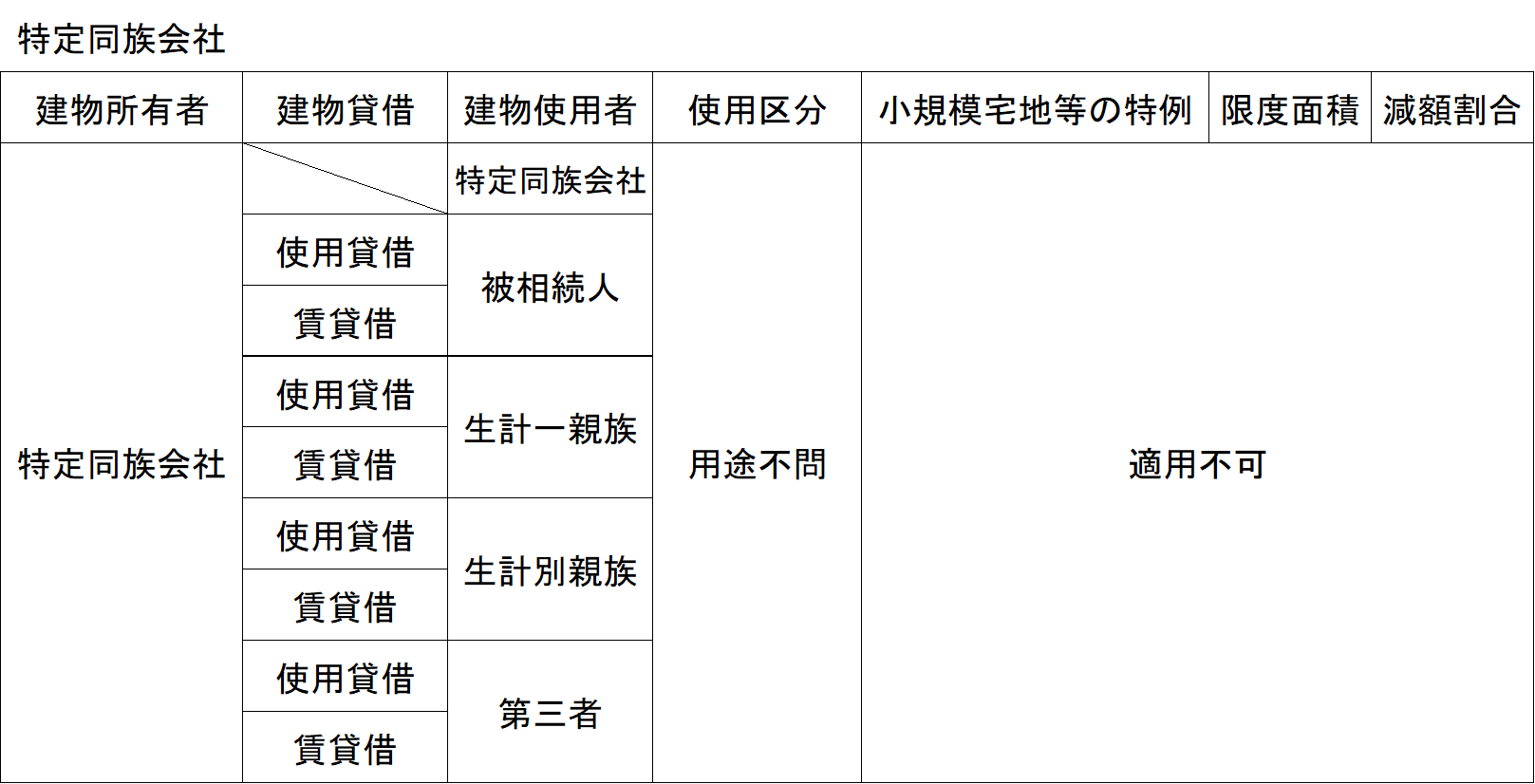

特定同族会社が所有する建物の場合には、被相続人から特定同族会社が賃貸借で土地を貸借している必要があります。

本コラムの前提は、土地を被相続人から使用貸借で借りている前提のため小規模宅地の特例はすべてのケースで適用ができません。

5.第三者が所有する建物の場合

第三者が建物所有者の場合には、小規模宅地等の特例の余地はないです。実務的に第三者に無償で土地を貸すケースはあまりないですが。。。

ちなみに、第三者に有償で土地を貸した場合には貸付事業用の適用があるのはいわずもがなです。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00