株式等保有特定会社と株価の評価方法を徹底解説

- 株式等保有特定会社は純資産価額方式で評価

- 総資産に占める株式等の割合が50%以上で該当

- 資産管理会社やホールディングス会社が該当しやすい

- 類似業種比準方式が使えないため株価が高くなりがち

- S1+S2方式という緩和措置も選択可能

こんにちは。

相続税に専門特化した税理士法人トゥモローズです。

非上場の同族会社における事業承継において、株式移転などにより資産管理会社へ自社株式移転を行うことで、将来の相続時の株式分散を防ぐこと、含み益の増加を抑えることを目的に株式を移転することがあります。

【事業承継のための自社株の移転 資産管理会社へ売却したらどうなる!?】

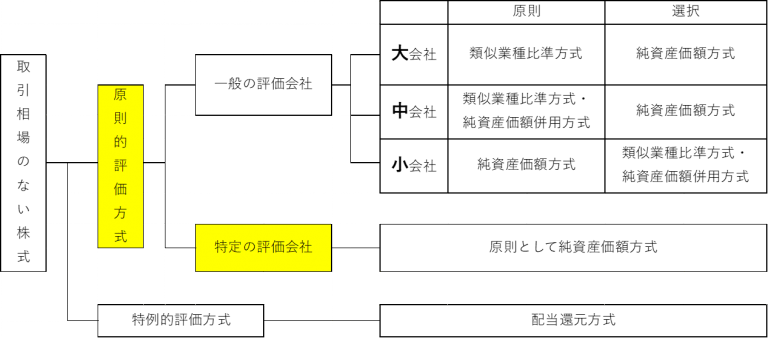

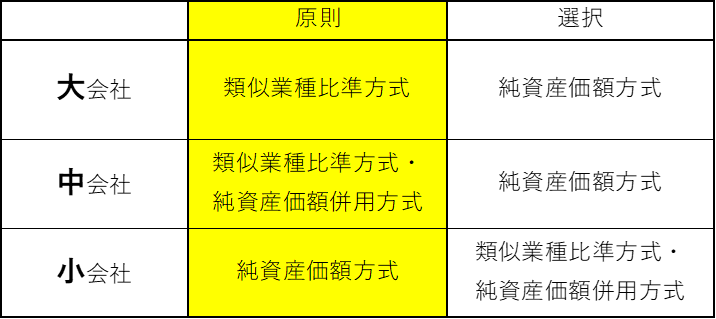

通常は、非上場の同族会社が発行する「取引相場のない株式」の評価をする場合には、従業員数や取引規模などの会社規模を勘案し「一般の評価会社」の評価として、類似業種比準価額などを基にその株価の評価を行います。

しかし、資産管理会社の様に特定の資産(今回の場合には株式)を一般的な会社よりも大量に保有している会社については、上場企業の様に経営状況が正常な状態の会社とは異なる状況にあり、上場企業と比準できるような状況にありません。したがって、その会社は「特定の評価会社」として、原則として純資産価額方式により評価を行うこととなります。

今回は、この「特定の評価会社」である「株式等保有特定会社」の株価の評価方法を解説していきたいと思います。

Point!

✔ 「株式等保有特定会社」に該当すると、原則として純資産価額のみの評価となる

✔ 収益不動産の購入などにより「株式等保有特定会社」から外れることができるか検討を要する

✔ 「株式等保有特定会社」外しは合理的な理由が必要である

1.株式等保有特定会社とはどんな会社か

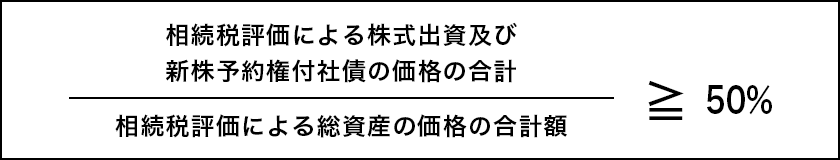

株式等保有特定会社とは、その会社が有する「株式等に係る相続税評価の合計額」のその会社の「総資産に係る相続税評価額の合計額」のうちに占める割合が50%以上である会社をいいます。

2.株式等保有特定会社の株価評価方法

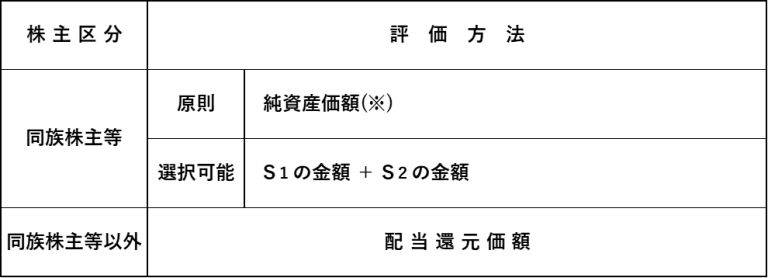

(※) 取得者及びその同族関係者の議決権割合の合計が50%以下の場合には、純資産価額の80%評価ができます

株式等保有特定会社は、原則的には、純資産価額によって評価を行います。

ただし、株式等保有特定会社の営業実態が評価額に反映されるように、その一部について類似業種比準価額の適用も受けられるような「S1+S2方式」という計算方法を選択できるようになっています。

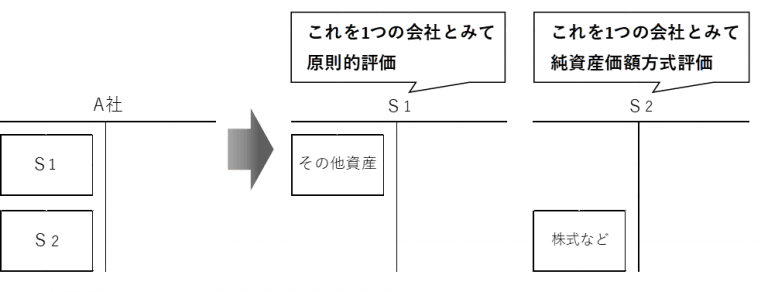

この「S1+S2方式」とは、その会社の保有している資産を「S2:その会社が保有している株式などの価額」と「S1:その他の部分の価額」に分けて株価の評価を行う方式です。

●「S1:その他の部分の価額」

A社が所有する株式等とその配当金がないものとした場合の大・中・小会社の区分に応じる原則的評価方式により計算した金額となります。

● 「S2:その他の部分の価額」

A社が保有する株式等のみを純資産価額方式により評価した金額となります。

また、同族株主等以外の株主や少数株主が取得した株式については、配当還元方式によって評価することとされています。

ただし、この場合には、その配当還元価額が純資産価額や併用評価額を超えるような場合には、その純資産価額や併用評価額が株価とされますので注意が必要です。

3.注意点

① 判定の基礎となる株式等の範囲

「株式等保有特定会社の株式」に該当するかどうかの判定の基礎となる株式及び出資には、その所有目的や所有期間にかかわらず、その会社が有する株式(株式会社の社員たる地位)の全て及び出資(法人の社員たる地位)の全てが含まれ、主に次に掲げるものがあります。

イ)判定の基礎となる株式等に該当するもの

・金融商品取引業者が保有する商品としての株式

・法人に対する出資金

・外国株式

・株式制のゴルフ会員権

・新株予約権付社債

ロ)判定の基礎となる株式等に該当しないもの

・匿名組合の出資

・証券投資信託の受益証券

② 「株特外し」

冒頭で触れた様に事業承継の一環で資産管理会社へ自社株式を移転することがありますが、資産管理会社によるとそのほとんどが自社株式のみを資産として所有する「株式等保有特定会社」に該当し、自社株式の評価を純資産価額により評価することとなるため株価が高くなってしまいます。

そこで、「株式等保有特定会社」に該当する場合には、俗にいう「株特外し」(株式保有特定会社から如何に外れるか)を検討します。

この検討には、収益不動産の購入や事業買収等により、資産管理会社の資産構成を変え、株式保有割合を50%未満となるようにすることが考えられます。

しかし、財産を相続税評価する際の基準となる財産評価基本通達189において、この「株特外し」対して牽制が入れられています。

<財産評価基本通達189>

なお、評価会社が、次の「株式等保有特定会社の株式」に該当する評価会社かどうかを判定する場合において、課税時期前において合理的な理由もなく評価会社の資産構成に変動があり、その変動が「株式等保有特定会社の株式」に該当する評価会社と判定されることを免れるためのものと認められるときは、その変動はなかったものとして当該判定を行うものとする。

つまり、「合理的な理由なく、恣意的に株式保有割合を操作することは認めませんよ」ということです。「株特外し」による評価額への影響は大きいため、その節税効果も大きくなります。それだけに、税務調査などで「合理的な理由はなく、その変動が株式保有特定会社の株式に該当すると判定されることを免れるためのもの」と否認をされた場合のリスクも大きいことに注意が必要です。

また、「株特外し」に注視するばかりに、低収益不動産の購入をしてしまったり、将来性や必要のない事業を外部から買収してしまうことは、「株特外し」による節税効果以上に損失を被り本末転倒になり兼ねませんので注意が必要です。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00