遺言で寄付をすると相続税が非課税に!?(相続と寄付の関係 遺贈寄付編)

- 遺言で公益法人等に寄付(遺贈)すると相続税が非課税になる

- 対象は国・地方公共団体・特定の公益法人等への遺贈

- 不動産を遺贈する場合は譲渡所得税にも注意が必要

- 遺贈寄付は相続人の遺留分を侵害しない範囲で行うべき

- 遺言書の作成は公正証書遺言を推奨

みなさんこんにちは。

相続税専門の税理士法人トゥモローズです。

最近、相続実務をやっていると相続と「寄付」の関係がより身近になってきている感じがします。

相続と寄付には下記の2つの場面が考えられます。

① 遺言書に「500万円を◯◯公益法人に遺贈する。」、「A土地を△△学校法人に遺贈する。」と記載されていて被相続人が遺贈により特定の団体などに寄付する場合

② 相続人が相続財産の一部を特定の団体などに寄付する場合

今回は、上記①の亡くなった人が遺言により寄付した場合の税金をわかりやすく解説します。

なお、②の相続人が相続財産の一部を寄付した場合は、相続財産の寄付をすれば相続税と所得税が非課税に!?(相続と寄付の関係 相続財産寄付編)に詳しく解説してますので是非参照してみてください。

また、遺言の詳しい説明は、遺言とは? わかりやすく徹底解説!を参照して下さい。

被相続人が自分の財産を死亡時に寄付したいときは、遺言書にその内容を記載することが一般的です。遺贈寄付ともいいますが、税金上はけっこうややこしい取扱いとなります。

目次

相続税の課税関係

① 寄付先が個人の場合

寄付先が個人の場合には原則としてその個人に対して相続税が課税されます。

ただし、その寄付先が下記の場合には、相続税法第12条第1項第3号により相続税が非課税となります。

「宗教、慈善、学術その他公益を目的とする事業を行う者で政令で定めるものが相続又は遺贈により取得した財産で当該公益を目的とする事業の用に供することが確実なもの」

条文そのままなので難しい表現ですが、簡単に言うと寄付先の個人が社会福祉事業、学校運営事業、その他公益事業の事業者であって取得した日から2年以内にその寄付を受けた財産を公益事業に使っていた場合には相続税は非課税になるというものです。

言い換えても難しい表現ですみません。

考えられるケースとしては、相続人自身が上記の公益的事業者である場合か被相続人の知り合い等の受遺者が上記の公益的事業者である場合などです。

② 寄付先が法人の場合

寄付先が法人の場合には原則として相続税が課税されません。

何故かと言うと相続税というのは個人にしかかからない税金だからです。

相続税法第1条の3において相続税の納税義務者を個人に限定してます。

これだけ聞くと、それなら法人に全ての財産を遺贈すれば相続税の節税が簡単にできちゃうじゃないかと思うと思いますが、そんなに国税当局は甘くないです。

まず、法人には相続税はかかりませんが、遺贈でもらった財産にはちゃんと法人税がかかります。

また、その遺贈した財産が不動産等の譲渡所得の対象となる財産であれば被相続人の準確定申告で所得税がかかります。さらに、その遺贈により法人の株価が増加した場合には、その株価が増加した部分について他の株主に対する贈与とみなされ贈与税や相続税がかかることもあります。

なので法人を使った相続税の租税回避は出来ないようになっているのです。

さて、話を寄付に戻しますと被相続人が遺贈により法人に寄付をした場合にはその財産には原則として相続税はかかりませんし、一定の公益法人の場合にはその公益法人では法人税もかからないこととなります。

譲渡所得税の課税関係

亡くなった人が遺言により寄付をした場合には、その寄付先が個人のときは原則として譲渡所得税はかかりません。上記相続税の課税関係のみで終了になります。原則としてと記載したのは個人の場合であっても限定承認の場合には譲渡所得税がかかるケースもあるためです。限定承認はレアケースのため今回は割愛します。

これに対し、寄付先が法人の場合には、寄付した財産に応じて譲渡所得税が課税されるケースがあります。

① 寄付した財産が現金等の譲渡所得の対象とならない財産の場

「現金500万円を◯◯公益法人へ遺贈する。」という遺言があった場合には、譲渡所得税はかかりません。譲渡所得税の対象となる財産に現金は含まれていないからです。なお、現金の他、棚卸資産や金銭債権も譲渡所得の対象にはなりません。

② 寄付した財産が不動産や株式等の譲渡所得の対象となる財産の場合

「A不動産を◯◯株式会社へ遺贈する。」というような遺言があった場合には、被相続人の譲渡所得の対象となります。すなわち、準確定申告の計算に不動産の譲渡を含めないといけないのです。

ただし、国、地方公共団体、一定の公益法人等への遺贈の場合には、譲渡所得税を非課税とする特例が存在します。この特例が規定されているのが租税特別措置法40条であるため40条特例とも呼ばれます。この特例の要件が結構厳しく、大きく分けて下記3つがあります。

1. 公益増進

被相続人の遺贈寄付が教育又は科学の振興、文化の向上、社会福祉への貢献その他公益の増進に著しく寄与すること

2. 事業供用

遺贈寄付があった日から2年を経過する日までにその公益法人等の公益目的事業の用に直接供するか又は供する見込であること

3. 相続税等不当減少

その遺贈寄付が被相続人の親族等の相続税や贈与税の負担を不当に減少させる結果とならないこと

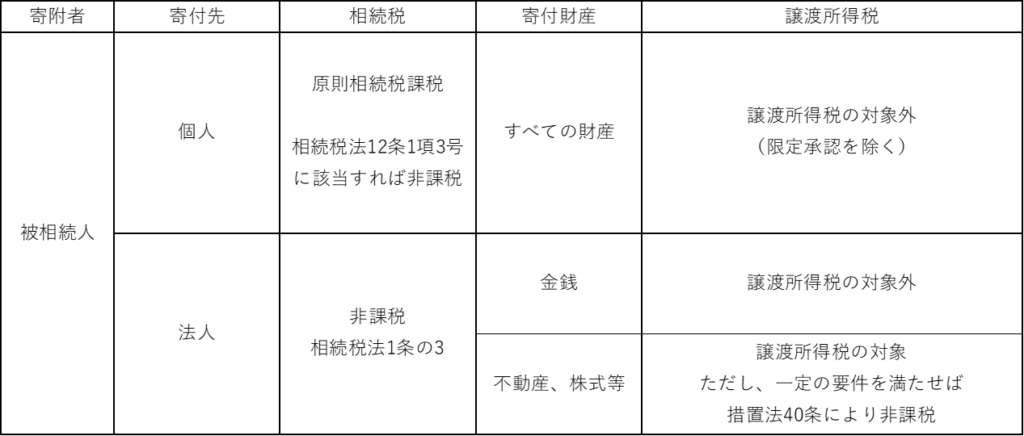

被相続人の遺贈寄付をまとめると下記の表の通りです。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00