相続税の障害者控除をわかりやすく徹底解説!

相続人に障害者がいる場合には、下記の金額をその相続人の相続税額からマイナスすることができます。

(85歳-相続開始日の障害者の年齢)×10万円(特別障害者は20万円)

この制度のことを「障害者控除」といいます。

今回は、この相続税の障害者控除について、要件、計算方法、注意点等について解説します。

※障害者控除は、税額控除と呼ばれるもののひとつです。税額控除については「相続税の税額控除をわかりやすく解説。相続人の税額から一定額を差し引く制度」をご覧ください。

目次

- 1 相続税の障害者控除を受けられる人(適用要件)

- 2 相続税の障害者控除の計算方法

- 3 相続税の障害控除に関するよくある質問や注意点

- 3.1 ①障害者に該当するかどうかの判定時期はいつですか?

- 3.2 ②相続人が要介護状態である場合は、障害者控除の適用が可能ですか?

- 3.3 ③療育手帳を交付されている場合には障害者控除の適用が可能ですか?

- 3.4 ④修正申告、期限後申告、更正の請求でも障害者控除の適用はできますか?

- 3.5 ⑤財産が未分割の場合でも、障害者控除の適用は可能ですか?

- 3.6 ⑥過去に障害者控除を受けたことがある場合の注意点はありますか?

- 3.7 ⑦相続人の中に成年被後見人がいますが、障害者控除の適用は可能ですか?

- 3.8 ⑧障害者控除を適用すると課税財産の額が基礎控除以下になるのですが、相続税申告はしなくてもいいですか?

- 3.9 ⑨相続税申告書に添付すべき書類はありますか?

- 3.10 ⑩相続放棄をしていても障害者控除の適用は可能ですか?

- 3.11 ⑪相続人以外の受遺者でも障害者控除の適用は可能ですか?

- 3.12 ⑫制限納税義務者でも障害者控除の適用は可能ですか?

- 4 相続税申告はまず税理士に相談することをおすすめします

相続税の障害者控除を受けられる人(適用要件)

障害者控除の制度の趣旨は、「両親等が亡くなったあとの障害者の生活を保障することや、健常者に比べ障害者の療養費や医療費の負担が大きい」という事情に考慮するために創設されました。

したがって、亡くなった人が障害者であることは要件ではなく、あくまで財産を引き継ぐ人(相続人)が障害者であるかどうかがポイントとなります。

それでは、細かい要件も含めて確認していきましょう。

障害者控除を受けるための4つの要件

この障害者控除を受けるための要件は、下記の4つです。

- 要件①:法定相続人であること(相続の放棄があった場合には、その放棄がなかったものとした場合における相続人)

- 要件②:相続又は遺贈により財産を取得したこと

- 要件③:相続開始日に日本国内に住所があること

- 要件④:相続開始日に障害者であること

要件①:法定相続人であること

障害者控除を受けることができる人は「法定相続人」に限られます。

なお、この法定相続人には、相続放棄により民法上の相続人ではなくなった人も含みます。

「相続人以外が相続税を納めることなんてないんだから当然の要件では?」と思うかもしれませんが、相続税は相続人だけが納めるべきとは限りません。

例えば、遺言書で相続人以外を指定した場合には、その人は相続税を納める必要がありますし、また、生命保険金の受取人が相続人以外の場合には、その受取人は相続税の納税義務者となるのです。

要件②:相続又は遺贈により財産を取得したこと

法定相続人であったとしても、財産を一切取得しなければ障害者控除の適用を受けることはできません。

したがって、障害者控除の適用を受けたければ、1万円でもいいので遺産を取得しましょう。

「それだと相続放棄した相続人は、障害者控除の適用が受けられないのでは?」と思うかもしれませんが、相続放棄をしたとしても生命保険の受取人にはなれます。すなわち、民法上の相続人でなくても生命保険金などみなし相続財産を取得していれば、障害者控除の適用が可能なのです。

上記の理由から「相続により財産を取得したこと」ではなく「相続又は遺贈により財産を取得したこと」となっているのです。民法上の相続人だけならば「相続により」だけで足りますが、相続放棄した人にも障害者控除を受けさせるために遺贈(みなし遺贈)を含めているわけです。

要件③:相続開始日に日本国内に住所があること

相続開始日に日本に住所がない相続人は、障害者控除の適用を受けることができません。

ただし、その相続人が一時居住者で、かつ、亡くなった人が一時居住被相続人又は非居住被相続人である場合は、障害者控除の適用が可能です。

要件④:相続開始日に障害者であること

当然の要件ですが、相続人が相続開始日に障害者であることが障害者控除の前提要件です。

障害者には、一般障害者と特別障害者の2つの区分がありまして、特別障害者に該当する場合には控除額が2倍になります。

以下にその区分の詳細を確認しましょう。

障害者の区分(一般障害者・特別障害者)

税法上の障害者には、一般障害者と特別障害者の2つの区分があります。

一般障害者

- 児童相談所等の判定により知的障害者とされた者のうち重度の知的障害者とされた者以外の者

療育手帳等で判定します。療育手帳は、「愛護手帳」、「愛の手帳」、「みどりの手帳」など各自治体によって呼び名が違います。

重度の知的障害等の判定は、療育手帳の区分についてをご参照下さい。 - 精神障害者保健福祉手帳の障害等級が二級又は三級である者

- 身体障害者手帳の障害の程度が3級から6級までである者

- その他一定の者

詳しくは障害者の規定(国税庁)を確認してください。

特別障害者

- 精神上の障害により事理を弁識する能力を欠く常況にある者

- 児童相談所等の判定により知的障害者とされた者のうち重度の知的障害者とされた者

- 精神障害者保健福祉手帳の障害等級が一級である者

- 身体障害者手帳の障害の程度が1級又は2級である者

- その他一定の者

詳しくは障害者の規定(国税庁)を確認してください。

相続税の障害者控除の計算方法

相続税の障害者控除の具体的な計算方法について確認します。

※ (85歳-相続開始日の障害者の年齢)に端数があるときは切り上げることができます。

具体的な数字で確認しましょう。

障害者控除の具体例1

- 相続開始日の年齢:62歳4ヶ月

- 障害者の区分:身体障害者手帳4級

85歳-62歳4ヶ月=22年8ヶ月⇒23年(端数切り上げ)

23年×10万円※=230万円

※身体障害者手帳4級は一般障害者に該当

障害者控除の具体例2

- 相続開始日の年齢:30歳11ヶ月

- 障害者の区分:愛の手帳2度

85歳-30歳11ヶ月=54年1ヶ月⇒55年(端数切り上げ)

55年×20万円※=1,100万円

※愛の手帳2度は特別障害者に該当

障害者控除の枠を使いきれない場合

障害者本人の相続税が障害者控除の金額より小さい場合には、控除しきれない金額が発生してしまいます。このような場合には、障害者の扶養義務者の相続税から控除することが可能です。

具体例で見てみましょう。

- 相続人:長男、次男(障害者)

- 長男の相続税額:200万円

- 次男(障害者)の障害者控除前の相続税額:120万円

- 障害者控除額300万円

- 次男の相続税額:120万円-300万円=△180万円⇒ゼロ

- 長男の相続税額:200万円-180万円=20万円

次男の相続税額から控除しきれなかった180万円を、扶養義務者である長男の相続税額から控除することができるのです。

なお、扶養義務者とは、配偶者、祖父母・父母・子・孫及び兄弟姉妹、3親等内の親族で家庭裁判所が扶養義務を負わせた者をいいます。

実際に扶養している必要はなく、上記の戸籍上の関係があれば大丈夫です。詳細は通達を確認してください。

相続税の障害控除に関するよくある質問や注意点

最後に相続税の障害者控除でよくある質問や注意点について確認したいと思います。

①障害者に該当するかどうかの判定時期はいつですか?

障害者に該当するかどうかは、「相続開始日」で判定します。

なお、相続開始日に身体障害者手帳等の交付を受けていない人であっても申告書提出時までに交付を受けた場合、又は交付申請中の場合で一定の要件を満たした場合には、障害者控除の適用が可能です。

②相続人が要介護状態である場合は、障害者控除の適用が可能ですか?

残念ながら要介護認定を受けていたとしても障害者控除の適用はできません。ただし、諦めるのはまだ早いです。

役所に対して「障害者控除対象者認定書」の発行申請をしてみましょう。この認定が役所よりされた場合には、要介護認定を受けている人も障害者控除を受けることが可能になります。

住所地のある市区町村のHP等で確認してみましょう。参考までに東京都目黒区のホームページは下記となります。

東京都目黒区 障害者控除対象者認定

③療育手帳を交付されている場合には障害者控除の適用が可能ですか?

療育手帳の場合にも障害者控除の適用は可能です。

療育手帳は、愛の手帳(東京都)、みどりの手帳(さいたま市)、愛護手帳(名古屋市)などと市区町村により呼び名が異なります。

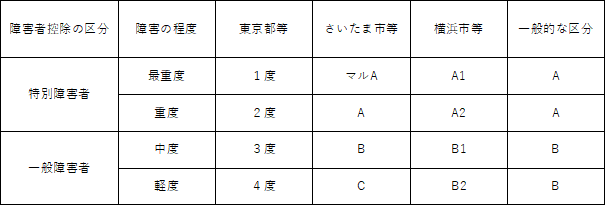

障害の程度をまとめると下記の通りです。

④修正申告、期限後申告、更正の請求でも障害者控除の適用はできますか?

障害者控除には当初申告要件がありませんので、修正申告、期限後申告、更正の請求であっても適用が可能です。

⑤財産が未分割の場合でも、障害者控除の適用は可能ですか?

配偶者の税額軽減のような遺産分割要件はありませんので、未分割申告時に障害者控除の適用は可能です。

⑥過去に障害者控除を受けたことがある場合の注意点はありますか?

過去に障害者控除の適用を受けた場合には、今回の相続税申告で適用できる控除額に制限がかかります。

具体的には、下記のいずれか小さい金額しか控除できません。

- 今回の障害者控除の金額

- (85歳-前回の控除時の年齢)× 10万円(特別障害者は20万円)-前回の障害者控除の金額(※)

※前回の障害者控除の金額は扶養義務者から控除した金額も含みますので注意してください。

具体的な事例で確認してみましょう。

被相続人 父

相続人 母、長女(特別障害者、50歳)、長男

長女の障害者控除額 200万円

控除しきれない障害者控除額(長男の相続税から控除) 100万円

■二次相続

被相続人 母

相続人 長女(特別障害者、60歳)、長男

■一次相続での障害者控除額

(85歳-50歳)× 20万円 = 700万円

・長女の相続税額は200万円だったため上記700万円のうち200万円のみ控除

・残額500万円のうち長男の相続税額100万円を控除

■二次相続での障害者控除額

①一次相続を加味しない二次相続の障害者控除額 (85歳-60歳)× 20万円 = 500万円

②一次相続での制限額 (85歳-50歳(前回の控除時の年齢))× 20万円 - 300万円(一次相続での控除額、長男から控除した金額も含む)= 400万円

③ ①と②のいずれか少ない金額 ∴ 400万円

⑦相続人の中に成年被後見人がいますが、障害者控除の適用は可能ですか?

成年後見人(成年後見制度に基づいて家庭裁判所から後見開始の審判を受けている人)は特別障害者に該当しますので障害者控除の適用が可能です。

⑧障害者控除を適用すると課税財産の額が基礎控除以下になるのですが、相続税申告はしなくてもいいですか?

障害者控除を適用した結果、課税財産の額が基礎控除以下になる場合には、相続税申告は不要です。

配偶者の税額軽減や小規模宅地の特例は、申告要件があるため納税がゼロになる場合でも申告は必要ですが、障害者控除の場合には基礎控除以下になるのであれば申告自体も不要となります。

ただし、上記⑥に解説している通り、過去の障害者控除の適用額を二次相続以降の相続税申告で控除する必要があります。

二次相続以降の障害者控除の計算上、一次相続で相続税申告をしたかどうかは問わないのです。

となると、障害者控除を適用して相続税がゼロであったとしてもその控除額を適切に計算しておかないと二次相続以降の障害者控除額を適切に把握できなくなります。

例えば、上記⑥の具体例で障害者控除額適用後相続税がゼロになったとして相続税申告をしないと一次相続での障害者控除額適用額である300万円が適切に把握できずに、二次相続での障害者控除額を計算できなくなってしまいます。

したがって、二次相続以降で障害者控除を適用する見込みがある場合には、一次相続において相続税申告書を提出するか、提出しないまでも相続税の計算を税理士に依頼し、一次相続の障害者控除額を適切に把握しておいたほうが良いでしょう。

東京国税局の資産税審理研修資料にも、「障害者控除の適用により相続税額がゼロとなったことにより一次相続に係る相続税の申告がなかったとしても、同相続における障害者である相続人の障害者控除の適用がなかったことにはならないから、二次相続に係る当該相続人の障害者控除額の算出上、一次相続に係る障害者控除の対象額を控除する必要がある。」旨の記載があります。

⑨相続税申告書に添付すべき書類はありますか?

身体障害者手帳のコピーなど、相続開始日において障害者であったことを証明する書類を申告書に添付します。

⑩相続放棄をしていても障害者控除の適用は可能ですか?

障害者控除の要件に「法定相続人であること」というものが含まれておりますが、この法定相続人の中には元々相続人であり相続放棄により民法上の相続人に該当しなくなった者も含みます。

したがって、相続放棄をしたとしても障害者控除の適用は可能です。

もちそん、相続放棄をして一切の財産を取得していない場合には障害者控除の適用はできません。

すなわち、死亡保険金等の受取人固有の財産であるみなし相続財産を取得して相続放棄をした者が障害者控除の適用対象となるということです。

相続放棄をした場合の相続税申告の詳しい解説は、相続放棄と相続税申告の関係を徹底解説!を参照してください。

⑪相続人以外の受遺者でも障害者控除の適用は可能ですか?

上記⑩に記載の通り、障害者控除の要件に「法定相続人であること」というものがありますので、相続人以外の受遺者は障害者控除の適用は認められません。

例えば、孫に1,000万円を遺贈したとして、その孫が障害者であったとしても障害者控除の適用はできないのです。

仮にこの孫が生前に被相続人の養子になっていれば障害者控除の適用を受けることができました。

⑫制限納税義務者でも障害者控除の適用は可能ですか?

制限納税義務者は障害者控除の適用を受けることができません。

制限納税義務者の詳しい解説は、相続人が制限納税義務者である場合の相続税申告の注意点まとめ

障害者控除は無制限納税義務者、かつ、日本居住者(すなわち、居住無制限納税義務者)に限り適用ができる税額控除なのです。

なお、無制限納税義務者が障害者控除の適用を受けて控除不足額があるときは、その控除不足額を扶養義務者である制限納税義務者から控除することは可能です。

また、日米租税条約により制限納税義務者であっても障害者控除の適用を受けることができる可能性があります。

日米租税条約の特例

被相続人が米国籍を有していた場合、又は米国居住だった場合には、相続人である障害者が制限納税義務者であったとしても日米租税条約4条により、一定の届出を要件として下記金額を税額控除することができます。

なお、一定の届出とは、下記の届出となります。

□障害者控除の額

□国内財産の取得額に対応する障害者控除の額及びその計算の基礎

□その者が一般障害者又は特別障害者と同様の精神又は身体に障害を有する者であること及びその障害の程度を証する医師の発行した証明書

□その他参考事項

相続税申告はまず税理士に相談することをおすすめします

相続税の障害者控除の概要や注意点について解説しました。

相続税の申告を行う上では、適用できる特例を適切に使い、税額を抑えることが重要です。障害者控除に限らず、様々な特例をよく調べた上で申告することをおすすめします。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00