1億6千万円まで相続税がかからない!配偶者の税額軽減(配偶者控除)を解説

を解説-750x500.png)

を解説.png)

「配偶者には相続税がかからない」って聞いたけど実際どうなの?

あなたも今まさにこのような疑問を持ちながらこの記事にたどりついたのはないでしょうか?

結論から言うと、配偶者には相続税がかからない可能性が高いです。

それは相続税には「配偶者の税額軽減」という特例があるためです。

しかし、思わぬ落とし穴もあります。

それは、配偶者に相続税がかからないからといって、全ての財産を配偶者が相続してしまうと二次相続の相続税の負担が重くなってしまうという点です。

したがって実際に遺産分割をする際は、二次相続の負担まで考えて配偶者の税額軽減の特例を使うかどうかを考える必要があります。

そこでこの記事では配偶者の税額軽減とその注意点についてわかりやすく解説します。

ぜひ最後までお読みいただき、遺産分割や相続税申告にお役立てください。

目次

- 1 1.配偶者は1億6千万円までは無税で相続できます

- 2 2.配偶者の税額軽減の適用要件は3つあります

- 3 3.配偶者の税額軽減のメリット・デメリット

- 4 4.Q&A

- 4.1 配偶者の税額軽減の制度の趣旨を教えてください。

- 4.2 税額0円なら申告しなくてもよいですか?

- 4.3 修正申告や期限後申告でも配偶者の税額軽減は適用できますか?

- 4.4 申告期限までに遺産分割が決まらないときはどうすればよいですか?

- 4.5 3年以内に遺産分割が決まらないときはどうすればよいですか?

- 4.6 父が亡くなってその2ヶ月後に母が亡くなりました。母は父の遺産分割前に亡くなってしまったのですが、配偶者の税額軽減は適用できますか?

- 4.7 一部の財産だけ分割が確定しているのですが、この財産について配偶者の税額軽減は適用することができますか?

- 4.8 配偶者の財産を隠して申告しました。その後税務調査があり、その隠した財産が把握され、その後この財産を含めて遺産分割を行いました。 この場合でも配偶者の税額軽減を適用することは出来ますか?

- 4.9 配偶者の税額軽減の制度を使わないほうが有利なのはどんなときですか?

- 5 5.まとめ

1.配偶者は1億6千万円までは無税で相続できます

「配偶者の税額軽減」とは、「配偶者は相続財産のうち1億6千万円までは相続税がかからずに遺産を相続できる」という制度です。

この制度は主に被相続人が亡くなった後の配偶者の生活を保証することを目的として創設されました。

被相続人が亡くなった後も配偶者がお金に困らずに生きていけるように、配偶者にはこのような特例が設けられているのです。

ところで仮に被相続人の遺産総額がものすごく多かった場合、たとえば10億円だった場合も相続税がかからないのは1億6千万円までなのでしょうか?

実はこの場合であっても、配偶者は自身の法定相続分までの遺産の取得であれば相続税はかかりません。

たとえば相続人が配偶者と子1人であれば、配偶者の法定相続分は2分の1ですから、遺産総額10億円の2分の1の5億円までの相続であれば相続税はかからないことになります。

つまり、配偶者の税額軽減とは、次のうちどちらか多い金額までの相続であれば配偶者には相続税がかからないという制度ということです。

法定相続分とは、民法で定める配偶者が取得できる割合のことです。

配偶者の法定相続分は相続人の種類ごとに下記の割合となります。

| 相続人の種類 | 配偶者の 法定相続分 |

| 配偶者のみ | 100% |

| 配偶者と子 | 1/2 |

| 配偶者と親 | 2/3 |

| 配偶者と 兄弟姉妹 |

3/4 |

法定相続分についてはこちらの記事で解説しています。

相続が発生したら誰が「相続人」なの?意外と知らない法定相続人の範囲と相続分

2.配偶者の税額軽減の適用要件は3つあります

配偶者の税額軽減はどうすれば適用できるのでしょうか?

実はこの特例には適用するための要件があります。

具体的には次の3つのすべての要件を満たした場合にだけ配偶者の税額軽減を使うことができます。

2.相続税の申告書を提出すること

3.遺産分割が完了していること

1.被相続人の戸籍上の配偶者であること(婚姻の届出をしていること)

配偶者の税額軽減は、「戸籍上の配偶者」ではないと適用できません。

たとえ50年間事実婚の状況(いわゆる内縁の妻)であっても、婚姻の届出をしていなければ配偶者の税額軽減は適用できないということです。

言い換えると、戸籍上の配偶者であれば婚姻期間がたとえ1日であっても、配偶者の税額軽減を使うことができます。

また同居していたかどうかは関係がありません。

たとえ仲が悪く30年間別居していた夫婦であったとしても、戸籍上、籍を抜いていなければその妻又は夫は配偶者の税額軽減の適用が受けられます。

2.相続税の申告書を提出すること

配偶者の税額軽減は、相続税の申告書を提出した場合にだけ適用することができます。

配偶者の税額軽減を使って税額が0円となる場合でも、申告書を提出する必要があります。

また相続税の申告書には次のいずれかの書類を添付する必要があります。

3.遺産分割が完了していること

配偶者の税額軽減は、相続税の申告期限まで遺産分割がされていない財産には適用することが出来ません。

なお、申告期限までに遺産分割協議がまとまらなかった場合は「申告期限後3年以内の分割見込書」という書類を添付して申告しなければなりません。

3.配偶者の税額軽減のメリット・デメリット

配偶者の税額軽減のメリットは一次相続の税額が0円になることです。

(すべてのケースがこうなるとは限りませんが、一般的な相続の多くのケースで0円になります。)

一方デメリットは二次相続の相続税額が高くなり、結果として一次相続、二次相続の相続税の合計が増えてしまうことです。

二次相続での相続税の負担が増える要因としては次のようなものが考えられます。

・相続人が1人減るため基礎控除額が下がってしまう。

・生命保険金の非課税枠が減ってしまう。

・2次相続では配偶者の税額軽減が使えなくなる。

配偶者の税額軽減は、配偶者にとってはとても有利な制度となっていますが、二次相続を無視した遺産分割をすると逆に多額の相続税を負担することとなります。

具体的な数字を用いて検証してみましょう。

| 被相続人 | 父 |

| 相続人 | 母(配偶者)・長男 |

| 遺産 | 1億円 |

①一次相続で1億円をすべて母が相続した場合

| 一次相続での相続税 | ゼロ |

| 二次相続での相続税 | 1,220万円 |

| 一次及び二次相続税の合計 | 1,220万円 |

②一次相続で法定相続分である50%のみを母が相続した場合

| 一次相続での相続税 | 385万円 |

| 二次相続での相続税 | 160万円 |

| 一次及び二次相続税の合計 | 545万円 |

上記①のように、一次相続で配偶者の税額軽減を最大限活用したケースのほうが、結果的には多くの相続税を納めることとなってしまうのです。

配偶者の税額軽減は二次相続のことも考えて適用する必要があります。

4.Q&A

配偶者の税額軽減の制度の趣旨を教えてください。

配偶者の税額軽減の制度ができた趣旨は、主に下記の3つであると言われています。

・被相続人の財産の形成に配偶者の寄与が大きいこと

・夫婦の年齢が近く、次の相続も早期に発生することが想定されること

税額0円なら申告しなくてもよいですか?

申告する必要があります。

配偶者の税額軽減は申告をして初めて使える制度ですから、必ず申告する必要があります。

修正申告や期限後申告でも配偶者の税額軽減は適用できますか?

修正申告や期限後申告でも配偶者の税額軽減は適用できます。

前項の相続又は遺贈に係る第27条の規定による申告書の提出期限(以下この項において「申告期限」という。)までに、当該相続又は遺贈により取得した財産の全部又は一部が共同相続人又は包括受遺者によつてまだ分割されていない場合における前項の規定の適用については、その分割されていない財産は、同項第2号ロの課税価格の計算の基礎とされる財産に含まれないものとする。ただし、その分割されていない財産が申告期限から3年以内に分割された場合には、その分割された財産については、この限りでない。

第1項の規定は、第27条の規定による申告書(当該申告書に係る期限後申告書及びこれらの申告書に係る修正申告書を含む。)又は国税通則法第23条第3項(更正の請求)に規定する更正請求書に、第1項の規定の適用を受ける旨及び同項各号に掲げる金額の計算に関する明細の記載をした書類その他の財務省令で定める書類の添付がある場合に限り、適用する。

申告期限までに遺産分割が決まらないときはどうすればよいですか?

「申告期限後3年以内の分割見込書」を添付して申告し、3年以内に遺産分割ができれば更正の請求で配偶者の税額軽減を適用することが出来ます。

3年以内に遺産分割が決まらないときはどうすればよいですか?

「遺産が未分割であることについてやむを得ない事由がある旨の承認申請書」を提出し、遺産分割協議が成立した日から4か月以内に更正の請求をすることで配偶者の税額軽減を適用することが出来ます。

父が亡くなってその2ヶ月後に母が亡くなりました。母は父の遺産分割前に亡くなってしまったのですが、配偶者の税額軽減は適用できますか?

適用できます。

残された相続人が亡くなった母に遺産を相続させたこととする遺産分割をすれば、配偶者の税額軽減の適用は可能です。

「既に亡くなった人に遺産を相続させることなんてできるのか?」との疑問もありそうですが、税制上は可能です。

この取り扱いは、「遺産分割前に亡くなった場合と遺産分割後に亡くなった場合で、特例の適用可否が異なるのはあまりにも酷だ」ということで例外的に認められています。

一部の財産だけ分割が確定しているのですが、この財産について配偶者の税額軽減は適用することができますか?

夫は私を受取人とする1億円の生命保険に入ってくれていて、その死亡保険金は遺産分割の対象とはならないと思いますが、それ以外の遺産は未分割として申告することになりそうです。

この死亡保険金に係る相続税について配偶者の税額軽減の適用は可能ですか?

適用可能です。

配偶者の税額軽減は、取得者が決まっている財産について適用が可能となりますので、遺産のすべての分割が固まっていなくても一部だけ確定していた場合には、その一部の財産についてだけでも適用が可能です。

配偶者の財産を隠して申告しました。その後税務調査があり、その隠した財産が把握され、その後この財産を含めて遺産分割を行いました。

この場合でも配偶者の税額軽減を適用することは出来ますか?

隠した財産については配偶者の税額軽減を適用することは出来ません。

(相続税法第19条の2第5項)

配偶者の税額軽減の制度を使わないほうが有利なのはどんなときですか?

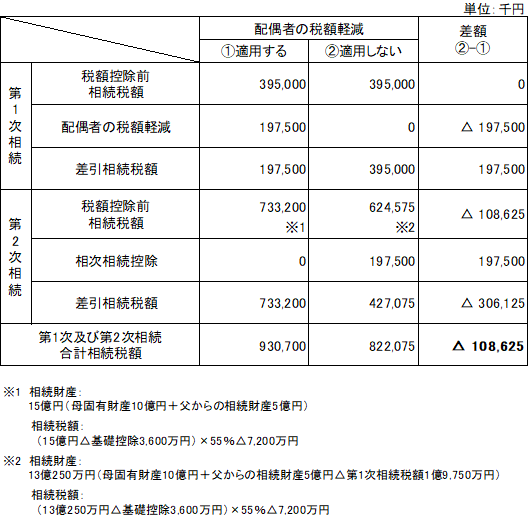

短期間で夫婦の両方が亡くなるような数次相続案件については、配偶者の税額軽減を適用しないほうが一次相続及び二次相続の相続税の合計額が少なくなります。

| 家族構成 | 父(一次相続)・母(二次相続)・子 |

|---|---|

| 相続財産 | 父:10億円・母:10億円(一次相続の相続財産取得前の母の固有財産) |

| 前提 | 平成29年10月に父が死亡、その1ヶ月後の11月に遺産分割確定前に母が死亡 一次相続の遺産分割を法定相続分で相続したものとして計算 |

5.まとめ

配偶者の税額軽減は配偶者の相続税を大幅に減額できる大きな特例です。

適用要件も難しくなく、遺産分割と適切な添付書類を提出すれば簡単に適用できます。

ただし、問題は二次相続です。

相続税は、一次相続と二次相続の2回の相続の相続税合計が最小となるように遺産分割をするべきです。

一次相続を最大限節税するために配偶者の税額軽減を適用しても二次相続で重い税負担が来てしまっては本末転倒です。

「配偶者の税額軽減」を適用する上では、一次相続だけでなく、二次相続を含めて考える必要がありますが、一次相続でどの程度適用するかの試算は非常に専門的であり一般の方には最適解を出すのは困難だと思います。

したがって、「配偶者の税額軽減」を適切に適用したい場合には相続専門の税理士に相談されることをお勧めします。

相続税の税額控除については「相続税の税額控除をわかりやすく解説。相続人の税額から一定額を差し引く制度」をご覧ください。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00