非上場株式の評価 最低限知っておきたい基礎知識!

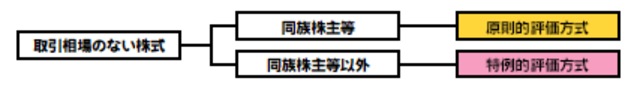

- 非上場株式の評価方法は取得者の立場で「原則的評価」か「特例的評価」に分かれる

- 原則的評価は類似業種比準・純資産価額・併用方式の3つ

- 会社規模(大・中・小)により評価方法の組み合わせが決まる

- 特例的評価(配当還元方式)は原則的評価より低い株価になる

- 事業承継では計画的な株価引き下げ対策が重要

こんにちは。

相続税に専門特化した税理士法人トゥモローズです。

非上場会社の事業承継においては、如何に税金などの負担を抑え、自社株式を後継者へ移すかがスムーズな事業承継のポイントとなってきます。

税金の負担を抑えるためには、自社株式を移す際の株価が低いときに行うことが必要です。この「株価が低いとき」とは、単に会社の業績が悪いときを指しているのではなく、事業承継に向けて計画的に株価を引き下げの対策を行っていくことが必要です。引き下げの対策は様々あり、いずれも専門的な内容であり、実際にはコンサルタントや税理士などに相談しながら進めていくべきですが、どの様に株式の評価を行うか最低限の知識は知っておくべきでしょう。

今回は、この自社株式の株価を評価する場合の方法について解説していきたいと思います。

Point!

✔ 非上場会社株式の評価方法は、取得側の立場によって原則的評価と特例評価がある

✔ 原則的評価には、「類似業種比準価額方式」「純資産価額方式」「併用方式」がある

✔ 特例的評価方式は、原則的評価方式に比べて低い株価で算出される

株価といっても、そもそも中小企業などの非上場会社は、上場会社の様に証券市場における客観的な株価が存在していませんし、一体いくらなのか分からないと思います。

とはいえ、非上場会社の株式でもその株価を出す方法はちゃんと決まってあります。

中小企業の多くは同族のファミリー企業ですが、ファミリーメンバーが相続や贈与により取得する場合に適用される方法と、少数株主が取得する際に適用される評価方法は異なります。それぞれの方法をきちんと理解することが大切です。

1.ファミリーメンバー(原則的評価)

ファミリーメンバーが相続・贈与により取得する場合には、①類似業種比準方式、②純資産価額方式、③併用方式といった原則的評価方法が適用されます。

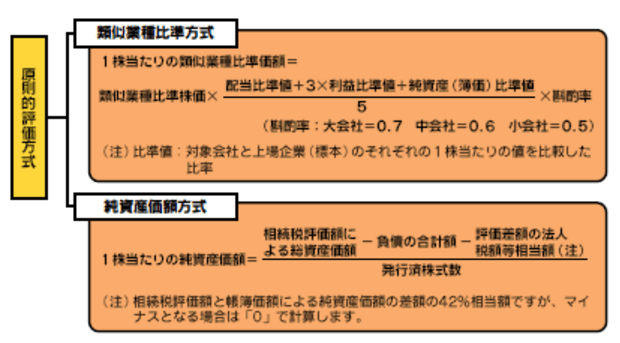

① 類似業種比準価額方式

ざっくりいうと、類似業種の上場株かと比較して自社株式の株価を算出する方法です。

国税庁が毎年発表している類似する事業を営む上場企業の株価に、配当・利益・純資産の3要素を比準して自社株式の株価を算出します。

② 純資産価額方式

ざっくりいうと、会社の純資産の積み上げにより自社株式の株価を算出する方法です。

課税時期(自社株式を移すタイミング)における会社の「資産の額」から「負債の額」と「評価差額の法人税等調整額」を控除した純資産額を自社株式の価値として株価を算出する方法です。

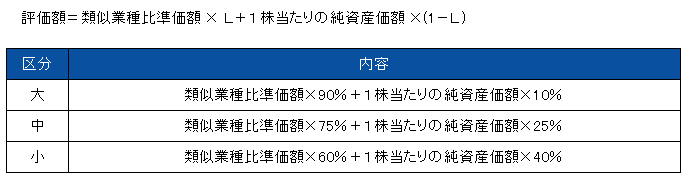

③ 併用方式

①と②で算出した価額に会社の規模に応じた一定の割合を加味して自社株式の株価を算出する方法です。

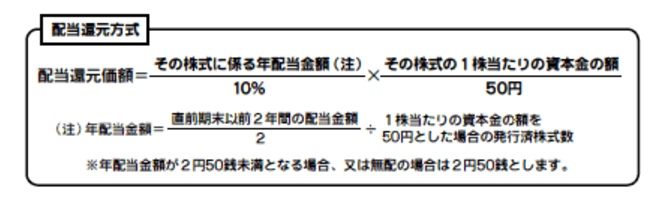

2. 少数株主(特例的評価)

配当還元方式によると、一般的には原則的評価方式に比べて、かなり低い評価額となります。

少数株主などの事業への影響度が少ないファミリーメンバーの一部及び従業員株主などは、支配権を実行することが目的ではなく、その所有目的は主に配当受給権としての配当金を受けることにあります。この様な所有目的を考慮した特例的な評価方法である「配当還元方式」により自社株式の株価を算出する方法です。

非上場会社である中小企業の場合において、株価を計算するときは、主に上記の方法により算出していきますが、どの方法によるかは、会社の規模や業種などによって決まってきます。この論点についても大切な論点ですのでまたの機会に書いていきたいと思います。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00