家屋(建物)の相続税評価額を徹底解説

みなさん、こんにちは。

相続税専門の税理士法人トゥモローズです。

今回は亡くなった方が所有していた家屋(建物)の評価について解説します。

目次

そもそも家屋(建物)とは?

家屋(建物)の定義は、不動産登記規則第111条に規定されています。

不動産登記規則第111条

建物は、屋根及び周壁又はこれらに類するものを有し、土地に定着した建造物であって、その目的とする用途に供し得る状態にあるものでなければならない。

建物の要件は、下記3つです。

①外気分断性

②定着性

③用途性

まず、外気分断性とは、屋根や壁があって雨風を防ぎ、外気から分断されている必要があるということです。屋根だけあるガソリンスタンドは家屋には該当しません。

次に、定着性は、その家屋が土地に十分定着しているかということです。コンクリートブロックの上にプレハブ倉庫を庭先に置いたとしても定着性の観点からその倉庫は家屋とは言えないでしょう。しっかり、基礎を設けて建てた建築物が家屋に該当します。

最後は、その建築物の空間で居住、作業、貯蔵、保管等の家屋としての用途に供しうるかどうかという観点です。

家屋(建物)の評価はとても簡単

相続税の家屋(建物)の評価はとてもシンプルです。土地のような煩雑な補正とかはありませんで、下記算式で計算します。

固定資産税評価額 ✕ 1.0

すなわち、固定資産税評価額さえ分かれば評価が完了するのです。

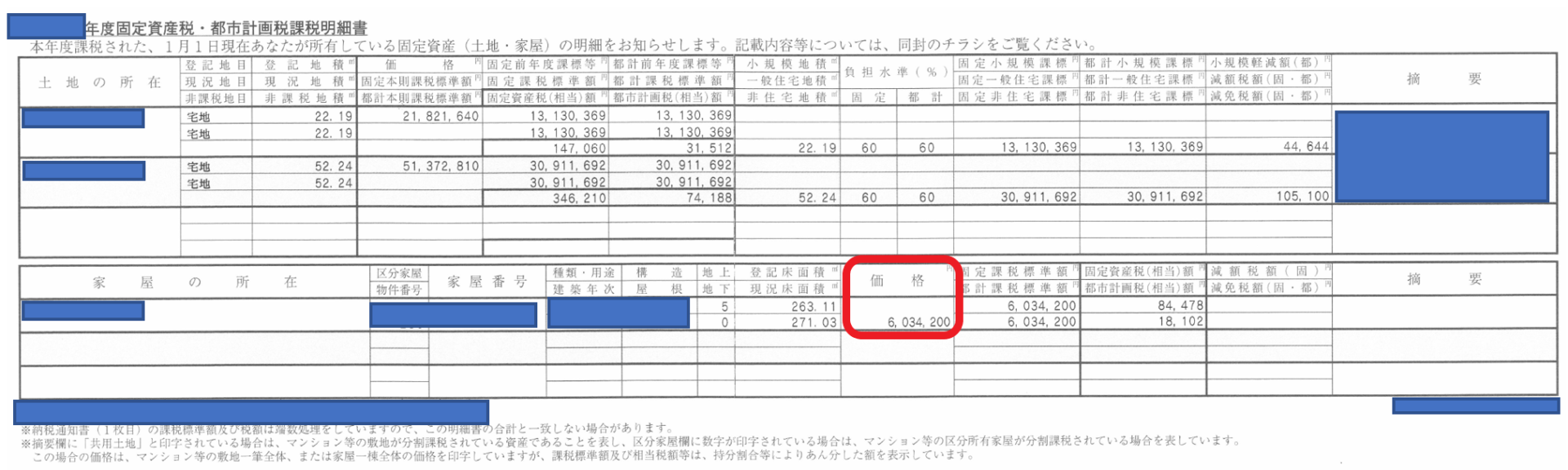

固定資産税評価額は、毎年5月頃に市区町村や都税事務所から送られてくる固定資産税課税明細書に記載されています。下記が東京都23区の固定資産税課税明細書となりますが、□枠の「価格」欄に記載されている金額が固定資産税課税明細書となります。

他の市区町村では、「評価額」、「固定資産税評価額」等の表記がされていることもあります。

ただ転記するだけで相続税の家屋(建物)の評価額の計算は終わります!簡単ですよね。

マンションの場合

マンションの場合も基本的に上記と同様です。

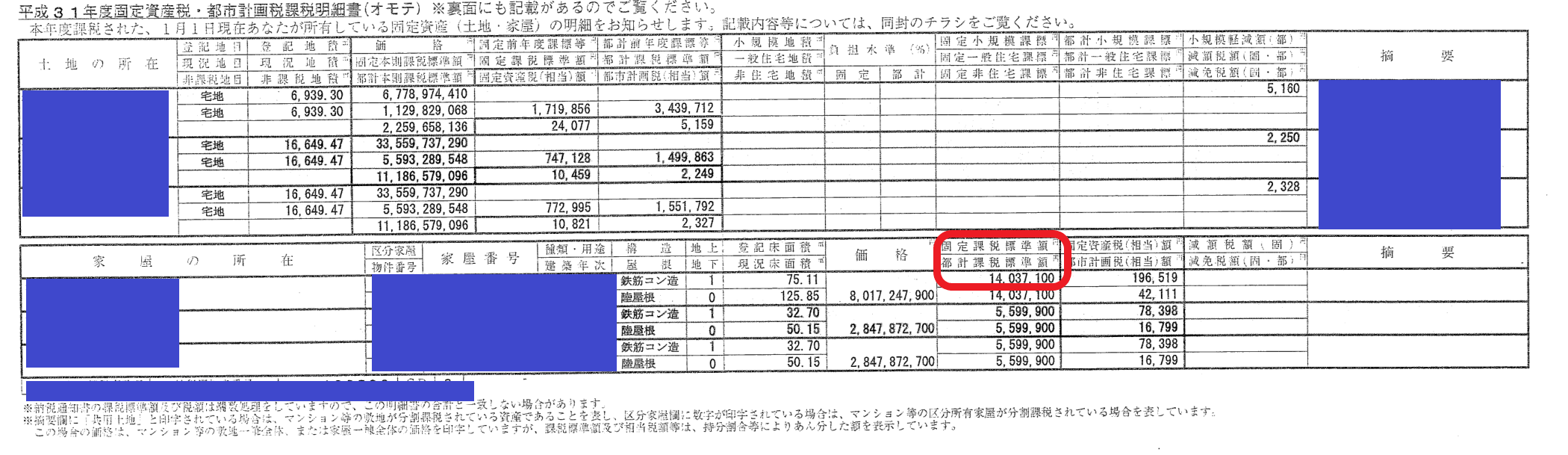

なお、東京都23区の場合には、前述の「価格」欄ではなく、その右横の「課税標準額」欄がその部屋の固定資産税評価額となります。

マンションの場合の「価格」欄にはそのマンションの建物全体の評価額が記載されているためです。

マンションの課税明細書で価格欄を選んだら大変なことになりますよね。上記マンションの場合には80億円を超えてます!間違いないようにしましょう。

建物を貸している(貸家)場合

賃貸アパート、賃貸マンション、戸建賃貸等の亡くなった方が貸している家屋を所有していた場合には一定の減額ができます。

固定資産税評価額 ✕ (1 - 借家権割合)

借家権割合は全国一律30%となりますので、固定資産税評価額に70%を乗じれば貸している建物の評価が完了します。こちらも簡単ですね。

なお、亡くなったときに空室だった場合には、30%減ができませんので注意して下さい。ちなみに、賃貸アパートの場合でその一部の部屋が一時的に空室だった場合には、その空室の部屋でも30%減ができる可能性があります。詳しくは、空室がある場合の貸家建付地評価と小規模宅地の特例を参照して下さい。

亡くなる前にリフォームをした場合

亡くなる前にリフォームをしていた場合において、そのリフォームが固定資産税評価額に加味されていないときは、下記算式により計算する必要があります。

リフォーム前の家屋の固定資産税評価額 +(リフォーム費用-死亡日までの償却費)×70%

なお、「死亡日までの償却費」は下記のように計算します。

■ リフォーム費用×90%×経過年数(※1)/耐用年数(※2)

(※1)経過年数とは、リフォーム日から死亡日までの年数で1年未満の端数は切り上げます。

(※2)減価償却資産の耐用年数等に関する省令による耐用年数で計算します。

より詳しく知りたい人は、【相続税申告】亡くなる前にリフォームをした場合の家屋の評価を参照して下さい。

建築中の家屋の場合

建築中に亡くなってしまった場合には、その家屋は評価しなくても良いのでしょうか。

決してそんなことはありません。建築中であっても相続税の対象となりますので評価が必要です。

建築中の家屋の評価は、下記算式により計算します。

費用現価の額×70%

なお、「費用現価の額」とは、亡くなった日までにかかった建築費の金額のことです。

詳しくは、国税庁HP 質疑応答事例 建築中の家屋の評価を参照して下さい。

家屋(建物)に付属する設備、外構、庭園等の評価

家屋(建物)に付属する設備等はどのように評価すれば良いでしょうか。

まず、建物附属設備(ガス設備、給排水設備、電気設備等)は建物の固定資産税評価額に内包されていますので別途評価は不要です。

次に、門扉、塀、花壇等の外構設備については、下記算式により計算します。

(再建築価額 - 建築の時から課税時期までの償却費の額の合計額又は減価の額) ✕ 70%

最後に、庭木、庭石、あずまや、庭池等の庭園設備は、下記算式により計算します。

相続開始時の調達価額 ✕ 70%

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00