相続税の税額控除をわかりやすく解説。相続人の税額から一定額を差し引く制度

こんにちは、相続税専門の税理士法人トゥモローズの角田です。

税金の世界では、控除というワードが度々登場します。

所得税の基礎控除、扶養控除、配偶者控除、寄付金控除や相続税の基礎控除、債務控除、配偶者控除などです。

これらの控除は、大きく2つに分けることができます。それは、税金から直接控除ができる「税額控除」と課税標準や課税価格から控除する「所得控除等」の2つです。

今回は、相続税の控除のうち、税金から直接控除ができる税額控除について解説します。

目次

相続税の税額控除とは?相続人等の相続税額から差し引くもの

相続税の税額控除は、亡くなった人と相続人の関係や相続人の特質等に応じて用意されている、相続税額から一定額をマイナスできる制度です。

すなわち、相続税を減らす効果がある制度なので、納税者有利の制度となります。そのため、要件に該当した場合には、忘れずに適用するようにしましょう。

相続税の税額控除は全部で6つ用意されています。6つごとに細かく要件が決められていて、例えば配偶者控除であるなら、亡くなった人の戸籍上の配偶者であることや申告期限までに遺産分割が確定していることなどが要件となります。

また、相続税の税額控除は、ひとつに限らず、併用することが可能です。例えば、障害者である配偶者がいる場合には、その要件さえ満たせば、障害者控除と配偶者控除の両方の適用が可能です。

なお、税額控除は相続税申告の最後のステップで適用することとなります。

参考:相続税の計算方法ガイド【5ステップでわかりやすく解説】

相続税の税額控除一覧と解説【全6種類】

相続税の税額控除には、以下の6種類があります。

- 贈与税額控除

- 配偶者控除

- 未成年者控除

- 障害者控除

- 相次相続控除

- 外国税額控除

以下では、それぞれの控除の概要を解説します。

- 制度の概要

- 制度の趣旨(創設された背景)

- 控除を受けられる人や要件

- 控除の額や計算方法 など

①贈与税額控除

贈与税額控除とは、亡くなる前3年間の贈与について贈与税を支払った場合に、その前払いした贈与税を相続税からマイナスできるという制度です。

相続税の計算上、亡くなる前3年間の贈与は相続税に含めなければなりません。これを3年以内贈与加算と言います。詳しくは、下記コラムを参照してください。

3年以内の贈与について相続税に加算するという制度がなければ、贈与税額控除という制度も存在しません。つまり、贈与税額控除は、3年以内贈与加算の制度と兄弟関係にある制度なのです。

なお、3年以内の贈与があっても各年110万円以下で贈与税を支払っていない場合には、当然のこととして贈与税額控除の適用はありません。

制度の趣旨

贈与税額控除がある趣旨は、贈与税と相続税の二重課税の排除です。

贈与税の対象となった3年以内の贈与に相続税がかかっただけで終わってしまったら、一つの贈与に贈与税と相続税の2つの税金がかかってしまうことになります。

控除を受けられる人や要件

贈与税額控除を受けられる人は、「相続又は遺贈により財産を取得した人で、亡くなる前3年間に贈与を受け、贈与税を支払った人」です。

ポイントは、「相続又は遺贈に財産を取得した人」という部分です。相続人に限定されているわけでもないし、逆に相続人でも、財産を一切取得しなければ贈与税額控除の適用はありません。

また、民法上の遺産は一切取得していないけど死亡保険金(みなし相続財産)の受取人になっていた人も「相続又は遺贈に財産を取得した人」に含まれます。すなわち、相続放棄をした人でもみなし相続財産を取得していれば贈与税額控除の適用があるのです。

控除の額や計算方法

相続税から控除できる贈与税額は、3年以内贈与加算に対応する贈与税です。

具体例を用いて確認してみましょう。

【具体例】

- 亡くなった日:2019.10.3

- 贈与状況

2016.5.2 100万円

2016.12.24 100万円

2017.6.10 110万円

2018.12.12 300万円

2019.4.2 200万円 - 贈与税申告状況

2016年分 (200万円-110万円)×10%=9万円

2017年分 110万円≦110万円 ∴申告不要

2018年分 (300万円-110万円)×10%=19万円

※2019年分の贈与は申告不要(相続又は遺贈により財産を取得しなかった場合には贈与税申告が必要) - 3年以内贈与加算の金額

2016.12.24 100万円

2017.6.10 110万円

2018.12.12 300万円

2019.4.2 200万円

上記合計 710万円(2016.5.2の100万円は3年超前の贈与のため相続財産に加算しない) - 贈与税額控除

2016年分 9万円×100万円(2016.12.24分のみ)/200万円(2016年分のすべての贈与)=4.5万円

2017年分 ゼロ

2018年分 19万円

2019年分 ゼロ - 上記合計 23.5万円

※国税庁のページ:贈与財産の加算と税額控除(暦年課税)

②配偶者控除

配偶者控除は、配偶者の法定相続分と1億6,000万円のいずれか多い金額までに係る相続税を控除するという制度です。

残された配偶者の今後の生活保障という点と、亡くなった人の財産の蓄積にその配偶者が貢献したという事実に着目して配偶者控除の規定があります。

控除を受けられる人や要件

- 亡くなった人の配偶者であること(内縁の妻はNG)

- 申告期限までに遺産分割が確定していること

仮に申告期限までに遺産分割が確定していない場合には、「申告期限後3年以内の分割見込書」を添付して、その後、遺産分割確定が確定し、更正の請求をすれば配偶者控除の適用が可能です

控除の額や計算方法

詳しい計算方法等は、以下の記事をご覧ください。

>>相続税の配偶者控除(配偶者の税額軽減)で税額を抑える方法【注意点も合わせて解説】

③未成年者控除

未成年者控除とは、相続人の中に未成年者がいる場合にその未成年者の相続税額から一定の金額を控除することができるという制度です。

親の亡くなった後に未成年者が成年に達するまでの間の養育費の負担を考慮して、この規定が設けられました。

控除を受けられる人や要件

- 亡くなった日に未成年(20歳未満)であること

※ 民法改正により未成年者の年齢が18歳に引き下げられる影響で、2022年4月1日以降の相続案件より、18歳で判定します。 - 相続又は遺贈により財産を取得した者であること

未成年だからといって財産を一切取得しない場合、未成年者控除の適用が受けられませんので注意してください。 - 亡くなった人の相続人であること

亡くなった人の相続人でなければ未成年者控除の適用は受けられません。すなわち、未成年である孫が遺贈により財産を取得しても、その孫が相続人でない場合には適用できないのです。なお、この場合の相続人は、相続放棄をしたとしてもその放棄がなかったものとして判定できます。 - 死亡日の未成年者の住所が日本であること

この要件は若干ややこしいので、国税庁のページを参照してください。

控除の額や計算方法

10万円 × その未成年者が満20歳になるまでの年数

※1 前述の通り、2022年4月1日以降の相続案件は、20歳を18歳に変更して計算します。

※2 その未成年者が満20歳になるまでの年数で1年未満の端数があるときは切り上げることができます。

※3 上記計算式の金額が、その未成年者の相続税より大きかった場合には、その未成年者の扶養義務者の相続税から控除ができます。

【具体例】

- 死亡日の未成年者の年齢 16歳5ヶ月

- 未成年者控除額 10万円 × 4年(20歳-16歳5ヶ月=3年7ヶ月⇒切り上げ4年)=40万円

未成年者控除をもう少し詳しく知りたい人は、相続税の未成年者控除をわかりやすく徹底解説を御覧ください。

④障害者控除

障害者控除とは、相続人の中に障害者がいる場合にその障害者の相続税額から一定の金額を控除することができるという制度です。

死後における障害者の生活保障に資するため、またその者が障害者であるため通常の生活費以上のものを必要とし、さらに健常者よりも多額の療養費、医療費を負担するという特殊事情を考慮して障害者控除が設けられました。

控除を受けられる人や要件

- 死亡日現在で85歳未満の障害者

その他細かい要件や計算方法は、以下の記事をご覧ください。

相続税の障害者控除(障害者の税額控除)の概要解説とよくある質問まとめ

⑤相次相続控除

今回の相続の前10年間で、今回亡くなった人が相続税を支払っていた場合に、一定の税額控除ができるという制度です。

比較的短期間のうちに相次いで相続が開始した場合には、相続税の負担が著しく荷重となり、また、長期間相続の開始がなかった場合に比べ、相続税の負担に著しい不均衡が生じてしまうため、この制度により相続税負担の調整を図っています。

控除を受けられる人や要件

相次相続控除は下記要件のすべてを満たす人が適用可能です。

- 亡くなった人の相続人であること(未成年者控除や障害者控除と異なり民法上の相続人に限られます。すなわち、相続放棄した人は相次相続控除の適用はできません。)

- その相続の開始前10年以内に開始した相続により亡くなった人が財産を取得し、その財産につき、亡くなった人に対し相続税が課税されたこと

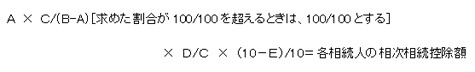

控除の額や計算方法

- A:今回の被相続人が前の相続の際に課せられた相続税額

※この相続税額は、相続時精算課税分の贈与税額控除後の金額をいい、この被相続人が納税猶予の適用を受けていた場合の免除された相続税額並びに延滞税、利子税及び加算税の額は含まれません。 - B:被相続人が前の相続の時に取得した純資産価額(取得財産の価額+相続時精算課税適用財産の価額-債務及び葬式費用の金額)

- C:今回の相続、遺贈や相続時精算課税に係る贈与によって財産を取得したすべての人の純資産価額の合計額

- D:今回のその相続人の純資産価額

- E:前の相続から今回の相続までの期間

※1年未満の期間は切り捨てます。

相次相続控除の詳しい説明は、相次相続控除をわかりやすく徹底解説をご参照ください。

⑥外国税額控除

外国税額控除とは、亡くなった人の財産が外国にあって、その財産について外国で相続税がかかった場合に一定の控除が可能となる制度のことです。

日本の相続税と外国の相続税の二重課税を排除する目的で、この制度が用意されています。

控除を受けられる人や要件

外国にある財産を取得し、外国で相続税に相当する税金を納めている人が対象となります。

控除の額や計算方法

下記のいずれか少ない金額を相続税から控除します。

- 外国で納めた相続税に相当する税金

- 日本の相続税額×外国の財産の評価額/その相続人の相続財産の評価額合計

外国税額控除の詳しい解説は、相続税の外国税額控除をわかりやすく徹底解説をご参照ください。

相続税の税額控除の順番

相続税の税額控除の控除する順番は下記の順で控除します。

- 贈与税額控除

- 配偶者控除

- 未成年者控除

- 障害者控除

- 相次相続控除

- 外国税額控除

控除している途中でゼロになった場合、それ以上マイナスになることはありません。すなわち還付は受けられません。

なお、上記以外の制度として相続時精算課税贈与税額の控除がありますが、この控除についてマイナスとなった場合には還付が可能となります。

税額控除以外の相続税の控除

相続税には、税額控除以外にも「控除」と名の付くものがあります。

以下では、基礎控除と債務控除について簡単に解説します。

基礎控除

基礎控除とは、いわゆる相続税の非課税枠です。

相続財産のうち、一定の額までは相続税がかかりません。「3,000万+600万×法定相続人の数」で計算します。

相続財産の価額が基礎控除を下回る場合、申告自体が不要になるため、相続税申告において重要な「控除」といえます。

>>【相続税申告の基礎知識】基礎控除と法定相続人について詳しく解説します

債務控除

債務控除とは、相続財産のうちに借入金や未払金といったマイナスの財産がある場合、その財産をプラスの財産から差し引いて相続財産の価額を計算するという制度です。

相続税の申告手続きにあたっては、税理士に一度無料相談を

相続税の税額控除について解説しました。

外国税額控除のように、適用されるケースが稀な控除もありますが、相続税の申告をするなら事前に全体像を把握しておいた方が良いでしょう。

しかし、税額控除を含め、相続税の全体像を理解しつつ適切な申告を行うのは、なかなか手間がかかる作業です。

手続きの負担を減らし、適切な申告をするためには、正しい知識を持った税理士の力を借りることをおすすめします。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00