【準確定申告】申告期限は4カ月!提出していなかった場合のペナルティも解説!

こんにちは。

相続税専門の税理士法人トゥモローズです。

準確定申告の期限を知ってあわてている相続人の方もたくさんいるのではないでしょうか?

通常の確定申告は翌年の3月15日が申告期限ですが、被相続人の「その年の1月1日から亡くなった日まで」の所得に係る準確定申告の提出期限は亡くなった日から4か月と意外と早く設定されています。

被相続人が不動産賃貸業などの事業を行っていた場合には、その事業に係る確定申告について相続人が行っていかなければなりません。

しかし、トゥモローズへ相談に来られる方の中には、面談に来て初めて相続人が準確定申告を行わなければならないことや期限が早く設定されていることを知ったという方も多くいらっしゃいます。

(中には既に期限が過ぎてしまっている方もいらっしゃいますが...)

四十九日が終わってようやく一息・・・つく暇もなく準確定申告の期限が迫ってきますので、期限までに間に合うのか、間に合わなかった場合のペナルティなどはどんなものがあるのかなど気になっている相続人も沢山いるかと思います。

そこで、ここでは準確定申告の申告期限やコロナ禍における特例、また、申告期限が過ぎてしまった場合のペナルティなどを詳しく紹介していきます。

目次

1.準確定申告は相続人に申告納税の義務があります!

準確定申告は、亡くなった人(被相続人)の最後の確定申告であり、亡くなった年の「1月1日から亡くなった日まで」の所得を計算する手続きです。

もちろん、亡くなった本人が準確定申告を行うことはできませんので、相続人全員が共同で準確定申告を行わなければなりません。

1-1.先ずは過去の確定申告書をチェックする

準確定申告は、全てのケースで必要になるものではありません。

例えば、被相続人の収入が給与のみ、年金のみなどの場合には、準確定申告の必要がないケースも多いです。

しかし、被相続人が毎年確定申告を行っている場合は、準確定申告が必要になる可能性がかなり高いので、まずは被相続人の過去の確定申告状況をチェックしてみましょう。

1-2.亡くなった年に不動産や株式の売却がある場合には必ず申告が必要となる

なお、毎年確定申告していない場合であっても、亡くなった年に不動産や株式などを売却していた場合には準確定申告が必要になることもあります。

1-3.準確定申告によって還付を受けられることがあります

また、所得が給料だけであっても、高額な医療費を払っており医療費控除が受けられる場合など、準確定申告をすることによって所得税の還付を受けられる場合もありますので被相続人の亡くなった年の所得や医療費、保険料の支払い状況などをしっかりと把握する必要があります。

2.準確定申告の期限は4カ月!

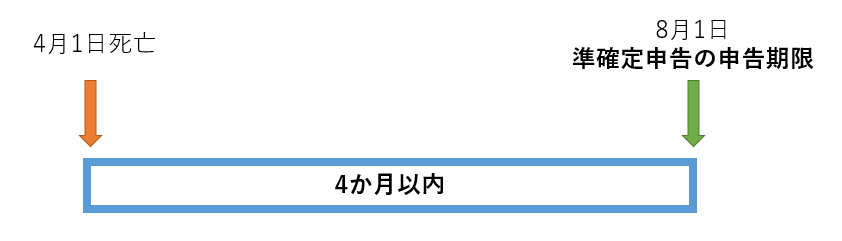

準確定申告の申告期限は「相続が開始した日を知った日の翌日から4か月以内」 です。

したがって、一般的には「亡くなった日から4か月以内」が準確定申告の期限と納付期限になります。

例えば、4月1日に亡くなった場合は、4か月後の8月1日が準確定申告の申告期限になります(当日が土日祝日の場合には、翌平日が期限となります)。

2-1.亡くなった日によって準確定申告が2回必要な場合もある

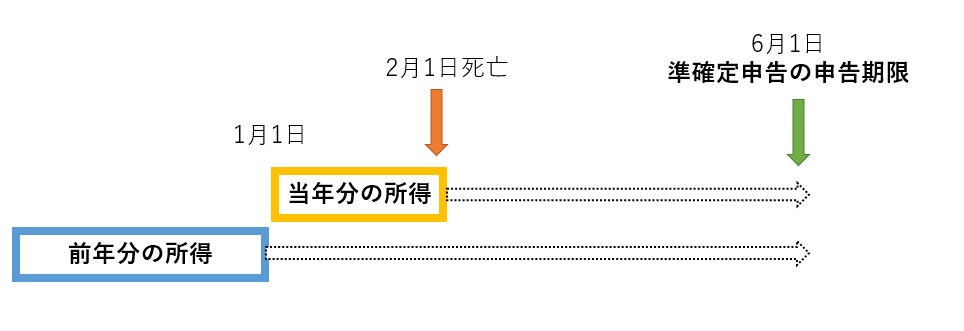

準確定申告は被相続人の最後の確定申告なので、通常は1回のみの申告でいいのですが、亡くなった日によっては準確定申告が2回必要になるケースがあります。

この準確定申告が2回必要になるケースは、「被相続人が前年分の確定申告を行わずに亡くなった場合」です。

具体的には、1月1日から3月15日の間に亡くなった場合で、前年分の確定申告を行なわずに亡くった場合です。

例えば、2月1日に前年分の確定申告をせずに亡くなった場合は、「前年分の所得についての準確定申告」と「1月1日から2月1日までの所得についての準確定申告」を行うことになります。

この場合、前年分と当年分の準確定申告の申告期限は、どちらも亡くなってから4か月以内である6月1日となります。

「前年分の申告は通常の確定申告期限である3月15日になる」と勘違いしてしまいそうになりますが、前年分も亡くなってから4か月以内が申告期限となります。

3.追徴課税!期限後申告のとなった場合のペナルティ

「準確定申告が必要だと知らなかった」などの理由で、準確定申告の申告期限に間に合わず「期限後申告」となった場合には確定申告と同様にペナルティが課されます。

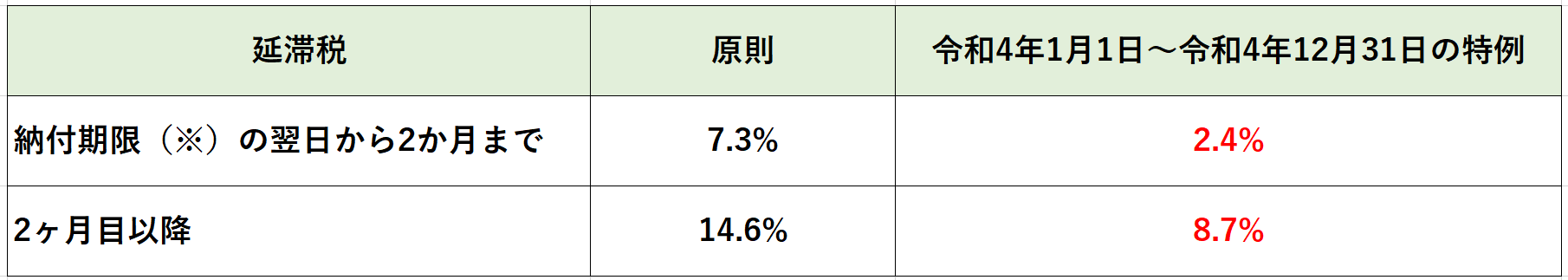

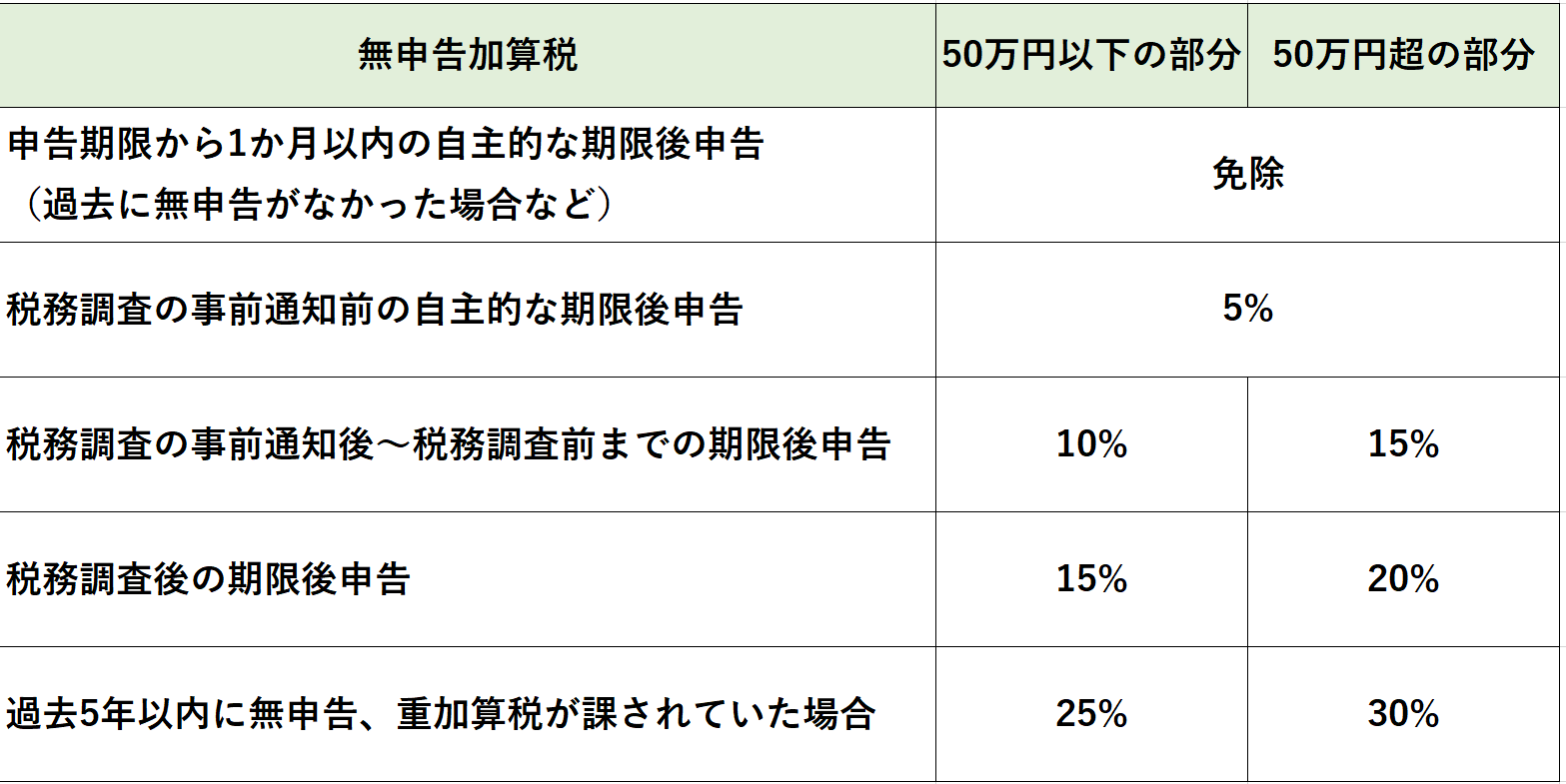

課されるペナルティは、納税がされていないことに課される「延滞税」と、期限内に申告が行われていないことに課される「無申告加算税」です。

■延滞税

※納付期限は、実際に期限後申告書を提出した日となります

納付税額 100万円

100万円×2.4%×153/365日=10,060→10,000円

■無申告加算税

4.新型コロナウイルスの影響を受けた場合は申告と納付の延長が認められる

相続税などの税目と同様に、新型コロナウイルスの影響を受けて期限内に準確定申告の申告と納付が行えない場合は、税務署から承認を受けることで期限の延長が認められます。

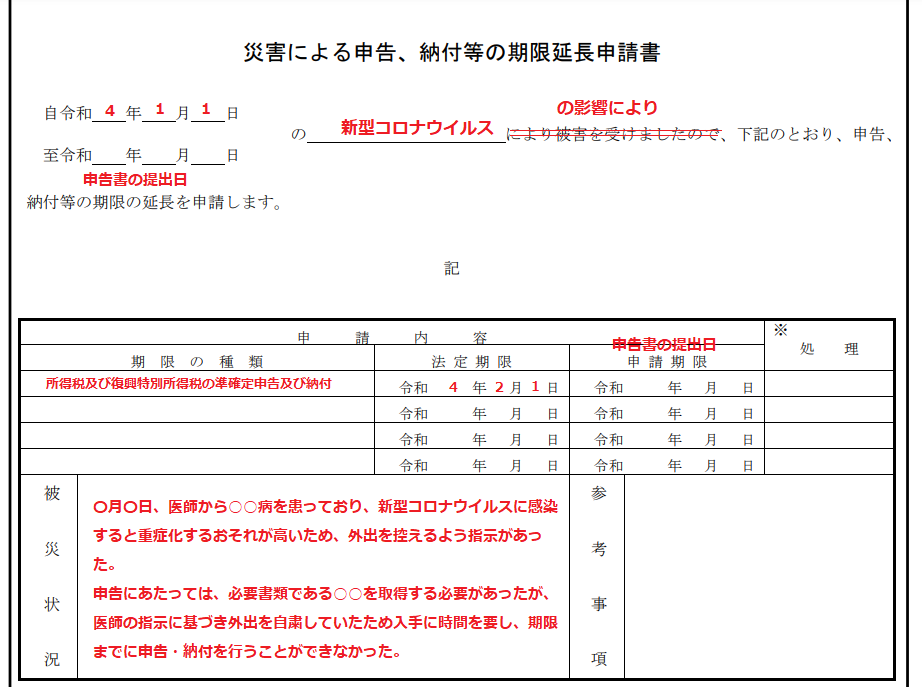

承認を受ける場合は、準確定申告書を提出する際に「災害による申告、納付等の期限延長申請書」を一緒に提出することになります。

なお、申請により必ず延長承認が受けられるとは限りませんが、認められた場合には実際に税務署へ申告書を提出した日が法定申告期限に置き換わり、期限内申告扱いとなります。

<災害による申告、納付等の期限延長申請書の記載例>

5.青色申告承認申請書にも提出期限があるので要注意

被相続人が青色申告で確定申告を行っていた場合であっても、事業を継承した相続人が従前から青色申告を行っている者でないときは、新たに「青色申告承認申請書」の提出を行わなければ、継承した事業所得について青色申告の各種特典の恩恵を受けることができません。

この青色申告の届出の期限は、下記の3つがポイントとなります。

① 被相続人が青色申告を行っていたか否か

② 相続人が従前から事業を行っていたか否か

③ 相続開始の日のタイミング

これら3ポイントによって提出期限がまちまちですので、しっかりとポイントを確認したうえで提出期限までに忘れずに届出を行わなければなりません。

5-1.被相続人が青色申告をしていなかった場合

(1)相続人が相続開始以前より事業を営んでいたケース

期 限: 相続開始の年の3月15日まで

相続開始の年の3/15迄に申請書を提出すると相続開始年から青色申告ができます。

したがって、3/16以後に相続の開始があった場合には、相続開始の年分については青色申告を受けられないことになります。

(2)相続人が相続開始以前は事業を営んでいなかったケース

期 限: 事業を承継した日(相続開始日)から2か月以内

新たに事業を開始したときと同様に、事業を承継した日(相続開始日)から2か月以内に申請書を提出すると相続開始年から青色申告ができます。

ただし、1/15迄の相続開始の場合には、3/15が提出期限となります。

5-2.被相続人が青色申告をしていた場合

(1)相続人が相続開始以前より事業を営んでいたケース

期 限: 相続開始の年の3月15日まで

相続開始の年の3/15迄に申請書を提出すると相続開始年から青色申告ができます。

したがって、3/16以後に相続の開始があった場合には、相続開始の年分については青色申告を受けられないことになります。

(2)相続人が相続開始以前は事業を営んでいなかったケース

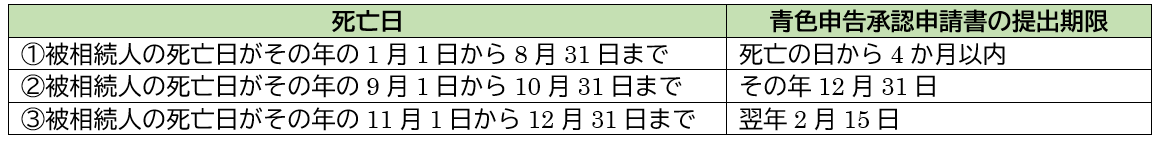

期 限: 相続開始の日によって異なります

青色申告者である被相続人の事業を承継したことにより新たに事業を開始した相続人の申請書の提出期限は、相続の開始日により次のようになります。

死亡日が①の場合は準確定申告と提出期限が同じなので間違えにくいですが、②や③に該当する場合は提出期限が死亡の日から4か月未満になり、提出がもれてしまうことがありますので、十分注意しましょう。

提出期限は12月31日となり、死亡日から3か月以内に青色申告承認申請書を提出しなければなりません。

<例>死亡日が10月31日の場合

提出期限は12月31日となり、死亡日からわずか2か月以内に青色申告承認申請書を提出しなければなりません。

6.被相続人が課税事業者だった場合には消費税申告も必要

被相続人が消費税の課税事業者であった場合には、所得税と同様に亡くなってから4か月以内に「消費税の準確定申告」が必要です。

課税事業者とは、ざっくりというと一昨年の事業売上が1,000万円を超えていたり、自ら消費税申告を行う選択をしているような事業者です。

被相続人がこのような事業者に該当していた場合には、1月1日から亡くなった日までの消費税の納税額を計算し「付表6 死亡した事業者の消費税及び地方消費税の確定申告明細書」を添付して申告書を提出しなければなりません。

また、「個人事業者の死亡届」 の提出も必要ですので、出し忘れに注意しましょう。

7.事業を継承する場合には消費税届出書の提出期限にも注意!

相続人が「消費税の課税事業者である被相続人の事業」を継承する場合には、これまでの被相続人の届出内容は自動的に引き継がれませんので、相続人が改めて自身の立場を確認した上で届出を行わなければなりません。

そして、この各種届出にも期限がありますので注意が必要です。

消費税の各種届出については、国税庁HPをご参照ください。

なお、相続人が、「(1)被相続人の事業を継承することにより新たに事業を開始した場合」と「(2)相続開始前から事業を営んでいる場合」で、提出期限が異なります。

(1)相続人が被相続人の事業を継承することにより新たに事業を開始した場合

期 限: 相続開始の年の12月31日まで

相続人が、被相続人の事業を継承することにより新たに事業を開始した場合は、「課税事業者選択届出書」や「簡易課税制度選択届出書」を新たに提出する必要があります。

これらの届出書の提出期限は、事業を継承して新たに事業を開始し届出書の適用を受けようとする年、つまり相続開始の年の12月31日までとなります。

(2)相続人が相続開始前から事業を営んでいる場合

期 限: 適用を受けようとする年の初日の前日まで

相続人が、被相続人が亡くなる前から事業者である場合は、相続人が従来から選択している方法がそのまま適用されます。

今回の相続を機に変更を行う場合には、一般的な届出書のルール通り適用を受けようとする年の初日の前日迄に届出書を提出する必要があります。

ただし、被相続人が12月に亡くなるなど、届出の提出に十分な期間がないと認められる場合には、翌年2月末までに「消費税簡易課税制度選択(不適用)届出に係る特例承認申請」や「消費税課税事業者選択(不適用)届出に係る特例承認申請書」を提出することで、その年から効力を発生させることができます。

まとめ

準確定申告の期限は、被相続人が亡くなってから4か月と早いタイミングで行う必要があります。

また、青色申告の届出をはじめ、消費税の確定申告や消費税の各種届出など、提出期限が定められているものが多数存在します。

葬儀や四十九日などで忙しい時に行うことを考えると負担の大きい手続きですが、うっかり失念してしまって、期限を守れなかった場合には延滞税や加算税といったペナルティがかかってきてしまいますし、届出を行っておけば享受できたであろう特典が受けれないことにもなりかねません。

相続専門の当法人では、準確定申告から相続税申告まで全ての税務申告を承っております。相続でお困りの際は、ぜひご相談ください。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00