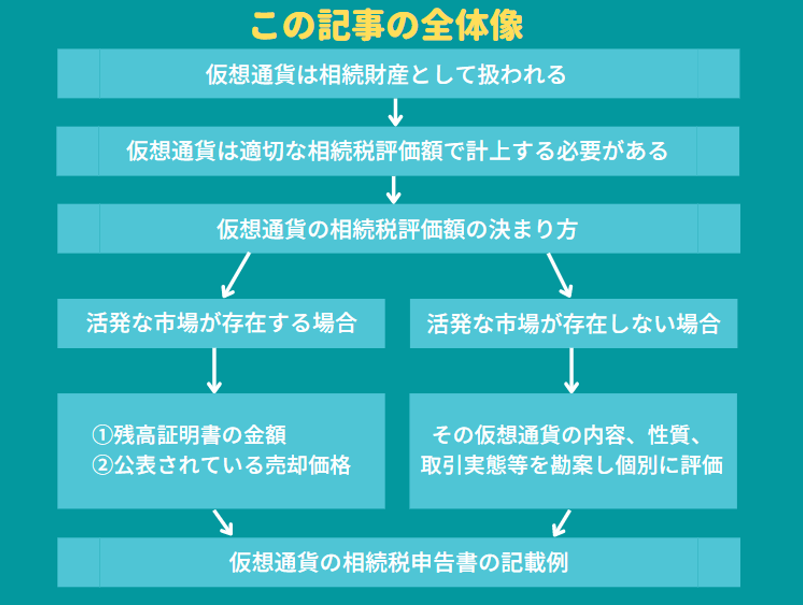

【仮想通貨(暗号資産)に相続税はかかる!】評価方法・評価額まとめ

こんにちは。相続専門の税理士法人トゥモローズです。

「仮想通貨ってそもそも相続財産なのかな・・・?」

「仮想通貨の相続税評価ってどうやるんだろう・・・?」

「仮想通貨の相続税評価額っていくらなんだろう・・・?」

あなたも今まさにこのような疑問を持ちながらこの記事にたどりついたのはないでしょうか?

結論から言うと、仮想通貨は相続財産として扱われます。

そして基本的には相続開始日の売却価格が仮想通貨の相続税評価額となります。

ですので、他の相続財産同様、適切な相続税評価額をもって、残された家族が相続税申告を行なわなければいけません。

もし仮想通貨を計上し忘れたり、計上額が過少であったりすると、後になって税務調査で指摘を受けたり、追徴課税となって余計なお金を支払う羽目になることも・・・。

そこでこの記事では仮想通貨の相続税評価方法と相続税評価額について詳しく解説します。

ぜひ最後までお読みいただき、仮想通貨の相続税申告にお役立てください。

※ビットコインなどの「仮想通貨」の法律上の正式名称は「暗号資産」ですが、この記事では一般的になじみのある「仮想通貨」という表現で統一することとします。(→仮想通貨と暗号資産は呼び方が異なるだけで中身は同じものです。)

※また「暗号資産交換所」「暗号資産販売所」は、この記事において、「(仮想通貨)取引所」と表現することとします。

目次

1. 仮想通貨は相続財産として扱われる

被相続人(亡くなった方)が持っていたビットコインなどの仮想通貨は相続の対象になり、相続人(配偶者や子どもなど)が取得することになります。

また仮想通貨は相続税の課税対象なので、相続すると相続税が課税されます。

したがって、仮想通貨を相続した場合は仮想通貨の相続税評価額を正しく算定して相続税申告書に記載する必要があります。

・仮想通貨を相続すると相続税がかかる

・仮想通貨は適切な相続税評価額で相続税申告書に記載しなければならない

2. 仮想通貨の相続税評価額の決まり方

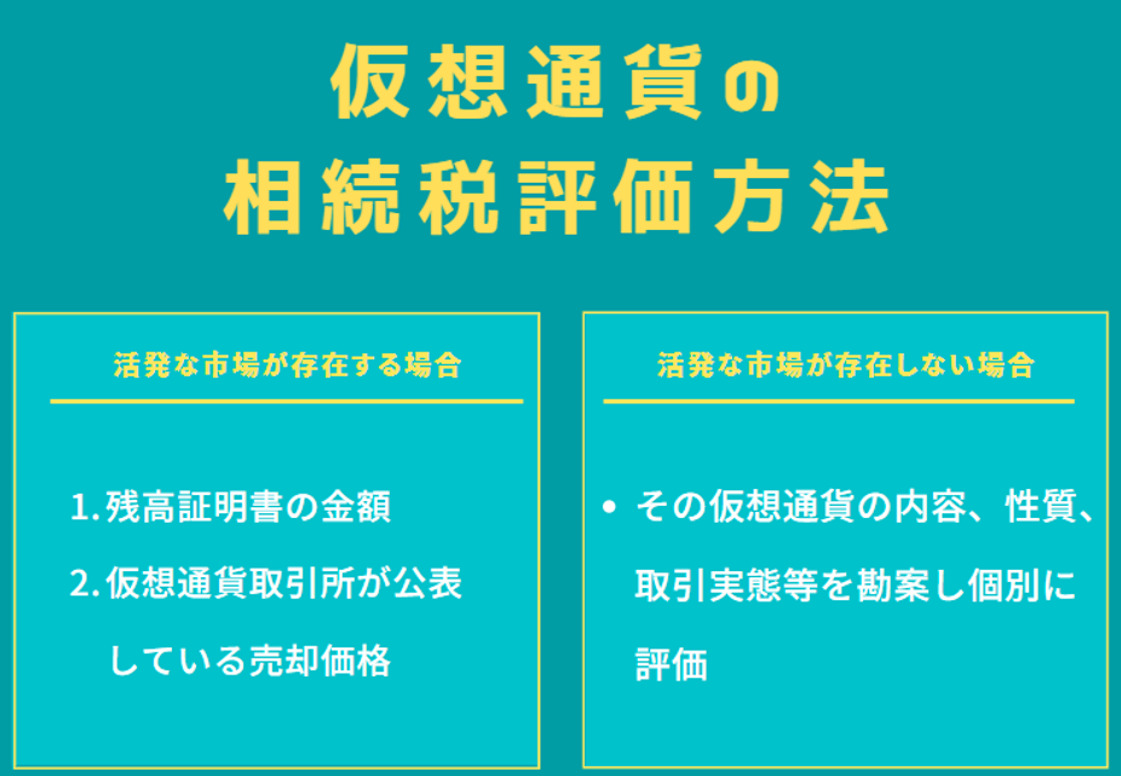

仮想通貨の相続税評価額は「活発な市場が存在する場合」と「活発な市場が存在しない場合」で評価方法が異なります。

2-1.そもそも「活発な市場が存在する場合」・「しない場合」って何?

ところで、そもそも「活発な市場が存在する」場合、「活発な市場が存在しない」場合とはどういう場合を指すのでしょうか?

2-1-1.活発な市場が存在する場合とは

すなわち、被相続人が持っていた仮想通貨が国内の複数の取引所で取引されているときは「活発な市場が存在する」場合に該当すると言えるでしょう。

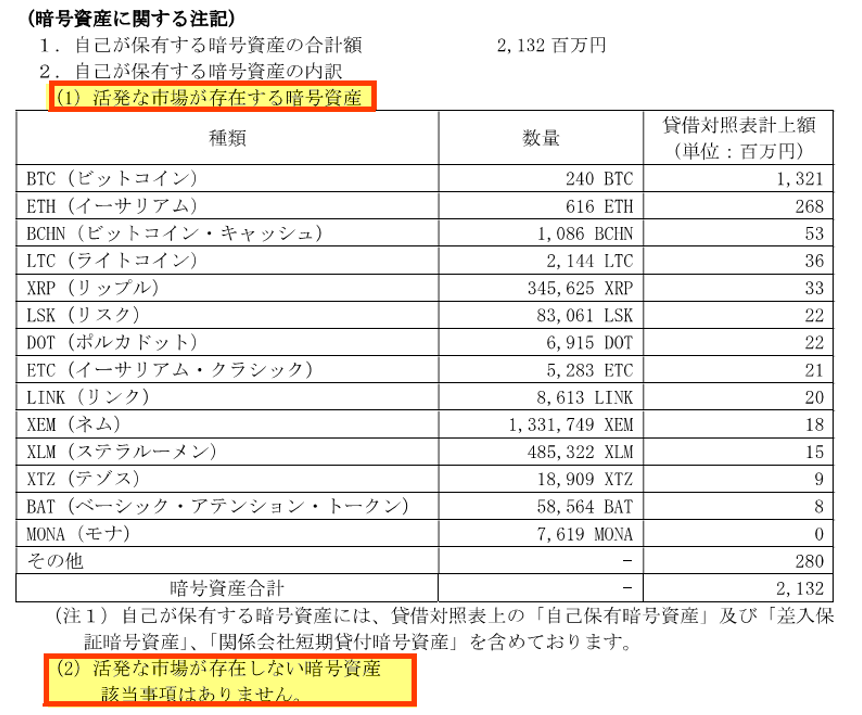

これを見ると株式会社bitFlyerでは「活発な市場が存在する」仮想通貨のみを取り扱っており、「活発な市場が存在しない」仮想通貨は取り扱っていないことがわかります。

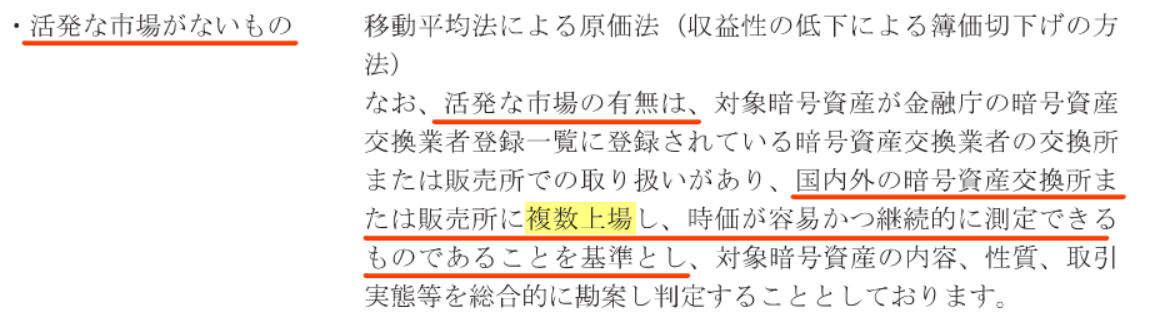

(出典:株式会社bitFlyer 第8期 個別注記表 図中の強調は筆者)

2-1-2.活発な市場が存在しない場合とは?

それでは逆に「活発な市場が存在しない」場合とはどういう場合を指すのでしょうか?

「活発な市場が存在する」場合の逆を考えると次のようになります。

具体的には次のような場合が活発な市場が存在しない場合に該当すると思われます。

■ICO(新規仮想通貨公開)で新規発行された仮想通貨の場合

企業がICOで新規発行したばかりの仮想通貨を取得しても、その新規発行された仮想通貨は取引所で十分な量の取引が行われていないため、「活発な市場が存在しない」場合に該当するといえるでしょう。(→Q&A:ICOとは何ですか?)

■複数の取引所で取り扱いがない場合(1つの取引所でしか取引できない場合)

「この取引所でしか取引できない!」という場合も「活発な市場が存在しない」場合に該当すると思われます。

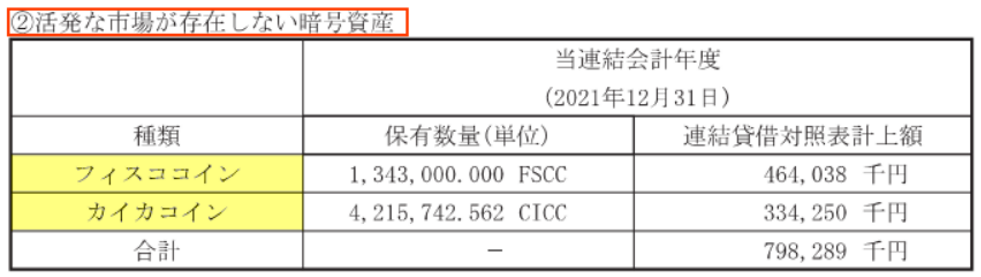

たとえば株式会社フィスコは、自社とそのグループ会社が発行しているフィスココインやカイカコインを「活発な市場が存在しない」仮想通貨のとして考えているようです。

株式会社フィスコでは、その仮想通貨が複数の取引所に上場しているかどうかを活発な市場があるかどうかの判断基準の1つにしているため、2022年7月現在「Zaif」という取引所でのみ購入が可能なフィスココインとカイカコインを「活発な市場が存在しない」仮想通貨としているのです。

フィスカコインとカイカコインを「活発な市場が存在しない」ものと位置付けていることがわかります。

<保有する暗号資産の種類ごとの保有数量及び連結貸借対照表計上額>

<重要な会計方針に係る事項に関する注記>

(出典:株式会社フィスコ 第28期 連結注記表・個別注記表 図中の強調は筆者)

(出典:株式会社フィスコ 第28期 連結注記表・個別注記表 図中の強調は筆者)

実際に仮想通貨を相続した場合にはその仮想通貨が複数の取引所に上場されているかどうかを確認し、「活発な市場がある」のか「活発な市場がない」のか判断しましょう。

・国内の複数の取引所で取引されている仮想通貨は「活発な市場がある」といえる

・国内の複数の取引所で取引されていない仮想通貨は「活発な市場がない」といえる

2-2.仮想通貨の相続税評価方法

それでは「活発な市場が存在する」場合と「活発な市場が存在しない」場合の仮想通貨の相続税評価方法を見ていきましょう。

2-2-1.「活発な市場が存在する」場合の相続税評価方法

「活発な市場が存在する」仮想通貨は、次のいずれかの方法によって評価します。

②仮想通貨取引所が公表している相続開始日の売却価格を相続税評価額とする方法

※ただし、納税義務者が複数の取引所に同一の仮想通貨を持っている場合には、その納税者義務者の選択した取引所の公表する「相続開始日における取引価格」によることもできます

それぞれ補足します。

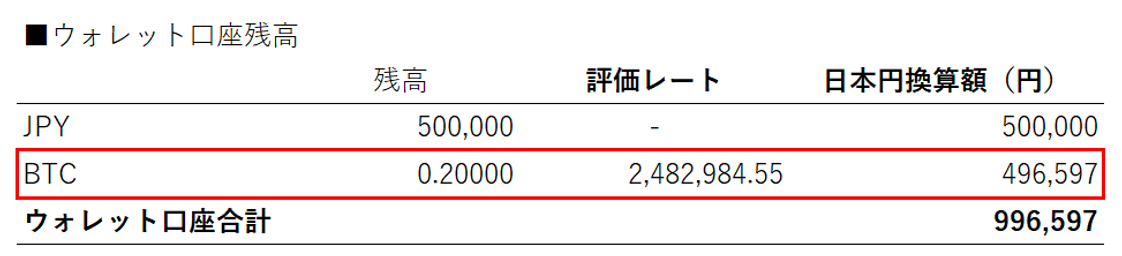

■①「残高証明書の金額を相続税評価額とする方法」について

実際に相続税申告をする場合には、「相続開始日の残高」と同日の「日本円への換算レート」を記載した残高証明書を取引所に発行してもらい、これを相続税評価額とする方法が最も簡便的でしょう。

■②「仮想通貨取引所が公表している売却価格を相続税評価額とする方法」について

ただし残高証明書を取得しなかった場合でも仮想通貨取引所が売却価格を公表していれば、その売却価格を相続税評価額とすることもできます。

(とはいえ自分で売却価格を調べる必要があるので上記①の方法よりも手間がかかります。)

■「ただし、納税義務者が複数の取引所に同一の仮想通貨を持っている場合には、その納税義務者がの選択した取引所の公表する相続開始日における取引価格によることもできます」について

納税義務者が仮想通貨をA取引所でもB取引所でも持っている場合は、いずれか低い方の取引価格によることもできます。

仮想通貨は上場株式とは異なり、それぞれの取引所が、その取引所の中で売りたい人・買いたい人の需要と供給のバランスによって価格を決めています。そのため取引所ごとに取引価格が異なることがあります。

(これに対して上場株式は、証券取引所が全国からの売買の注文を取りまとめているため、どこの証券会社で買っても価格が同じになります。)

また取引所ごとに業者への実質的な仲介手数料であるスプレッドが大きかったり小さかったりするのですが、これも取引所ごとに取引価格が異なる要因となっています。

以上2つの理由から取引所ごとに取引価格が異なることがあり、そのような場合はいずれか低い方の取引価格を選択して仮想通貨の相続税評価額を算定してよいことになっています。

次のいずれかの方法により評価する

1.仮想通貨取引所が発行する相続開始日の残高証明書の金額を相続税評価額とする方法

2.仮想通貨取引所が公表している相続開始日の売却価格を相続税評価額とする方法

※ただし、納税義務者が複数の取引所に同一の仮想通貨を持っている場合には、その納税義務者が選択した取引所の公表する相続開始日における取引価格によることが可能

2-2-2.活発な市場が存在しない場合の相続税評価方法

活発な市場が存在しない仮想通貨の場合には、客観的な交換価値を示す一定の相場が成立していないため、その仮想通貨の内容や性質、取引実態等を勘案し個別に評価します。

例えば、売買実例価額、精通者意見価格等を参考にして評価する方法が考えられます。

なおフィスココインやカイカコインであれば下記のリンク先で取引履歴が確認できるため、これを売買実例価額として相続税評価額を算定するとよいでしょう。

(参考) Zaif:フィスココイン_FSCC/JPY 取引チャート

(参考) Zaif:カイカコイン_CICC/JPY 取引チャート

その仮想通貨の内容、性質、取引実態等を勘案し個別に評価

3. 仮想通貨の相続税評価額を下げる方法はない

仮想通貨の相続税評価額を下げて相続税を節税することはできるでしょうか?

残念ながら、仮想通貨については、相続開始後に相続税評価額を下げる、ということはできません。

ただし、上述のように納税義務者が同一の仮想通貨を複数の取引所で取引しているときは、より価格が低い方の取引所の金額を評価額とすることができますので、2以上の取引所で仮想通貨を持っていた場合はより低い方の取引価格をもって相続税評価額とするとよいでしょう。

4. 仮想通貨の相続税申告書の記載例

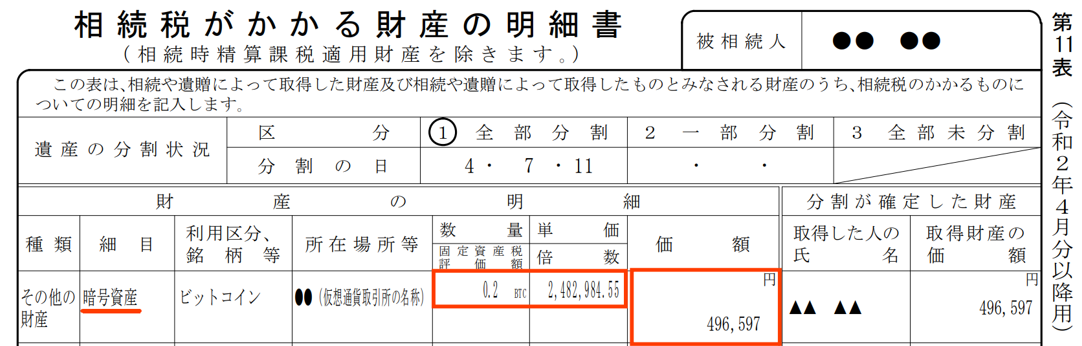

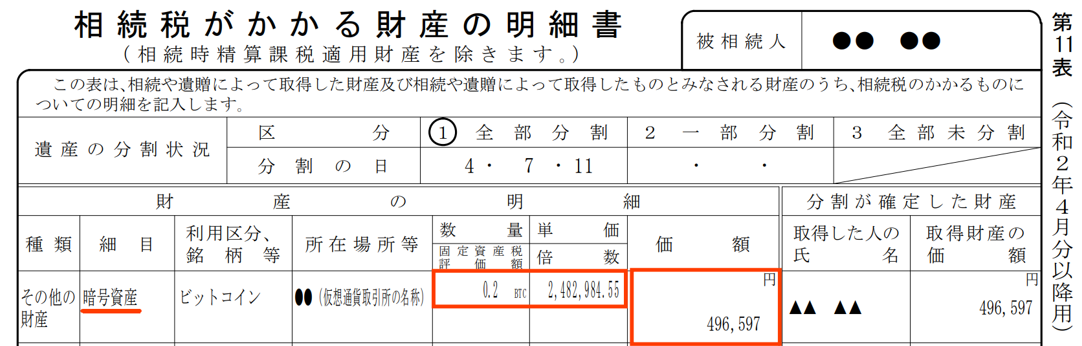

仮想通貨も他の財産と同じように相続税申告書に記載します。

具体的には残高証明書の金額を相続税申告書の第11表に下図のように記載すると良いでしょう。

<残高証明書>

<相続税申告書 第11表>

この記事では一般的になじみのある「仮想通貨」という表現を使用していますが、実際に申告書に記載する際は正式名称である「暗号資産」を使いましょう。

5. 仮想通貨にかかる相続税額の計算方法

相続税は、「仮想通貨の相続税評価額が●●円だったから相続税は○○円だ」、という決まり方はしません。仮想通貨を他の財産と合計し相続財産の総額を算出した後に、一定の計算をすることで相続税の金額を計算することができます。

相続税の計算方法ガイド【5ステップでわかりやすく解説】

6. Q&A

残高証明書がある場合でも取引所が公表している価格を使ってよいのですか?

使って問題ありません。

国税庁は仮想通貨の評価方法について次のように言っています。

暗号資産交換業者(暗号資産販売所)において、購入価格と売却価格がそれぞれ公表されている場合には、納税義務者が暗号資産を暗号資産交換業者に売却する価格(売却価格)で評価して差し支えありません。

(参考:国税庁│Q27 相続や贈与により取得した暗号資産の評価方法)

したがって残高証明書の金額をもって相続税評価額としても、あるいは公表されている売却価格をもって相続税評価額としてもよいでしょう。

ただし両者の金額はおそらく一致することが多いのではないかと思います。

ICO(Initial Coin Offering)とは何ですか?

「ICO」とはイニシャル・コイン・オファリング(Initial Coin Offering)の略で「新規仮想通貨公開」のことを言います。

IPO(Initial Public Offering:新規株式公開)の仮想通貨バージョンと思っていただければよいでしょう。

「IPO」は、企業が新たに株式を発行して、これを投資家に買ってもらうことで資金調達を行うことです。

一方「ICO」は企業が新たに独自の仮想通貨を発行して、これを投資家に買ってもらうことで資金調達を行うことを言います。

「ICO」で投資家が取得した新たな仮想通貨は取引所で十分な数量及び頻度で取引が行われておらず、継続的に価格情報が提供されているわけではないので「活発な市場が存在しない」場合に該当するものと思われます。

上場株式の相続税評価方法との違いはありますか?

あります。

上場株式の相続税評価額は相続開始日の最終価格(終値)と相続開始日の属する月を含む前3か月の最終価格の月平均額のうち1番低い金額を相続税評価額とすることができます。

次のうち、1番低い価額

①相続開始日の最終価格(終値)

②相続開始日の属する月の最終価格(終値)の月平均額

③相続開始日の属する月の前月の最終価格(終値)の月平均額

④相続開始日の属する月の前々月の最終価格(終値)の月平均額

これは、上場株式の値動きが激しく、相続開始日の取引価格がたまたま急騰していた場合に、その急騰した取引価格を相続税評価額とすると納税者が気の毒なので、その偶発性を排除する目的で設けられた規定です。(財産評価基本通達169)

一方、仮想通貨の相続税評価額は基本的に相続開始日の売却価格となります。

しかし上場株式よりも値動きが激しい仮想通貨においては上場株式のように価格の急騰を手当てする規定が設けられていません。

つまり、相続開始日付近だけ仮想通貨の価格が急騰した場合には、多額の相続税がかかるおそれがあるということです。

この点については上場株式と同じように、たまたま価格が急騰した場合を考慮した財産評価基本通達の改訂がなされることを期待します。

上場株式の相続税評価方法と注意点を徹底解説!

暗号資産の相続財産評価について、活発な市場が存在する暗号資産は、相続人等の納税義務者が取引を行っている暗号資産交換業者が公表する課税時期における取引価格によって評価することとされている(国税庁「暗号資産に関する税務上の取り扱いについて(情報)」)。

しかし、同じく時価が変動する上場株式の取扱いと比較し、不利な取扱いとなっている。

そこで、上場株式と同様に、相続時の最終価格によって評価することを原則としつつ、相続日の属する月を含む前3か月間の毎日の最終価格の各月ごとの平均額のうち最も低い価額でもよいという取扱を要望する。

7. まとめ

この記事では仮想通貨の相続税評価方法と相続税評価額について解説しました。

最後に今回の内容を振り返りましょう。

・仮想通貨を相続すると相続税がかかる

・仮想通貨は相続税申告書に適切に計上しなければならない

・国内の複数の取引所で取引されている仮想通貨は「活発な市場がある」といえる

・国内の複数の取引所で取引されていない仮想通貨は「活発な市場がない」といえる

■活発な市場が存在する場合

次のいずれかの方法により評価する

1.仮想通貨取引所が発行する相続開始日の残高証明書の金額を相続税評価額とする方法

2.仮想通貨取引所が公表している相続開始日の売却価格を相続税評価額とする方法

■活発な市場が存在しない場合

その仮想通貨の内容、性質、取引実態等を勘案し個別に評価

仮想通貨の相続税評価額を下げる方法はない

・残高証明書の金額を第11表に転記する

・細目欄は「暗号資産」とする

大きく値上がりしている仮想通貨の申告が漏れると税務署から厳しく追及され、場合によっては追徴課税される可能性があります。

被相続人が仮想通貨を持っていた場合には相続税申告が漏れないように気をつけましょう。

また実際に仮想通貨を相続するには一定の手続きを行う必要があります。

仮想通貨の相続手続きについてはこちらの記事をご覧ください。

→仮想通貨の相続手続きについて

この記事が仮想通貨の相続税申告の一助となれば幸いです。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00