【生前対策には生命保険が効果的】生命保険で節税する方法を詳しく解説!

「生命保険の加入で相続税の節税ができる」と耳にしたことはないでしょうか?

「生命保険に加入している方が亡くなった相続」と「加入していない方が亡くなった相続」とでは、相続税の金額が大きく異なります。

生命保険の加入で相続税の節税をするには「相続税の非課税枠」を上手に利用できるかどうかがポイントです。

ここでは、生命保険に加入した場合の相続税の節税効果についてと加入する際の注意点、有効な保険の種類について詳しく解説します。

目次

なぜ生命保険で相続税が減らせるのか?

生命保険に加入している場合、被保険者(対象になる人)が亡くなると、受取人に生命保険金が支払われます。

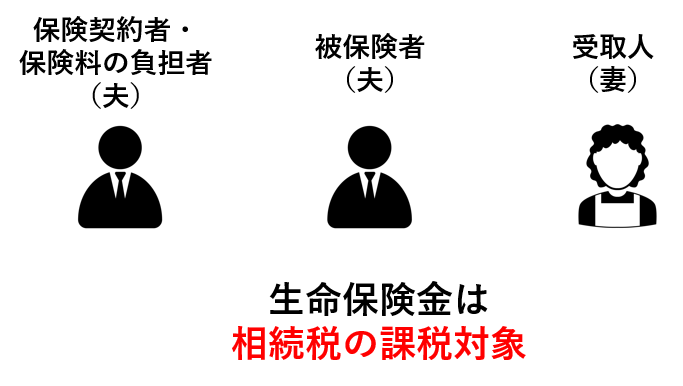

保険の契約者(保険料の負担者)と被保険者が同じ場合には「生命保険金=相続税の課税対象」となり、生命保険金にも相続税がかかってしまいます。

この生命保険金は、亡くなった被相続人の財産ではないため民法上の相続財産ではありません。しかし、亡くなったことにより相続人のものになる財産であるため「みなし相続財産」として相続税が課税されることになるのです。

みなし相続財産の詳しい解説は、みなし相続財産とは? わかりやすく徹底解説をご参照下さい。

一般的には、夫が保険契約者(保険料の負担者)・被保険者で妻が受取人になっているケースが多く、こういったケースの生命保険金は相続税の課税対象になります。

保険料の負担者が相続人であるケースや保険料の負担者と受取人が違う相続人であるケースなどでは、相続税ではなく所得税や贈与税が課税されることもあります。

詳しくは「生命保険金にかかる相続税 非課税枠と注意点を完全解説」をご覧ください。

本題ですが、生命保険金は相続税の課税対象になるのに、なぜ生命保険には相続税の節税効果があるのでしょうか?ポイントは「非課税枠」です。

生命保険金の非課税枠に節税効果あり

生命保険金は、亡くなった後の家族の生活を支えるために必要な生活保障です。

そのため、相続税の計算において一定金額の非課税枠が設けられています。非課税枠は「法定相続人の数×500万円」です。

生命保険金の非課税枠=法定相続人の数×500万円

この生命保険金の非課税枠を上手に活用することができるかどうかで相続税の負担が大きく異なります。

生命保険金の非課税枠については「生命保険金にかかる相続税 非課税枠と注意点を完全解説」、相続税が非課税になる生命保険金(死亡保険金)と一緒に振り込まれるものを参照ください。

非課税枠を上手に活用することで相続税の負担を軽減

生命保険金の非課税枠は法定相続人の数が多ければ多いほど非課税枠も多くなります。

つまり、前もって生命保険金の非課税枠を想定して生命保険に加入することで、非課税枠を最大限利用することができるのです。

実際に「非課税枠を利用することでどれくらい相続税額を軽減できるのか」具体例をあげて解説していきます。

具体例の前提条件

相続税の計算は、全ての相続財産の金額と相続人によって異なります。具体例の計算は次の前提条件で行います。

相続人:子1、子2、子3遺産総額(生命保険金を含む):1億円

遺産総額のうち生命保険金:3,000万円

基礎控除額:4,800万円(3,000万円+法定相続人3人×600万円)

生命保険金に加入していない場合

父が生命保険に加入していない場合の相続税額を求めてみましょう。

・課税遺産総額⇒遺産総額1億円-基礎控除額4,800万円=5,200万円

・相続税の総額⇒(5,200万円×1/3(子1人の法定相続分)×税率15%-控除額50万円)×3(3人分)=630万円

生命保険に加入していない場合の相続税の総額は630万円になります。続いて、生命保険に加入している場合を見てみましょう。

生命保険の加入している場合

・課税遺産総額⇒遺産総額1億円(うち生命保険金3,000万円)-生命保険金の非課税限度額1,500万円(法定相続人の数3人×500万円)-基礎控除額4,800万円=3,700万円

・相続税の総額⇒(3,700万円×1/3(子1人の法定相続分)×税率15%-控除額50万円)×3(3人分)=405万円

生命保険に加入しているケースだと相続税の総額は405万円になります。

このケースでは、遺産総額が同じ1億円であっても、生命保険金の非課税枠を利用することにより相続税額を225万円も軽減することができます。

相続税の計算では、課税遺産総額が多ければ多いほど相続税率が高くなるため、遺産総額が多くなれば多くなるほど生命保険による節税効果は大きくなります。

生命保険に加入する際の注意点

節税効果の高い生命保険ですが、加入する際には次の点に注意しましょう。

①契約者、受取人に気を付ける

生命保険の契約には、保険契約者、保険料の負担者、被保険者、受取人が誰かによって課税される税金が異なります。

また、生命保険の非課税枠は、法定相続人が受取人になる場合に限り利用できる制度です。

受取人が相続人以外の場合や相続放棄者の場合には、生命保険金の非課税枠を利用することはできません。

詳しくは「相続税における生命保険金(死亡保険金)と保険金受取人の関係を徹底解説」をご覧ください。

また、名義保険にも注意が必要です。名義保険とは「契約者と保険料負担者が異なる保険契約」のことです。

「名義保険(契約者と保険料負担者が異なる場合)をわかりやすく徹底解説!」で詳しく紹介しています。

②受取人は配偶者ではなく子にした方が有利

節税の面だけで考えると、生命保険金の受取人は配偶者ではなく子にした方が有利になるケースがあります。

相続税の計算では「配偶者の税額軽減」があり、配偶者が相続する財産のうち、最低でも1億6,000万円までの財産には相続税が課税されません。そのため「生命保険金の非課税枠を利用しなくても相続税が課税されない」というケースもあります。

また、二次相続対策としても受取人を子にした方が有利です。なぜなら、配偶者が生命保険金を受け取り、保険金を使い切らずに配偶者が亡くなった場合の二次相続では相続財産となってしまうからです。

二次相続では、配偶者の税額軽減が利用できないため相続税の負担が発生します。

孫を受取人にすると、子の相続時の相続税の負担は発生しませんが、生命保険金の非課税枠が利用できず、さらに相続税の2割加算と生前贈与加算の対象になってしまいます。

節税の面だけで総合的に判断すると受取人を子にした方が有利になる可能性が高いです。

③受取人にはあらかじめ伝えておく

相続税の納税は現金による納税です。相続税が発生する場合は、相続発生から10か月以内に納税資金を準備しなければなりません。

生命保険金を利用することで早期に相続税の納税資金を準備することが可能になります。

そのため、生命保険に加入する際には、あらかじめ相続人に生命保険の内容を伝えておくことで、計画的に納税資金の準備を行うことができます。

終身保険を活用して相続税対策

相続はいつ発生するか予測することができないため、いつ亡くなっても生命保険金が支払われる「終身保険」が相続税対策に利用されます。終身保険の特徴は、保険を解約しない限り一生涯の保障が続き、解約したとしても解約返戻金が受け取れる商品もあります。

一時払い終身保険

一時払い終身保険とは、契約時に一括して保険料を支払う形式の終身保険です。一括して保険料を支払うことにより保険料総額を安くすることができます。

また、貯蓄性に優れているものが多く、契約を一定の年数以上続けていれば保険金や解約返戻金が払い込んだ保険料を上回ることもあります。

生命保険金の非課税枠が利用でき、払込保険料以上の保険金を期待することができる終身保険です。

ただし、保険契約時に保険料を全額支払う必要があるため、まとまったお金が必要になります。

また、金利やインフレの影響を受けるため、社会情勢に左右されるというデメリットもあります。

リビングニーズ特約に注意

リビングニーズ特約とは、余命6か月以内と医師から診断された場合に死亡保険金の一部を生前に受け取ることができる特約です。

リビングニーズ特約で受け取った保険金には所得税は課税されませんが、受け取った保険金が亡くなった時に残っていた場合には相続税の課税対象になります。

死亡保険金で受け取る場合は、非課税枠を利用し、相続税がかからない可能性があります。

しかし、リビングニーズ特約で生前に使いきれない金額を受け取った場合には相続税が課税されてしまいますので注意が必要です。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00