【相続税申告】 外貨建て財産、債務の邦貨換算を徹底解説

外国通貨、外貨建て預金、海外不動産、海外の借入金等がある場合にはそれらの財産、債務の単位は外貨であるため外貨のまま日本の相続税申告はできません。

外貨単位を日本円に換算する必要があります、このことを邦貨換算といいます。

今回は、外貨建て資産、負債の邦貨換算についてわかりやすく解説します。

目次

邦貨換算のポイントまとめ

まずは邦貨換算のポイントを列挙します。

全体像をイメージすることが大切ですのでまずはポイントをふわっと抑えてください。

(1)財産は死亡日のTTB、債務は死亡日のTTSで換算

(2)原則として相続人の取引金融機関の相場で換算

(3)死亡日に相場がない場合には死亡日前の最も近い日の相場で換算

(4)為替予約がされている場合にはその予約相場により換算

(1)財産は死亡日のTTB、債務は死亡日のTTSで換算

外貨建ての財産、債務の邦貨換算は、死亡日のTTB(財産)、TTS(債務)によります。

いきなり、TTB、TTSってなんやねんって思われたと思うので、まずは、TTBとTTSについて解説します。

TTBはTelegraphic Transfer Buying rateの略で日本語に訳すと対顧客電信買相場です。

すなわち、金融機関が顧客から外貨を買うときに使う為替相場ということです。

TTSはTelegraphic Transfer Selling rateの略で日本語に訳すと対顧客電信売相場です。

すなわち、金融機関が顧客に外貨を売るときに使う為替相場ということです。

ちなみに、TTMという相場もありまして、Telegraphic Transfer Middle Rateの略で日本語に訳すと仲値です。

TTMはTTBとTTSの平均値となります。

相場の順序としては、

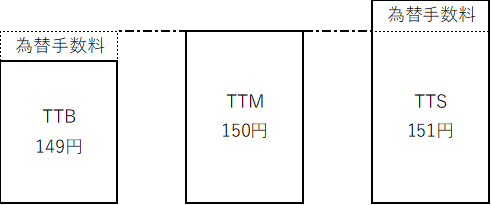

安い TTB < TTM < TTS 高い

となってます。

なぜ、TTBとTTSで差額が生じるかというと、金融機関が為替手数料を取っているためです。

顧客の外貨を金融機関が買うとき、すなわち、TTBのときは手数料が取られるため相場が安くなり、

これに対し、金融機関が顧客に外貨を売るとき、すなわち、TTSのときは手数料を上乗せするので相場が高くなります。

上記の1円の差額が為替手数料ということです。

なお、為替手数料は、金融機関が自由に決めることができます。

したがって、金融機関ごとにTTBとTTSが異なるのです。(ドルやユーロといった通貨によっても為替手数料は異なります)

ということはどの金融機関の為替相場を使うかにより算出される相続税が変わってくるということなのです。

なので次の(2)で解説するどの金融機関の為替相場を選択するのかが重要となります。

(2)原則として相続人の取引金融機関の相場で換算

金融機関ごとに為替相場が異なることは(1)にてご理解いただけたと思います。

次に、どのようにして金融機関を選択するかということです。

結論としては、下記となります。

金融機関が特定されている外貨預金、外貨有価証券等:その金融機関

上記以外の外貨(外国通貨)、不動産、動産等:相続人の取引金融機関

簡単に解説していきます。

まず、金融機関が特定されている外貨預金、外貨有価証券等というのは、例えば、三井住友銀行に預けている外貨預金です。

この外貨預金の邦貨換算は三井住友銀行のTTBを使わなければなりません。

また、野村證券に保管されている米国債については野村證券のTTBを使用する必要があります。

次に金融機関が特定されていない財産、債務の金融機関については、相続人が実際に取引している金融機関から選択できます。

相続人が取引していない金融機関であっても被相続人が取引していた金融機関の預金等を相続した場合にはその相続人が相続した金融機関も選択できます。

すなわち、選択できる金融機関は下記の通りです。

・相続人が被相続人から引き継いだ金融機関

上記の金融機関でTTBが最安の金融機関を選べば相続税の節税に繋がります。

ちなみに、さっきから金融機関と連呼していますが、金融機関の定義は決まっているのでしょうか。

決まっています。

為替相場を選択できる金融機関の範囲は下記の通りです。

②証券会社

③ゆうちょ銀行

④農業協同組合

最後にくどいですが、金融機関が特定されている外貨預金、外貨有価証券等は最安の金融機関を選択できませんので注意してください。

(3)死亡日に相場がない場合には死亡日前の最も近い日の相場で換算

死亡日の為替相場が存在しない場合には、死亡日前の最も近い日の為替相場にて邦貨換算します。

例えば、死亡日が土曜日で為替相場がないときは前日の金曜日の為替相場を採用するということです。

為替相場の換算については死亡日前を選択しますが、例えば上場株式を評価する場合の株価については死亡日前だけでなく死亡日後も含めて死亡日に一番近い日を採用します。

すなわち、死亡日が休日等の場合には、いつの相場、時価、株価を使うかは財産の種類等によって異なるのです。

参考までに財産ごとにまとめますね。

① 上場株式

相続開始日前後の株価のうち最も相続開始日に近い日

② 気配相場等のある株式

相続開始日の前日以前の株価のうち最も相続開始日に近い日

③ 利付公社債

相続開始日の前日以前の価格のうち最も相続開始日に近い日

④ 割引発行公社債

相続開始日前後の価格のうち最も相続開始日に近い日

⑤ 転換社債型新株予約権付社債

相続開始日の前日以前の価格のうち最も相続開始日に近い日

⑥ 上場証券投資信託(ETF)

相続開始日前後の価格のうち最も相続開始日に近い日

⑦ 上場以外の証券投資信託

相続開始日の前日以前の基準価額のうち最も相続開始日に近い日

⑧ 不動産投資信託(J-REIT)

相続開始日前後の価格のうち最も相続開始日に近い日

⑨ 外貨建て財産の換算

相続開始日の前日以前の為替相場のうち最も相続開始日に近い日

※ 前後の時価のうち最も相続開始日に近い日が2つある場合にはその平均値を使用します。

(4)為替予約がされている場合にはその予約相場により換算

将来の為替相場変動リスクを回避するために為替予約を締結しているケースがあります。

特に国外取引を頻繁にしている事業者に多いケースです。

このような場合には、死亡日の為替相場ではなく契約により確定している為替相場により邦貨換算します。

事業者以外の一般の方にはあまり関係ないと思います。

その他の個別論点

①非上場株式

非上場株式の相続税評価で邦貨換算が出てくるケースは下記の2つです。

ア.非上場外国株式を評価するケース

イ.非上場会社が外貨建て資産、負債を保有しているケース

ア.非上場外国株式を評価するケース

非上場の外国株式を評価する場合には原則として純資産価額により評価することとなりますが、その純資産価額に死亡日のTTBを乗じて計算します。

イ.非上場会社が外貨建て資産、負債を保有しているケース

通常の日本国内の非上場株式を評価する場合において、その会社が外貨建ての資産や負債を保有しているケースです。

この場合において純資産価額の計算に当たり、資産については死亡日のTTB、負債については死亡日のTTSをそれぞれ乗じて評価することとなります。

②同一の財産で相続人ごとに異なる為替相場の採用可否

金融機関が特定されていない財産、債務を複数の相続人が取得する場合において、相続人の取引金融機関が異なるときは同じ財産、債務にも関わらず相続人ごとに異なった為替相場を採用することができるのでしょうか?

結論としては、できます!

具体例で解説していきます。

100,000ドルのアメリカ不動産が相続財産にあったとします。

このアメリカ不動産を長男と長女が各1/2で共有相続したとします。

長男の取引金融機関は三菱UFJ銀行で死亡日のTTBは149円でした。

長女の取引金融機関はみずほ銀行で死亡日のTTBは148円でした。

この場合、

長男のアメリカ不動産の相続税評価額は、50,000ドル✕149円=745万円となり、

長女のアメリカ不動産の相続税評価額は、50,000ドル✕148円=740万円となるのです。

同じ不動産を同じ割合相続したのに相続人ごとに評価額が異なるのです。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00