外国人が亡くなった場合の相続税申告

亡くなった人が外国人であった場合に日本の相続税がかかる場合があるのでしょうか?

亡くなった人が外国人であっても相続人の住所が日本にあったり、亡くなった人の財産が日本にあった場合には日本の相続税がかかる可能性があります。

今回は、外国人が亡くなった場合の日本の相続税の計算方法や留意点について解説します。

外国人かどうかの判定については、国際相続 国籍についてわかりやすく徹底解説をご参照ください。

目次

亡くなった人が外国人でも日本の相続税がかかるケース

日本の相続税は日本居住の日本人が亡くなった場合に課税されるケースがほとんどです。

例えば、亡くなった人(以下「被相続人」)も相続人もアメリカ在住のアメリカ人で被相続人の財産がアメリカにのみある場合には日本の相続税はかかりません。

しかし、外国人が亡くなった場合でも日本の相続税がかかるケースがあるのです。

主に下記の2つのケースです。

(2)被相続人の財産が日本にある場合

(1)被相続人が外国人、外国居住でも相続人が日本に住んでいた場合

被相続人は日本に縁もゆかりもないのだけども相続人の住所が日本にある場合です。

この場合には、被相続人の財産全て(日本の財産、海外の財産問わず)について日本の相続税が課税されます。

相続税の納税義務についての詳しい解説は、国際相続における相続税の納税義務の判定を徹底解説!をご参照ください。

(2)被相続人の財産が日本にある場合

被相続人も相続人も外国人で外国居住であったが被相続人の財産が日本にある場合には、日本の相続税が課税される可能性があります。

相続財産が日本にあるか、海外にあるかの判定についての詳しい解説は、【国際相続】国内財産、国外財産の判定をわかりやすく徹底解説をご参照ください。

なお、この場合に相続税が課税されるのは日本の財産の評価額合計が相続税の基礎控除を超えたときに限られます。

相続税の基礎控除は、「3,000万円+600万円✕法定相続人の数」となります。

基礎控除の詳しい解説は、相続税の基礎控除 相続税はいくらまでなら無税なのか をご参照ください。

被相続人が外国人の場合の相続税の計算方法

被相続人が外国人であっても相続税の計算方法は日本人の場合と同様です。

ただ、外国人の場合には悩ましい論点もあると思いますので相続税の計算順序に従って順番に解説していきます。

(1)各人の課税価格の計算

相続人、受遺者ごとに課税価格を計算していきます。

被相続人が日本居住の日本人の場合には、被相続人のすべての財産が相続税の対象であるため被相続人の財産一覧を作成することから始めますが、

被相続人が外国人の場合には、相続人、受遺者が取得した財産ごとに評価をすべきです。

理由としては、被相続人が外国人の場合には相続人、受遺者に制限納税義務者がいる可能性が高いためです。

制限納税義務者は国内財産のみ相続税の対象となるため制限納税義務者が取得した国外財産は各人の課税価格に算入しないのです。

すなわち、制限納税義務者が取得した国外財産は評価不要となるのです。

| 納税義務者の区分 | 国内財産 | 国外財産 |

| 無制限納税義務者 | 課税 | 課税 |

| 制限納税義務者 | 課税 | 対象外 |

なお、制限納税義務者の相続税申告の留意点については、相続人が制限納税義務者である場合の相続税申告の注意点まとめをご参照ください。

また、国内財産、国外財産の判定は、【国際相続】国内財産、国外財産の判定をわかりやすく徹底解説をご参照ください。

(2)基礎控除の確認

相続税の基礎控除は、「3,000万円+600万円✕法定相続人の数」で算出します。

被相続人が外国人の場合の「法定相続人の数」をどのようにカウントすればよいか迷います。

被相続人が外国人の場合には、原則として被相続人の本国法に従って相続手続きを進めます。

したがって、被相続人の本国法による相続人が日本の民法における相続人と一致しないケースがあるということです。

では、法定相続人の数のカウントは、被相続人の本国法と日本の民法のどちらを採用するのでしょうか?

答えは、日本の民法を採用します。

養子がいる場合や相続放棄がある場合にも日本の相続の場合と同様の相続税法に規定する調整を行います。

各種調整の詳しい解説は下記コラムをご参照ください。

養子がいる場合:【養子縁組で相続税対策】パターンごとのトラブル対処法を紹介

相続放棄がある場合:【相続放棄で節税できる?】相続放棄が相続税申告に与える影響を解説

なお、基礎控除以外にも生命保険の非課税枠や死亡退職金の非課税枠でも法定相続人の数は使用しますが、カウント方法は基礎控除のカウント方法と同じです。

生命保険金にかかる相続税 非課税枠と注意点を完全解説

死亡退職金に相続税がかかる? 遺産分割の対象? わかりやすく徹底解説!

(3)課税遺産総額の計算

各人の課税価格と基礎控除の確認が終わったら、各人の課税価格の合計額から基礎控除をマイナスして課税遺産総額を計算します。

具体的には下記計算式により算出します。

(4)相続税の総額の計算

課税遺産総額に相続税の税率を直接乗じるのではなく、課税遺産総額を法定相続分で按分して、その各人ごとの金額に税率を乗じて各人の相続税を計算します。

ここの「法定相続分の按分」というのが、日本の民法なのか被相続人の本国法なのかでまた迷います。

結論は、日本の民法を採用します。

法定相続人の数と同じですね。

(5)各人の相続税額

上記(4)で相続税の総額を算出できたらその金額を実際に取得した各人の課税価格で按分して各人の相続税額を算出します。

具体的には下記計算式により算出します。

2割加算額については、相続税の2割加算についてわかりやすく徹底解説!をご参照ください。

各種税額控除については、相続税の税額控除をわかりやすく解説。相続人の税額から一定額を差し引く制度をご参照ください。

なお、被相続人が外国人の場合には各種税額控除のうち、「外国税額控除」の登場割合が多いと思います。

外国税額控除とは、国外財産について海外の相続税が課税された場合にその一部を日本の相続税額から控除できる制度となります。

外国税額控除の詳しい解説は、相続税の外国税額控除をわかりやすく徹底解説をご参照ください。

計算例

ケース別に具体例で確認していきましょう。

(1)基礎控除以下の場合

土地(国外財産) 3,000万円

預金(国外財産) 1,000万円

社債(国内財産) 1,000万円

株式(国内財産) 2,000万円

遺産合計 7,000万円

相続人

長男(制限納税義務者)

二男(無制限納税義務者)

遺産分割

長男 土地と社債を取得

二男 預金と株式を取得

①各人の課税価格

各人の課税価格は下記の通りです。

長男:社債1,000万円(制限納税義務者が取得した国外財産である土地は課税価格を構成しない)

二男:預金1,000万円+株式2,000万円=3,000万円(無制限納税義務者であるため国外財産の預金も課税価格を構成する)

②基礎控除

本件の場合の基礎控除は、3,000万円+600万円✕2人(法定相続人の数)=4,200万円となります。

③課税遺産総額

長男1,000万円+二男3,000万円=4,000万円<基礎控除4,200万円

二人の課税価格を合計すると4,000万円となります。

基礎控除が4,200万円であるため相続税の申告は不要となるのです。

遺産合計が7,000万円のため相続税がかかると思いきや遺産分割により相続税が不要となるケースがあるのです。

仮にすべての遺産を無制限納税義務者である二男が取得した場合には相続税はかかります。

(2)基礎控除超の場合

土地(国外財産) 5,000万円

預金(国外財産) 4,000万円

株式(国内財産) 3,000万円

遺産合計 1億2,000万円

相続人

長男(制限納税義務者)

二男(無制限納税義務者)

遺産分割

長男 土地と株式を取得

二男 預金を取得

①各人の課税価格

各人の課税価格は下記の通りです。

長男:株式3,000万円(制限納税義務者が取得した国外財産である土地は課税価格を構成しない)

二男:預金4,000万円(無制限納税義務者であるため国外財産の預金も課税価格を構成する)

②基礎控除

本件の場合の基礎控除は、3,000万円+600万円✕2人(法定相続人の数)=4,200万円となります。

③課税遺産総額

長男3,000万円+二男4,000万円-基礎控除4,200万円=2,800万円

④相続税の総額

長男2,800万円✕1/2(長男の法定相続分)✕税率15%-50万円=160万円

二男2,800万円✕1/2(二男の法定相続分)✕税率15%-50万円=160万円

上記合計320万円が相続税の総額です。

⑤各人の相続税額

長男320万円✕長男の課税価格3,000万円/各人の課税価格の合計額7,000万円=152万円

二男320万円✕長男の課税価格4,000万円/各人の課税価格の合計額7,000万円=168万円

(3)未分割の場合

被相続人が外国人で申告期限までに遺産分割が確定しない場合には非常に煩雑となります。

まずは、日本人の場合の未分割申告から確認していただきたいので、【相続税】申告期限までに遺産分割が決まらない場合の未分割申告をご参照ください。

未分割申告の基本をご理解いただいてから被相続人が外国人の場合の未分割申告を解説していきます。

まずは、計算過程ごとの準拠法をご確認ください。

ポイントは①各人の課税価格と⑥各人の相続税額です。

これらの2つの工程は被相続人の本国法を準拠します。

具体例を使って解説していきます。

土地(国外財産・韓国所在) 10億円

預金(国内財産) 2億円

相続人

母(韓国人・韓国居住):制限納税義務者

長男(日本に帰化した日本人・日本居住):無制限納税義務者

長女(韓国人・韓国居住):制限納税義務者

遺産分割

申告期限まで遺産分割は決まらなかった

具体的な相続税の計算の解説の前に前提知識として、韓国の民法のお話です。

【韓国の民法】

配偶者の相続分は子の1.5倍であるため具体例の場合の韓国の民法における相続分は下記のとおりです。

母:3/7

長男及び長女:各2/7

それでは、具体的な相続税の計算方法について確認していきましょう。

①各人の課税価格(韓国の民法の相続割合)

・無制限納税義務者(長男)

12億円(国内財産及び国外財産合計)×2/7=3億4,285万円

・制限納税義務者(母及び長女)

母:2億円(国内財産のみ)×3/7=8,571万円

長女:2億円(国内財産のみ)×2/7=5,714万円

・上記合計合計

4億8,570万円

②基礎控除(日本の民法における法定相続人の数)

3,000万円+600万円×3人=4,800万円

③課税遺産総額

①-②=4億3,770万円

④相続税の総額(日本の民法による法定相続分)

・母

③×1/2=2億1,885万円

2億1,885万円×45%-2,700万円=7,148万円

・長男及び長女

③×1/4=1億942万円

1億942万円×40%-1,700万円=2,677万円

・相続税の総額(上記合計額)

1億2,500万円(端数等は簡便的に切り捨て)

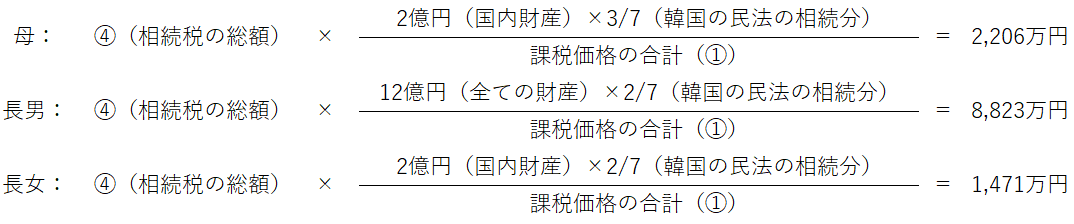

⑤各人の納付税額(韓国の民法による相続分)

※長男について外国税額控除は考慮外としています。

※母及び長女は制限納税義務者であるため外国税額控除の適用はありません。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00