年金にも相続税がかかる? 種類別にわかりやすく徹底解説!

みなさん、こんにちは。

相続税専門の税理士法人トゥモローズです。

相続税申告でよく登場する「年金」について下記のような悩みはないでしょうか?

・相続税の対象になるの?

・死亡保険金・死亡退職金の非課税枠は使えるの?

・年金の評価はどうすればよいの?

年金と一言でいっても、国民年金、厚生年金、企業年金、退職年金、遺族年金、個人年金、未支給年金など様々なのもが存在します。

今回は、この年金について、相続税の対象になるのかどうか、非課税枠は使えるのかどうか、年金の評価方法等について徹底的に解説します。

目次

年金と相続税の関係を種類別に徹底解説

具体的な年金の種類別に解説していきます。

国民年金、国民年金基金、厚生年金、厚生年金基金、企業年金、企業年金基金等の未支給年金

【相続税の取扱】

非課税

【解説】

未支給年金とは、被相続人の死亡後に遺族に支払われた被相続人がもらうべきであった公的年金のことです。

この未支給年金にも様々な種類があります。

なお、結論としてはどの種類に該当しようが相続税の対象にはなりません。

①狭義の未支給年金

狭義の未支給年金とは、年金受給者が死亡した場合に死亡月やその翌月に受け取ることができた公的年金をいいます。

例えば、年金受給権者が9月20日に死亡した場合にその者が受け取れる最後の年金は8月15日支給のものですが、8月15日支給の年金は6月分と7月分となります。

ということは、8月分と9月分が支給されないまま支給日前に亡くなったことになります。

この本来ならば死亡後の10月15日に受け取れるべき8月分と9月分が狭義の未支給年金となります。

狭義の未支給年金は遺族の一時所得に該当します。

②被相続人が請求していなかった公的年金

公的年金を受け取る権利のある人が生前に受け取っていなかった場合に、遺族が遡及して請求することがあります。

例えば、給与等の収入があった関係で年金を受け取れる年齢になったにも関わらずもらっていなかったようなケースです。

この場合には遺族が遡及して年金を請求することになりますが、死亡後に数百万円単位で未支給年金が遺族に支給されることもあります。

この未支給年金も相続財産は構成せずに遺族の一時所得となります。

②年金記録の訂正により支給を受けた公的年金

年金記録の訂正により年金の額が増加して遺族に未支給年金が支払われるケースもあります。

この未支給年金についても相続税の対象にはなりません。

支給の根拠がどの法令になるかによって下記の課税関係となります。

■国民年金法等の各公的年金の法令を根拠に支給されるもの(原則として訂正期間が5年以内のもの):遺族の一時所得

■年金時効特例法に基づき支給されるもの(5年を超えて遡って支給されるもの):非課税(

相続開始後に入金、出金された公租公課等についての詳しい解説は、相続税申告 死亡後の税金、保険料、給付金等の入出金は相続税の対象となる?を参照してください。

国民年金、厚生年金、国民年金基金、厚生年金基金等の遺族年金

【相続税の取扱】

非課税

【解説】

国民年金、厚生年金等の受給者が死亡した場合に、その遺族に遺族年金が支給されることがあります。この遺族年金は、各種法律(国民年金法第25条等)において、「租税を課することができない」と規定されています。

したがって、相続税は非課税となります。また、遺族が毎年受け取る年金に係る所得税も非課税です。

なお、相続税、所得税ともに非課税となる遺族年金は下記法律に基づく遺族年金のみです。

■ 国民年金法

■ 厚生年金保険法

■ 恩給法

■ 旧船員保険法

■ 国家公務員共済組合法

■ 地方公務員等共済組合法

■ 私立学校教職員共済法

■ 旧農林漁業団体職員共済組合法

企業年金、企業年金基金、退職年金等の遺族年金

【相続税の取扱】

みなし相続財産として相続税の対象

【解説】

上記に掲げる国民年金等一定の法律に基づく遺族年金はすべての租税が非課税と解説しましたが、それらに該当しない下記に掲げる企業年金等の遺族年金は本来の遺産ではありませんが、みなし相続財産として相続税の対象となります。

みなし相続財産についての詳しい解説は、みなし相続財産とは? わかりやくす徹底解説をご参照ください。

■ 確定給付企業年金に係る規約に基づいて支給される年金

■ 特定退職金共済団体が行う退職金共済に関する制度に基づいて支給される年金

■ 適格退職年金契約に基づいて支給を受ける退職年金

死亡時期により取り扱いが異なるため下記を参照してください。

① 在職中等年金受給前に死亡

相続税法第3条1項2号のみなし相続財産に該当し、死亡退職金非課税枠(500万円✕法定相続人の数)の適用あり

※ 死亡後3年以内に支給が確定した遺族年金に限ります。

② 年金受給開始後に死亡

相続税法第3条1項6号のみなし相続財産に該当し、死亡退職金非課税枠(500万円✕法定相続人の数)の適用なし

ちなみに、遺族が毎年受け取る年金に係る所得税は非課税となります。(所得税基本通達9-2)

国民年金、厚生年金、国民年金基金、厚生年金基金等の遺族一時金

【相続税の取扱】

非課税

【解説】

遺族一時金とは、保証期間のある終身年金につき年金受取前又は保証期間中にお亡くなりになった場合に、遺族に支払われる一時金をいいます。

遺族年金同様、下記法律に基づき支給される遺族一時金には相続税、所得税等の税金は課税されません。

■ 国民年金法

■ 厚生年金保険法

■ 恩給法

■ 旧船員保険法

■ 国家公務員共済組合法

■ 地方公務員等共済組合法

■ 私立学校教職員共済法

■ 旧農林漁業団体職員共済組合法

企業年金、企業年金基金、退職年金等の遺族一時金

【相続税の取扱】

みなし相続財産として相続税の対象

【解説】

上記に掲げる国民年金等一定の法律に基づく遺族一時金はすべての租税が非課税と解説しましたが、それらに該当しない下記に掲げる企業年金等の遺族一時金は本来の遺産ではありませんが、みなし相続財産として相続税の対象となります。

■ 確定給付企業年金に係る規約に基づいて支給される遺族一時金

■ 特定退職金共済団体が行う退職金共済に関する制度に基づいて支給される遺族一時金

■ 適格退職年金契約に基づいて支給を受ける遺族一時金

死亡時期により取り扱いが異なるため下記を参照してください。

① 在職中等年金受給前に死亡

相続税法第3条1項2号のみなし相続財産に該当し、死亡退職金非課税枠(500万円✕法定相続人の数)の適用あり

② 年金受給開始後に死亡

相続税法第3条1項6号のみなし相続財産に該当し、死亡退職金非課税枠(500万円✕法定相続人の数)の適用なし

寡婦年金

【相続税の取扱】

非課税

【解説】

寡婦年金は、夫が亡くなった場合に一定の要件を満たす妻に支給される年金です。ちなみに、寡婦とある通り、妻のみに支給される年金で妻に先立たれたとしても夫には支給されません。この寡婦年金も上記の国民年金、厚生年金等の遺族年金同様、各種法律において、「租税を課することができない」と規定されています。

民間の個人年金

【相続税の取扱】

みなし相続財産として相続税の対象

【解説】

生命保険会社や損害保険会社で販売されている個人年金保険も実務上よく登場する論点です。

企業年金同様、死亡時期により取り扱いが異なります。(下記は、保険料負担者及び被保険者(年金受取人)が同一人物である場合を前提としています。)

① 年金支払開始日前に死亡

相続税法第3条1項1号のみなし相続財産に該当し、死亡保険金非課税枠(500万円✕法定相続人の数)の適用あり

② 年金支払開始日後に死亡

相続税法第3条1項5号のみなし相続財産に該当し、死亡退職金非課税枠(500万円✕法定相続人の数)の適用なし

※ みなし相続財産に該当するため保険金受取人や後継年金受取人の固有財産となり、遺産分割の対象となりません。

米国遺族年金

商社マンなどの元米国駐在員の方が亡くなった場合に遺族に対して米国遺族年金が給付されることがあります。

この米国遺族年金は相続税の対象となります。

米国遺族年金の評価方法等の詳しい解説は、要注意!米国遺族年金は相続税対象?評価・計算方法をご参照ください。

年金の課税関係まとめ

厚生年金、厚生年金基金、確定給付企業年金、企業型確定拠出年金、個人型確定拠出年金等、日本の年金制度は非常に複雑です。

年金の種類ごと(公的年金、企業年金、個人年金)に解説していきます。

(1)公的年金

公的年金とは、法律により国が管理運営している支払われる年金のことをいいます。

具体的には、国民年金、厚生年金、共済年金等です。

公的年金で遺族が受け取る遺族年金や遺族一時金は相続税も所得税も非課税となります。

(2)企業年金

企業年金とは、公的年金を補うためや退職金の負担軽減の目的で会社が従業員の福利厚生の一環で加入する年金のことをいいます。

具体的には、厚生年金基金、確定給付企業年金、企業型確定拠出年金等です。

企業年金で遺族が受け取る遺族年金や遺族一時金の相続税の課税関係と評価方法は下記の通りです。

年金の種類や受け取るタイミングや死亡時期によって課税関係や評価方法が異なるので注意が必要です。

| 企業年金の種類 | 遺族給付の種類 | 死亡 時期 |

受取 時期 |

相続税の 課税関係 |

評価方法 |

| 厚生年金基金 | 遺族一時金 遺族年金 |

加入中 待機中 受給中 |

課税関係に 影響なし |

非課税 ※1 |

- |

| 確定給付 企業年金 |

遺族一時金 | 加入中 繰下中 待機中 |

死亡退職金※2 非課税枠適用可 |

一時金額 | |

| 受給中 | 契約に基づかない定期金権利※3 非課税枠適用不可 |

||||

| 遺族年金 | 加入中 繰下中 待機中 |

死亡退職金※2 非課税枠適用可 |

定期金の評価 ※4 |

||

| 受給中 | 契約に基づかない定期金権利※3 非課税枠適用不可 |

||||

| 企業型 確定拠出年金 (企業型DC) |

死亡一時金 ※5 |

課税関係に 影響なし※6 |

死亡後 3年以内 |

死亡退職金※2 非課税枠適用可 |

一時金額 |

| 死亡後 3年~5年 |

非課税 ※7 |

- | |||

| 死亡後 5年経過後 |

本来の 相続財産 ※8 |

口座内の財産ごとに 財産評価基本通達にて評価 |

※1 厚生年金保険法第41条

※2 相続税法第3条1項2号

※3 相続税法第3条1項6号

※4 相続税法第24条

※5 企業型確定拠出年金の遺族給付は年金形式で受け取ることはできません。

※6 厚生年金基金、確定給付企業年金にある繰上げ・繰下げ受給の仕組みはなく、受給権者が60歳から75歳に達するまでの期間内で受給開始時期を選択することになります。

また、厚生年金基金、確定給付企業年金のように被相続人が確定拠出年金を受給前でも受給中でも課税関係には影響ありません。

※7 遺族の所得税(一時所得)の対象となります。

※8 確定拠出年金の死亡一時金は、死亡後5年以内は遺族の固有財産(確定拠出年金法第41条に定める「遺族」がいない場合には死亡後5年間は受け取ることができない)となり、死亡後5年経過後は被相続人の本来の相続財産となります。

なお、5年経過後に本来の相続財産として相続人が口座内の財産を受け取ったとしても相続税の除斥期間が経過している場合には相続税の修正申告や期限後申告は不要と考えます。(私見ですが。。。)

所得税についても念のため確認しておきます。

厚生年金基金、確定給付企業年金の遺族一時金、遺族年金については所得税は非課税です。

企業型確定拠出年金の死亡一時金については死亡後3年~5年の間に受け取った場合には、遺族の一時所得として所得税の課税対象となります。

(3)個人年金

個人年金とは、公的年金や企業年金では老後の資金が心配だと考える人が個人の自由意志で加入する年金をいいます。

具体的には、国民年金基金、個人型確定拠出年金(iDeCo)、民間の個人年金等です。

個人年金で遺族が受け取る遺族年金や遺族一時金の相続税の課税関係と評価方法は下記の通りです。

年金の種類や受け取るタイミングや死亡時期によって課税関係や評価方法が異なるので注意が必要です。

| 個人年金の種類 | 遺族給付の種類 | 死亡 時期 |

受取 時期 |

相続税の 課税関係 |

評価方法 |

| 国民年金基金 | 遺族一時金 ※1 |

年金受給前

年金受給後 |

課税関係に 影響なし |

非課税 ※2 |

- |

| 個人型 確定拠出年金 (iDeCo) |

死亡一時金 ※3 |

課税関係に 影響なし |

死亡後 3年以内 |

死亡退職金※4 非課税枠適用可 |

一時金額 |

| 死亡後 3年~5年 |

非課税 ※5 |

- | |||

| 死亡後 5年経過後 |

本来の 相続財産※6 |

口座内の財産ごとに 財産評価基本通達にて評価 |

|||

| 民間の 個人年金※7 |

死亡一時金 | 年金支払 開始前 |

課税関係に 影響なし |

死亡保険金※8 非課税枠適用可 |

一時金額 |

| 年金支払 開始後 |

定期金権利※9 非課税枠適用不可 |

||||

| 後継年金 | 年金支払 開始前 |

死亡保険金※8 非課税枠適用可 |

定期金の評価 ※10 |

||

| 年金支払 開始後 |

定期金権利※9 非課税枠適用不可 |

※1 国民年金基金の遺族給付は年金形式で受け取ることはできません。

※2 国民年金法第25条、第133条

※3 個人型確定拠出年金の遺族給付は年金形式で受け取ることはできません。

※4 相続税法第3条1項2号

※5 遺族の所得税(一時所得)の対象となります。

※6 確定拠出年金の死亡一時金は、死亡後5年以内は遺族の固有財産(確定拠出年金法第41条に定める「遺族」がいない場合には死亡後5年間は受け取ることができない)となり、死亡後5年経過後は被相続人の本来の相続財産となります。

なお、5年経過後に本来の相続財産として相続人が口座内の財産を受け取ったとしても相続税の除斥期間が経過している場合には相続税の修正申告や期限後申告は不要と考えます。(私見ですが。。。)

※7 民間の個人年金とは、生命保険会社や損害保険会社が販売する年金保険等のことをいいます。

※8 相続税法第3条1項1号

※9 相続税法第3条1項5号

※10 相続税法第24条

年金の相続税評価

年金の相続税評価は、相続税法第24条に基づき評価します。

専門的な話なので興味のない方は、読み飛ばして、年金の種類別評価方法から御覧ください。

相続税法の条文上は、年金のことを「定期金」といいます。

定期的にお金をもらえる権利を定期金と言うらしいです。この仕事を始めてからこの定期金という言葉が馴染みなく嫌いでした。10年以上定期金いう言葉を使ってますが、未だに馴染まないので、条文上も年金に変えてほしいと思ってます。

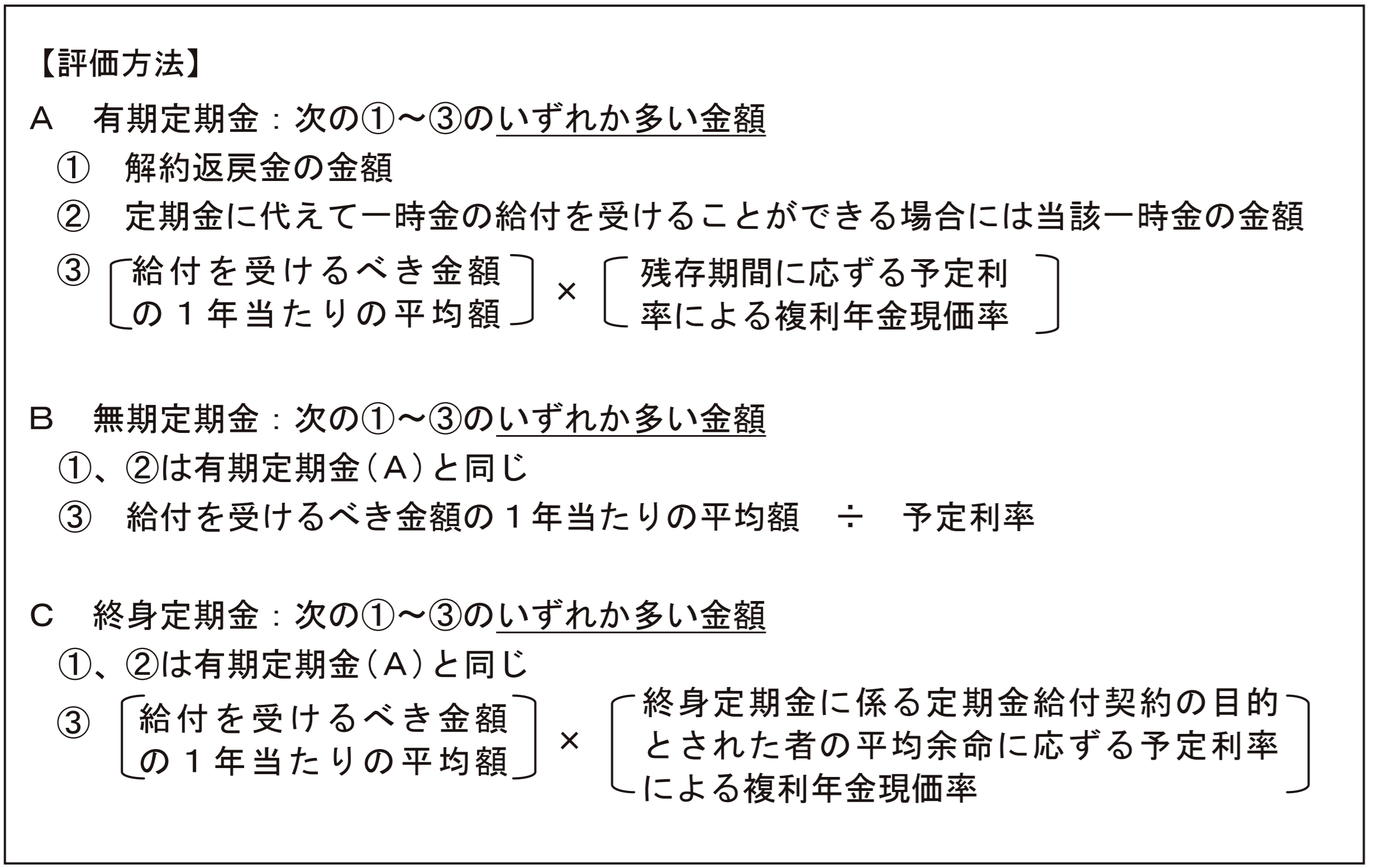

さて、この定期金の評価は、下記の通り評価します。(国税庁HPにわかりやすい計算式があるので転載します)

上記を見てもよく理解できないと思います。

実務上は、生命保険会社等が計算してくれますので安心してください。

その計算してくれたもののうち、一番大きい金額で評価します。

仮に、生命保険会社等が計算してくれなかったとしても、各種計算要素を生命保険会社等にヒアリングして、下記国税庁HPにて自動計算が可能です。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00