非上場株式の相続税評価 配当還元方式とは!?

こんにちは。

相続税に専門特化した税理士法人トゥモローズです。

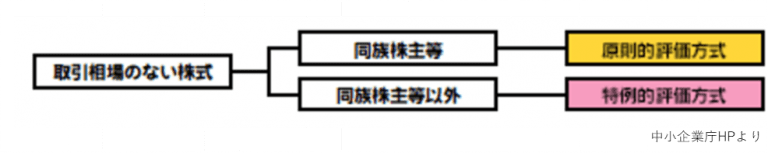

非上場の同族会社などが発行する株式については、上場株式の様に証券取引所における日々の取引相場が存在しないため、その時価の算定にあたっては財産評価基本通達に定める原則的な「類似業種比準価額方式」、「純資産価額方式」、又は特例的な「配当還元方式」により評価を行うこととなります。

株主は、原則として、その有する1株式につき、1つの議決権を有していますが、株主の出資目的は、その立場ごとに様々です。したがって、どの方式により評価を行うかは、その株式を取得する人の立場によって変わってきます。

例えば、オーナー一族の様なその「非上場同族会社の経営支配力のある同族株主等」が取得する株式を評価する際には、原則的な評価方式によります。他方で、「同族株主等以外の株主」が取得する際には、特例的な評価方式によります。

原則的な評価方式については、【類似業種比準価額方式 徹底解説!】、【事業承継! 純資産価額方式とは!?】で解説をしていますので、今回は、同族株主等以外の株主が取得する際には特例的な評価方式について解説していきたいと思います。

Point!

✔ 配当還元方式による評価方式は、同族株主等以外の株主や少数株主が取得する場合

✔ 配当還元方式のよる評価額は、原則的評価方式による評価額よりも低くなる

1.計算方法

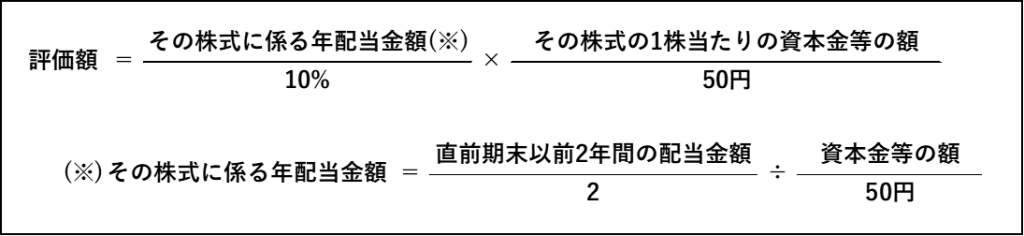

同族株主等以外の株主や少数株主が取得した株式については、その発行会社の規模に関わらずが、下記算式により評価した配当還元価額により評価します。

上述のとおり、原則として、株主はその有する1株式につき、1つの議決権を有していますが、同族株主等以外の株主や少数株主は、その所有する株式によってその発行会社の経営に影響力を及ぼすことができない程度の議決権しか有していません。したがって、その株式を所有する理由は、単純にその配当金の給付が目的となっているだけと考えられます。

このことから、その取得する株式について、その配当金額から株価を逆算するだけという簡便な評価方法が採られています。

この簡便的な配当還元方式より算出される評価額によった場合には、一般的に、原則的評価方式のより算出される評価額よりもかなり低い金額として算出されます。

2.評価上の留意点

(1) 年配当金額

① 1株当たりの年配当金額

上記1.の算式中の「その株式に係る年配当金額」は、1株当たりの資本金等の額が50円であるとした場合の金額ですので、その会社の1株当たりの資本金等の額が50円ではない場合には、「資本金等の額÷50円」の金額で「その株式に係る年配当金額」を割り返すことで、一旦、50円ベースの配当金額に置き換えてあげる必要があります(類似業種比準価額方式によって株価を算出する際に用いる「1株当たりの年配当金額」と同様です)。

② 中間配当

事業年度が1年で中間配当を行っている場合において、期末配当の支払いもあるときは、その中間配当金と期末配当金の合計金額によって各事業年度の配当金とします。

③ 特別配当、記念配当

特別配当や記念配当などの様に、将来において毎期継続して行うことが予想できないような配当は、不確定要素として除いて計算を行います。

(2) 謝りやすい事例

① 無配の場合

その会社のその年における配当が無かった場合には、配当金0円ですので、上記1.の算式中の「その株式に係る年配当金額」も0円となり、評価金額が0円となりそうですが、その様な場合には、2円50銭とすることが財産評価基本通達に定められています。

【 例 】

・1株当たり資本金等の額 50,000円

・直近2年間配当金 0円

② 原則的評価額を超えた場合

ごく稀なことですが、配当還元方式により算出した評価額が、原則的評価方式により算出した評価額よりも高く評価されることがあります。この場合には、原則的評価方式により算出した低い評価額をもって同族株主等以外の株主が取得する株式の評価額とします。

3.まとめ

配当還元方式は、上記算式で求めますが、ざっくりいうと1株当たりの配当金の10倍が評価額になります。または、その1株当たりの配当金が2円50銭未満のものや無配のものにあっては、額面(資本金等の額)の半額により評価することとなります。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00