高低差のある土地の相続税評価を徹底解説!

みなさんこんにちは。

相続税専門の税理士法人トゥモローズです。

相続税申告で土地を評価していると前面道路と敷地との間に高低差がある場合がたまにあります。

前面道路と高低差がある土地については、通常の評価とは異なる評価をすることがあります。

今回はこの「高低差」にフォーカスしてわかりやすく解説します。

なお、一の土地の中で高低差がある場合の評価単位の論点については、【相続税】土地の評価単位を徹底解説!をご参照下さい。

■関連記事:

路線価とは?相続税申告における土地の評価指標をわかりやすく徹底解説

相続税の土地評価 申告で使えるすべての方法をわかりやすく徹底解説

1. 一の路線にのみ接している土地

一の路線にのみ接している土地、すなわち正面路線価しかない土地について高低差がある場合には、

「著しく利用価値が低下している宅地の評価」に該当するか否か確認します。

「著しく利用価値が低下している宅地の評価」については、国税庁のHPの内容を転載するのでこちらで確認してみましょう。

国税庁HP 利用価値が著しく低下している宅地の評価

次のようにその利用価値が付近にある他の宅地の利用状況からみて、著しく低下していると認められるものの価額は、その宅地について利用価値が低下していないものとして評価した場合の価額から、利用価値が低下していると認められる部分の面積に対応する価額に10%を乗じて計算した金額を控除した価額によって評価することができます。

1 道路より高い位置にある宅地又は低い位置にある宅地で、その付近にある宅地に比べて著しく高低差のあるもの

2 地盤に甚だしい凹凸のある宅地

3 震動の甚だしい宅地

4 1から3までの宅地以外の宅地で、騒音、日照阻害(建築基準法第56条の2に定める日影時間を超える時間の日照阻害のあるものとします。)、臭気、忌み等により、その取引金額に影響を受けると認められるものまた、宅地比準方式によって評価する農地又は山林について、その農地又は山林を宅地に転用する場合において、造成費用を投下してもなお宅地としての利用価値が付近にある他の宅地の利用状況からみて著しく低下していると認められる部分を有するものについても同様です。

ただし、路線価又は固定資産税評価額又は倍率が、利用価値の著しく低下している状況を考慮して付されている場合にはしんしゃくしません。

「著しく利用価値が低下している宅地の評価」は、上記国税庁のHPの通り、高低差以外にも減額要因がありますが、今回は高低差に絞って確認していきます。

前面道路と対象地の間に高低差があって、その高低差により著しく利用価値が低下していた場合にのみ10%減が可能になります。

ただ高低差があるだけでは10%減は認められません。その証拠は下記表を御覧ください。

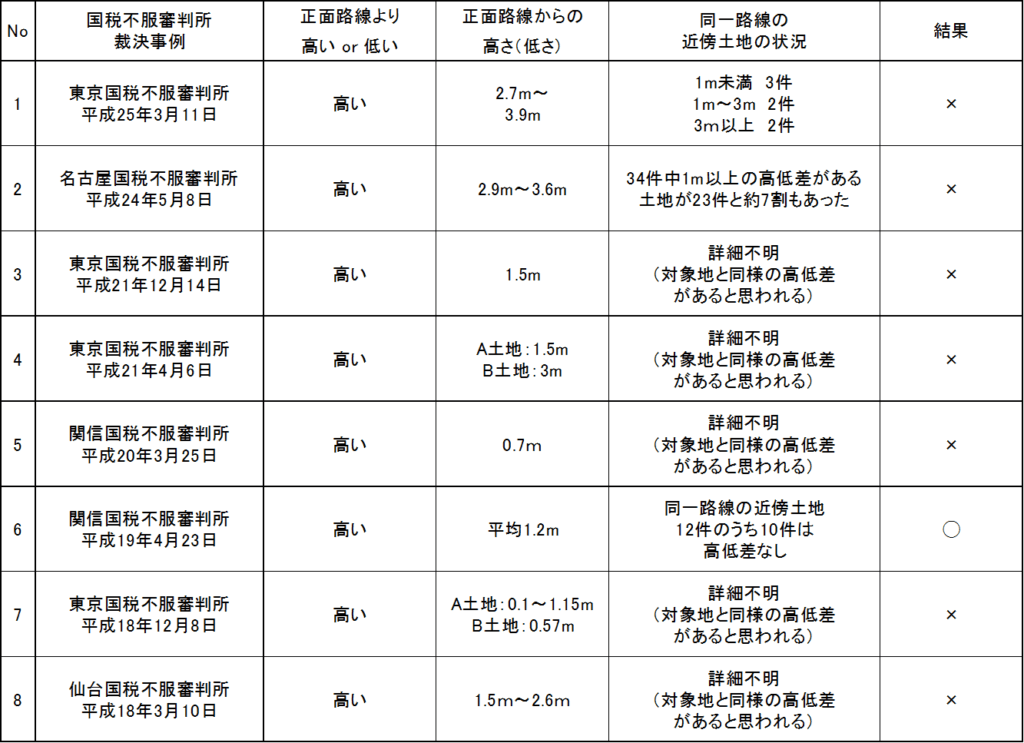

下記表は、この高低差の論点に係る過去10年間の主な国税不服審判所の裁決事例をまとめたものです。

まず、一番右側の結果の列をご確認ください。

「✖」は棄却、すなわち納税者の主張が認められず10%減が出来なかった事例です。「◯」は原処分取消、すなわち納税者の主張が認められ10%減が出来た事例です。

8回争いになって1回しか勝ててません。勝率10%ちょっとなのです。

これだけ見ると高低差の論点で10%減が認められるのは相当難しいことがわかると思います。

上記国税不服審判の裁決事例から見えてくるこの高低差の論点で勝敗を分けるポイントは一つです。すなわち、その高低差が路線価に加味されているか否かです。

では、路線価に加味されているか否かはどのように判断すべきでしょうか?

この判断で重要になってくるのが、上記表の右から二列目の「同一路線の近傍土地の状況」です。

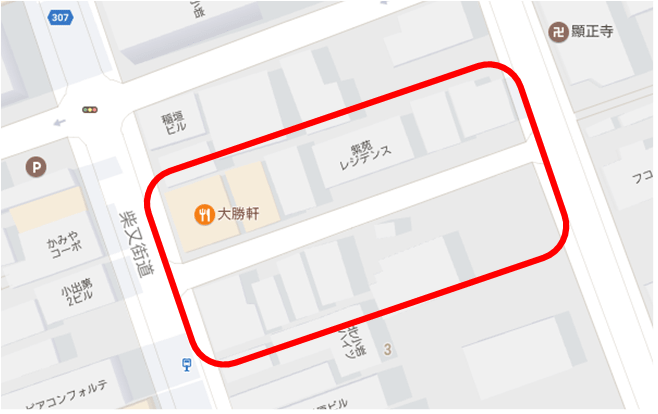

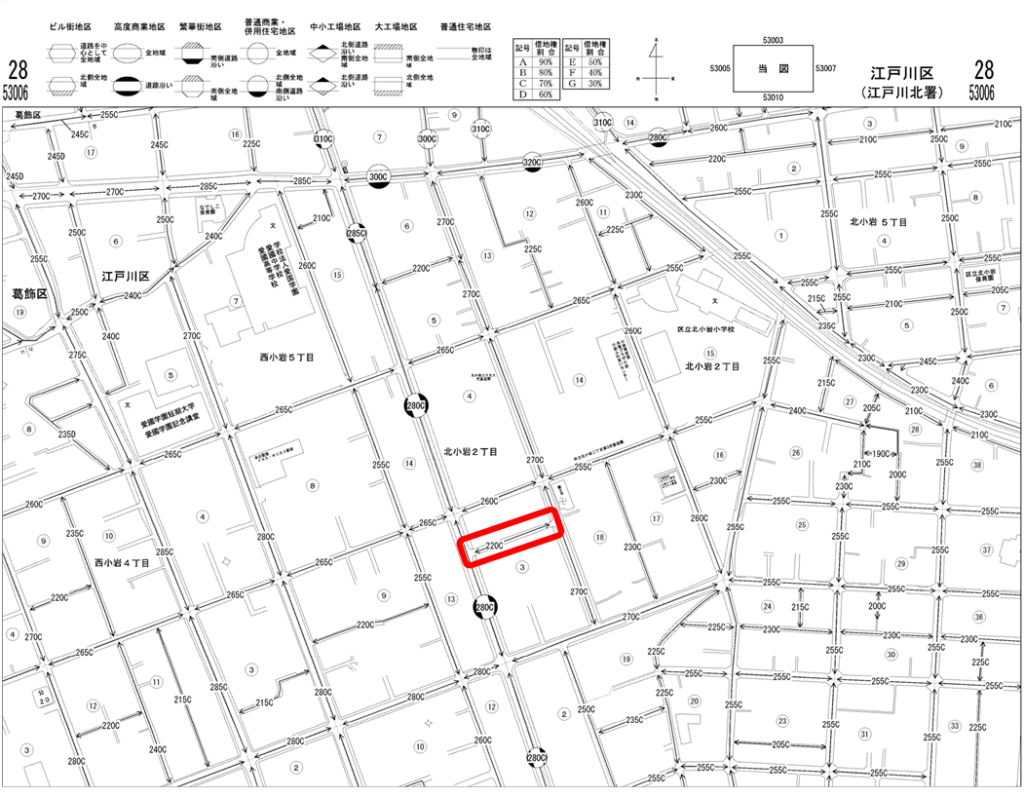

つまり、同じ路線価の道路に面している他の近隣土地がどうなっているかということです。実際の路線価図で確認してみましょう。

上記路線価図の赤囲いの部分が同一の路線価の範囲です。

グーグルマップで見てみると上記路線に接する土地の数は12件程度です。

この12件のうち、何件について高低差があるか否かがポイントとなります。

12件のうち、10件に高低差があったとしたならば、高低差による評価減が既に路線価に加味されていると考えられるため10%減はできないこととなります。

逆に、12件のうち、評価対象地のみが1mの高低差があり、他の11件は高低差がなかった場合には10%減が認められることとなるでしょう。

では、同一路線の近隣土地の何割くらいに高低差があったら10%減が否認されるのかとの疑問が生じると思います。

あくまで私見ですが、過去の裁決事例等を考慮すると過半数に高低差があるならば、その高低差が路線価に加味されていて10%減できないと考えるのではないかと思います。

上記の裁決事例のNo.1やNo.2は、具体的な件数が判明していて同一路線の近隣宅地の半数超に高低差が認められたことから10%減が否認されてます。

逆に、唯一納税者が勝ったNo.6については12件中10件に高低差がなかったため高低差1.2mあった対象地は10%減が認められています。

なお、上記裁決事例については、正面路線から高い位置にある土地しか事例がありません。路線より高いということは日当たりもよく水はけも良いのでそこまで評価減にはならないとの考え方もあるかもしれません。逆に、正面路線より低い位置にある土地については高い位置の土地よりも10%評価減が認められる可能性が高いと思います。

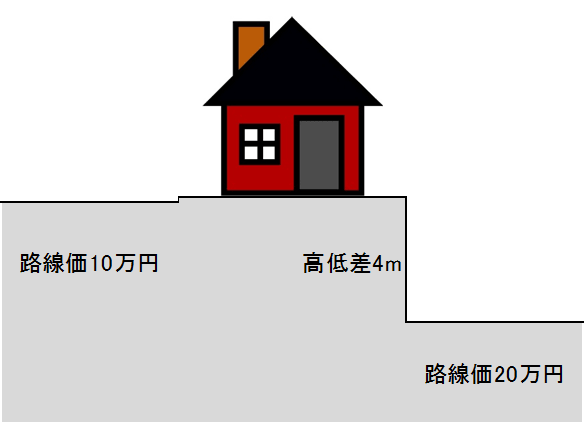

2. 二方以上の路線に面している土地

① 正面路線と土地の間に高低差がある場合

二方以上の路線に面している土地について正面路線と土地の間に高低差がある場合において、正面路線からその土地に全くアプローチができないようなときは、それ以外の路線を正面路線として評価することとなります。

通常ならば正面路線は奥行価格補正後の単価が高い方を正面路線価とします。

上図でも右側の路線価20万円の路線を正面路線価とするのがセオリーですが、高低差が4mもあり階段等もなく全くアプローチできない場合には左側の路線価10万円を正面路線価として評価することも考えられます。

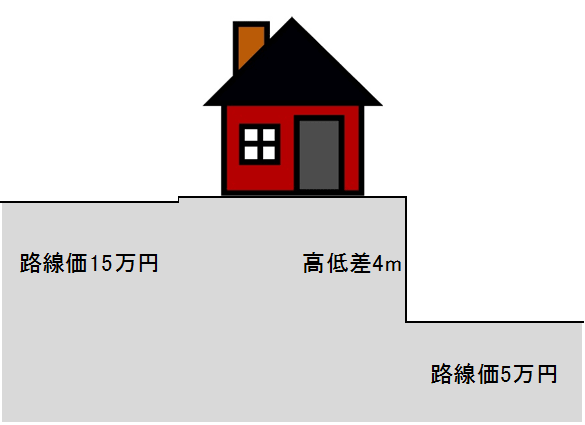

② 正面路線以外と土地の間に高低差がある場合

二方以上の路線に面している土地について正面路線以外の路線と高低差がある場合について、高低差のある路線から対象地へ全くアプローチが出来ないようなときは、側方路線影響加算又は二方路線影響加算の補正を実施しないで評価できる可能性もあります。

上記図の場合には左側が正面路線になりますが、正面路線価15万円のみを使用して評価し、右側の路線価5万円の路線は影響させない評価も検討する必要があります。

ただし、正面路線価以外の路線と高低差があっても採光、風通し、眺望の観点から側方(二方)路線影響加算補正の適用をすべしとされた事例もあるため注意が必要です。

側方又は裏面の路線に高低差がある場合に想定できる評価方法は下記の通りです。

■側方(二方)路線影響加算の補正をする

■側方(二方)の路線価を10%減した上で側方(二方)路線影響加算の補正をする

側方路線影響加算の補正についての詳しい解説は、側方路線影響加算の基本と加算の有無を徹底解説をご参照ください。

■関連記事:

相続税の土地評価 申告で使えるすべての方法をわかりやすく徹底解説

不動産(土地・建物)にかかる相続税と手続・評価方法のわかりやすい解説

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00