【相続税】土地の評価単位を徹底解説!

こんにちは、相続税専門の税理士法人トゥモローズです。

相続税で土地を評価するときに一番始めにやることは、何でしょうか?

それは、評価単位を決めることです。

土地評価をするときは、評価する土地ごとに分ける必要があります。この分ける作業のことを「評価単位を決める」といいます。

この評価単位を決める工程が土地評価の中でも最も難しい工程の一つとなります。

評価単位を制するものは土地評価を制すると言っても過言ではないでしょう。

それでは、具体的に土地の評価単位について確認していきましょう。

動画で知りたい人は下記YouTubeから、テキストで確認したい人はこのままスクロールして一番最後までお読みください!

相続税申告における土地評価の基本について詳しく知りたい人は、相続税の土地評価 申告で使えるすべての方法をわかりやすく徹底解説をご参照ください。

目次

1. 評価単位の考え方

いきなり具体的なパターンで確認していっても有意義なのですが、基本を理解しておかないと必ずどこかで躓くことになります。

なので、つまらない話になりますが、評価単位の考え方の解説から始めたいと思います。

土地の評価単位は下記3方向から考えます。

(1)地目

(2)権利

(3)取得

いきなり、難しくなりましたが、一つ一つわかりやすく解説します。

(1)地目

評価単位は、原則として地目ごとに評価します。

相続税上の地目は下記の9個のみの限定列挙です。

① 宅地

② 田

③ 畑

④ 山林

⑤ 原野

⑥ 牧場

⑦ 池沼

⑧ 鉱泉地

⑨ 雑種地

上記の9つのうちどれに該当するかの地目の判定についての詳しい解説は、地目の判定について徹底解説をご参照ください。

原則としてと記載したのは、もちろん例外があるからです。

例外が2つあり、プロの世界では、「ただし書き」例外、「なお書き」例外と言ってます。こう言っているのは私だけの可能性もありますが。。。

そもそも、地目別に評価しろというのは財産評価基本通達7に定められています。

この通達に「ただし書き」と「なお書き」とで例外が定められているためそう名付けただけです。

「ただし書き」例外とは、簡単に言うと2以上の地目であっても一体利用されていた場合には、原則の地目ごとの評価ではなく、2以上の地目を一体として評価してくださいと言うことです。

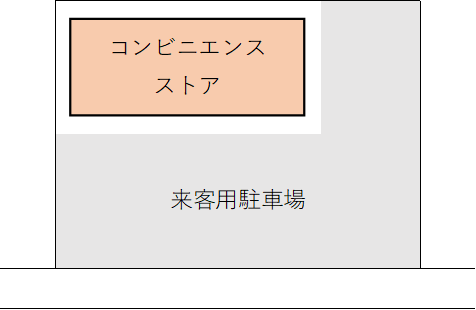

例示としては、コンビニの店舗と来客用駐車場です。店舗の敷地は宅地という地目で駐車場の地目は雑種地です。原則通りなら地目が違うので店舗敷地と駐車場を分けて評価する必要がありますが、それでは実態に即した適正な評価はできませんので、「ただし書き」例外を適用してコンビニの敷地として店舗と駐車場を一体で評価します。

続いて、「なお書き」例外とは、市街化区域等※で田、畑、山林、原野、雑種地が隣接していて一体として評価した方が合理的な場合(すなわち一体評価したほうが評価が高くなる(一体評価することにより地積規模の大きな宅地に該当し、逆に評価が低くなることもありますが)ような場合)、地目が異なっても、それらを一体評価してくださいという例外です。

※ちなみに市街化区域等とは、正確には下図青ハイライトの地域ですが、簡単に言うと「街なか」ということです。

いきなり難しくてすみません。

(2)権利

(1)で地目の観点から評価単位を分けてもらったらそこで終わり、ではなく、その次のステップとしてその土地上の権利を確認します。

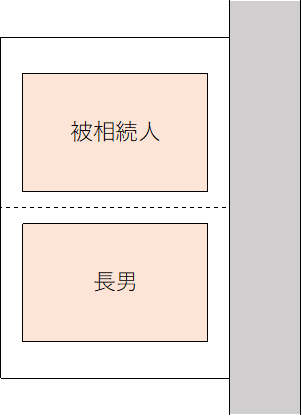

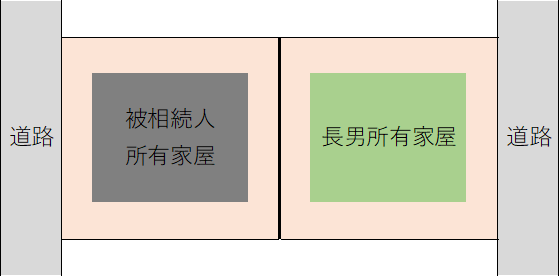

例えば、下図のように、北側に被相続人の家があって、同じ敷地内の南側に長男の家があるとします。土地はすべて被相続人の所有で、長男には土地を無償で貸しているとします。(専門用語で使用貸借といいます。)よくあるケースですよね。

両方とも地目は宅地です。この場合には上記(1)の地目別評価の考え方に則り、同じ地目が隣接している場合には2つの宅地を一体で評価します。

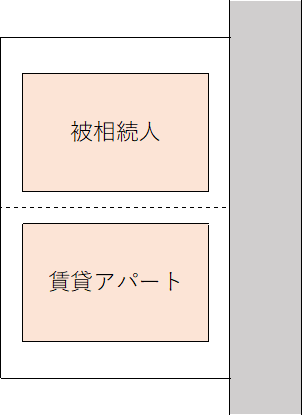

それでは、上記とは異なり、下図のように、南側が被相続人所有の賃貸アパートが建っていたとしたらどうでしょうか?

(1)の地目ごとに考えるなら長男のときと同じで一体評価ですよね。

答えは違います。

賃貸アパートの場合には入居者に借家権という権利が発生してます。土地の上に他者の権利がある場合には地目が同じであっても別々の評価になるのです。

これが、権利に着目した評価単位の考え方です。

もう一つ例示です。

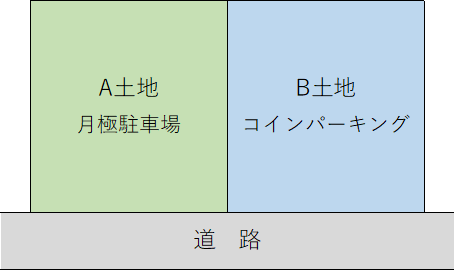

上図の場合には、A土地もB土地も駐車場で地目は同じ雑種地です。

しかし、B土地についてコインパーキング会社に一括で貸しています。このような場合には、B土地の上に賃借権という権利が発生します。

したがって、A土地とB土地ではその土地上の権利が異なるため別々の評価単位となるのです。

なお、雑種地の評価単位の詳しい説明は、雑種地(駐車場、資材置き場、空き地等)の相続税評価を徹底解説!を参照してください。

(3)取得

最後の工程です。それは遺産分割等による取得によっても評価単位が異なるということです。

(1)(2)により一体として評価すべきと判定されたとしても、それを別々の相続人が取得した場合には、その取得した者ごとに評価単位を分けるのです。

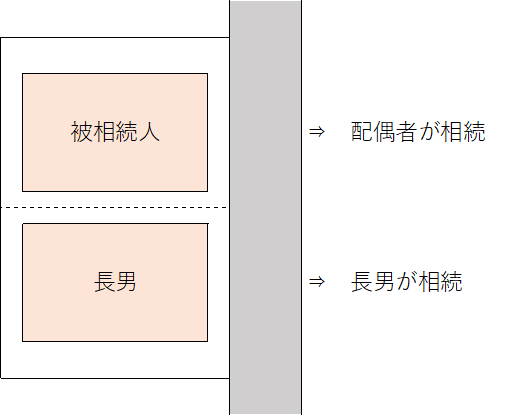

先程確認した下図のように長男が無償で土地を借りていた場合には、北側と南側の土地は一体評価となります。

しかし、北側の土地を配偶者が相続し、南側の土地を長男が相続した場合には、取得者ごとに評価単位を考えるため、北と南の点線部分で評価単位を分けるのです。

ただし、不合理分割に該当する場合は除きます。不合理分割については不合理分割を徹底解説を参照してください。

さて、ここまでが評価単位の考え方の概要です。やはり、ちょっと難しかったですかね。

次から具体的なパターン別に、悩ましい論点を私見を含めながら解説します。。

2. 評価単位 パターン別解説

(1)複数の賃貸アパート

上図のように所有者が同じで同種類の複数の賃貸アパートが並んで建築されているケースがあります。

この場合にはどのように評価単位を考えるべきでしょうか?

契約形態によって評価単位は異なります。

① A棟、B棟、C棟それぞれ入居者ごとに個別に賃貸契約しているケース

⇒ 各棟それぞれ別々に評価。すなわち、3利用区分で評価単位を考える。

② A棟、B棟、C棟の3棟を一括でサブリース会社に賃貸している場合

⇒ この場合には、各棟別々に契約解除が可能な場合には上記①同様に各棟それぞれ別々に評価します。

賃貸人が各棟とも同じならば一体評価とも考えられそうですが、賃貸人は同じであっても契約がそれぞれ個別に契約されている場合には棟ごとに評価単位を考えます。

それでは、3棟同じ契約で契約解除も3棟同時にしかできない場合はどうでしょうか?このケースの裁決事例や裁判例を確認したことがないため、あくまで独断と偏見ですが、このような契約であれば3棟一体評価の可能性もあるかと思います。

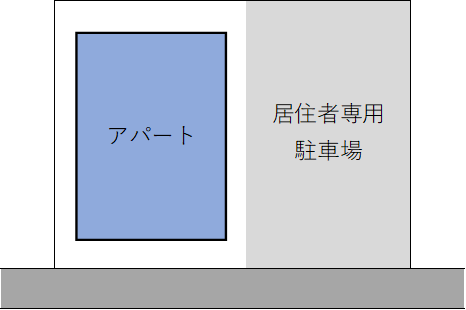

(2)アパート駐車場

アパートの敷地に駐車場が併設されている物件をよく見ると思います。こちらについては併設の駐車場の契約形態により評価単位が異なります。

上図の様にアパートの居住者専用の駐車場が併設されている場合には、アパート建物の敷地と駐車場は一体評価となります。上記1(1)の「ただし書き」例外のロジックです。

これに対し、上図の様にアパートの居住者以外にも駐車場を貸している場合には、原則通りの地目別評価(アパート建物敷地⇒宅地、駐車場⇒雑種地)となり、2つの評価単位で考えます。

(3)家庭菜園

自宅の敷地の横に家庭菜園がある場合には、どのように評価単位を考えるべきでしょうか?

自宅建物の敷地はもちろん宅地です。家庭菜園は、畑?、宅地の一部?のどちらでしょうか?

まず、宅地の定義から確認していきましょう。

宅地とは、「建物の敷地及びその維持若しくは効用を果すために必要な土地」と定義付けられます。

家庭菜園は建物の敷地には該当しません。建物の維持若しくは効用を果たすために必要な土地に該当するかどうかがポイントとなります。

すなわち、その家庭菜園が、単独では効用を果たせず、建物に便益を与えていれば宅地に該当するということです。

実務上は、下記を総合的に勘案して評価単位を考えます。

①その位置

自宅と家庭菜園が公衆用道路で区切られているような場合には自宅と一体とは認められないため家庭菜園とは考えません。

②その規模

極端に言えば何ヘクタールもあるような規模のものを家庭用菜園と考えるのは無理があります。

③農地台帳登録の有無

農業委員会で農地として登録されているか否かを確認します。

④出荷の有無

自家消費レベルであれば家庭菜園と考えて問題無いでしょう。

⑤固定資産税上の地目

固定資産税評価における課税地目が畑なのか宅地なのか。

(4)高低差

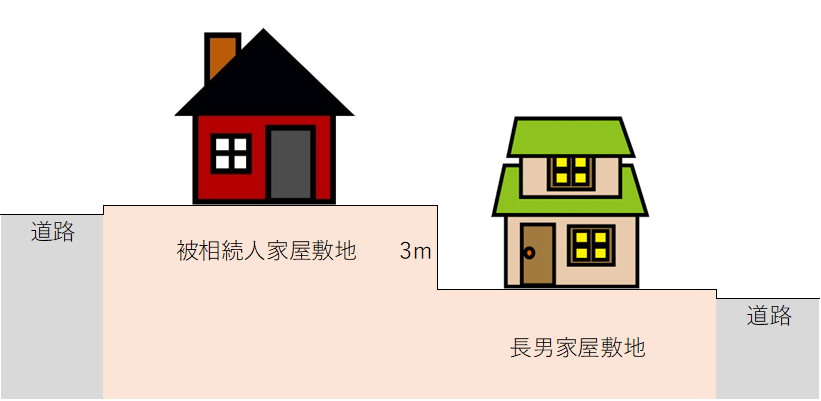

被相続人所有の土地の上に、被相続人所有の家屋と長男所有の家屋が下図の通り並んでいたとします。

長男所有家屋が使用貸借なら2つの家屋を一体で評価すると上記1(2)で確認しましたね。

それでは、下図のように横から見て家屋と家屋の間に高低差があったとしたらどうでしょうか?

この辺が評価単位の難しいところで、地目も同じ、権利も区別がない(使用貸借)にも関わらず、物理的に段差等で遮断されている場合には、別評価単位と考える可能性がございます。上図の場合には3mもの格差があり、双方の土地に連続性を見出すことは難しいため被相続人家屋と長男家屋の敷地は別評価単位とする考えるのが妥当ではないでしょうか。 ポイントは、高低差があることにより分断された各部分をそれぞれ単独では利用することができないような特別の事情が認められるかどうかです。

すなわち、高低差がある場合には下記のように考えるのです。

高低差により単独では利用することができない特別な事情がない⇒一体評価

高低差により単独で利用することができない特別な事情あり⇒別々に評価

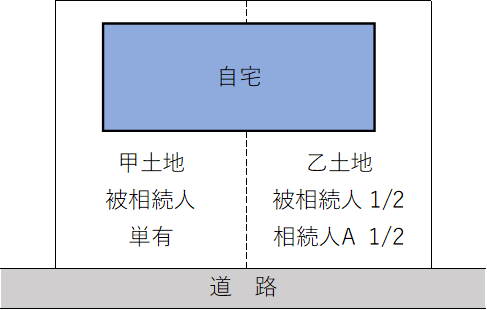

(5)共有

共有の場合の評価単位はいつも頭を悩ませます。

絶対的な正解がない論点であるため私見を交えながら解説します。

① 被相続人が共有で所有していた土地

まずは、単有と共有が並んで一体利用されている場合についてです。

【前提】

・自宅家屋の所有者は被相続人

・自宅に被相続人と相続人Aが同居していた

・相続人Aが所有する乙土地の1/2は被相続人に使用貸借していた

・遺産分割により相続人Aが甲土地及び乙土地1/2を取得

本来ならば乙土地に被相続人以外の持分が入っているため、この2つの土地は別々に評価するのが正解となりますが、自宅敷地として一体利用されていること、甲土地、乙土地の取得者が既に乙土地を一部所有していたAであることを鑑みて一体評価とすることとなります。実際の計算では、一体評価後、被相続人の持分を最後に乗じて評価することとなります。

次にもう少し複雑なパターンを確認しましょう。

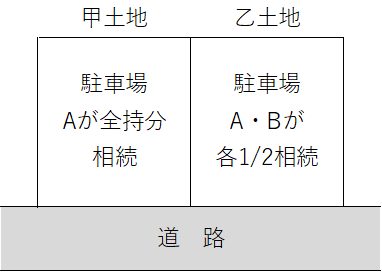

前提としては、左右の土地がどちらも月極駐車場として使用され、かつ、どちらも一人の相続人が相続したものとします。

Aに相続が発生した場合、甲、乙、丙の3つの土地はそれぞれ一体評価とします。

甲土地は、左右の登場人物が同じで共有割合も同じなので一体評価というのは納得しやすいと思います。乙土地は、甲土地と同様、登場人物は同じですが、共有割合が左右で異なります。共有割合が異なったとしても一体評価とすべきでしょう。最後に、丙土地は右の土地にCという新たな所有者がいます。この場合でもAの権利は左右におよび月極駐車場として一体利用されているため、左右一体評価とすべきでしょう。

次に、Bに相続が発生した場合にはどうでしょうか?甲土地、乙土地は、Aの場合と同様に左右一体評価でいいかと思いますが、問題は丙土地です。丙土地の右側にはBの持分がありません。このような場合には左側のみを評価単位とします。Cに相続が発生した場合も同様で右側の土地のみで評価します。

② 相続人が共有で相続した場合

被相続人が下図の甲土地、乙土地の全持分を所有していたとします。相続により、甲土地は、Aがすべてを相続し、乙土地は、AとBが1/2で共有相続をしたとします。

このケースの場合には、取得者課税主義の観点から甲土地、乙土地を別々に評価します。上記1(3)の考え方によります。

共有って難しいですよね。

なお、小規模宅地の特例と評価単位の詳しい説明は、小規模宅地の特例 土地の評価単位との関係を徹底解説!を是非ご参照下さい。

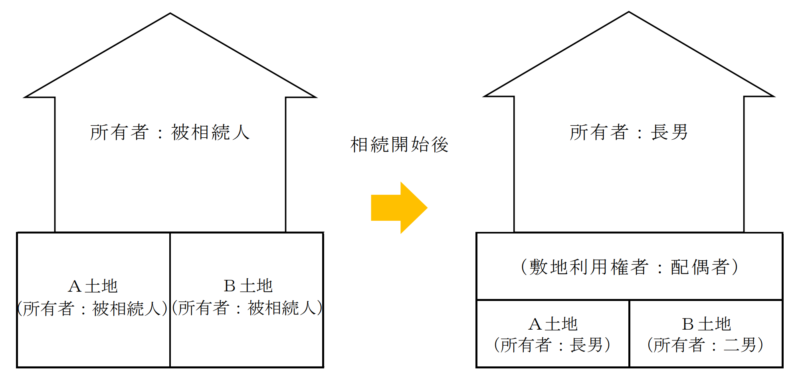

(6)配偶者居住権

配偶者居住権を設定した場合において、評価単位が問題となるケースとしては、敷地所有権(配偶者居住権が設定された土地の所有権)を複数の者で分筆相続(又は既に筆が分かれていた土地を筆ごとに複数の者が相続)する場合です。 下記国税庁HPの質疑応答事例から転載した図で確認してみましょう。  A土地は長男が取得し、B土地は二男が取得した場合、A土地とB土地をそれぞれ別の評価単位で評価します。前述で確認した「取得」の論点ですね。 敷地所有権の評価単位は原則通りなので問題は生じません。 続いて配偶者が取得した配偶者居住権に係る敷地利用権についてです。 今まで常識で言えば、借地権の評価単位のロジックを準用して敷地利用権の評価単位はAB土地を一体評価となりますよね。 借地権の評価単位の詳しい説明は、国税庁HP 質疑応答事例 宅地の評価単位-借地権を参照してください。 この借地権の評価単位と同様のロジックで敷地利用権を一体評価してしまうと『敷地所有権評価額+敷地利用権評価額=その土地の自用地評価額』という算式が成り立たなくなり合理的な評価ではなくなってしうとのことです。(国税庁の見解です) したがって、結論としては、配偶者居住権が設定された場合の敷地利用権の評価単位は、「敷地所有権の評価単位と完全に合わせる」ということとなります。 上の図の場合には、敷地所有権も敷地利用権もA土地、B土地をそれぞれ別の評価単位として評価します。 配偶者居住権について、詳しく知りたい人は、配偶者居住権をわかりやすく徹底解説!【令和2年4月1日~適用開始】 を参照してください。 配偶者居住権の評価について、詳しく知りたい人は、配偶者居住権の相続税評価を徹底解説!を参照してください。

A土地は長男が取得し、B土地は二男が取得した場合、A土地とB土地をそれぞれ別の評価単位で評価します。前述で確認した「取得」の論点ですね。 敷地所有権の評価単位は原則通りなので問題は生じません。 続いて配偶者が取得した配偶者居住権に係る敷地利用権についてです。 今まで常識で言えば、借地権の評価単位のロジックを準用して敷地利用権の評価単位はAB土地を一体評価となりますよね。 借地権の評価単位の詳しい説明は、国税庁HP 質疑応答事例 宅地の評価単位-借地権を参照してください。 この借地権の評価単位と同様のロジックで敷地利用権を一体評価してしまうと『敷地所有権評価額+敷地利用権評価額=その土地の自用地評価額』という算式が成り立たなくなり合理的な評価ではなくなってしうとのことです。(国税庁の見解です) したがって、結論としては、配偶者居住権が設定された場合の敷地利用権の評価単位は、「敷地所有権の評価単位と完全に合わせる」ということとなります。 上の図の場合には、敷地所有権も敷地利用権もA土地、B土地をそれぞれ別の評価単位として評価します。 配偶者居住権について、詳しく知りたい人は、配偶者居住権をわかりやすく徹底解説!【令和2年4月1日~適用開始】 を参照してください。 配偶者居住権の評価について、詳しく知りたい人は、配偶者居住権の相続税評価を徹底解説!を参照してください。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00