名義保険(契約者と保険料負担者が異なる場合)をわかりやすく徹底解説!

- 名義保険とは契約者と保険料負担者が異なる保険契約のこと

- 被保険者が被相続人の場合→死亡保険金として相続税課税(非課税枠適用可)

- 被保険者が相続人の場合→解約返戻金相当額で相続財産に計上

- 名義保険は途中から解消できない(当初から契約者=保険料負担者にすべき)

- 保険料相当額を毎年贈与する「保険料贈与」は有効な対策

みなさん、こんにちは。

相続税専門の税理士法人トゥモローズです。

みなさんは、名義保険という言葉をご存知ですか?

相続税は、名義預金や名義株などの名義財産の論点が非常に重要ですが、保険にも名義財産の論点がありまして、それを名義保険といいます。

名義保険とは、

契約者と保険料負担者が異なる保険契約

をいいます。

今回はこの名義保険につき徹底解説します!

動画で知りたい人は下記YouTubeから、テキストで確認したい人はこのままスクロールして一番最後までお読みください!

目次

相続税で問題となる名義保険の2パターン

相続税の実務で名義保険が問題となるのは、下記二つの契約形態です。

□契約者:相続人(保険料負担者:被相続人)、被保険者:被相続人

□契約者:相続人(保険料負担者:被相続人)、被保険者:相続人

各々パターン別に解説します。

契約者:相続人(保険料負担者:被相続人)、被保険者:被相続人

この契約は、被相続人が被保険者となっていますから、被相続人の死亡により保険金が支払われます。

表面上で判断する、すなわち、契約者=保険料負担者ならば、契約者と受取人が同一のときに、その相続人の所得税(一時所得)となり、

契約者と受取人が異なるならば、契約者から受取人への贈与とみなされ、贈与税がかかります。

しかし、今回は、名義保険の話ですので、契約者の相続人は名ばかりであり、保険料を負担していたのは被相続人です。

したがって、保険料負担者と被保険者が同一人物で、被保険者が死亡したため、通常の死亡保険金と同様の取扱になります。

下記の非課税枠も使えます。

500万円×法定相続人の数

また、相続税上のみなし相続財産に該当しますので、受取人固有財産となり、遺産分割の対象にはなりません。

みなし相続財産についての詳しい解説は、みなし相続財産とは? わかりやくす徹底解説をご参照ください。

生命保険金の非課税枠や注意点の詳細は、生命保険金にかかる相続税 非課税枠と注意点を完全解説をご参照ください。

契約者:相続人(保険料負担者:被相続人)、被保険者:相続人

この契約は、表面上、被相続人が出てこないため相続税には関係ないと思うかもしれません。

しかし、何度もいいますが、今回は、名義保険の話なので、契約者は相続人であっても保険料負担者は被相続人なので、相続税になんかしら絡んでくるのです。

被相続人が保険料を負担していた保険契約を無視することはできません。そんなことができたら、すべての財産をこの契約にしてしまえば相続税なんてかからなくなってしまいますよね。

結論としては、この契約形態の保険は、相続開始時点の解約返戻金額相当で相続財産に計上しなければなりません。

また、この名義保険は、みなし相続財産に該当しまして、本来の遺産ではありません。

契約者固有の財産となりますので遺産分割の対象外となります。

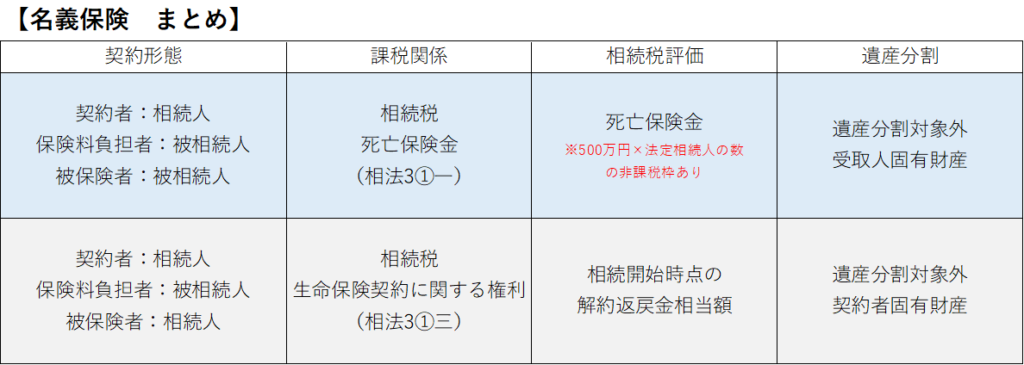

まとめ

少しむずかしい論点であったためまとめの表を作りました。

Q & A

名義保険の解消方法

Question

すでに契約をして保険料を支払っている名義保険の解消方法はありますか?

Answer

ありません。

【解説】

保険は出口課税であるためすでに名義保険の契約がある場合には、途中から名義人本人が保険料負担者になったとしても過去の保険料負担者まで変えることはできません。

したがって、名義保険の解消方法はないのです。

保険契約期間の途中で保険料負担者が変わった場合には、負担した保険料の割合に応じて課税関係が異なってきます。

したがって、一つの保険契約でも出口で複数の課税関係となるのです。

例えば、下記の保険契約があったとします。

被保険者:長男

満期受取人:長男

当初保険料負担者:父

父が保険料を100払った段階で保険料負担者を契約者である長男に変更し、その後満期まで長男が200の保険料を負担したとします。

そして、満期保険金600を受け取ったときの課税関係は下記の通りです。

父の保険料負担部分:贈与税課税(600*100/300=200)

長男の保険料負担部分:所得税課税((600*200/300-200)=200)

前述の通り、契約の途中で名義保険を解消する方法はございませんので、名義保険を生じさせないポイントは唯一、当初の保険契約時から契約者と保険料負担者を一致させることになります。

昔の郵便局等の金融機関で、「契約者を妻や子名義にしておけば相続税を回避できますよ」という保険の営業トークがあったようですが、完全なるデタラメです。

さすがにこのご時世ではこのような営業トークをする人はいないと思いますが、名義保険には注意しましょう!!

保険料贈与

Question

名義保険に該当しないために毎年保険料相当の現金を契約者である相続人に贈与することは認められますか?

Answer

もちろん認められます。

【解説】

昭和58年9月前は、保険料相当の贈与という概念が認められていませんで、保険というのは完全なる出口課税でした。

しかし、国税不服審判所の裁決で納税者の主張が受け入れられたことにより、下記事務連絡が国税庁から発せられました。

国税庁事務連絡 生命保険料の負担者の判定について(昭和58年9月)

1.被相続人の死亡又は生命保険契約の満期により保険金等を取得した場合若しくは保険事故は発生していないが保険料の負担者が死亡した場合において、当該生命保険金又は当該生命保険契約に関する権利の課税に当たっては、それぞれ保険料の負担者からそれらを相続、遺贈又は贈与により取得したものとみなして、相続税又は贈与税を課税することとしている。(相法3①一、三、相法5)

(注)生命保険金を受け取った者が保険料を負担している場合には、所得税(一時所得又は雑所得)が課税される。2.生命保険契約の締結に当たっては、生計を維持している父親等が契約者となり、被保険者は父親等、受取人は子供等として、その保険料の支払いは父親等が負担しているというのが通例である。

このような場合には、保険料の支払いについて、父親等と子供等との間に贈与関係が生じないとして、相続税法の規定に基づき、保険事故発生時を課税時期としてとらえ、保険金を受け取った子供等に対して相続税又は贈与税を課税することとしている。3.ところが、最近、保険料支払能力のない子供等を契約者及び受取人とした生命保険契約を父親等が締結し、その支払保険料については、父親等が子供等に現金を贈与し、その現金を保険料の支払に充てるという事例が見受けられるようになった。

4.この場合の支払保険料の負担者の判定については、過去の保険料の支払資金は父親等から贈与を受けた現金を充てていた旨、子供等(納税者)から主張があった場合は、事実関係を検討の上、例えば、

①毎年の贈与契約書

②過去の贈与税申告書

③所得税の確定申告書等における生命保険料控除の状況

④その他贈与の事実が認定できるものなどから贈与事実の心証が得られたものは、これを認めることとする。

国税庁が、保険料贈与を認めていることが上記事務連絡でご理解いただいたと思います。

下の方の□枠の中の4つを注意して、保険料贈与をしてください。

私がお客様にこの保険料贈与を提案するときは、必ず預金口座を通して贈与を実行してもらってます。すなわち、まず、贈与者(父親等)名義の預金口座から受贈者(契約者である子等)名義の預金口座に保険料相当額を振り込んでもらってから、契約者名義の預金口座から保険料を振り替えてもらうこととしてます。

贈与契約書の書き方については、贈与契約書の書き方完全ガイド|作成メリットから注意点までを徹底解説をご参照ください。

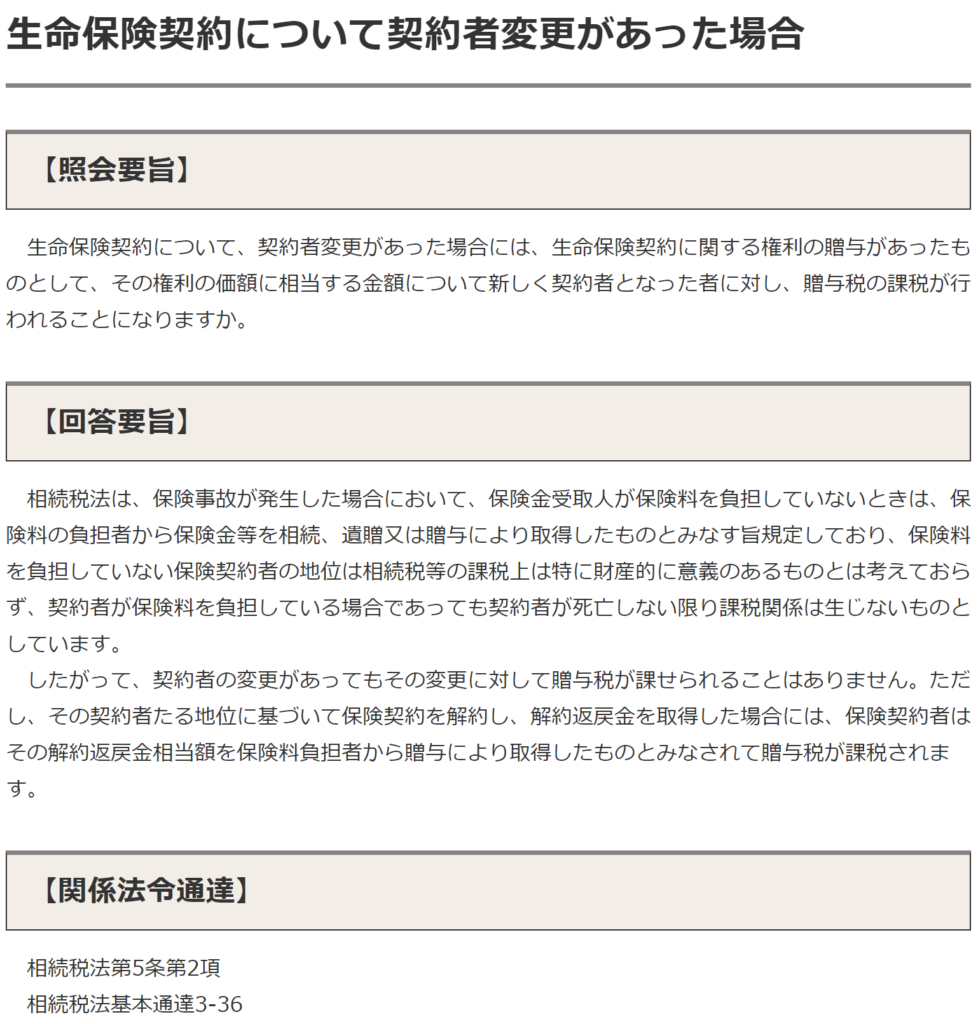

契約者変更 その1

Question

子が契約者となっていて私(親)が保険料を支払っていた保険契約、いわゆる名義保険が既に存在してまして、生前に整理をしておきたいのですが、契約者を子から私に変えた場合には、子から私に対する贈与になって、贈与税を納めなければなりませんか?

Answer

契約者変更をしても贈与税はかかりません

【解説】

まずは、下記国税庁HPの質疑応答事例をご参照ください。

保険は、出口課税ですので、契約者を変更したとしても贈与があったとは判断されずに、保険事故や満期のときに課税関係が発生します。

したがって、契約者を変更しても税負担が変わることはありません。

ただし、被保険者が子の場合には、契約者を子から父に変更することにより、みなし相続財産から本来の遺産となり、その生命保険契約に関する権利を遺産分割の対象とすることは可能になります。

契約者変更 その2

Question

先日亡くなった父が一部保険料を負担していた保険契約があり、契約内容は下記の通りです。

契約者:父→長男(保険料を半分父が負担した時点で長男に変更、変更後は長男が保険料を負担)

被保険者:長男

保険金受取人:父

途中から長男である私が保険料を負担していたのですが、これは相続税の対象にはなりませんよね?

Answer

保険料を一部でも被相続人が負担していた場合には相続税の対象になります。

【解説】

具体的な数字で確認してみましょう。

【具体例】

保険料負担額:被相続人300万円、長男300万円

解約返戻金相当:500万円

被相続人の相続財産に計上すべき金額

500万円×300万円(被相続人負担部分)/保険料総額600万円=250万円

支払調書

Question

名義保険ではないのですが、契約者(保険料負担者)が父となっていて、被保険者が母となっている保険があり、この度、父が亡くなったのですが、父が被保険者でないため保険金はおりませんが、このような契約は相続財産に含めなくても税務署に気づかれないから大丈夫ですか?

Answer

税務署に気づかれる、気づかれない関係なく相続税の課税対象になります。また、税制改正により契約者変更をした場合にもその通知が税務署に届くようになりました。

【解説】

平成30年1月1日以降、死亡により契約者が変更になった場合には、保険会社は「保険契約者等の異動に関する調書」を税務署に提出することになりました。

すなわち、本問の場合に契約者である父が亡くなって、契約者を相続人に変更手続きをした場合にはその内容が税務署にも通知されることになったのです。

この契約は確かに従前は漏れることが多かったのですが、今後、漏らした場合には税務署から捕捉されて、税務調査等で指摘されることとなるでしょう。

税務調査で指摘された後に修正申告をすると過少申告加算税や延滞税等のペナルティも発生しますので、最初の申告から漏らさず適切に申告しましょう!

税務調査に入られやすいケースについては、相続税の税務調査に入られやすいケース8選とその対策を徹底解説!もご参照ください。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00