相続税がかからない財産(非課税財産)と節税方法をわかりやすく解説!

「相続税が非課税の財産ってどんなものがあるんだろう?」

「非課税財産を利用して相続税の節税ができないかな?」

あなたも今、まさにこのような事を考えながらこの記事にたどりついたのではないでしょうか?

相続税は、原則として、相続又は遺贈により取得した全ての財産に対してかかります。

しかし、財産のうちには次のような理由から相続税の対象とすることが適当でないものがあり、これらの財産には相続税がかからないこととされています。

②残された相続人に対する相続開始後の生活保障の観点

③公共公益性や社会政策の観点

この記事では、このような相続税のかからない財産(非課税財産)について解説します。

1.相続税の非課税財産

1-1.墓地や墓石、仏壇、仏具などで日常礼拝をしている物

墓地や墓石、仏壇、仏具などの財産は先祖崇拝の慣行から「日常礼拝の対象」とされており、国民感情的に相続税をかけることは適当ではないため非課税財産とされています。

例えば次のようなもので「日常礼拝の用に供しているもの」が相続税の非課税財産に該当します。

・墓石

・仏壇

・仏具

・御霊屋(おたまや)

・庭内神し

・神棚

・神体

・神具

・位牌

・古墳

下記2-1で解説しますが、これらの非課税財産を生前に購入することで相続税を節税することができます。

ただし、相続税の非課税財産となるのは「日常礼拝の用に供しているもの」だけです。

したがって次のようなものは非課税財産には該当せず、相続税の課税対象となります。(相続税法基本通達12-2)

<非課税財産に該当しないもの>

・趣味や観賞用としている骨董品の類のもの

・投資の対象として所有しているもの(金の仏像など)

■【小規模宅地の特例】どこまでが自宅の敷地?! 庭、家庭菜園、農機具置場、庭内神し

https://tomorrowstax.com/knowledge/201608251322/

1-2.生命保険金のうち「500万円×法定相続人の数」までの金額

被相続人が保険料を負担し、かつ、その被相続人が被保険者である生命保険契約がある場合は、その受取人に支払われる死亡保険金は、

まで、相続税が非課税になります。

下記2-2で解説しますが、生前に生命保険に加入しておくことで相続税を節税することができます。

ただし、相続放棄した者や相続人以外の者(内縁の妻や孫など)が取得した生命保険金は相続税の課税対象となりますので受取人の設定に注意が必要です。

■生命保険金にかかる相続税 非課税枠と注意点を完全解説https://tomorrowstax.com/knowledge/201801073305/

■相続税における生命保険金(死亡保険金)と保険金受取人の関係を徹底解説https://tomorrowstax.com/knowledge/201904076069/

1-3.退職手当金等のうち「500万円×法定相続人の数」までの金額

上記の生命保険金と同様に、

までは相続税は非課税です。

ただし、次の点に注意が必要です。

・弔慰金のうち一定額(業務上の死亡の場合:被相続人の死亡当時の普通給与の3年分、業務外の死亡の場合:被相続人の普通給与の半年分)は上記の非課税枠に関係なく非課税となります。

■死亡退職金に相続税がかかる? 遺産分割の対象? わかりやすく徹底解説!

https://tomorrowstax.com/knowledge/202105279018/

1-4.公益事業を行う個人などが相続や遺贈によって取得した財産で、公益事業に使われることが確実なもの

宗教、慈善、学術、その他公益を目的とする事業を行う一定の個人などが相続や遺贈によって取得した財産で、公益を目的とする事業に使われることが確実なもの(個人で経営している幼稚園の事業に使われていた財産で一定の要件を満たすものを含みます。)には相続税がかかりません。

例えば、相続人がお寺の土地や児童養護施設を相続した場合に、その相続人自身がその相続財産を公益を目的とする事業の用に供するなど、一定の要件を満たすときは相続税が非課税になります。

ただし、その財産を当初は公益目的の事業の用に供していたとしても、相続開始から2年を経過した日時点で公益目的の事業の用に供していないときは相続税の課税対象となってしまいます。

この場合は、その財産を相続開始時の時価によって評価し修正申告や期限後申告をする必要があります。

また、延滞税や各種加算税のペナルティがあります。

1-5.精神や身体に障害のある人(心身障害者)等が取得する「心身障害者共済制度に基づいて支給される給付金を受ける権利」

地方公共団体の条例によって、「精神や身体に障害のある人(心身障害者)」または、「その人を扶養する人」が取得する「心身障害者共済制度に基づいて支給される給付金を受ける権利」には相続税がかかりません。

この給付金を受ける権利は、「心身障害者を持つ扶養者の不安を軽減し」、かつ、「残された障害者の生活の安定と福祉の向上を図る」という目的があるため、相続税の非課税財産とされています。(ちなみに受け取った給付金は所得税法上でも非課税となります。)

https://www.mhlw.go.jp/stf/seisakunitsuite/bunya/0000195619.html

1-6.「国や地方公共団体等に寄附した相続財産」や「特定の公益信託の信託財産とするために支出した金銭」

次の寄附や支出をした場合には、その財産は非課税となります。

②相続人や受遺者が相続した金銭を相続税の申告期限までに、特定の公益信託の信託財産とするために支出した場合

■相続財産の寄付をすれば相続税と所得税が非課税に!?(相続と寄付の関係 相続財産寄付編)

https://tomorrowstax.com/knowledge/201701302156/

ただし、相続財産を寄付すれば節税になりますが、財産そのものがなくなってしまうため十分に検討する必要があります。

2.相続税の非課税財産を利用した節税方法

2-1.生前にお墓を買う

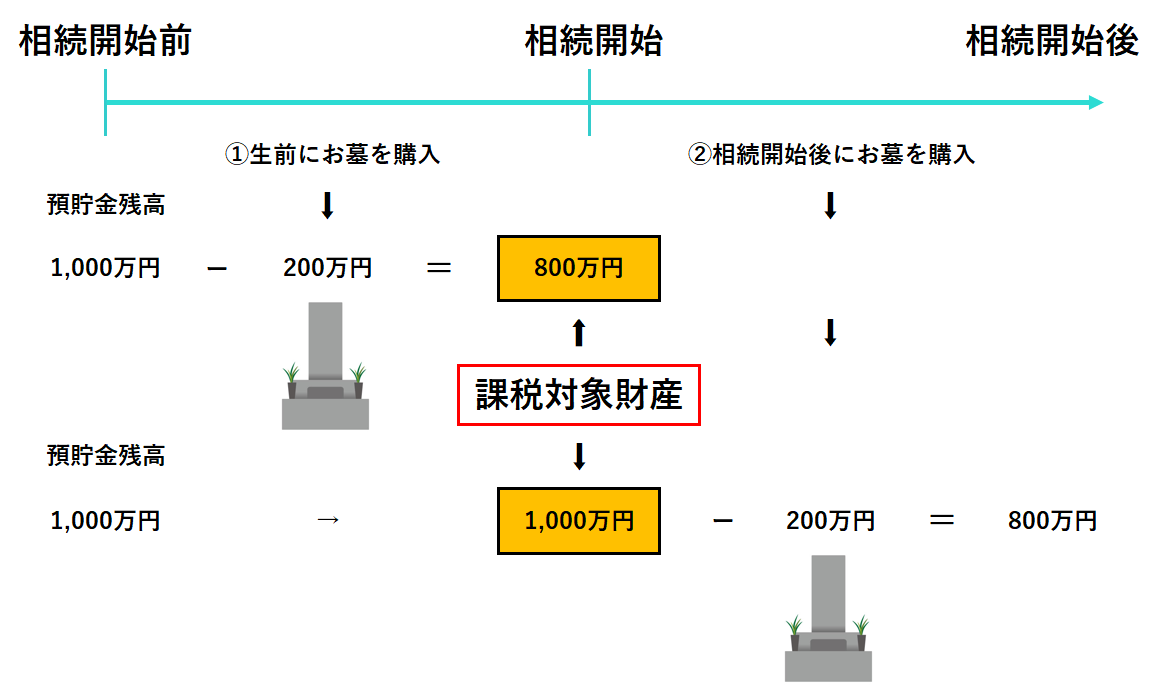

相続開始時の預貯金残高には相続税が課税されます。

したがって、生前にお墓や仏壇を買っておくと、「相続税の課税財産である預貯金」が「非課税財産であるお墓」に変わり、相続税の節税になります。

ただし、相続開始後のお墓や仏壇を購入しても節税にはなりません。あくまでも生前に購入したお墓や仏壇が非課税となります。

例えば、預貯金残高が1,000万円ある人が、生前に200万円のお墓を買った場合は、「課税財産である200万円の預貯金」が「非課税財産であるお墓」に変化し、残りの預貯金800万円に対して相続税がかかります。

一方、相続開始後に200万円のお墓を買ったとしても、相続開始時点の預貯金の残高1,000万円に対して相続税が課税されてしまいます。

ところで、お墓や仏壇をローンで購入してもそのローンは債務控除の対象となりません。

これは非課税財産に関する債務は債務控除できない、というルールがあるためです。

節税のために買うのであれば一括払いで購入しましょう。

また、「美術品と認定されるような金の仏壇」や「貸金庫に置いたままの仏像」などは「日常礼拝の用に供している」とはいえないため非課税財産には該当しません。

2-2.生前に生命保険に加入しておく

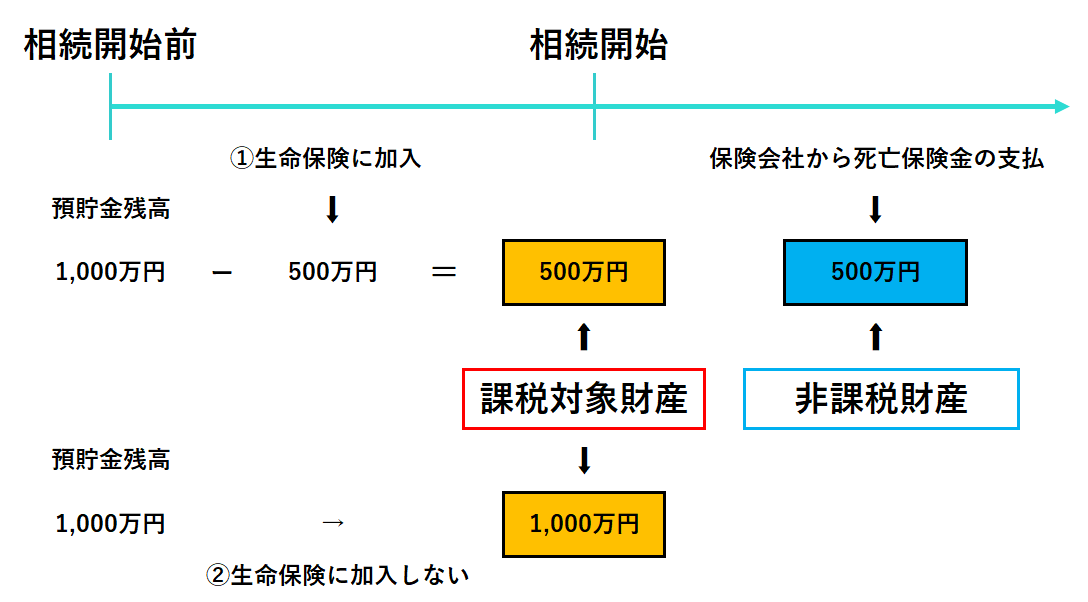

相続財産である預貯金を生命保険金に組み換えることで、一定額まで非課税で相続することができます。

たとえば、生前に一時払いの終身保険に加入し、保険料500万円を支払った場合は、預貯金残高1,000万円を500万円に圧縮することができます。

しかも、相続人が受け取る保険金は非課税なので、「預貯金500万円+死亡保険金500万円=1,000万円」を相続しつつ、相続税の課税対象は500万円で済みます。

一方、生前に生命保険に加入しなかった場合は、預貯金1,000万円を相続することはできますが、その全額に相続税が課税されてしまいます。

ちなみに国内の大手生命保険会社では一時払い終身保険を販売しており、被保険者の加入年齢の上限を90歳までとしているところが多くあります。

そのため、「生命保険への加入」は90歳までの方の生前対策として十分検討する余地があるでしょう。

ただし、受取人を相続人でない人(孫など)にしてしまうと非課税枠が使えないので注意しましょう。

また、受取人を配偶者にすると、二次相続でその配偶者の相続財産になってしまいます。

できれば受取人は配偶者ではなく子どもにする方が、財産が下の世代に移転するという点で節税効果が大きくなります。

■【生前対策には生命保険が効果的】生命保険で節税する方法を詳しく解説!

https://tomorrowstax.com/knowledge/2022091010930/

3.申告書の書き方(生命保険金、死亡退職金、14表)

「相続税の非課税財産」は基本的に相続税申告書に記載する必要はありません。

しかし、「生命保険金」・「死亡退職金」・「国や地方公共団体等に寄附した相続財産」は相続税申告書に記載する必要があります。

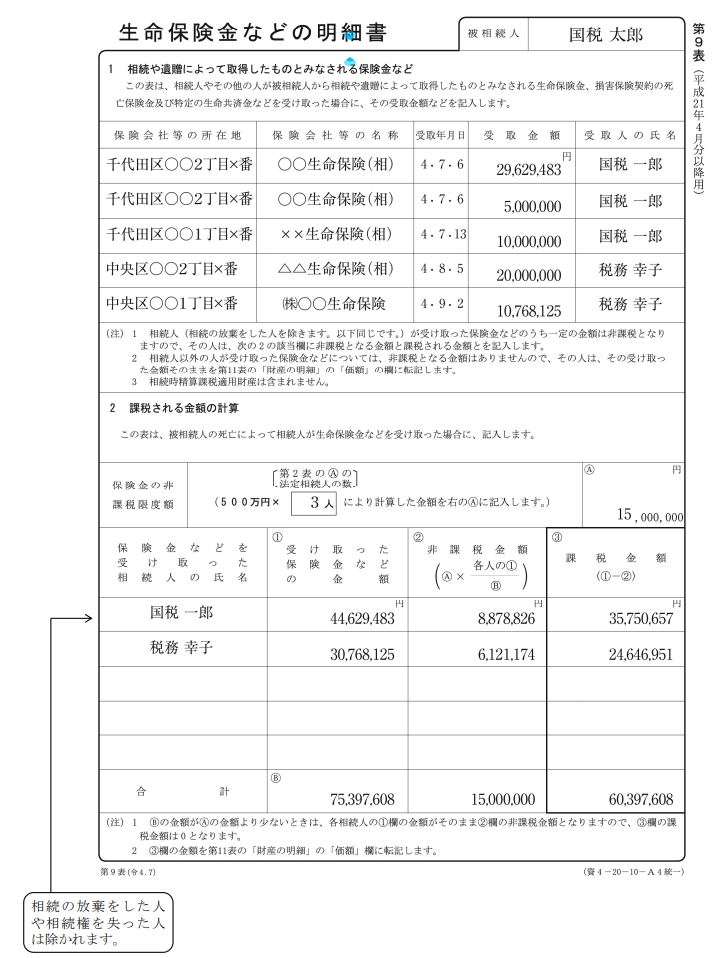

3-1.生命保険金の記載方法

生命保険金は相続税申告書の第9表に次のように記載します。(出典:国税庁HP)

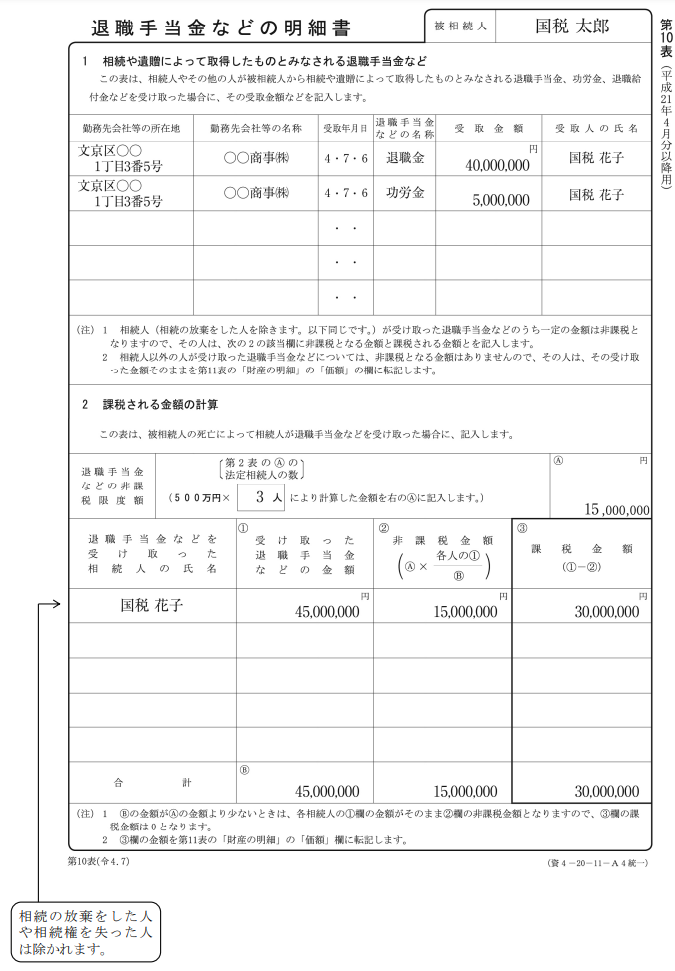

3-2.退職手当金の記載方法

退職手当金は相続税申告書の第9表に次のように記載します。(出典:国税庁HP)

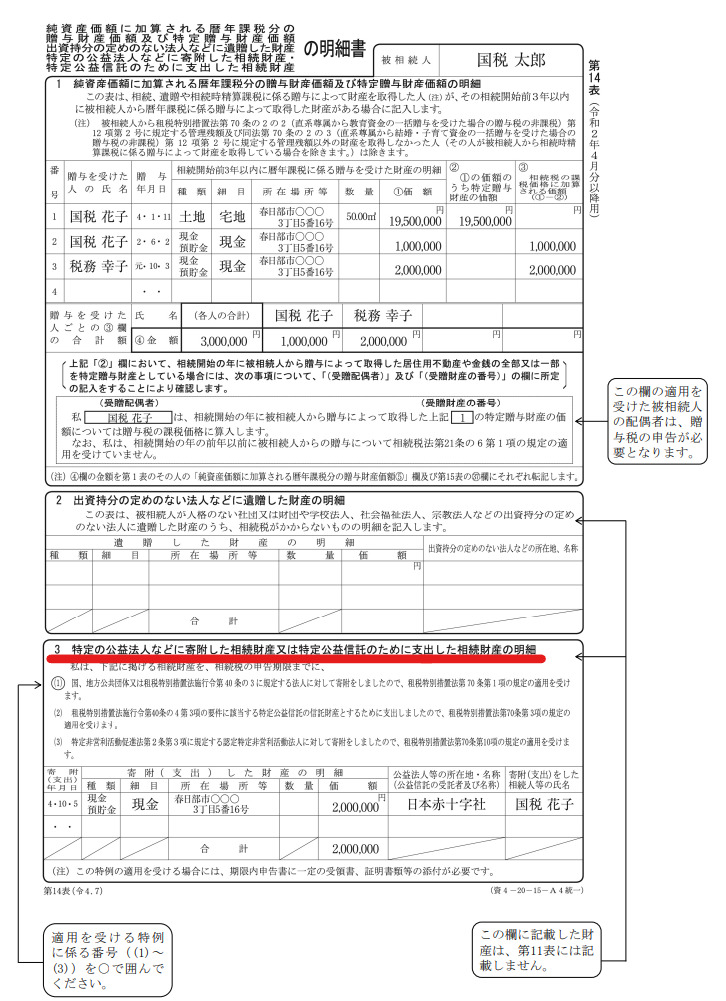

3-3.国や地方公共団体等に寄附した相続財産

国や地方公共団体等に寄附した相続財産は相続税申告書の第14表に次のように記載します。

4.Q&A

4-1.香典は相続税の課税対象になりますか?

相続税の課税対象になりません。

葬儀の際に個人から受ける香典は、相続人が贈与により取得したものと考えますのでそもそも相続財産にはなりません。

また、香典は社交上の必要によるものであるため、贈与者と受贈者の関係に照らして社会通念上相当と認められるものについては、贈与税も課税されません。

4-2.未支給年金は相続税の課税対象になりますか?

相続税の課税対象になりません。

年金を受け取っていた人が亡くなった場合に、その死亡後に振り込まれる年金を未支給年金といいますが、この未支給年金は相続税の対象ではなく相続人の所得税(一時所得)の対象となります。

■相続税申告 死亡後の税金、保険料、給付金等の入出金は相続税の対象となる?

https://tomorrowstax.com/knowledge/201610131784/

4-3.借家権は相続税の課税対象になりますか?

相続税の課税対象になりません。

借家権とは、「建物を借りている人が所有している賃借権」をいいます。

例えば、被相続人が賃貸マンションに住んでいて亡くなった場合に、その借家権を評価する必要があるのではないかという疑問が生じますが、その権利が権利金等の名称をもって取引される慣行のない地域にあるものについては評価しません。

日本のほとんどの地域で借家権の取引慣行がないでしょうから、借家権は相続税の対象にはならないことがほとんどです。

4-4.ペットのお墓は課税対象になりますか?

相続税の課税対象になります。

ペットのお墓は「非課税財産となる墓地や墓石」に該当しません。

したがってペットのお墓は相続税の課税対象となります。(参考:税務通信 No.3223号)

ただし、既にペットの遺骸が入っているお墓には市場性がなく、売ろうとしても金額がつかないと思われるため、相続税申告書に計上しなくて差し支えないと考えます。(私見です。)

5.まとめ

この記事では「相続税の非課税財産」と「非課税財産を活用した節税方法」について解説しました。

最後に今回の内容を振り返りましょう。

■相続税の非課税財産

| 相続税の非課税財産 | 根拠条文 | |

| 1 | 墓地や墓石、仏壇、仏具など日常礼拝をしている物 | 相法12①二 |

| 2 | 生命保険金のうち「500万円×法定相続人の数」までの金額 | 相法12①五 |

| 3 | 退職手当金等のうち「500万円×法定相続人の数」までの金額 | 相法12①六 |

| 4 | 公益事業を行う個人などが相続や遺贈によって取得した財産で、公益事業に使われることが確実なもの | 相法12①三 |

| 5 | .精神や身体に障害のある人(心身障害者)等が取得する「心身障害者共済制度に基づいて支給される給付金を受ける権利」 | 相法12①四 |

| 6 | 「国や地方公共団体等に寄附した相続財産」や「特定の公益信託の信託財産とするために支出した金銭」 | 措法70①③ |

■非課税財産を利用した節税方法

2.生前に生命保険に加入する。

相続税対策をご検討の際は是非参考にしてみてください。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00