代償分割と換価分割 相続税や所得税の違いを徹底解説

みなさん、こんにちは。

相続税専門の税理士法人トゥモローズです。

相続人が複数人いて遺言書がない場合、遺産分割という手続きを経ないと相続財産の取得者を決めることができません。

すなわち、相続において遺産分割という手続きは非常に重要な手続きなのです。

一言で遺産分割と言っても下記4つの方法があります。

◇現物分割・・・個々の財産ごとに取得者を定める方法

◇代償分割・・・特定の相続人が他の相続人に自身の固有財産を代償財産として渡す方法

◇換価分割・・・遺産を換金してその代金を分ける方法

◇共有分割・・・遺産を複数の相続人で共有取得する方法

今回は、上記のうち、「代償分割」と「換価分割」について、それぞれの方法で相続税や所得税にどういう影響を及ぼすのか徹底的にわかりやすく比較していきたいと思います。

換価分割について詳しく知りたい人は、換価分割をわかりやすく徹底解説をご参照下さい。

代償分割について詳しく知りたい人は、代償分割をわかりやすく徹底解説をご参照下さい。

目次

相続税での比較

代償分割と換価分割のどちらを採用したかにより、相続税の負担額が異なります。

異なってくる主な理由は、下記の2つです。

□小規模宅地等の特例の適用に影響があるため

□代償分割には調整計算という方法があるため

これだけだとなんのこっちゃなので順番に解説します。

小規模宅地等の特例

遺産が自宅不動産のみの場合で、相続人が長男と二男で、長男は小規模宅地等の特例の要件を満たすけど、二男は小規模宅地等の特例の要件を満たさないとします。

遺産分割は法定相続分である1/2で、不動産の共有はしたくないというと、不動産を売却してその現金を半分に分けるか(換価分割)、どちらか一方が不動産を取得してもう一方に不動産の価値の半分の代償金を渡すか(代償分割)の2つの方法しかありません。

仮に、代償分割のときに小規模宅地等の特例の要件を満たす長男が不動産を取得して、代償金を二男に支払った場合と換価分割の場合では、小規模宅地等の特例の適用額が半分違うのです。

もちろん、各人の相続税の負担も異なってきます。

遺産分割の方法で相続税の負担に影響があることがご理解いただけたと思います。

あとで具体例も用いて実証してみましょう。

代償分割の調整計算

最初に、代償分割をした場合の相続税の計算方法を確認しましょう。

その根拠は、下記相続税法基本通達となります。

後で簡便的な言葉で解説するので専門家以外の人は通達は読み飛ばして大丈夫です。

相続税法基本通達11の2-9 代償分割が行われた場合の課税価格の計算

代償分割の方法により相続財産の全部又は一部の分割が行われた場合における法第11条の2第1項又は第2項の規定による相続税の課税価格の計算は、次に掲げる者の区分に応じ、それぞれ次に掲げるところによるものとする。

(1) 代償財産の交付を受けた者 相続又は遺贈により取得した現物の財産の価額と交付を受けた代償財産の価額との合計額

(2) 代償財産の交付をした者 相続又は遺贈により取得した現物の財産の価額から交付をした代償財産の価額を控除した金額(注)「代償分割」とは、共同相続人又は包括受遺者のうち1人又は数人が相続又は包括遺贈により取得した財産の現物を取得し、その現物を取得した者が他の共同相続人又は包括受遺者に対して債務を負担する分割の方法をいうのであるから留意する。

簡単に言うと、

「代償財産をもらった相続人は、そのもらった財産を相続財産にプラスしてね。これに対して、代償財産を渡した相続人は、その渡した代償財産を相続財産からマイナスしてね。」

と書いてあります。

簡単な具体例でダメ押しです。

遺産:自宅不動産1億円のみ

相続人:長男、二男

遺産分割:長男が自宅不動産をすべて貰う代わりに二男に5,000万円の代償金を支払う。

各人の相続税の課税価格:

□長男 自宅不動産1億円ー代償財産5,000万円=5,000万円

□二男 代償財産5,000万円

なんとなくご理解いただけたでしょうか?

ここからが本番の代償分割の調整計算の話です。

こちらも根拠となる相続税法基本通達から確認しましょう。専門家以外の人は読み飛ばして下さい。

相続税法基本通達11の2-10 代償財産の価額

11の2-9の(1)及び(2)の代償財産の価額は、代償分割の対象となった財産を現物で取得した者が他の共同相続人又は包括受遺者に対して負担した債務(以下「代償債務」という。)の額の相続開始の時における金額によるものとする。

ただし、次に掲げる場合に該当するときは、当該代償財産の価額はそれぞれ次に掲げるところによるものとする。(1) 共同相続人及び包括受遺者の全員の協議に基づいて代償財産の額を次の(2)に掲げる算式に準じて又は合理的と認められる方法によって計算して申告があった場合 当該申告があった金額

(2) (1)以外の場合で、代償債務の額が、代償分割の対象となった財産が特定され、かつ、当該財産の代償分割の時における通常の取引価額を基として決定されているとき 次の算式により計算した金額

A×(C÷B)(注)算式中の符号は、次のとおりである。

Aは、代償債務の額

Bは、代償債務の額の決定の基となった代償分割の対象となった財産の代償分割の時における価額

Cは、代償分割の対象となった財産の相続開始の時における価額(評価基本通達の定めにより評価した価額をいう。)

上記通達では、最初の本文で、代償財産は相続開始時の時価で計算することが原則であると書いてあります。

ただし書き以降で、例外として、相続開始時の時価以外でも合理的な方法で計算したのならばその申告があった金額でもいいよ(1)、また、下記算式で計算してもいいよ(2)と書いてあります。

【(2)の算式】

代償債務の金額✕代償財産の相続開始時の相続税評価額(小規模宅地等の特例適用前)/代償財産の代償時の時価

実務上、代償分割の調整計算といえば、上記の(2)の算式を指します。

こちらも簡単な具体例で確認してみましょう。

遺産:自宅不動産のみ(相続開始時の相続税評価額8,000万円、代償分割時の時価1億円)

相続人:長男、二男

遺産分割:長男が自宅不動産をすべて貰う代わりに二男に5,000万円の代償金を支払う。

調整計算をしなかった場合の各人の相続税の課税価格:

長男 自宅不動産8,000万円-代償金5,000万円=3,000万円

二男 代償金5,000万円

調整計算をした場合の各人の相続税の課税価格:

代償金の調整計算 代償金5,000万円✕相続税評価額8,000万円/不動産の時価1億円=4,000万円

長男 自宅不動産8,000万円-調整計算後の代償金4,000万円=4,000万円

二男 調整計算後の代償金4,000万円

調整計算をした方が長男次男の課税価格が均衡が取れ、相続税の負担も公平になることがわかったと思います。

具体例

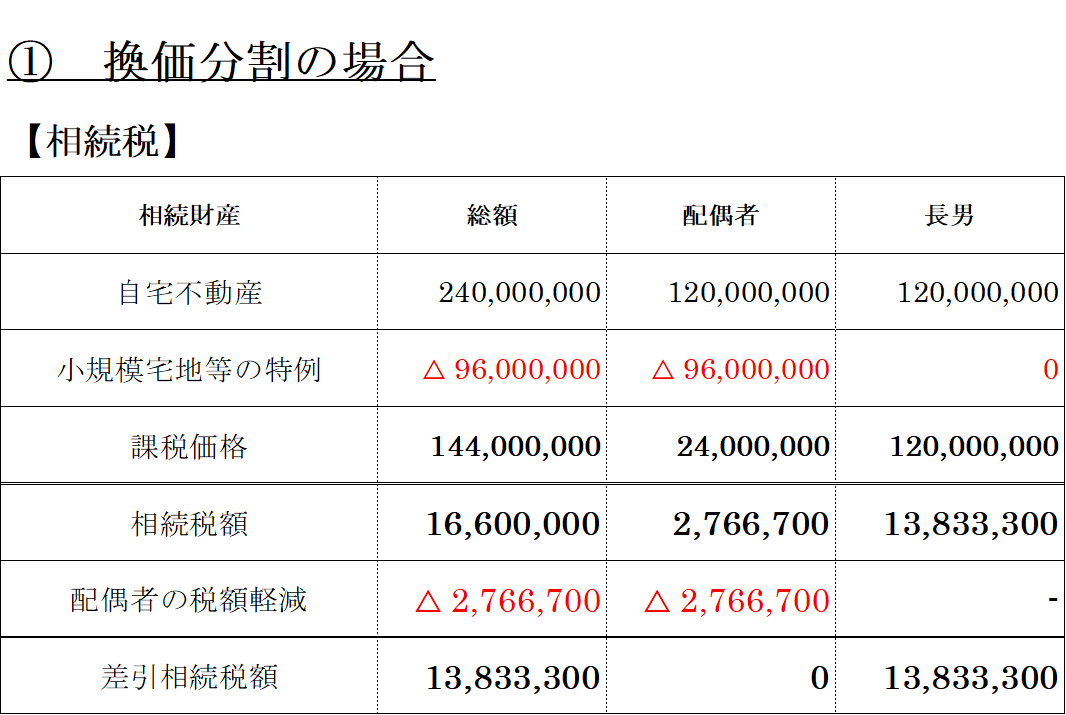

それでは、具体的な事例で代償分割と換価分割の相続税負担の違いを検討していきましょう。

【具体例】

被相続人 父

相続人 配偶者、長男

遺産 自宅不動産のみ(時価3億円、相続税評価額2億4,000万円、540㎡)

小規模宅地等の特例 配偶者のみが適用可能

遺産分割方針

換価分割の場合:換価代金を各1/2

代償分割の場合:不動産をすべて配偶者が取得し、代償金として長男に1.5億円支払う

※配偶者の小規模宅地等の特例

1.2億円×80%=9,600万円

※代償金の調整計算

1億5,000万円×2.4億円(注)/3億円=1.2億円

(注)小規模宅地等の特例適用前の金額

※配偶者の小規模宅地等の特例

2.4億円×330㎡/540㎡×80%=1億1,733万円

200万円くらい相続税の負担が異なりました。

あくまでこの事例では代償分割のほうが有利となりましたが、別の事例ではそうなるとは限りません。また、後述する所得税の負担も代償分割と換価分割とでは異なってきますので、しっかりと税金シミュレーションをしてから遺産分割の方法を決めなければなりません。

留意点

その他の実務上の留意点をつらつらと書いておきますので参考にして下さい。

(1)代償金の算定

不動産や非上場株式が代償分割対象財産となる場合には、その時価をどのように算定するのかが相続人間で争点になることがあります。実務上は、相続税評価額で代償金を算定するケースもありますが、具体例のように遺産分割時の時価(市場価格)で代償金を算定するケースもあります。相続税の申告期限までに代償金の金額を決定するためには、ある程度早い段階に相続人間で協議ができるような段取りを組む必要があるでしょう。

(2)代償金の支払能力と債務不履行となった場合

代償分割とする場合には代償金を支払う相続人の支払能力を十分に検討する必要があります。実務では代償金を支払う相続人の固有財産が足りずに分割払いとなるケースもあります。分割払いの場合には債務不履行になる可能性が高まるため可能な限り一括払いとすべきです。また、代償金が債務不履行になったとしてもその遺産分割は無効にはならないという最高裁判例も存在します。(平成元年2月9日最高裁判例)

図らずも分割払いとなってしまう場合には、代償金を支払う相続人の所有する不動産に抵当権を設定することや支払期日を超過した場合に金利を設定することなどの検討が必要でしょう。

(3)代償金が申告期限まで決まらない場合の留意点

代償分割の場合には、代償金の金額が確定して初めて遺産分割の確定となるため、換価分割のように将来決まるであろう換価代金についての割合を協議で決めたとしてもそれは遺産分割の確定とはいえません。したがって、代償分割は申告期限まで代償金の金額が決まらない場合には相続税法第55条による未分割申告に該当することとなり、当初申告における小規模宅地等の特例や配偶者の税額軽減の適用はできないこととなりますので注意が必要です。

(4)実態との整合性

遺産分割協議書等の体裁のみを代償分割又は換価分割としていても実態が異なっている場合には実態の遺産分割方法により課税関係が整理されることとなる。詳しくは、最後に裁判例を載せておくので参考にしてみてください。

所得税での比較

相続税同様、所得税においても代償分割と換価分割のどちらを採用したかにより負担額が異なります。

論点別に解説します。

マイホームの3,000万円控除

自身が住んでいる自宅不動産を売却した場合に、一定の要件を満たせば3,000万円を譲渡所得からマイナスできるという特例があります。いわゆる、マイホームの3,000万円控除です。

この特例の適用額が、代償分割と換価分割とで異なってくるのです。

あとで具体例を紹介しますので具体的な相違についてはそちらを参照してください。

取得費加算

相続財産を売却した場合に、その売却した財産にかかった相続税の一部を譲渡所得計算上、経費に加算できるという特例があります。いわゆる、取得費加算です。

この取得費加算についても代償分割と換価分割とでは適用額が異なってきます。

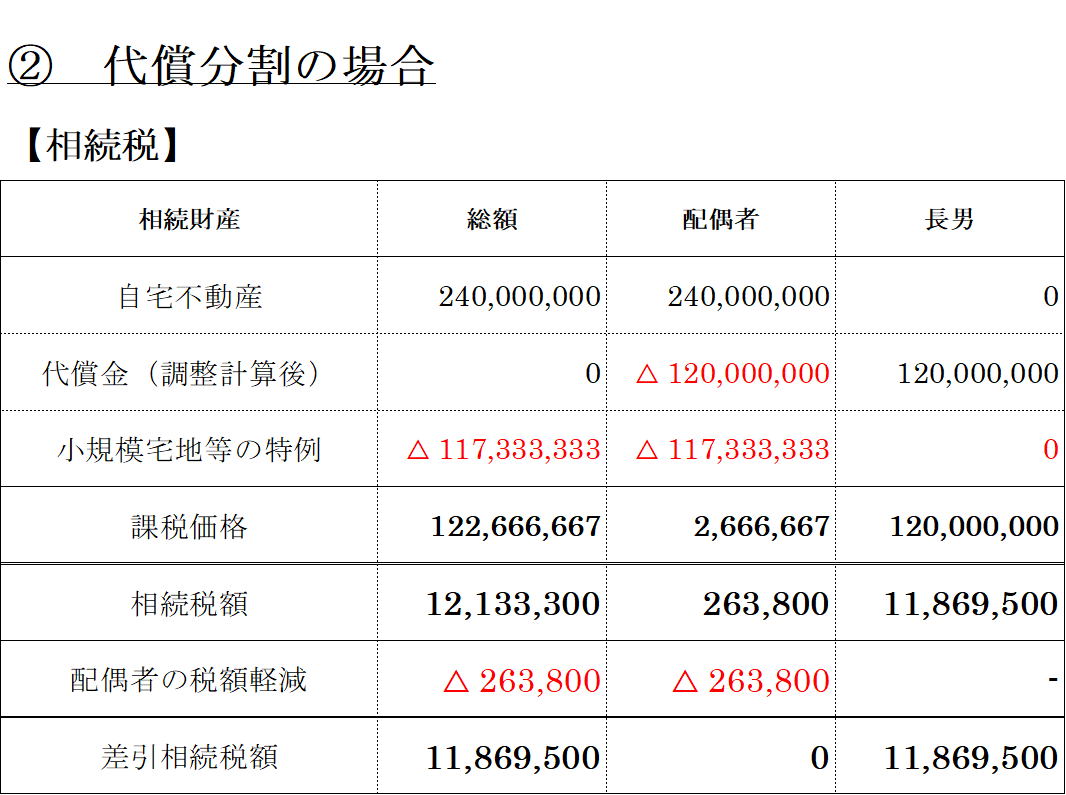

具体的には、代償分割とした場合の取得費加算の金額は次の算式により計算した金額を使うこととなります。

なお、上記算式中の支払代償金Cの金額は、相続税の計算において前述の相続税法基本通達11の2-10の調整計算を行っている場合には、その調整計算後の金額によります。

その他の相違点

① 譲渡所得の基因となる財産を代償財産として引き渡した場合

代償分割の際に譲渡所得の基因となる財産を交付した場合には、その代償財産を時価で譲渡したものとして譲渡所得の対象となります。換価分割では出てこない論点であるのでこの論点も代償分割と換価分割の相違点になります。このように代償分割で別の税負担がかからないように、実務上は代償財産は金銭であることがほとんどです。

② 取得費

代償分割により取得した遺産をその後譲渡した場合において、その遺産分割に際し支払った代償金はその譲渡した遺産の取得費に含めることはできません。また、代償分割により不動産等の代償財産を取得した人のその代償財産の取得費はその分割時の価額を取得費とします。

③ 社会保険料等

これが意外に盲点でしっかり説明しておかないと代償財産を渡した後に想定外の負担を強いる可能性があるので要注意です。

どういう論点かというと相続財産を譲渡した後にかかってくる社会保険料等の負担についてです。

相続人の中には現役のサラリーマン、年金受給者、専業主婦など様々な状況の人が存在し、その相続人の社会保険の状況も組合管掌健康保険だったり国民健康保険だったりと様々です。仮に年金受給者が遺産を相続し、その遺産を譲渡して代償金を捻出する場合において、所得税と住民税の金額だけを考慮して代償金額を決めてしまうと翌年の社会保険料や医療費負担の部分で公平性の観点から問題が生じる可能性があるのです。

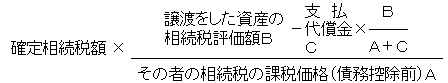

具体例

それでは、具体的な事例で代償分割と換価分割の相続税と所得税負担の違いを検討していきましょう。

【具体例】

被相続人 母

相続人 長男、二男

遺産 自宅不動産のみ(時価2.5億円、相続税評価額2億円、600㎡)

小規模宅地等の特例 長男のみが適用可能

不動産の譲渡対価 2.5億円

不動産の取得費 2億円

自己居住用財産の3,000万円控除 長男のみが適用可能

10年超所有軽減税率の特例 適用不可

遺産分割方針

換価分割の場合:換価代金を各1/2

代償分割の場合:不動産をすべて長男が取得し、代償金として二男に1億円支払う

※長男の小規模宅地等の特例

1億円×80%=8,000万円

(注)申告期限までの保有継続要件は満たしている。

※長男及び二男の取得費加算

譲渡不動産以外に相続財産がないため納付相続税が全額取得費加算の対象となる。なお、被相続人の居住用財産の3,000万円控除(空き家特例)については、取得費加算との併用はできないが、自己居住用財産の3,000万円控除については取得費加算との併用が可能である。

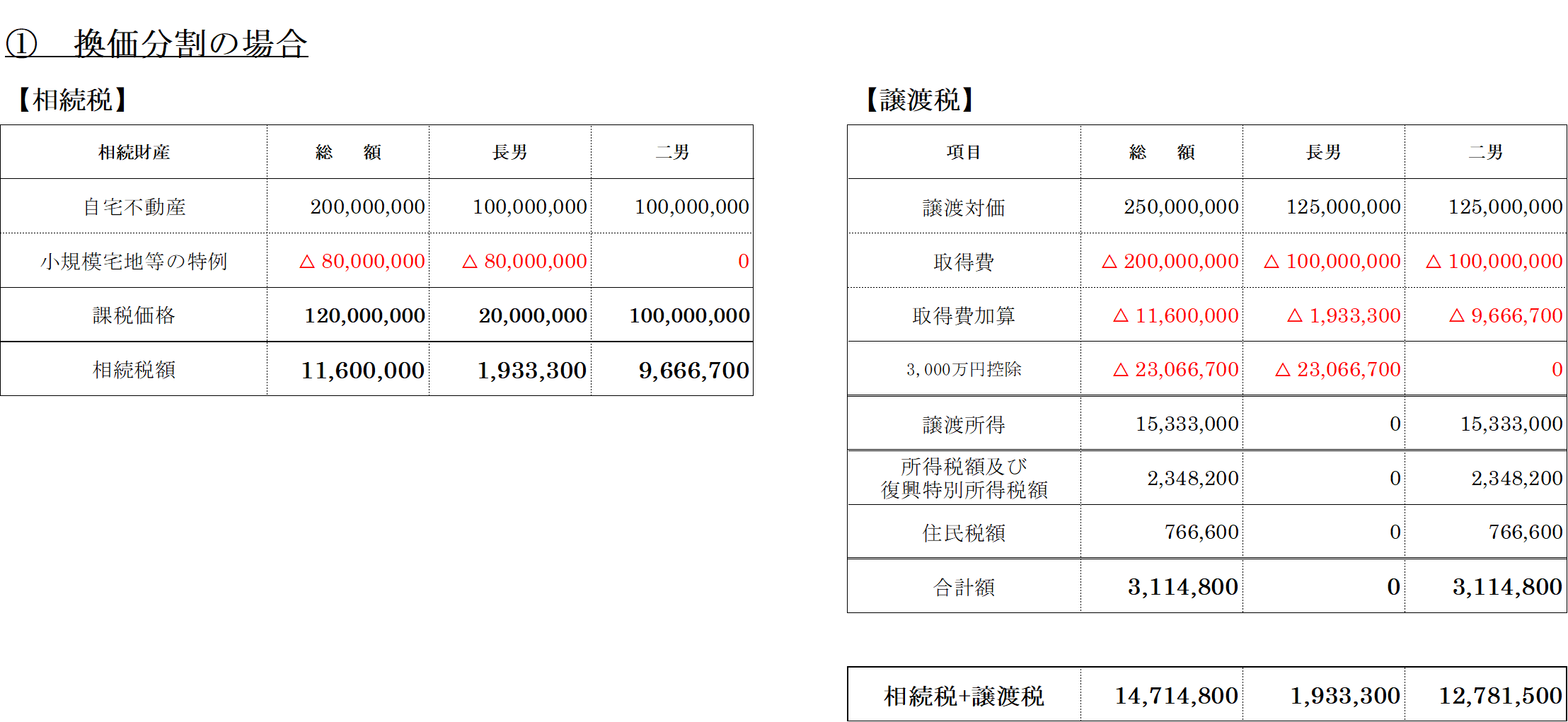

※代償金の調整計算

1億円×2億円/2.5億円=8,000万円

※長男の小規模宅地等の特例

2億円×330㎡/600㎡×80%=8,800万円

(注)申告期限までの保有継続要件は満たしている。

※長男の取得費加算

2,857,100円×{1億1,200万円-8,000万円×1億1,200万円/(3,200万円+8,000万円)}/3,200万円=2,857,100円

裁判例

最後に代償分割と換価分割のどちらに該当するのかで争われた裁判例を確認して終わりたいと思います。

1つ目の事例は、納税者が換価分割と主張したが調停条項記載通りに代償分割であるものとして納税者の主張が排斥された事例です。

【東京高裁平成12年9月27日言渡・上告不受理】

本件調停においては本件調停条項どおりに、原告が他の相続人らに代償金の支払義務を負担することにより本件不動産を単独相続する遺産分割が行われたものではなく、他の相続人らが本件不動産を取得した上で、納税者が直ちにこれを買い取って売却し、その売却代金で右買取代金を支払う旨合意したものであるから、本件不動産にかかる譲渡所得のすべてが納税者に帰属するものではないとの納税者の主張が、本件調停条項は、遺産分割として他の相続人らが本件不動産を取得し、さらに、他の相続人らの間の共有物分割として、これを納税者に売却すること(売買)により換価し、その代金を分割したとみるよりは、その文言どおりに代償分割がなされたとみる方が、金銭を取得することによって遺産分割に決着を付けたという他の相続人らの認識に合致することが、それぞれ認められ、これらを総合すれば、納税者は、本件調停条項記載のとおり、本件調停による遺産分割の結果、他の相続人らに代償金合計6000万円の支払義務を負担して本件不動産を単独相続したというべきであるとして排斥された。

2つ目の事例も、納税者が換価分割と主張したが遅延損害金の支払いや抵当権の設定という換価分割では考えられない約定が調停条項に存在したり、売買の交渉を納税者が単独で行っていたこと等を鑑み実質的には代償分割に該当するとして納税者の主張が排斥された事例です。

【東京高裁平成9年7月16日言渡・確定】

原告は、本件調停による遺産分割の合意は、実質的には換価分割であって、代償分割ではなく、買主との本件契約は、実質的には、原告が他の相続人の代表としてこれを締結したものである旨主張する。しかし、本件調停条項によれば、原告は、本件遺産を単独取得し、その代償として、他の相続人に対し、本件支払金の支払義務のあることが確認され、また、本件支払金について、遅延損害金の支払い及び抵当権の設定といった換価分割では通常考えられない約定が設けられており、さらに、右抵当権の設定登記や他の相続人から原告への持分移転登記に要する費用も原告の負担とされているのであって、これらの条項からみる限り、本件調停において成立した合意が代償分割の合意であることは明らかであって、換価分割であることを窺わせるような条項は全く見あたらない。しかも、本件土地の等価交換に関する交渉は、専ら原告が買主等と行っていたもので、その交渉内容を他の相続人に説明したこともないし、等価交換契約の相手方の変更という重要な事項についても、他の相続人と協議することなく、原告のみの判断で行っており、他の相続人は、本件土地の等価交換契約に関しては一切関与したことがないばかりか、契約内容等の詳しい事情についても知らされていなかったのであって、本件相続人間で、本件遺産の具体的な処分の段取りや処分の内容について合意があったとみることはできず、原告が、他の相続人の代表として等価交換契約を締結したというのは不自然である。

3つ目の事例は、納税者が代償分割と主張したのですが、遺産分割協議前に本件借地権の売却交渉が進められていたこと等の事情から遺産分割協議書の形式に関わらず換価分割と認定された事例です。

【最高裁平成5年4月6日言渡】

本件遺産分割協議は、分割協議書の文言にかかわらず、既に売却が決定していた本件借地権の代価を納税者を含む共同相続人間で分割する趣旨でなされた実質上換価分割であるとするのが相当である。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00