【相続税】私道の評価のパターンと路線価との関係を徹底解説

こんにちは。

相続税専門の税理士法人トゥモローズです。

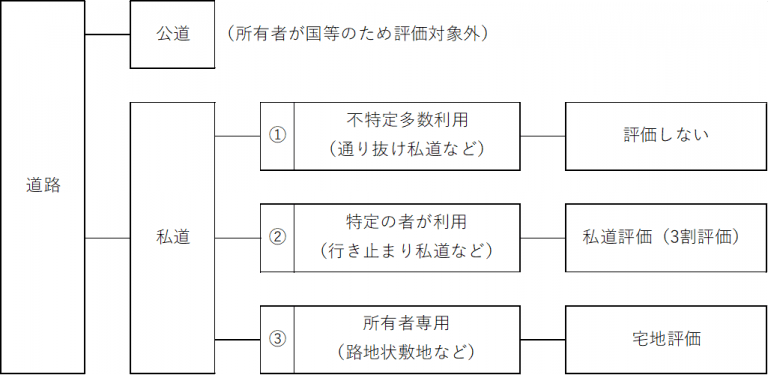

宅地の評価をする際にその宅地に隣接している私道を別途評価する必要が生じる場合があります。私道は、評価しない場合、3割評価する場合、宅地として一体評価する場合の3つに区分することができます。また、実務上は評価方法に悩むような難解な論点もあります。今回はその私道にフォーカスして評価方法を解説します。

■関連記事:

路線価とは?相続税申告における土地の評価指標をわかりやすく徹底解説

相続税の土地評価 申告で使えるすべての方法をわかりやすく徹底解説

目次

1. 評価の基本

下記図を見てもらえば一目瞭然です。

各項目に若干解説を加えます。

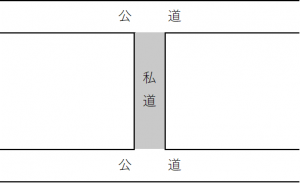

① 不特定多数利用

なお、不特定多数が利用するとは、

なお、不特定多数が利用するとは、

「公道に接道している通り抜け私道」、「行き止まりではあるが、不特定多数の者が利用する公園などの公共施設や商店街等、地域等の集会場に通ずる私道」、「私道の一部に公共バスの転回場や停留場が設けられている私道」

などが考えられます。

② 特定の者が利用

特定の者が利用する私道については、処分価値は高くはないが処分可能性がゼロではないため通常の土地の評価の30%相当で評価することとなります。

特定の者が利用する私道については、処分価値は高くはないが処分可能性がゼロではないため通常の土地の評価の30%相当で評価することとなります。

建築基準法第42条1項5号の位置指定道路等が該当し、いわゆる「行き止まり私道」を指します。

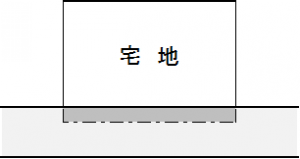

③ 所有者専用

2. 迷う論点

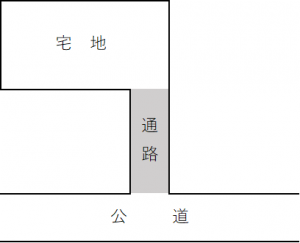

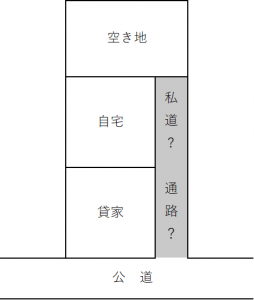

① 行き止まり私道か通路か

図のように行き止まり私道なのか通路なのか迷う場面は少なくありません。

図のように行き止まり私道なのか通路なのか迷う場面は少なくありません。

絶対的な正解はないですが、3割評価できるか、宅地として100%評価するかのポイントは下記のような項目を総合的に判断します。(下記のすべてを満たす必要があるというわけではないです。)

□ この通路の使用者は誰か(所有者だけかそれ以外にいるのか)

□ 建築基準法上の道路に該当するか(道路台帳等で確認します。位置指定道路、2項道路などの場合には原則として私道評価しても問題ないと考えます)

□ 建物建築の際の接道はどこから取っているか(建築計画概要書等で確認します)

□ 外見上道路としての形状が認められるか

② 固定資産税の課税地目

固定資産税の課税地目で「公衆用道路」というものがあります。そして、この公衆用道路は固定資産税が非課税の扱いとなります。

では、相続税も非課税となるのでしょうか?

答えは、No です。

固定資産税の課税地目が公衆用道路であっても、上記1の②に該当する可能性があります。すなわち、行き止まり私道の場合には3割評価をしないといけないのです。もちろん、固定資産税の課税地目が公衆用道路で通り抜け私道の場合には固定資産税だけでなく相続税も非課税となりますので評価が不要となります。

③ 相続税評価上の地目

私道が相続税評価上、「宅地」なのか「雑種地」なのか迷うときがあります。

不動産登記事務取扱手続準則第68条に定める公衆用道路に該当するため宅地には該当しないと考えられますが、財産評価基本通達24のタイトルは、「私道の用に供されている宅地の評価」となっています。宅地なのか雑種地なのか迷ってしまいますが、建物の敷地ではないので雑種地と考えるべきなのではないかと個人的には思います。

④ 私道に路線価が付されている場合や特定路線価を設定した場合

私道に路線価が付されている場合(通常、行き止まり私道には路線価が付されることはありませんが、たまに何かの手違いで付されていることがあります)や特定路線価を私道に設定した場合には、下記の評価方法のいずれか小さい金額を選択することができます。

・私道に付された路線価又は特定路線価 × 30% × 地積

・私道に接道する道路の路線価 × 奥行価格補正等の各種補正 × 30% × 地積

なお、特定路線価を設定するとその特定路線価を必ず使用しないといけないと思っている人も多いですが、あくまでこの取り扱いはその私道に接道する宅地の評価の取り扱いであり、私道そのものは特定路線価を設定したとしても上記二つの低い方を選択することができます。

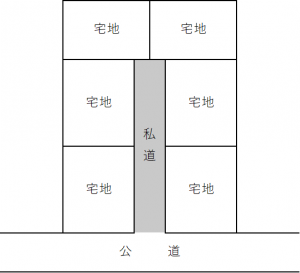

⑤ 共有私道と単有私道

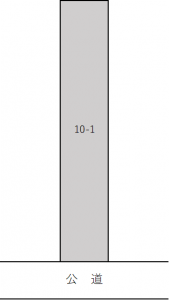

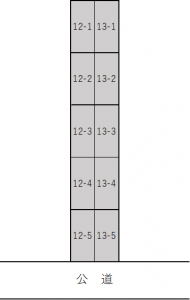

左図の私道(地番10-1)の共有持分を10分の1を所有していた場合と右図の私道(地番12-1)を単独で所有していた場合では評価はどうなるでしょうか?

左図の私道の評価は迷うことなく10-1全体を一体として評価した後、共有持分である1/10を乗じて計算することになります。

問題は右図の私道です。12-1~13-5の10個の地番を一体として評価したのち面積按分するのか、12-1のみを一評価単位として評価するのかです。

絶対的な正解が通達で明示されていませんが、過去の裁決事例等を鑑みると共有の場合と同様に全体を一体評価して地積按分をする方法が理論的には正解なのではないかと考えます。(私見です。)

なお、共有と評価単位の詳細は、土地の評価単位を徹底解説!を参照してください。

⑥ 貸家建付地や貸宅地

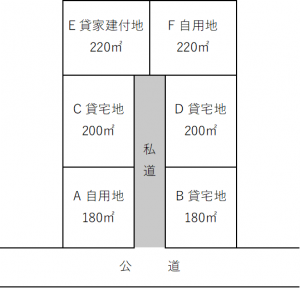

貸家建付地、貸宅地、自用地に囲まれている私道については、各利用区分の地積按分により、貸家建付地評価や貸宅地評価とすることができます。

貸家建付地、貸宅地、自用地に囲まれている私道については、各利用区分の地積按分により、貸家建付地評価や貸宅地評価とすることができます。

注意すべき点は、公道に直接面しているA自用地とB貸宅地は按分対象には含められないという点です。

具体的に計算すると私道の評価額は下記合計となります。

・自用地部分

私道評価額✕220㎡(F)/( 200㎡(C)+200㎡(D)+220㎡(E)+220㎡(F) )

・貸家建付地部分

私道評価額✕220㎡(E)/( 200㎡(C)+200㎡(D)+220㎡(E)+220㎡(F) )✕(1-借地権割合✕借家権割合)

・貸宅地部分

私道評価額✕( 200㎡(C)+200㎡(D) )/( 200㎡(C)+200㎡(D)+220㎡(E)+220㎡(F) )✕(1-借地権割合)

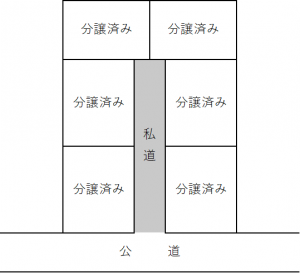

⑦ 分譲済みで私道だけ残った場合

⑧ 歩道状空地

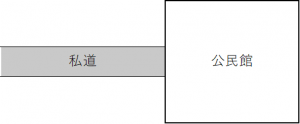

共同住宅等の敷地で道路に沿って歩道状の空き地が存在することがありますが、当該空き地について一定の要件を満たすときは私道評価が可能です。

このような歩道状の空き地を歩道状空地といいます。

歩道状空地の相続税評価の詳しい解説は、歩道状空地は私道として評価ができる!をご参照ください。

⑨ 小規模宅地の特例と私道の関係

小規模宅地の特例との関係については、小規模宅地の特例 私道とセットバック部分にも適用可能!?をご参照ください。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00