相続税路線価とは? 路線価の調べ方と土地の評価方法を完全解説

- 相続税路線価は道路に設定された1㎡あたりの土地価格

- 毎年7月に国税庁が公表し、その年の1月1日時点の価格

- 路線価は公示価格の約80%程度に設定されている

- 国税庁HPの「路線価図・評価倍率表」で誰でも確認可能

- 路線価がない地域は「倍率方式」で評価する

相続税を計算するために亡くなった人が所有していた土地の価値を計算する必要があります。

土地の価値を算出する計算式は、「単価 ✕ 面積」です。

単価を計算する上でベースとなるのが「相続税路線価」なのです。

土地の相続税評価は、相続税路線価に一定の補正を施して単価を求めることとなります。

今回は、この相続税路線価の意義や調べ方、そして相続税の土地評価の基本をわかりやすく解説します。

最後までお読みいただければ相続税路線価について徹底的に詳しくなれるはずです。

動画で知りたい人は下記YouTubeから、テキストで確認したい人はこのままスクロールして一番最後までお読みください!

目次

相続税路線価とは

相続税路線価とは、全国の市街地の道路に設定されている1㎡当たりの土地の価格です。

相続税や贈与税で土地を評価する場合には、この路線価を使用します。

また、税金計算以外の土地の売買等で、その売買価格を決めるときに路線価を参考にすることもあります。

「相続税路線価」と「路線価」は同じ?

路線価とよく聞くけど、相続税路線価と同じ意味なのでしょうか?

答えは、相続税路線価は路線価の一種です。

例えるなら路線価が「ハンバーガー」で、相続税路線価が「チーズバーガー」みたいな感じです。

では、相続税路線価以外の路線価って何があるのでしょうか?

固定資産税路線価という固定資産税を計算するための路線価が存在します。

したがって、路線価とは、相続税路線価と固定資産税路線価を総称した言葉なのです。

ただし、相続税路線価が固定資産税路線価に比べ有名すぎるため単に路線価というと相続税路線価を指していることが多いでしょう。

ただし、相続税路線価が固定資産税路線価に比べ有名すぎるため単に路線価というと相続税路線価を指していることが多いでしょう。

相続税路線価はいつ発表されるのか(公表日)

路線価は毎年7月上旬に公表されます。

国税庁は、毎年、路線価がいつ公表されるかを4月頃に発表しています。

令和3年分の路線価図等の公開予定日について

令和4年では7月1日の11時に公表されますと事前に国税庁のホームページにお知らせがされました。

土地の価値基準はすべてで4つもある

土地は一物四価とも言われます。すなわち、一つの土地について4つもの価格が存在するということです。

具体的には下記の価格です。

- 公示地価

- 実勢価格

- 相続税路線価

- 固定資産税評価額

一つ一つ簡単に解説します。

公示地価

土地を売買する上で参考にする指標で、毎年3月下旬頃に公表されます。

>>標準地・基準地検索システム~国土交通省地価公示・都道府県地価調査~

実勢価格

実際に土地を売買する上での価格を指します。不動産業者が確認するレインズ等で確認できます。

相続税路線価

相続税の土地評価で使用する路線価のことです。公示価格の8割程度といわれています。

固定資産税評価額

固定資産税の土地評価で使用する路線価のことです。公示価格の7割程度といわれています。

全国地価マップという一般財団法人 資産評価システム研究センターが運営しているサイトで固定資産税路線価を調べることができます。

相続税路線価の調べ方

相続税路線価の調べ方は、下記3つです。

①国税庁HP

②全国地価マップ

③最寄りの税務署

①国税庁HP

相続税路線価は、国税庁ホームページで確認することが可能です。

一番身近な調べ方でしょう。

②全国地価マップ

固定資産税路線価で紹介した全国地価マップで相続税路線価を調べることもできます。

全国地価マップ

③最寄りの税務署

路線価図は税務署に据え置かれています。

インターネットがなかった時代は路線価を確認するために最寄りの税務署まで足を運んでいたそうです。

過去の路線価も確認することができる!

最新の路線価だけでなく、過去の路線価を調べたいときもあります。

国税庁のHPでは、過去7年分を確認することができます。

それより前の路線価については、平成18年度までであれば国会図書館のHPで確認できます。

国会図書館HP 平成18(2006)~20(2008)年分

国会図書館HP 平成21(2009)~27(2015)年分

なお、平成18年度より前の路線価も国会図書館まで足を運べば確認することができます。

国会図書館HP

路線価図の見方

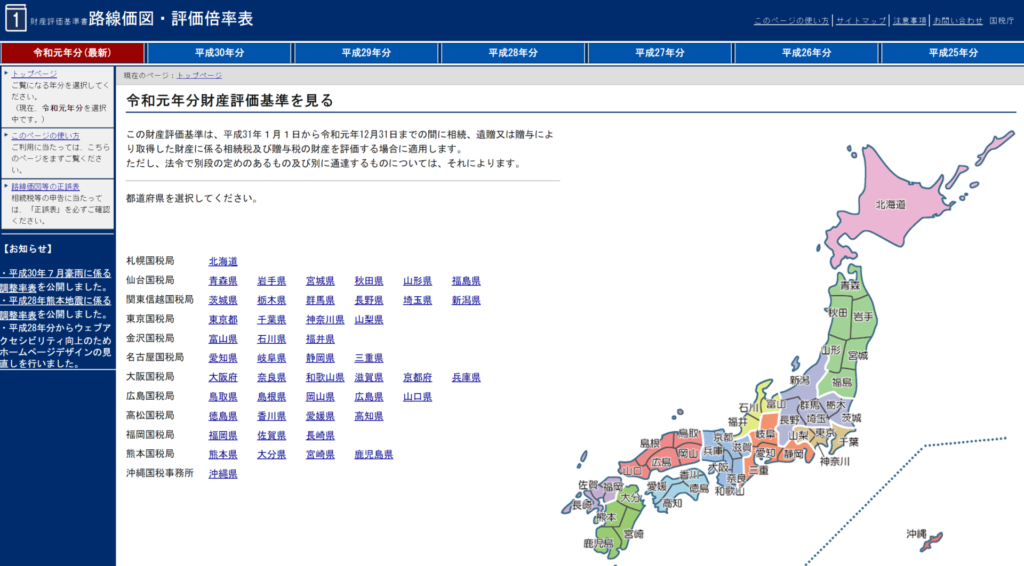

国税庁ホームページを確認しながら路線価図の見方を解説します。

まずは、対象地が所在する都道府県をクリックしましょう。

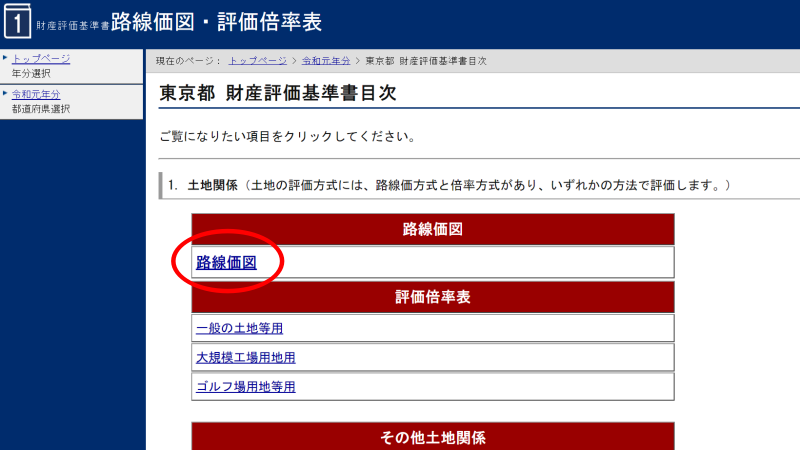

路線価図をクリックします。

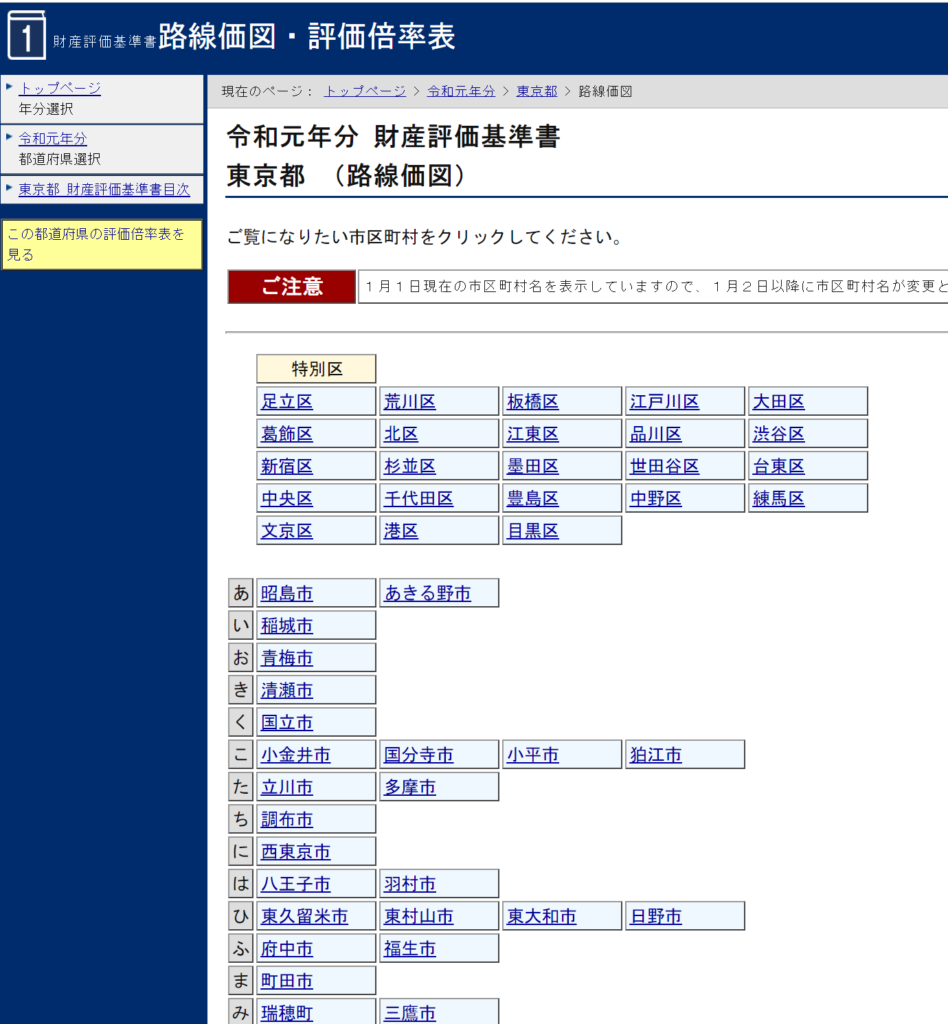

市区町村を選択しましょう。

具体的に所在地の地名をクリックします。

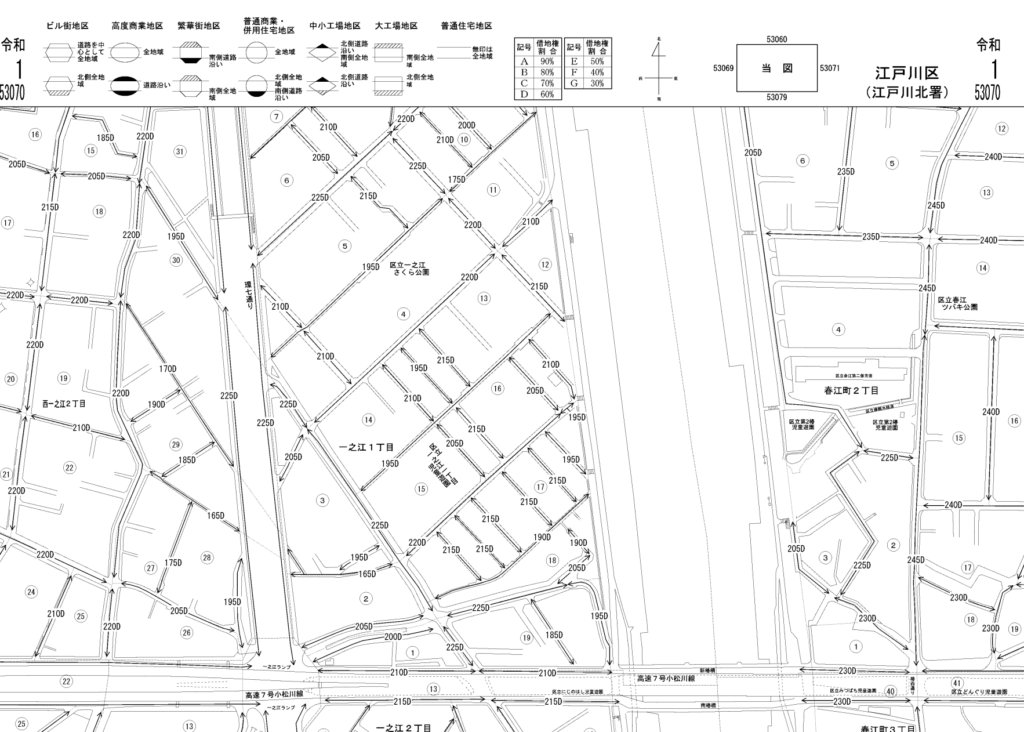

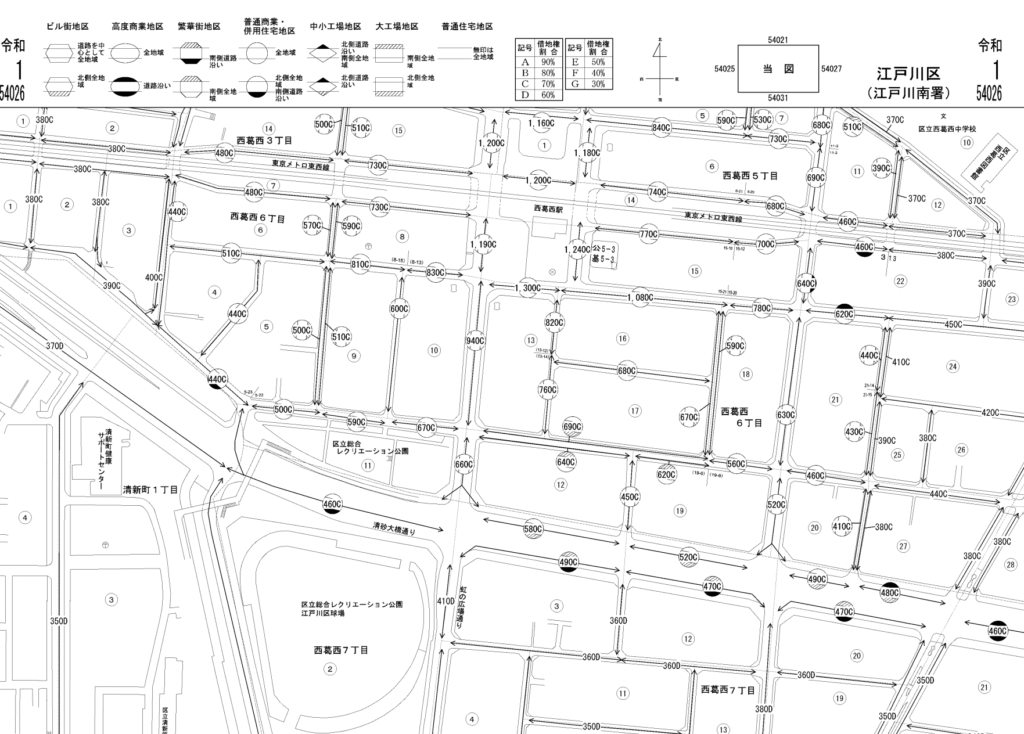

実際に路線価図を見てみましょう。

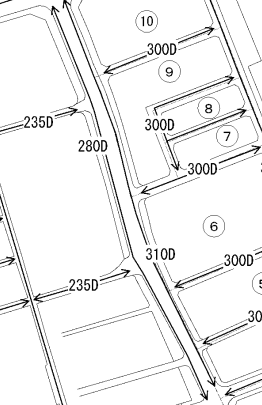

こちらの地域は、道路に三桁の数字が並んでいますが、こちらが路線価です。

千円単位ですので、210Dならば、1㎡当たり21万円ということです。

特に補正がない100㎡の土地なら、2,100万円と土地の相続税評価額を計算します。

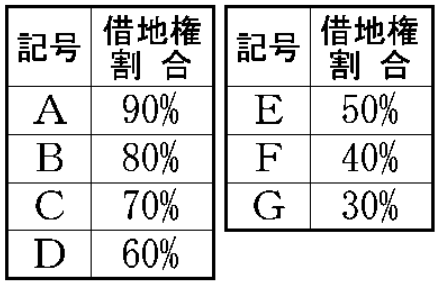

借地権割合(末尾のアルファベット)

数字の右横のアルファベットには、どのような意味があるのでしょうか。

これは、借地権割合を表していまして、その土地を借りて建物を建てている人の借地権を評価する場合に使います。

例えば、210Dの道路に面している土地を200㎡借りて建物を建てた人の借地権の評価は、21万円×200㎡×60%=2,520万円となります。

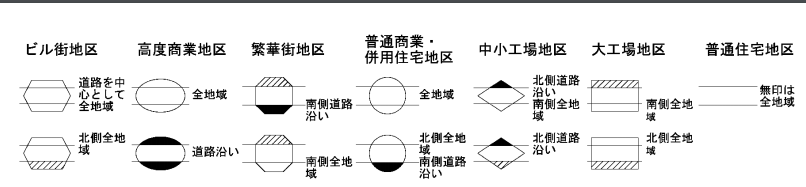

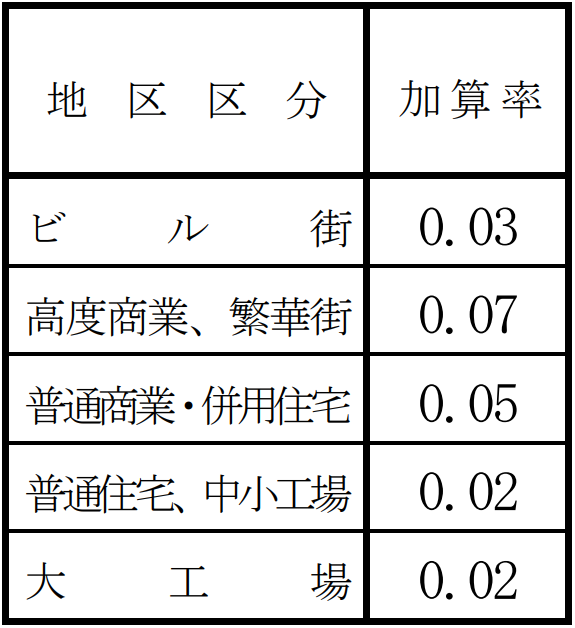

土地の地区区分(表の記号と形)

こちらの路線価図は、数字の周りに○があります。

これを地区区分といいまして、地区区分には下記の種類が用意されています。路線価図の右上に記載されていますね。

この地区区分により、各種補正率が変わってきますので間違えないようにしましょう。

路線価をもっと詳しく

路線価についてもう少し専門的に確認していきます。

専門家以外の人は読み飛ばしても大丈夫です。

路線価の詳細は、財産評価基本通達14に規定されています。

念のため転載します。

14 前項の「路線価」は、宅地の価額がおおむね同一と認められる一連の宅地が面している路線(不特定多数の者の通行の用に供されている道路をいう。以下同じ。)ごとに設定する。

路線価は、路線に接する宅地で次に掲げるすべての事項に該当するものについて、売買実例価額、公示価格、不動産鑑定士等による鑑 定評価額、精通者意見価格等を基として国税局長がその路線ごとに評定した1平方メートル当たりの価額とする。(昭41直資3-19・昭45直資3-13・昭47直資3-16・平3課評2-4外・平11課評2-2外・平11課評2-12外改正)(1) その路線のほぼ中央部にあること。

(2) その一連の宅地に共通している地勢にあること。

(3) その路線だけに接していること。

(4) その路線に面している宅地の標準的な間口距離及び奥行距離を有するく形又は正方形のものであること。(注) (4)の「標準的な間口距離及び奥行距離」には、それぞれ付表1「奥行価格補正率表」に定める補正率(以下「奥行価格補正率」という。)及び付表6「間口狭小補正率表」に定める補正率(以下「間口狭小補正率」という。)がいずれも1.00であり、かつ、付表7「奥行長大補正率表」に定める補正率(以下「奥行長大補正率」という。)の適用を要しないものが該当する。

上記通達のうち、重要なキーワードを抽出して解説していきます。

①宅地の価額がおおむね同一と認められる一連の宅地が面している

路線価は、価値が概ね等しい道路ごとに設定されているということです。

例えば、同じ道路でも価値が異なる場合には、下記のとおり、違う路線価が設定されます。

同じ道路なのに路線価が異なる理由には様々なものがありますが、道路の幅や建築基準法上の道路の種別の影響が大きいでしょう。それ以外にも駅からの距離や日当たりなども路線価に反映されることもあります。

また、同じ道路の対面で路線価が異なることもあります。

右側と左側で3万円も路線価が異なります。

これにも様々な理由がありますが、上図の場合には右側が区画整理済みの場所で、左側が区画整理が済んでいない場所のため3万円も異なっています。

②不特定多数の者の通行の用に供されている道路

これも重要なキーワードとなります。

路線価は不特定多数の人が通行する道路のみに設定されます。

したがって、下記のような特定の人しか通行しない道路(行き止まりの私道など)には路線価は設定されないのです。

そのような場合には、旗竿地評価をするか、この後説明する特定路線価を申請するかいずれかの方法で評価します。

③前提4条件

路線価は、下記の4条件を前提として設定されているということも忘れてはいけません。

- その路線のほぼ中央部にあること。

- その一連の宅地に共通している地勢にあること。

- その路線だけに接していること。

- その路線に面している宅地の標準的な間口距離及び奥行距離を有するく形又は正方形のものであること。

すなわち、その道路のうち上記の条件を満たす仮想の土地があるものとして計算しているのです。道路の中央にあって、角地ではなく、適度に四角い土地ということですね。

したがって、そのような土地でなければ路線価×地積から減額や増額の補正をする必要があるのです。

増額の補正は角地等のいくつかの道路に面している補正しかなく、メインは減額の補正です。この減額補正をどれだけ加味できるかが税理士の腕の見せどころでもあるのです。

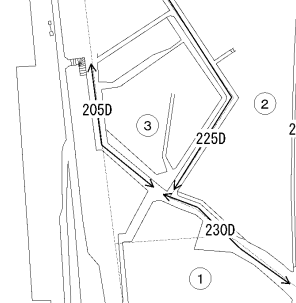

特定路線価とは

前述の通り、すべての道路に路線価が設定されているわけではありません。

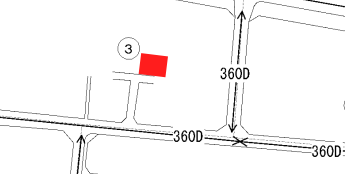

例えば下記を御覧ください。

赤部分に土地があったら評価できませんよね。

このような場合には、特定路線価を設定します。

特定路線価については、「相続税の特定路線価を徹底解説」で詳しく解説しています。

路線価の補正率とは?【土地の状況によって評価額を減額・増額する仕組み】

土地の形が悪かったり大きすぎたりすると、単に地積と路線価をかけただけの評価額では、実際の利用価値に見合わないことがあります。

その場合は、路線価のさまざまな補正を加えて計算する必要があります。

ここでは簡単に路線価に加味すべき主な補正について紹介します。

- 奥行価格補正

- 間口狭小補正

- 奥行長大補正

- 不整形地補正

- 規模格差補正

- 土砂災害特別警戒区域補正

- 側方路線影響加算・二方路線影響加算

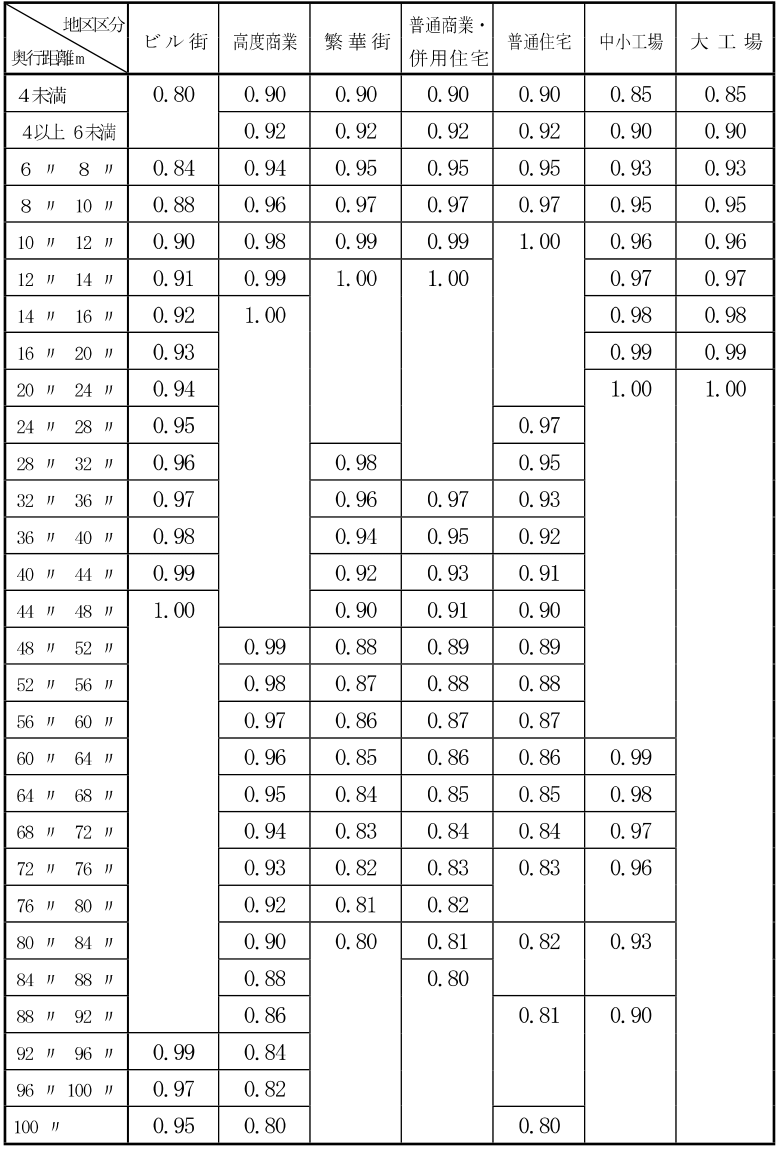

奥行価格補正

路線価から奥行距離が短い場合や長い場合に減額できる補正です。

距離や地区区分に応じて補正率が下記の通り決められています。

奥行価格補正の詳しい解説は、【相続税土地評価】奥行価格補正率をわかりやすく徹底解説!をご参照ください。

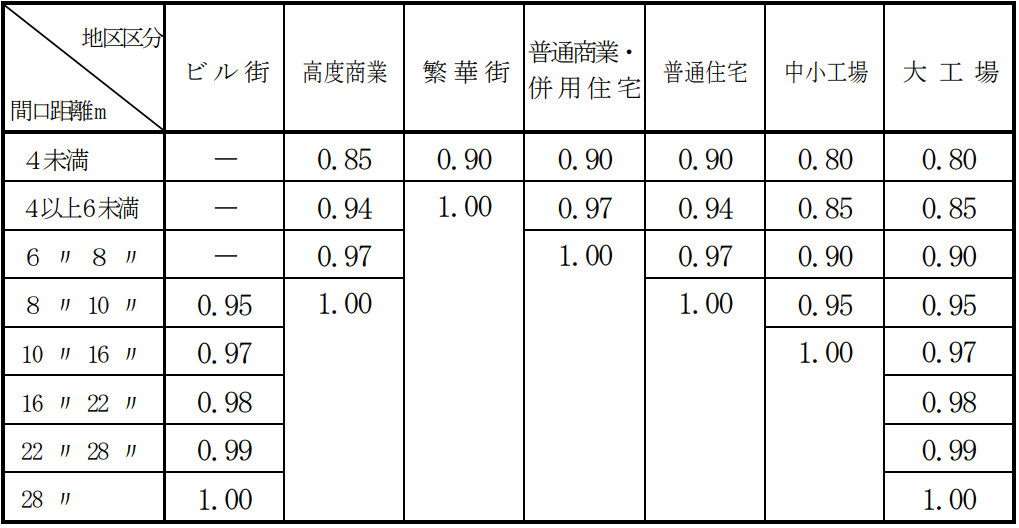

間口狭小補正

対象地に間口(路線価に面している長さ)が短い場合に適用できる減額補正です。

こちらも間口の長さや地区区分に応じて補正率が下記の通り決められています。

間口についての詳しい解説は、土地の相続税評価 間口距離の求め方と間口に関する各種補正 をご参照ください。

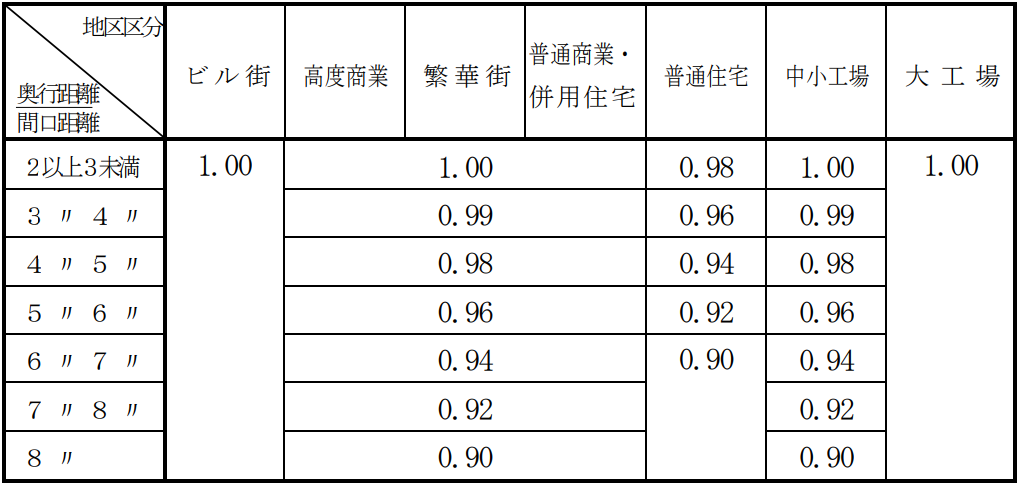

奥行長大補正

奥行距離/間口距離の数字により下記の通り減額補正が用意されています。

この分数の数字が大きくなればなるほど、うなぎの寝床のように使い勝手が悪くなるということで、減額割合も大きくなります。

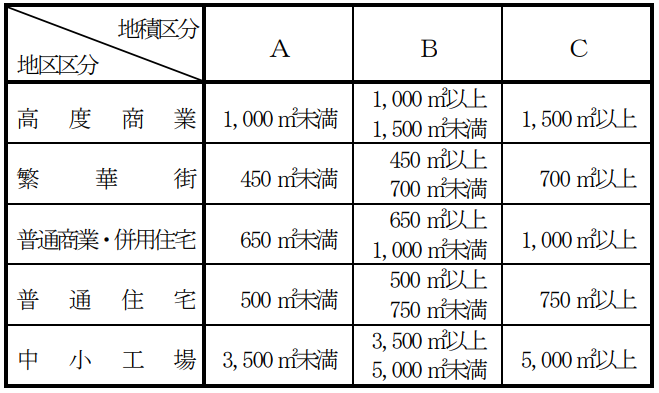

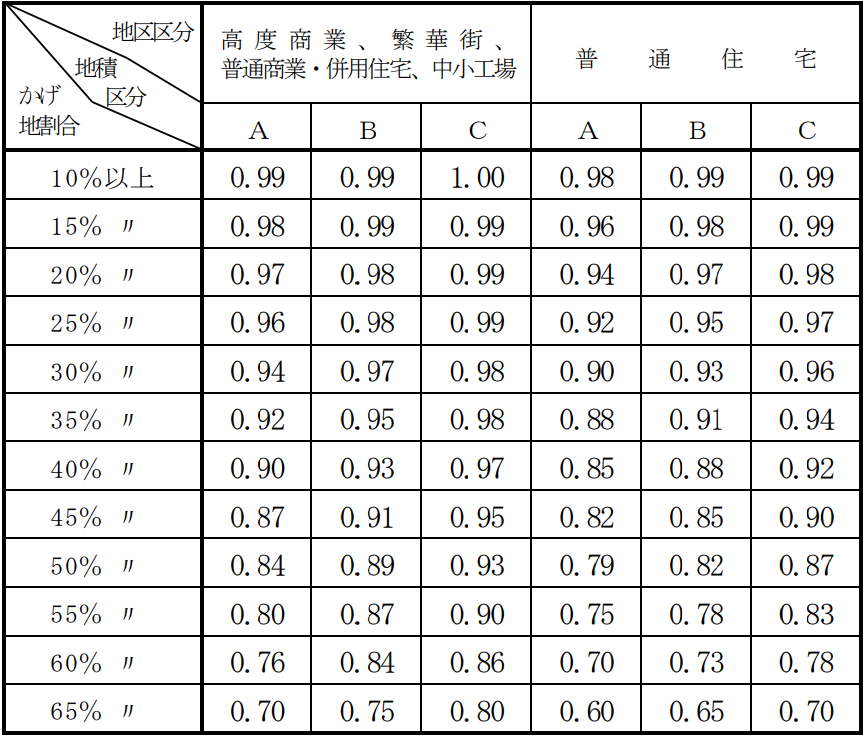

不整形地補正

形が悪い土地に用意されているのが不整形地補正です。

地積の大きさや不整形の割合等に応じて補正率が決められています。

不整形補正の詳しい解説は、不整形地【形の悪い土地】の相続税評価をわかりやすく徹底解説をご参照ください。

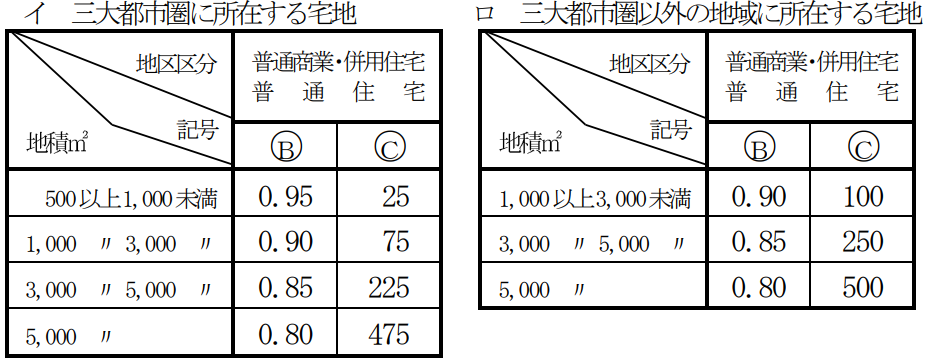

規模格差補正

地積が大きすぎることによって評価が下げられるという補正が規模格差補正です。

規模格差補正の詳しい解説は、地積規模の大きな宅地の評価(規模格差補正率)を徹底解説【広大地の抜本改正】をご参照ください。

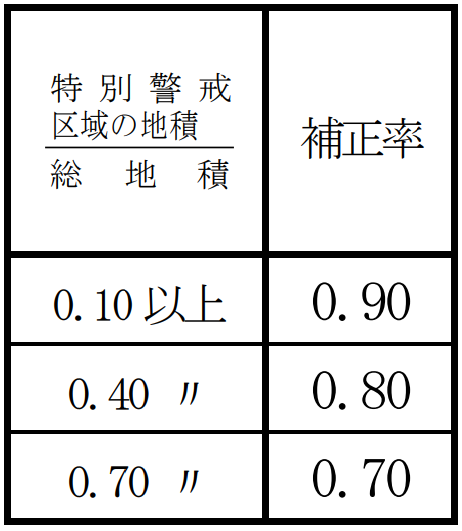

土砂災害特別警戒区域補正(土砂災害特別警戒区域内にある宅地の評価)

土砂災害特別警戒区域内にある宅地の評価とは、相続税の対象となる土地が土砂災害特別警戒区域に存する場合には一定の減額が可能となる制度のことです。

平成30年に新設された制度です。補正率は下記をご確認ください。

土砂災害特別警戒区域補正の詳しい解説は、【相続税】土砂災害特別警戒区域内にある宅地の評価を徹底解説をご参照ください。

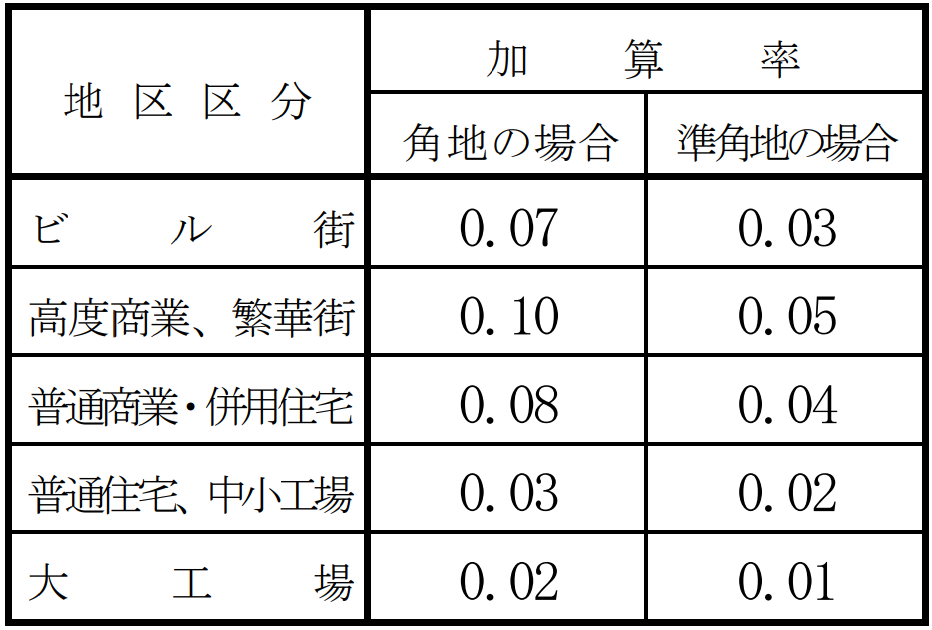

側方路線影響加算・二方路線影響加算

側方路線影響加算とは、宅地の正面と側方(横)が路線に面しているときに、評価額を加算して計算することをいいます。

相続税の土地評価はほとんどが減額補正の規定なのですが、中にはこのように加算される規定があるのです。

側方加算補正の詳しい解説は、側方路線影響加算の基本と加算の有無を徹底解説をご参照ください。

その他土地の相続税評価の詳しい解説は、相続税の土地評価 申告で使えるすべての方法をわかりやすく徹底解説をご参照ください。

路線価を使った土地の評価額の計算方法【具体例あり】

路線価を使った土地の評価について、具体例をご紹介します。

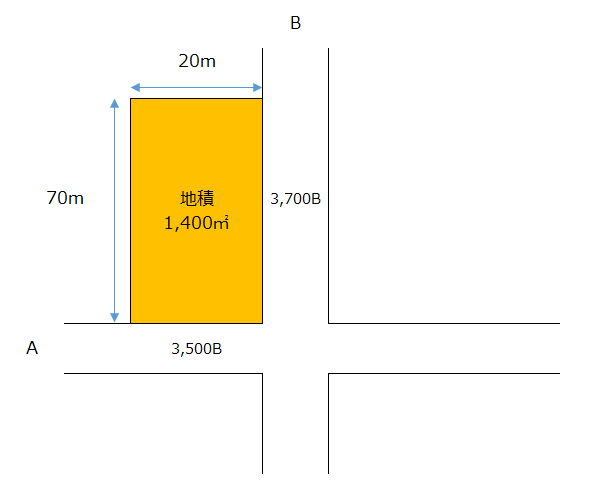

このように2つの路線に面している土地の評価を考えてみます。

前提条件

- ビル街地区

- 地積:1,400㎡(70m×20m)

計算方法

まずは、A路線とB路線、どちらが正面路線(メインの路線)になるのかを計算します。

- A路線:3,500,000円(路線価)×1.00(奥行価格補正率)=3,500,000円

※(奥行70mに対応する奥行価格補正率:1.00) - B路線:3,700,000円(路線価)×0.94(奥行価格補正率)=3,478,000円

※(奥行20mに対応する奥行価格補正率:0.94)

※最新の補正率は「土地及び土地の上に存する権利の評価についての調整率表(平成31 年1月分以降用)」に載っています。

ここでは、「(A)3,500,000円>(B)3,478,000円」であることから、A路線を正面路線として評価します。

B路線は側方路線となるため、次は側方路線価を求めます。

- 側方路線価(B路線):3,478,000円×0.07(側方路線影響加算率)=243,460円(加算額)

最後に正面路線価と側方路線価を足し、地積をかけて土地の評価額を求めます。

- 3,500,000円+243,460円(加算額)=3,743,460円

- 3,743,460円(1㎡あたりの価額)×1,400㎡(地積)=5,240,844,000円(評価額)

相続税の申告手続きにあたっては、税理士に一度無料相談を

路線価の概要を解説してきました。

相続税を申告するにあたり、土地の評価をしなければならないケースは非常に多いです。すなわち、相続税申告には路線価の理解がほぼ必須といえます。

しかし、土地の評価には路線価を読み解くだけでなく、その土地の状況を正確に把握して各種特例を適用していく必要があります。税理士によって解釈が異なることもあり、相続税に不慣れな方には難しい処理です。

土地の評価以外にも、相続税では他に抑えておくべき事項がいくつかあるため、申告するにあたっては税理士に依頼していただくのが理想であると思います。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00