土地の相続税評価 間口距離の求め方と間口に関する各種補正

みなさんこんにちは!

相続専門の税理士法人トゥモローズの角田です。

相続税の土地の評価で間口の距離がどのくらいかによって評価額に影響を及ぼすことが多々あります。

今回は、土地の間口の把握の仕方や間口が関係する補正について解説します。

目次

間口とは

間口とは土地が道路に接する距離のことをいいます。

土地の形状により間口の把握の仕方が異なりますのでケースごとに確認していきましょう。

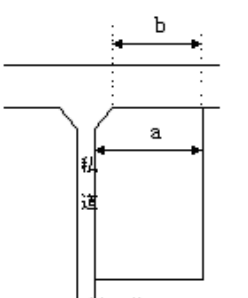

角切りがある場合

角切り部分も間口と考えますのでaが間口距離となります。

私道の間口についても同様の考え方でaが間口距離となります。

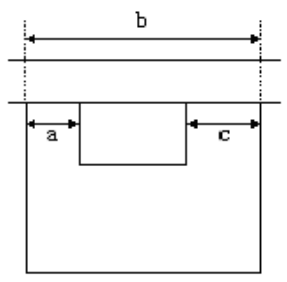

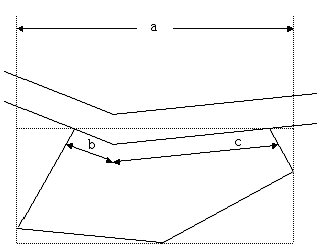

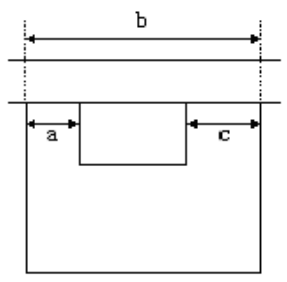

複数の間口がある場合

a + c が間口距離となります。

bを間口距離としないように気をつけましょう。

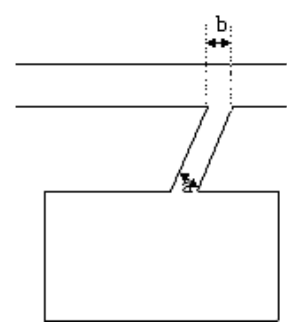

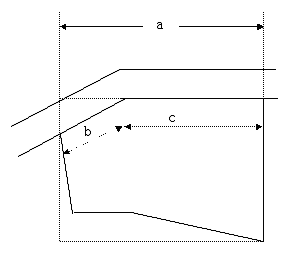

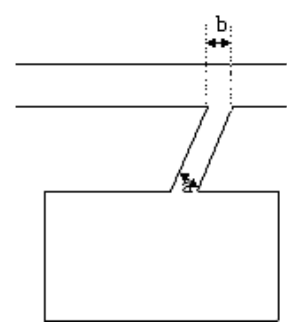

斜めに面している場合

bが間口距離となります。

ただし、aを間口距離としたほうが土地評価が小さくなるならばaを間口距離としても大丈夫です。

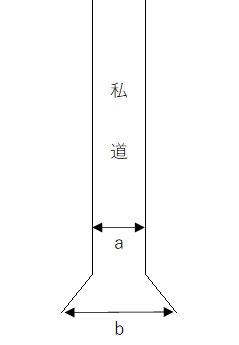

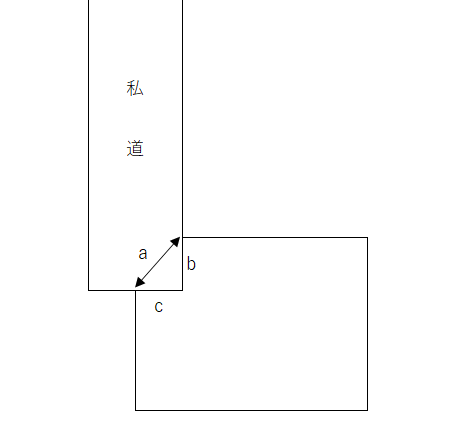

私道の行き止まりの場合

aと「b + c」の距離を比較して短いほうが間口距離となります。

すなわち、上図の場合の間口距離はaとなります。

屈折路の場合

屈折路に面する土地はまずは想定整形地が一番小さくなるように正面路線設定する必要があります。

上記3つの想定整形地の面積は下記の通りです。

B:903㎡(43m×21m)

C:1,008㎡(42m×24m)

採用すべき想定整形地はAとなります。

Aで正面路線設定が決まって初めて間口距離の把握が可能となります。

aと「b + c」の距離を比較して短いほうが間口距離となります。

すなわち、上図の場合の間口距離は「b + c」となります。

この場合には、a <「b + c」のためaが間口距離となります。

なお、屈折路の詳しい解説は、屈折路に面する土地の相続税評価を徹底解説をご参照ください。

間口距離が影響する補正

間口距離が関係する主な補正は下記の通りです。

■側方路線影響加算等

■奥行長大

■無道路地

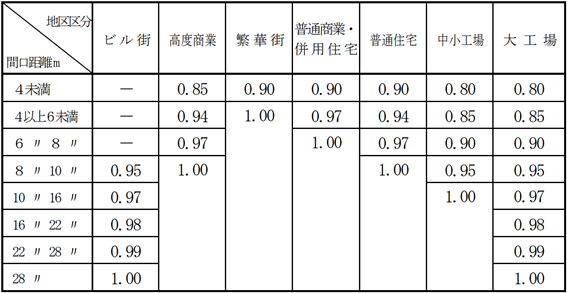

間口狭小

間口距離が短すぎる土地は一般的な間口距離の土地に比べ通風、採光、出入りの利便性等の観点から効用が劣ります。

その状態を土地評価に反映するために間口狭小補正という減額補正があります。

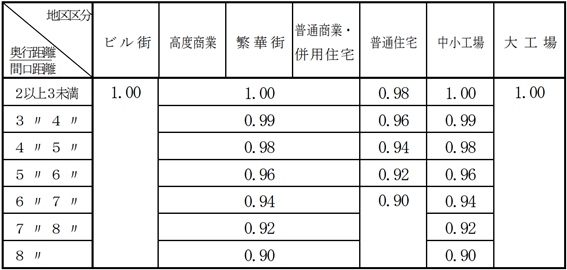

その土地の所在する地区区分に応じて下記の補正が可能です。

側方路線影響加算等

複数の道路に面する土地は側方路線影響加算等の加算補正が必要となります。

この加算補正を考慮する際に間口距離が重要となってきます。

対象地のすべてが側方路線に面しているとは限りません。

そのような場合には、側方路線影響加算率を面している長さだけに調整することができます。

また、不整形地の場合にも同様の調整が可能です。

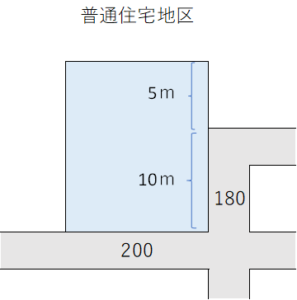

【整形地の場合】

上図の場合の側方路線影響加算率は下記の通り計算します。

正面路線価200+側方路線価180×0.03×10m/15m=203.6

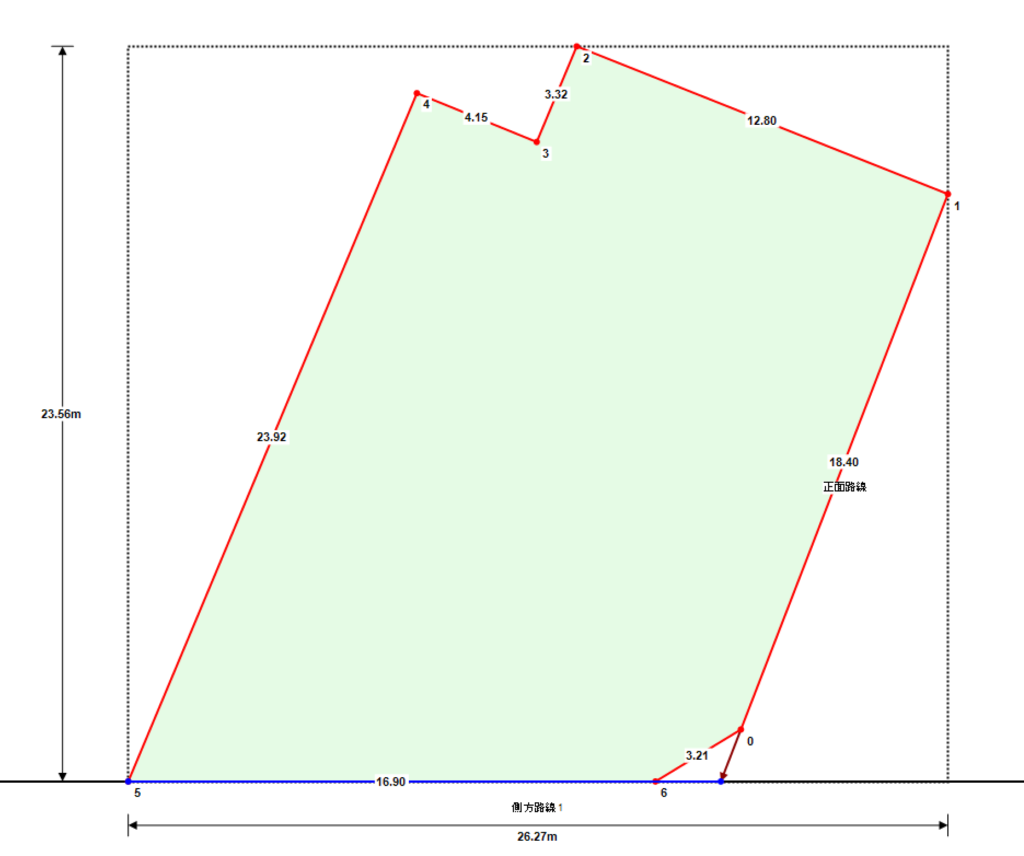

【不整形地の場合】

上図の場合には、「側方路線価×0.03×16.90/26.27」で計算します。

※16.90は点5⇒点6ではなく点6の先の隅切りを含んだ青線全ての長さです。

側方路線影響加算の詳しい解説は、側方路線影響加算の基本と加算の有無を徹底解説をご参照ください。

奥行長大

奥行長大とは、間口の距離の割に奥行が長すぎる土地をいいます。

間口に比して奥行が2倍以上ある土地は一定の減額補正が可能となります。

その土地の所在する地区区分に応じて下記の補正が可能です。

なお、奥行距離の求め方についての詳しい解説は、【相続税土地評価】奥行価格補正率をわかりやすく徹底解説!をご参照下さい。

無道路地

無道路地とは建築基準法上の道路に接しない土地及び建築基準法の接道義務を満たさない土地をいいます。

建築基準法の接道義務とは、幅員4m以上の建築基準法上の道路に2m以上接する義務をいいます。

この2m以上接するどうかの判断で間口が重要となります。

ただし、いままで説明した間口距離と建築基準法の接道義務の判定で必要となる接道距離はイコールではありません。

間口距離は財産評価基本通達の概念です。

接道距離は建築基準法の概念です。

趣旨が違うため距離の測定方法も異なるのです。

無道路地かどうかの判定で使用する間口は、財産評価基本通達の間口距離ではなく、建築基準法の接道距離で判断します。

それでは、財産評価基本通達の間口距離と建築基準法の接道距離で異なるケースを見ていきましょう。

複数の間口がある場合

前述の通り、a + c が間口距離となります。

しかし、接道距離は複数ある間口のうち最長のものとするためcのみの長さで判定します。

斜めに面している場合

前述の通り、間口距離はaとbの有利な方を選べました。

しかし、接道距離はaの一択です。

間口距離と接道距離を比較していただき気付いた人もいるかもしれませんが、建築基準法の接道距離にはしっかりとしたポリシーがあります。

これに対し、財産評価基本通達の間口距離にはそのようなものがなさそうです。

建築基準法の接道距離のポリシーとは、建築基準法上の道路から対象地に2mの丸い球体が通れるかどうかです。

2mの球体が通れれば接道義務は満たすし、通れなければ満たさないというしっかりとしたポリシーがあるのです。

無道路地の相続税評価の詳しい解説は、無道路地の相続税評価をわかりやすく徹底解説をご参照ください。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00