配偶者居住権の相続税評価を徹底解説!

みなさん、こんにちは。

相続税専門の税理士法人トゥモローズです。

令和2年4月1日の相続開始案件から配偶者居住権の設定が認められます。

配偶者居住権とは、残された配偶者が被相続人の死亡時に住んでいた建物を亡くなるまで又は一定の期間、無償で使用することができる権利をいいます。

配偶者居住権の詳しい説明は、配偶者居住権を徹底解説!【令和2年4月1日~適用開始】 を参照してください。

また、配偶者居住権の相続税の節税とリスクについては、配偶者居住権 相続税の節税と設定した場合のリスクを参照してください。

この配偶者居住権に対しても相続税がかかりますので相続税を計算する上で評価をしなければなりません。

相続税がかかる財産の評価方法は原則として財産評価基本通達に定められているのですが、配偶者居住権の評価方法は、相続税法に定められています。

配偶者居住権は譲渡が認められていないため一般的に流通する財産とは異なり通達で評価するのは馴染まないことから法律で評価方法を定める、いわゆる法定評価となりました。

今回はこの配偶者居住権についてわかりやすく徹底的に解説します。

相続税申告における土地評価の基本について詳しく知りたい人は、相続税の土地評価 申告で使えるすべての方法をわかりやすく徹底解説をご参照ください。

配偶者居住権を設定すると下記4つの権利の評価が必要となります。

①配偶者居住権

②居住建物の所有権

③敷地利用権

④居住建物の土地等の所有権

図化すると下記の通りです。

①と③が配偶者が取得し、②と④は子などの配偶者以外の相続人が取得することになります。

上記4つの権利について一つ一つわかりやすく相続税の評価方法を解説します。

目次

①配偶者居住権

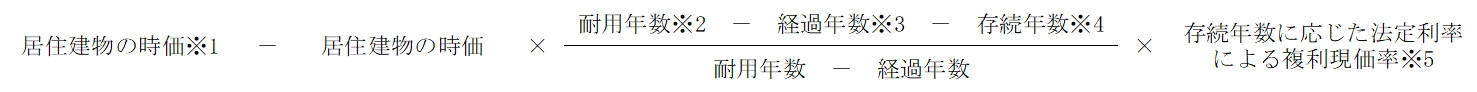

配偶者居住権は下記算式に基づいて計算します。

いきなりうんざりする算式ですが、項目を一つ一つ解説しますね。

※1 居住建物の時価

建物の固定資産税評価額となります。

固定資産税評価額は毎年春頃に送られてくる固定資産税の課税明細書に記載されています。

課税明細書の「価額」や「評価額」という欄に記載されている金額が固定資産税評価額となります。

なお、賃貸併用住宅や配偶者と共有所有していた建物の場合には、この固定資産税評価額に一定の調整をします。

詳細は国税庁HPを参照してください。

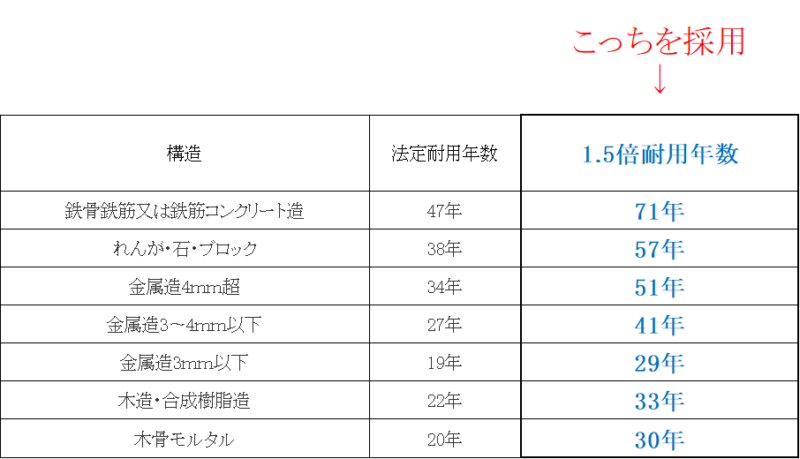

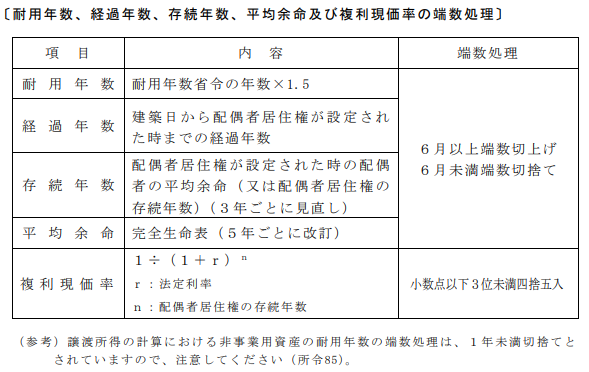

※2 耐用年数

耐用年数は所得税の法定耐用年数に1.5を乗じた年数(6月以上の端数は1年とし、6月に満たない端数は切り捨てる。)を採用します。

具体的には建物の構造に応じて下記の通りとなります。

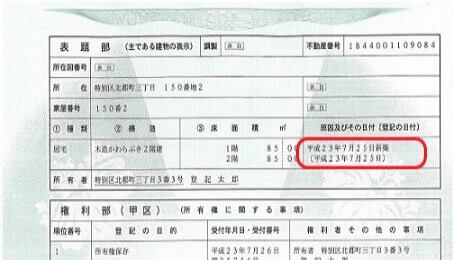

※3 経過年数

経過年数は新築時から配偶者居住権設定時までの年数(6月以上の端数は1年とし、6月に満たない端数は切り捨てる。)をいいます。

あくまで設定時までの年数で相続開始時までの年数ではないため注意が必要です。

また、相続開始前に増改築があったとしてもその増改築は無視して新築時からの経過年数を把握してください。

なお、新築の時期は登記簿謄本で確認できます。

※4 存続年数

存続年数は配偶者居住権設定時から終了時までの年数を指します。

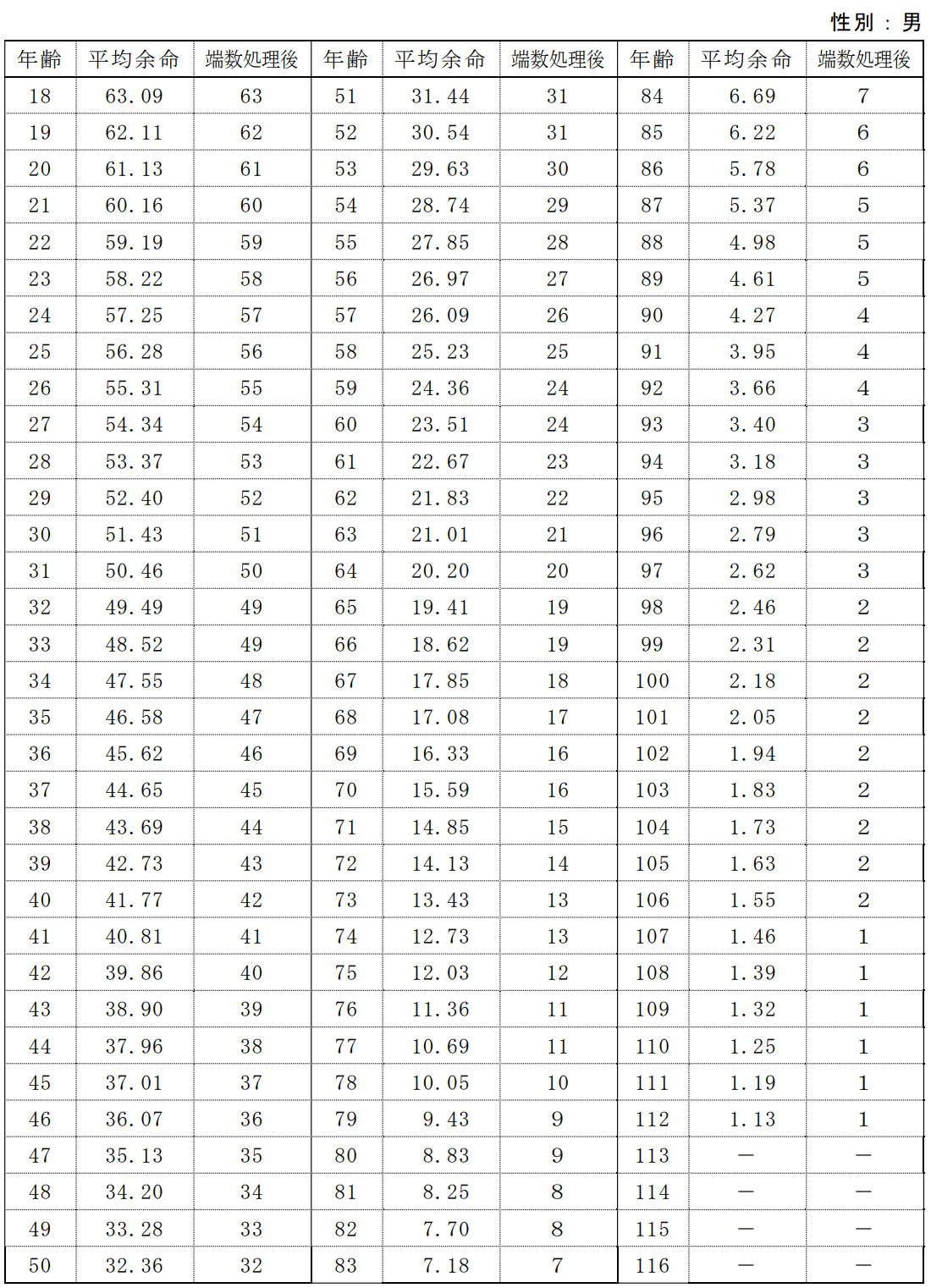

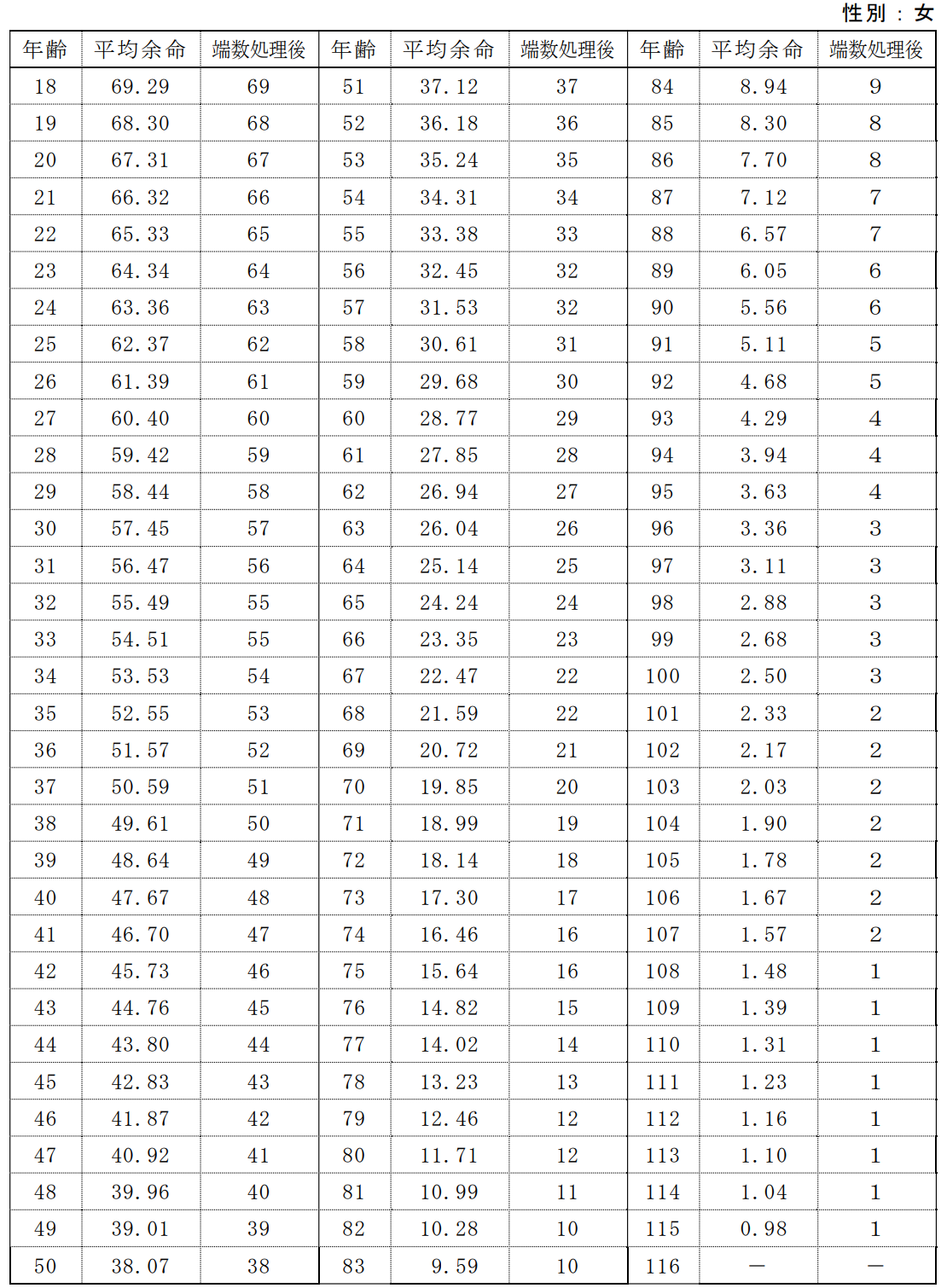

遺産分割等で配偶者居住権の終了時を定めていればその日までの年数です。実務上は、配偶者の終身までと定めることが多いと思いますが、その場合にはその配偶者の平均余命(6月以上の端数は切り上げ、6月未満の端数は切り捨てた年数)を採用します。

平均余命は完全生命表で算定するものとされ、配偶者居住権が設定された時の属する年の1月1日現在において公表されている最新のものによる。

参考までに最新の平均余命(男女別)は下記の通りです。

なお、この「完全生命表」は、厚生労働省が、男女別に作成し公表しているものであり、国勢調査及び人口動態統計を基に5年ごとに改訂されているため要注意です。

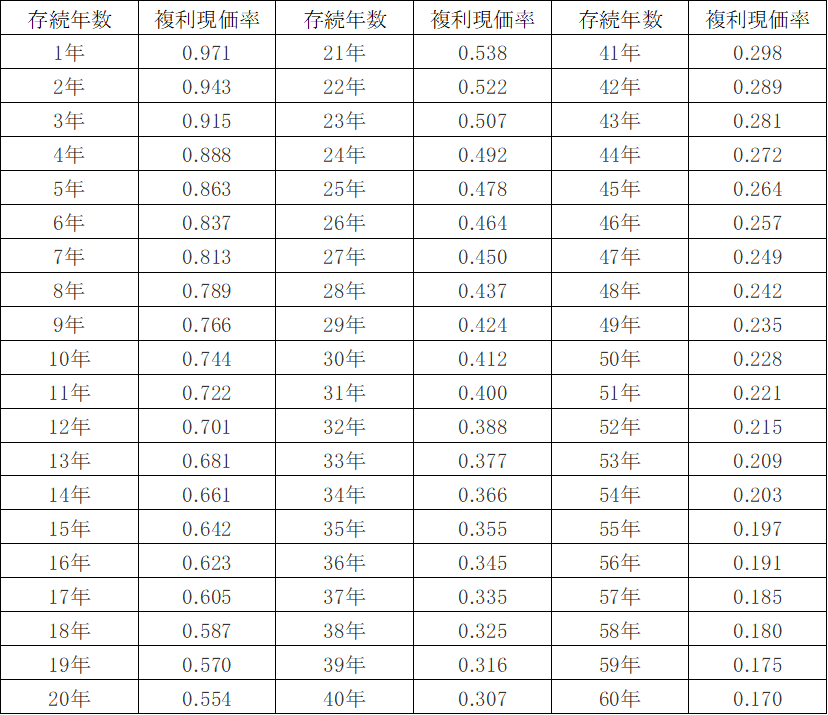

※5 存続年数に応じた法定利率による複利現価率

上記※4の存続年数に応じたものを下記の表から選択します。

なお、2020年4月1日以降の法定利率は3%でして、下記の表は3%の複利現価率表です。

この法定利率は3年毎に見直されることとなってますので注意しましょう。

端数処理まとめ

耐用年数等各要素の端数処理をまとめると下記の通りです。(国税庁HP質疑応答事例から転載)

②居住建物の所有権

居住建物の所有権は下記算式により計算します。

居住建物の時価-配偶者居住権の価額

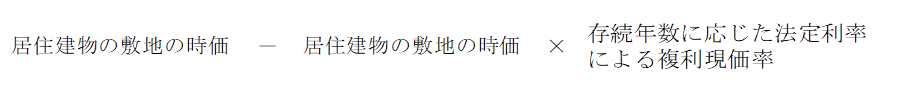

③敷地利用権

敷地利用権は下記算式により計算します。

居住建物の敷地の時価は、通常の土地等の評価額と同様、財産評価基本通達により算出した金額となります。

敷地利用権の評価単位については、【相続税】土地の評価単位を徹底解説!の一番最後を参照してください。

④居住建物の土地等の所有権

居住建物の土地等の所有権は下記算式により計算します。

土地の時価 - 敷地利用権の価額

土地の時価は、通常の土地等の評価額と同様、財産評価基本通達により算出した金額となります。

具体例

配偶者居住権の評価についてざっと確認してきましたが、算式ばかりで良く理解できない部分もあったかと思います。

具体的な数字で確認していきましょう。

【具体例】

被相続人 父

相続人 母(80歳)、長男

□自宅建物

相続税評価額 500万円

耐用年数 22年

経過年数 13年3ヵ月

□自宅土地

相続税評価額 1億円

地積 500㎡

□遺産分割状況

自宅建物につき母が配偶者居住権を取得し、長男が所有権を取得

□配偶者居住権の存続期間

終身(80歳の女性の平均余命は11.91)

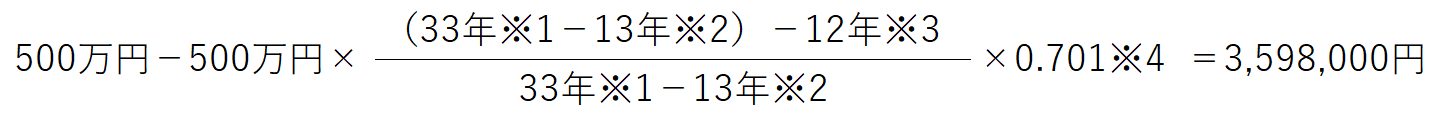

配偶者居住権の相続税評価額(母取得)

※1 耐用年数

建物の耐用年数22年×1.5=33年

※2 経過年数

建物の経過年数は13年3ヵ月であり、6ヶ月未満切り捨てのため13年

※3 存続年数

配偶者の平均余命11.91であり、6ヵ月以上切り上げのため12年

※4 存続年数に応じた法定利率による複利現価率

存続年数12年に応じた法定利率3%による複利現価率は0.701

配偶者居住権が設定された建物所有権の相続税評価額(長男取得)

500万円-3,598,000円(配偶者居住権)=1,402,000円

敷地利用権の相続税評価額(母取得)

1億円-1億円×0.701(存続年数に応じた法定利率による複利現価率)=2,990万円

敷地所有権の相続税評価額(長男取得)

1億円-2,990万円(敷地利用権の相続税評価額)=7,010万円

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00