地積規模の大きな宅地の評価(規模格差補正率)を徹底解説【広大地の抜本改正】

- 地積規模の大きな宅地は500㎡以上(三大都市圏外は1,000㎡以上)が対象

- 規模格差補正率を使って評価額を減額できる

- 平成30年から広大地に代わって導入された制度

- マンション敷地でも全体面積で判定できる

- 市街化調整区域や工業専用地域は対象外

こんにちは、相続税専門の税理士法人トゥモローズの角田です。

地積規模の大きな宅地とは、広大地(※)の代わりに平成30年から導入された土地の評価方法です。

読んで字の如く、通常の土地より大きな土地について評価減ができるというものです。

※広大地とは、500㎡以上の土地で一定の要件を満たした場合には土地の評価額を半減することができるというとても減額幅の大きい制度だったのですが、広大地は要件が非常に複雑かつ曖昧であったため納税者と税務署で広大地に該当するかどうかで争いになることが多い制度でした。このような広大地の問題点を解決するという趣旨で地積規模の大きな宅地が導入されたという背景があります。

地積規模の大きな宅地は、亡くなった人が500㎡(三大都市圏以外の場合には1,000㎡)以上の土地を持っていた場合には適用を検討する必要があります。

この500㎡というのは、一戸建ての敷地のみならず、マンション一室であってもマンション全体の敷地で判定できますので、適用できる土地は意外に多いです。

今回は、「地積規模の大きな宅地の評価(規模格差補正率)」について、わかりやすく徹底的に解説していきます。

相続税申告における土地評価の基本について詳しく知りたい人は、相続税の土地評価 申告で使えるすべての方法をわかりやすく徹底解説をご参照ください。

目次

地積規模の大きな宅地と広大地(旧制度)の違いとは

地積規模の大きな宅地は、広大地の問題点を解決するために創設されました。

広大地は要件が曖昧で相対的な評価方法であったためその判定で税務当局と争いになったり、オール・オア・ナッシングな規定であるため適正な時価を反映しないケースが多々あったり、一部の富裕層の間で租税回避手法としても使われていたケースもあり、問題が山積みの制度でした。

広大地に対し、地積規模の大きな宅地では、要件が明確にされ、絶対的な評価方法となりました。

旧制度の広大地の概要は、「広大地の概要と平成29年度の改正」をご覧ください。

地積規模の大きな宅地に該当するかどうかの判断基準(要件)

ここから地積規模の大きな宅地の要件をわかりやすく解説します。

以下の解説をご覧いただければ、専門家でなくても地積規模の大きな宅地に該当するか否か判定できるようになります。

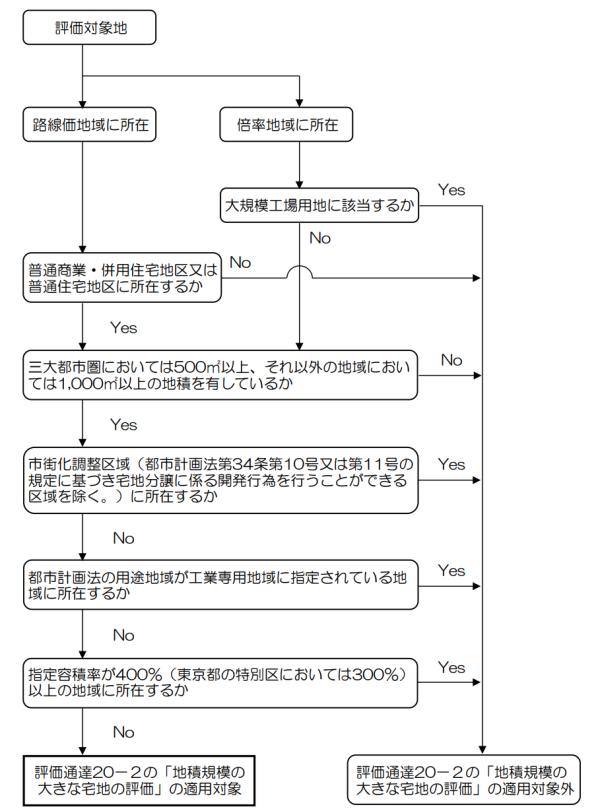

まずは、フローチャートを確認しましょう。

以下では、このフローチャートの内容について、ひとつずつ順を追って解説します。

①路線価地域か倍率地域か

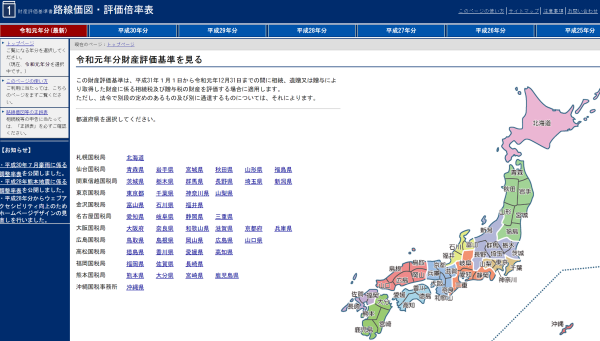

まずは、路線価図・評価倍率表で対象となる土地が、路線価地域と倍率地域のどちらに該当するかを確認しましょう。

路線価地域ならば下記のような路線価図が存在します。

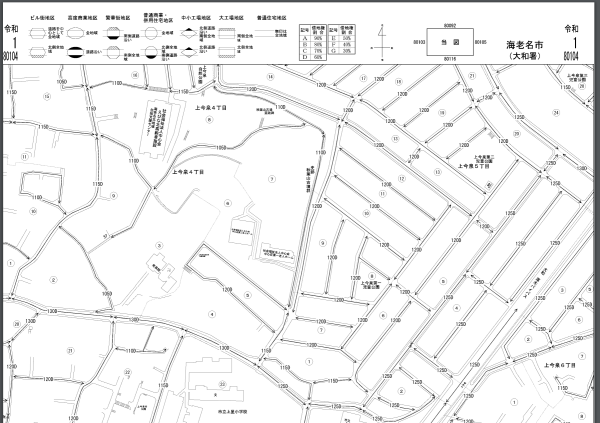

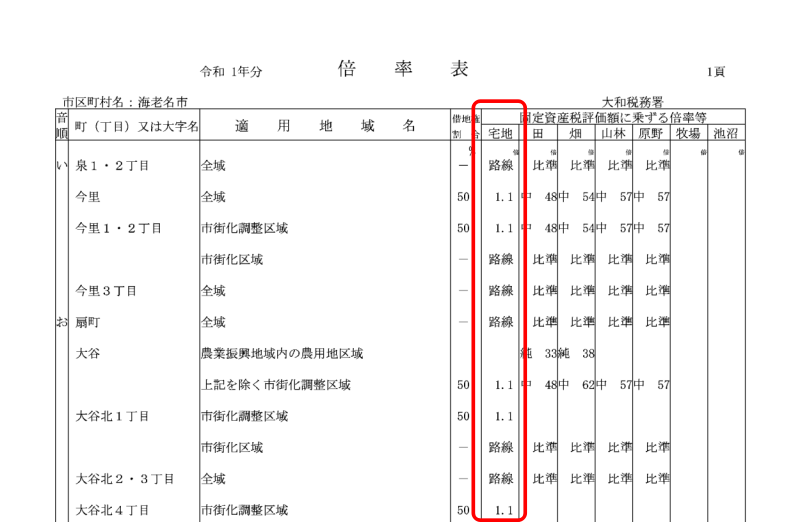

倍率地域かどうかは、下記赤丸をクリックして、対象地の住所を検索します。

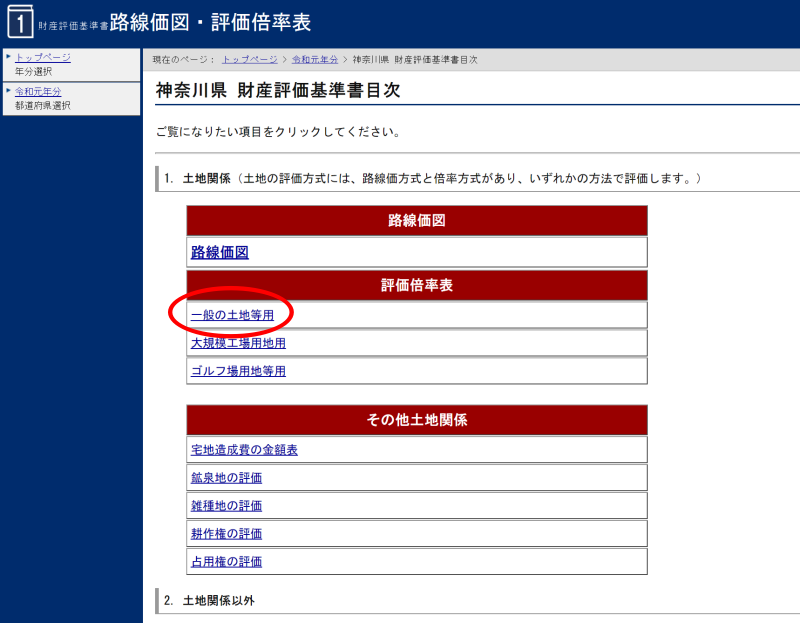

下記が倍率表でして、宅地の欄を見ていただき、「路線」とあれば、路線価地域に該当し、「1.1」等の数字があれば、倍率地域に該当します。

また、路線価図には下記のようにこれより右側は倍率地域ですよと指示してもらえるものもあります。

対象地が、路線価地域か倍率地域のどちらに所在するかは、以上の流れで判断することができます。

②「普通商業・併用住宅地区」又は「普通住宅地区」のいずれかに所在するか

こちらの判定も難しくはありません。

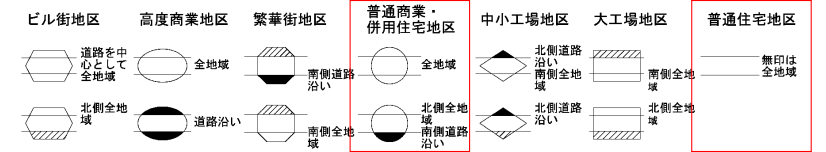

対象地の前面道路(二方以上の路線に接する土地の場合には正面路線価)の路線価のマークで判断します。すなわち、下記2つの赤四角のマークであれば要件を満たすということです。

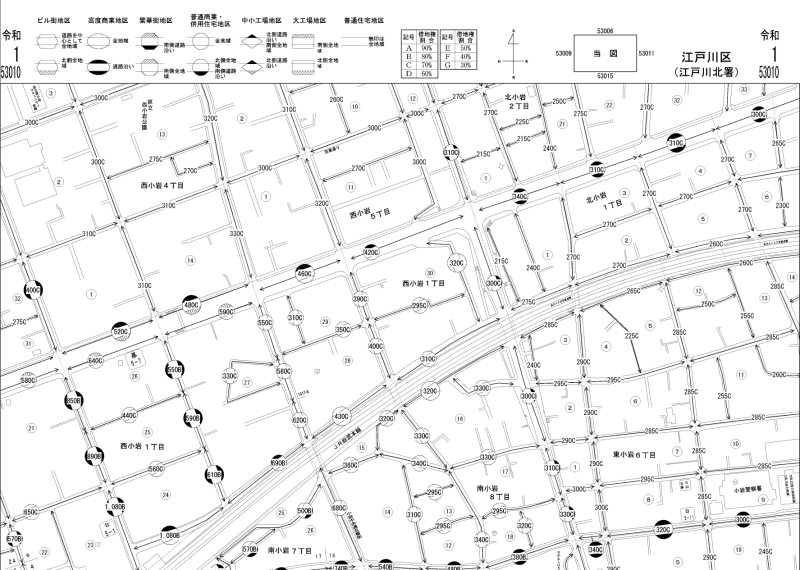

具体的に路線価図で確認してみましょう。

上記の路線価では、すべての道路が、「普通商業・併用住宅地区」(○のなかに数字がある路線)、「普通住宅地区」(数字の周りに何も無い路線)に該当します。

また、倍率地域に所在する土地は、すべて「普通住宅地区」に該当するものとして判断できます。

ちょっと応用編も確認しましょう。

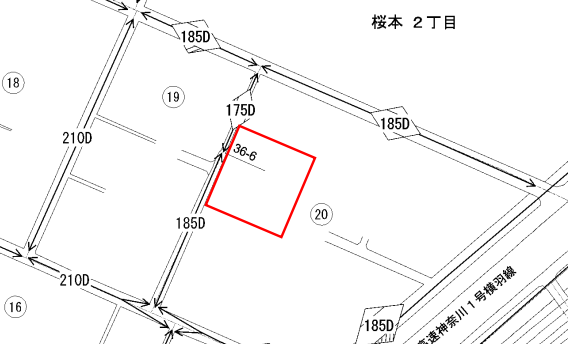

下記のように2つの地区区分にまたがっていたらどうやって判断すべきでしょうか。

185の地区区分は普通住宅地区ですが、175の地区区分は中小工場地区であるため要件は満たしません。

このような土地の場合には、どちらの地区区分に面している面積が大きいかで判断します。

上図の場合には、普通住宅地区に面している面積の方が大きいため、普通住宅地区に所在する土地として判定することができるのです。

参考:地積規模の大きな宅地の評価-正面路線が2以上の地区にわたる場合の地区の判定(国税庁)

③三大都市圏においては500㎡以上、それ以外の地域においては1,000㎡以上の地積を有しているか

これは対象地の面積要件です。

対象地が三大都市圏に所在するならば500㎡以上、三大都市圏以外ならば1,000㎡以上

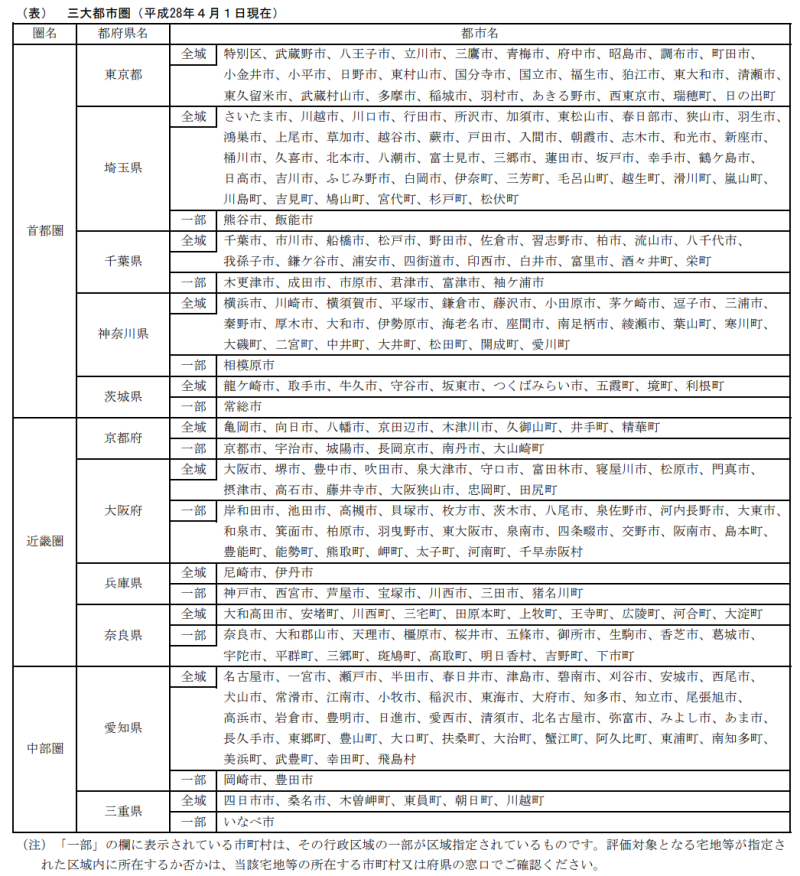

三大都市圏とは

三大都市圏とは下記の地域です。

全域となっている部分は問題ないのですが、一部となっている市町村については、その役所でちゃんと確認しましょう。

地積とは

地積の定義は、財産評価基本通達8に「地積は、課税時期における実際の面積による。」と載っています。

つまり、地積には登記地積・課税地積(固定資産税上の地積)・測量地積等がありますが、相続税上は実際の地積を使用しなさいということです。

この実際の地積という概念は、すべての土地で測量を強制するものではありませんが、登記地積と実際の地積が大きく乖離する場合には測量を入れておいたほうが無難でしょう。

地積についての詳しい解説は、土地の相続税評価で重要な「地積」をわかりやすく徹底解説をご参照ください。

分筆相続した場合の地積判定

遺産分割で土地を分筆して相続した場合には、その分筆後の地積が500㎡(又は1,000㎡)か否かで判定します。

評価単位の考え方は、「【相続税】土地の評価単位を徹底解説」を参照してください。

共有地の場合の地積判定

共有地の場合の地積判定を確認しましょう。

三大都市圏に所在する土地で800㎡あったとします。これを亡くなった人と相続人が1/2で共有して所有していました。

となると、亡くなった人の土地の地積は400㎡(800㎡×1/2)と判定するのでしょうか。それとも800㎡で判定できるのでしょうか。

答えは、800㎡で大丈夫です。共有持分を地積に乗じる必要はありません。

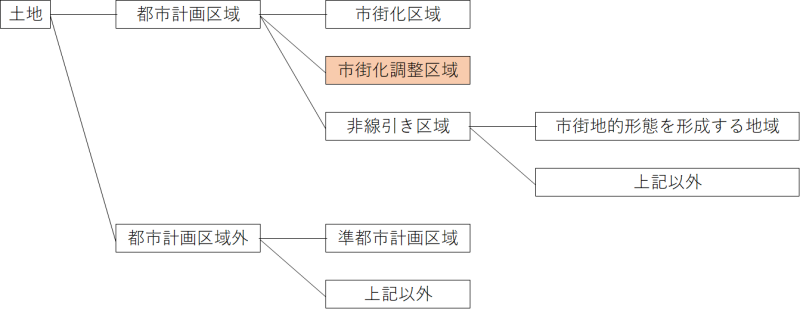

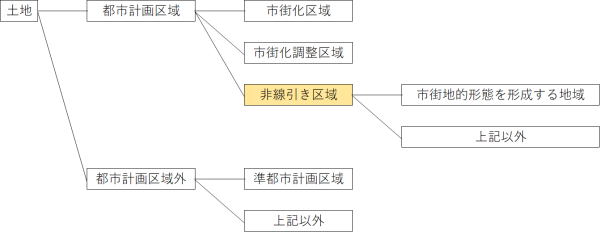

④市街化調整区域に所在するか

こちらの要件は、Noのときに地積規模の大きな宅地に該当します。

すなわち、対象地が市街化調整区域に該当した場合には、地積規模の大きな宅地として評価することはできません。

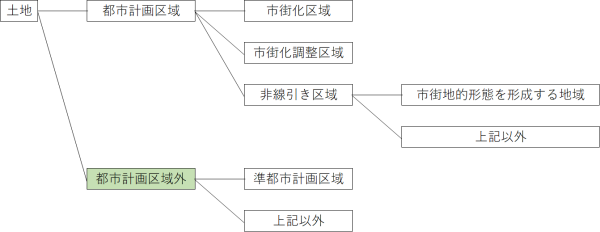

都市計画法で日本の国土は下記のように分類されています。

上図の市街化調整区域に所在していた場合には、地積規模の大きな宅地には該当しません。

市街化調整区域に所在するかどうかは、対象地の役所にて都市計画図を確認してください。最近はインターネットで都市計画図を公表している役所も多いですし、電話でも教えてくれます。

市街化調整区域でも地積規模の大きな宅地に該当する可能性あり

「あー、うちは市街化調整区域だからダメなのか、残念」と思った方でも、諦めるのはまだ早いです。

市街化調整区域に所在したとしても例外的に地積規模の大きな宅地に該当する可能性はあります。それが、カッコ書きの(都市計画法第34条第10号又は第11号の規定に基づき宅地分譲に係る開発行為を行うことができる区域を除く。)です。

まずは、都市計画法第34条第10号又は第11号を確認してみましょう。もちろん、読み飛ばしても大丈夫です。

都市計画法第34条第10号又は第11号

10 地区計画又は集落地区計画の区域(地区整備計画又は集落地区整備計画が定められている区域に限る。)内において、当該地区計画又は集落地区計画に定められた内容に適合する建築物又は第一種特定工作物の建築又は建設の用に供する目的で行う開発行為

11 市街化区域に隣接し、又は近接し、かつ、自然的社会的諸条件から市街化区域と一体的な日常生活圏を構成していると認められる地域であつておおむね五十以上の建築物(市街化区域内に存するものを含む。)が連たんしている地域のうち、政令で定める基準に従い、都道府県(指定都市等又は事務処理市町村の区域内にあつては、当該指定都市等又は事務処理市町村。以下この号及び次号において同じ。)の条例で指定する土地の区域内において行う開発行為で、予定建築物等の用途が、開発区域及びその周辺の地域における環境の保全上支障があると認められる用途として都道府県の条例で定めるものに該当しないもの

市街化調整区域は原則として宅地分譲等の開発行為はできませんが、一定の要件に合致した場合にはその開発行為が可能となります。

その一定の要件の一部が上記の10号と11号なのです。

なお、上記の10号と11号の開発行為が認められた土地すべてが地積規模の大きな宅地の評価減ができるわけではありません。

あくまで宅地分譲に係る開発行為を行うことができる区域に所在する土地に限られます。

というのも上記10号、11号を根拠に宅地分譲以外の開発行為も可能だからです。

また、自宅の建築が可能な10号、11号区域に所在する土地だったとしても自宅の建築は宅地分譲開発行為ではないため地積規模の大きな宅地には該当しません。

すなわち、10号及び11号の開発行為が可能で、かつ、その開発行為が宅地分譲の場合に限り地積規模の大きな宅地に該当するのです。

余談となりますが、関東近郊だと例えば横浜市においては、都市計画法第34条第12号の条例に基づく旧既存宅地にて市街化調整区域の開発を認めています。

すなわち、10号、11号の開発行為ができないのです。

ということは、横浜市に所在する市街化調整区域においては地積規模の大きな宅地の適用が実質的に認められていないということになります。

なお、地積規模の大きな宅地が、都市計画法第39条10号と11号に限定した理由としては、他の号による開発は各市区町村での裁量的要素が強く、旧広大地の問題点である適用可否判断の明確化の観点からふさわしくないということらしいです。

10号、11号は条例で定めているかどうか、すなわち、各不動産ごとにジャッジせずにその地域が条例指定区域に該当するかどうかのオール・オア・ナッシングで判断できることから適用可否判断が明確というわけです。

過去の裁決事例で都市計画法第34条第12号の宅地分譲開発ができるため地積規模の大きな宅地を適用した納税者が税務当局と争いになり、結果として納税者の主張が退けられた公表裁決事例も存在します。

国税不服審判所 令和6年3月6日裁決

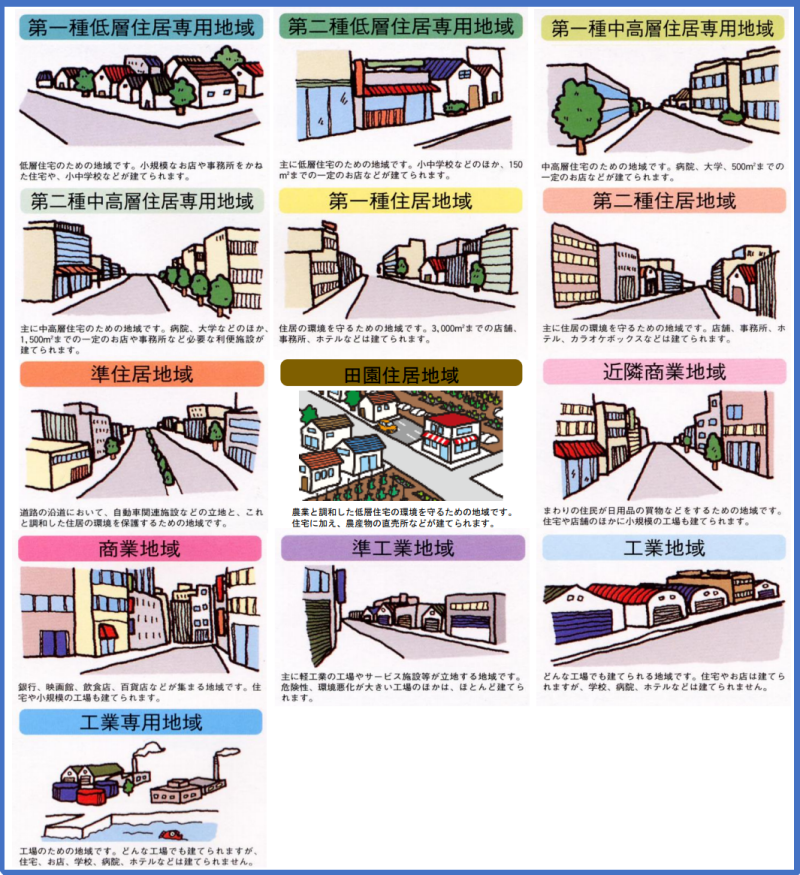

⑤都市計画法の用途地域が工業専用地域に指定されている地域に所在するか

これはNoのときに要件を満たします。

すなわち、工業専用地域に所在していた場合には要件を満たしません。工場しか建てられない地域の場合にはこの評価減の趣旨に反するということです。

都市計画法第9条に、下記の用途地域が定められています。

参照:用途地域(国道交通省)

上記の一番左下の「工業専用地域」に所在した場合には、地積規模の大きな宅地の適用がないということです。

こちらも都市計画図にて確認できます。

こちらも応用論点の確認ですが、下記のような状況の場合、どのように判断すべきでしょうか。

先程の路線価上の地区区分と同様に工業専用地域が過半の場合には、地積規模の大きな宅地には該当しなくなります。

なので、上図の場合には、工業地域が過半のため他の要件を満たせば、地積規模の大きな宅地に該当することとなります。

参考:地積規模の大きな宅地の評価-工業専用地域とそれ以外の用途地域にわたる場合の用途地域の判定(国税庁)

⑥指定容積率が400%(東京都の特別区においては300%)以上の地域に所在するか

こちらが、最後の要件です。この要件もNoとなったときに地積規模の大きな宅地に該当します。

趣旨としては、容積率が高い土地は、高層建物の敷地に向いている土地となり、地積規模の大きな宅地の趣旨に反するためです。

容積率とは

容積率とは、敷地面積に対する建物の総床面積の割合のことです。

例えば、土地の面積が1,000㎡で容積率が80%ならば、その土地には総床面積800㎡以下の建物しか建てられないということとなります。

この容積率には基準容積率と指定容積率の2種類がありますが、地積規模の大きな宅地では指定容積率を使用して判定します。

指定容積率とは

用途地域ごとに都市計画の観点から地方自治体が定めた容積率をいいます。

指定容積率はどこで調べられるのか

都市計画図にて確認できます。対象地の役所の都市計画図を確認してみましょう。

150が容積率でこの地域な400%以下となります。

ちなみに下の60は建ぺい率を表しています。

東京都の特別区とは

東京23区のことです。23区に所在する土地は容積率が300%未満でなければなりません。

応用編

■基準容積率

指定容積率は都市計画法による容積率でしたが、基準容積率は、建築基準法による容積率です。算出方法は、住居系なら前面道路の幅員×0.4で算出します。

具体的には、対象地の前面道路が5mなら基準容積率は200%です。仮にその地域の指定容積率が300%であったとしても建築する際には200%を使用します。

それでは、地積規模の大きな宅地は基準容積率を考慮する必要があるのでしょうか。答えは、基準容積率は完全に無視して大丈夫です。

旧制度の広大地のときは基準容積率を考慮する必要がありましたが、地積規模の大きな宅地は指定容積率だけ見ればよいということになりました。

■複数の容積率にまたがる土地

下図のように容積率が2つに交わる場合には、どのように判定すべきでしょうか。

この場合には、下記のとおりに計算します。

容積率を加重平均するようなイメージです。

参考:地積規模の大きな宅地の評価-計算例3(指定容積率の異なる2以上の地域にわたる場合)(国税庁)

地積規模の大きな宅地の評価の計算方法(規模格差補正率とは)

地積規模の大きな宅地の補正率を規模格差補正率といいますが、この補正は他の補正率の併用が可能です。旧制度の広大地補正率は他の補正率と併用ができませんでした。

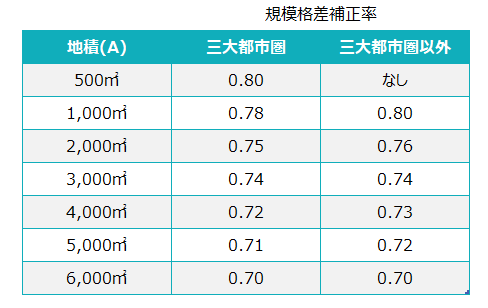

規模格差補正率の一覧表

三大都市圏に所在する宅地

| 地積 | 普通商業・併用住宅 地区、普通住宅地区 |

|

|---|---|---|

| Ⓑ | Ⓒ | |

| 500㎡以上 1,000㎡未満 |

0.95 | 25 |

| 1,000㎡以上 3,000㎡未満 |

0.90 | 75 |

| 3,000㎡以上 5,000㎡未満 |

0.85 | 225 |

| 5,000㎡以上 | 0.80 | 475 |

三大都市圏以外の地域に所在する宅地

| 地積 | 普通商業・併用住宅 地区、普通住宅地区 |

|

|---|---|---|

| Ⓑ | Ⓒ | |

| 1,000㎡以上 3,000㎡未満 |

0.90 | 100 |

| 3,000㎡以上 5,000㎡未満 |

0.85 | 250 |

| 5,000㎡以上 | 0.80 | 500 |

規模格差補正率を1,000㎡ごとに区切った早見表はこちらです。

計算の具体例

上記を踏まえ、旧広大地と地積規模の大きな宅地で実際に具体的事例で評価額を比較してみましょう。

【前提条件】

- 1㎡当たりの路線価:30万円

- 三大都市圏の普通住宅地区に所在

①500㎡の整形地

- 旧広大地の評価額

30万円×0.575×500㎡=8,625万円 - 地積規模の大きな宅地

30万円×0.8×500㎡=1億2,000万円 - 結論

約3,400万円の評価額UP

②1,000㎡の不整形地(不整形等の補正率は0.7と想定)

- 旧広大地の評価額

30万円×0.55×1,000㎡=1億6,500万円 - 地積規模の大きな宅地

30万円×0.7(不整形等補正)×0.78×1,000㎡=1億6,380万円 - 結論

改正の影響はほぼなし

(なお、0.7の不整形等の補正が必要な土地は相当形が悪い土地です)

③2,000㎡の整形地(補正は奥行価格補正0.91のみ)

- 旧広大地の評価額

30万円×0.5×2,000㎡=3億円 - 地積規模の大きな宅地

30万円×0.91(奥行価格補正)×0.75×2,000㎡=4億950万円 - 結論

約1億円の評価額UP

地積規模の大きな宅地の評価と小規模宅地等の特例は併用できるのか

結論から申し上げると、地積規模の大きな宅地と小規模宅地等の特例の併用は可能です。

そもそも、地積規模の大きな宅地は土地の評価方法の一つで、小規模宅地等の特例は、土地の評価方法ではありません。

小規模宅地等の特例は土地の評価が終わったあとに、特例的にその評価額を減額できるという制度で、制度としての役割(セクション)がまったく異なるためです。

地積規模の大きな宅地の評価に関するQ&A

ここからは、地積規模の大きな宅地の評価に関して、よくある質問と回答を記載します。

マンションの敷地には適用できるか

マンションの敷地であっても要件を満たせば地積規模の大きな宅地の適用が可能です。旧制度の広大地との大きな違いです。

雑種地や農地には適用できるか

地積規模の大きな宅地とありますので、宅地以外は適用できないように思われますが、宅地並み評価をする、農地、山林、原野、雑種地にも地積規模の大きな宅地は適用可能です。

非線引き都市計画区に所在する場合

市街化調整区域以外は適用可能ですので、非線引き都市計画区域であっても地積規模の大きな宅地の適用が可能です。

都市計画区域外に所在する場合

市街化調整区域以外は適用可能ですので、都市計画区域外であっても地積規模の大きな宅地の適用が可能です。

倍率地域に所在する場合、無道路地補正率等の適用が可能か

まずは、通達を確認しましょう。

【財産評価基本通達21-2】 一部省略

21-2 倍率方式により評価する宅地の価額は、その宅地の固定資産税評価額に地価事情の類似する地域ごとに、その地域にある宅地の売買実例価額、公示価格、不動産鑑定士等による鑑定評価額、精通者意見価格等を基として国税局長の定める倍率を乗じて計算した金額によって評価する。ただし、倍率方式により評価する地域に所在する20-2(地積規模の大きな宅地の評価)に定める地積規模の大きな宅地の価額については、本項本文の定めにより評価した価額が、その宅地が標準的な間口距離及び奥行距離を有する宅地であるとした場合の1平方メートル当たりの価額を14(路線価)に定める路線価とし、かつ、その宅地が14-2(地区)に定める普通住宅地区に所在するものとして20-2の定めに準じて計算した価額を上回る場合には、20-2の定めに準じて計算した価額により評価する。

【財産評価基本通達20-2】 一部省略

20-2 地積規模の大きな宅地で14-2((地区))の定めにより普通商業・併用住宅地区及び普通住宅地区として定められた地域に所在するものの価額は、15(奥行価格補正)から前項までの定めにより計算した価額に、その宅地の地積の規模に応じ、次の算式により求めた規模格差補正率を乗じて計算した価額によって評価する。

21-2は倍率評価の規定で、20-2が地積規模の大きな宅地の規定です。

21-2のただし書きにて、20-2に準じて計算するとトスアップしています、20-2では、15項から前項(不整形補正)までの規定に規模格差補正を適用するとあります。すなわち、20-3無道路地補正以降の補正は適用が無いこととなります。もちろん、路線価方式の場合には20-3以降も適用可能ですが、倍率評価の場合には20-3以降はスコープ外のようにも読めます。

通達を体系的に文理解釈すると無道路地補正以降の適用は難しそうですが、目的論的解釈をすれば適用できないとおかしいですよね。

相続税の申告は土地評価に詳しい税理士に相談を

地積規模の大きな宅地の評価(規模格差補正率)の概要について解説してきました。

広大地の評価制度から改正を受けてわかりやすくなったとはいえ、評価すべきポイントが多く、一般の方には難しいのが事実だと思います。

相続税の申告手続きでは、土地の評価は必ずといっていいほど出てくるものですが、難しい場合は税理士に相談することをおすすめします。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00