土地の相続税評価で重要な「地積」をわかりやすく徹底解説

みなさんこんにちは!

相続専門の税理士法人トゥモローズの角田です。

相続税の土地評価は、路線価評価と倍率評価の2つの方法がありますが、路線価評価では単価に地積を乗じて計算します。

税理士も単価の計算には非常に注力しますが、もう一つの重要な計算要素である地積についてはあまり検討しないケースが多いです。

地積の数値によって土地の相続税評価額は大きく変わってきますし、最終的に納税する相続税額にも大きな影響を及ぼします。

今回はこの「地積」についてわかりやすく徹底解説します。

土地評価の詳しい解説は、相続税の土地評価 申告で使えるすべての方法をわかりやすく徹底解説をご参照ください。

目次

地積とは

地積とは土地の面積のことをいいます。

土地の相続税評価は、財産評価基本通達に基づき計算することとなっていて地積についても下記の通り規定されています。

財産評価基本通達8

地積は、課税時期における実際の面積による。

課税時期とは、相続税の場合には死亡日のことです。

死亡日の実際の面積で土地評価をしてくださいということです。

実際の面積というとすべての土地について測量をしないといけないのかと思われるかもしれませんが、そんなことはありません。

それでは、実測が必要な土地とはどのような土地でしょうか?

それは、登記地積や台帳地積により評価すると他の土地との評価の均衡を著しく失する場合のみ実測が求められています。

詳細は、国税庁HP 質疑応答事例 「実際の地積」によることの意義をご参照ください。

地積の種類

地積と一言で言っても複数の種類があります。

主な地積な種類は下記の通りです。

■登記地積

■台帳地積

■課税地積

■現況地積

■実測面積

■契約面積

■登記地積

登記地積とは、登記簿(全部事項証明書)に記載されている地積をいいます。

公簿面積、登記簿面積ともいわれます。

登記地積は相当昔に登録した地積がそのまま据え置かれているケースもあり、その信頼性に問題があります。

その登記地積が信頼できるかできないかは、「地積測量図」の有無、内容により異なります。

まず、地積測量図がない土地の登記地積は、実測した地積と乖離があるケースが多いでしょう。

また、地積測量図があったとしても昔の地積測量図の場合には測量方法が粗雑であったこともあり実測した地積と乖離するケースがあります。

地積測量図の詳しい解説は、後述の地積測量図をご参照ください。

ちなみに、実測した地積が登記地積より大きい場合は「縄伸び」といい、その反対に実測した地積が登記地積より小さい場合は「縄縮み」といいます。

実務上は、縄伸びしているケースが多いです。その理由としては、自身が所有する土地を実際より小さく申告することで租税を節税(脱税?)していたためとされています。

明治時代の税金の一つである地租は土地の面積を課税標準としていたため土地の面積を過少に申告することで税負担を故意に抑えていたという事情があったようです。

■台帳地積

台帳地積とは固定資産課税台帳における地積をいいます。

固定資産課税台帳とは、固定資産税の課税対象となる土地、建物、償却資産につき所有者や評価額等の情報を登録した市区町村で作成する帳簿となります。

固定資産課税台帳には、土地課税台帳、家屋課税台帳、土地補充課税台帳、家屋補充課税台帳、償却資産課税台帳の5種類が存在します。

土地課税台帳は、登記簿に登録されている土地をまとめたもので、土地補充課税台帳は、登記簿に登録されていないけども固定資産税を課税すべき土地をまとめたものとなります。

台帳地積とは、この土地課税台帳又は土地補充課税台帳に登録されている地積のことなのです。

基本的には台帳地積と登記地積は一致します。ただし、登記地積が実態と異なる場合には台帳地積を実態に補正することもあるので登記地積と台帳地積が異なる土地も存在します。

また、土地補充課税台帳の地積については登記地積がありませんので市区町村が独自に地積を登録します。

■課税地積

課税地積とは固定資産税を課税するための地積をいいます。

基本的には課税地積と前述の台帳地積は同義となります。

ただし、下記のように台帳地積と課税地積で異なる取り扱いをしている市区町村も存在します。

□非課税地積がある場合

私道等の固定資産税が非課税になる土地について、課税地積は0㎡となりますが、台帳地積はその非課税土地の面積を登録している場合もあります。

□国土調査により地積が変更された場合

国土調査により登記地積が減少した場合に、台帳地積と課税地積が異なる年度が生じる可能性があります。

■現況地積

現況地積とは地積測量によって測った地積をいいます。

地積測量には、現況測量と確定測量の2種類がありますが、現況地積がどちらの測量によったものかまでの定義付けはされていません。

現況測量と確定測量の違いは後述の測量図をご参照ください。

■実測面積

実測面積とは現況地積と同義で地積測量によって測った地積をいいます。

■契約面積

契約面積とは賃貸借契約、売買契約における土地の面積をいいます。

契約面積は当事者間が合意した面積であるため登記地積で合意すれば登記地積が契約面積になるし、現況地積で合意すれば現況地積が契約面積となります。

相続税申告で使用する地積は?

これまで地積の種類を詳しく解説しましたが、結果的に相続税申告ではどの地積を採用すべきでしょうか?

相続税申告では、下記の順序で採用する地積を選択します。

① 現況地積(実測面積)

↓

② 課税地積(台帳地積)

↓

③ 登記地積

現況地積がある場合、すなわち、測量図があってその地積が登記地積や課税地積と異なる場合には現況地積を採用すべきです。

現況地積がない場合で、課税地積と登記地積が異なる場合には課税地積を採用すべきです。

課税地積と登記地積が一致する場合には、その一致する地積を採用します。

ただし、課税地積や登記地積が現地で簡易測量した地積と大きく異なる場合にはその簡易測量した地積で申告するケースもあります。

簡易測量の精度が低いような場合には、後日税務調査等で税務署から指摘を受ける可能性があるため、当初申告のときに土地家屋調査士や測量士に土地の面積を測量してもらったほうが良いでしょう。

ちなみに、簡易測量は下記の通りグーグルマップでもある程度把握することができます。

倍率評価の場合の地積の留意点

固定資産税評価額に一定の倍率を乗じて相続税評価額を算出する方法を倍率評価といいますが、この固定資産税評価額の算出の基礎となっている課税地積(台帳地積)が実際の地積と異なる場合には、算出される相続税評価額も適切な評価額とはなりません。

このような場合には、固定資産税評価額を実際の地積により再計算してもらう必要が生じます。

この再計算により毎年の固定資産税・都市計画税が減少するならば市区町村に再計算を依頼すべきでしょう。

なお、相続税申告上は、市区町村に再計算してもらった金額ではなく、固定資産税評価額を下記算式により計算した金額に倍率を乗じる方法も認められています。

固定資産税評価額 ✕ 実際の面積 / 登記地積

詳しくは、国税庁HP 質疑応答事例 倍率方式によって評価する土地の実際の面積が台帳地積と異なる場合の取扱いをご参照ください。

地積規模の大きな宅地の地積

土地の相続税評価を算出する上で重要な補正である「地積規模の大きな宅地」の要件の中に、対象地の地積が1,000㎡以上(三大都市圏の場合には500㎡以上)というものがあります。

この要件の地積以上となるかどうかでその土地の評価額が大きく異なります。

この要件の判定で採用する地積はどの地積とすべきでしょうか?

答えは、相続税評価額を算出する上で採用した地積と同じ地積で判定します。

すなわち、相続税評価額で登記地積を採用したら限度面積でも登記地積にて判定し、現況地積を採用したら限度面積でも現況地積にて判定します。

地積規模の大きな宅地の詳しい解説は、地積規模の大きな宅地の評価(規模格差補正率)を徹底解説【広大地の抜本改正】をご参照ください。

山林の地積

山林は傾斜地が多いと思いますが、地積の把握に当たり、「水平面積」又は「傾斜面積」のいずれを採用すべきでしょうか?

答えは、水平面積を採用すべきとされています。水平面積は傾斜面積よりは小さくなるはずなので納税者有利の取り扱いです。

詳しくは、国税庁HP 質疑応答事例 山林の地積をご参照ください。

また、山林は他の地目に比べて縄伸びが多い地目とされています。

実務上の取り扱いとしては、立木に関する実地調査の実施、航空写真による地積の測定、その地域における平均的な縄延割合の適用等の方法によって、実際地積を把握することとされています。

詳しくは、国税庁HP 質疑応答事例 「実際の地積」によることの意義をご参照ください。

なお、山林の相続税評価額の詳しい解説は、山林の相続税評価を徹底解説をご参照ください。

小規模宅地等の特例の限度面積における地積

小規模宅地等の特例には下記の限度面積が設定されています。

■特定事業用宅地・特定同族会社事業用宅地:400㎡

■貸付事業用宅地:200㎡

小規模宅地等の特例の限度面積の詳しい解説は、相続税の節税 小規模宅地の特例の限度面積と有利選択について徹底解説をご参照ください。

上記の限度面積は、これまで解説した地積のどの地積で判定すべきでしょうか?

答えは、相続税評価額を算出する上で採用した地積と同じ地積で判定します。

すなわち、相続税評価額で登記地積を採用したら限度面積でも登記地積にて判定し、現況地積を採用したら限度面積でも現況地積にて判定します。

小規模宅地等の特例の詳しい解説は、小規模宅地等の特例をわかりやすく解説! 相続した土地にかかる相続税を最大80%減額をご参照ください。

測量図

地積を把握する上で重要な図面である測量図には下記の種類があります。

■現況測量図

■確定測量図

■地積測量図

地積測量図とは、法務局に保存されている登記されている土地の面積を把握することができる図面のことをいいます。

地積測量図については、不動産登記事務取扱手続準則に下記の通り規定されています。難解な内容のため読み飛ばしても大丈夫です。

不動産登記事務取扱手続準則第50条(地積測量図における筆界点の記録方法)

1.地積測量図に規則第77条第1項第8号の規定により基本三角点等に基づく測量の成果による筆界点の座標値を記録する場合には,当該基本三角点等に符号を付した上,地積測量図の適宜の箇所にその符号,基本三角点等の名称及びその座標値も記録するものとする。

2.地積測量図に規則第77条第2項の規定により近傍の恒久的な地物に基づく測量の成果による筆界点の座標値を記録する場合には,当該地物の存する地点に符号を付した上で,地積測量図の適宜の箇所にその符号,地物の名称,概略図及びその座標値も記録するものとする。

地積測量図は、法務局にて保存されている図面のため公的な図面で誰でも取得することが可能です。

地積測量図は登記されている全ての土地で備え付けられているわけではなく、地積測量図を法務局に提出するような下記の状況になった土地のみ存在する図面です。

・海面が隆起した場合

・登記漏れの場合

・分筆した場合

・地積更正をした場合

なお、すべての地積測量図が高精度というわけではありませんので注意が必要です。

その作成日によっては精度の低いものもあります。

作成日ごとの精度の詳細は、下記をご参照ください。

□~昭和35年3月31日:☓(登記申請に地積測量図が不要だった)

□昭和35年4月1日~昭和53年12月31日:△(図面に境界票などの義務付けもなく、隣地所有者の立会も不要だった)

□昭和54年1月1日~平成17年2月28日:◯(隣地所有者の立会が必要となるが、残地については測量しない)

□平成17年3月1日~現在:◎(作成方法の抜本改正、残地についても測量義務化)

平成17年3月以降に作成された地積測量図は劇的に精度が向上しています。

その理由が下記となります。

①作成方法の改正

街区基準点の整備済みの地域内については、原則として世界標準の座標である基準点に基づく作業が義務付けられました。

②残地計算の改正

土地の分筆を実施する際に従前は残地計算と言って、分筆する土地のみを測量して残された土地は登記地積から測量した分筆地積を差し引いて計算していました。

それを、残地についても測量が義務付けられたため精度が向上しました。

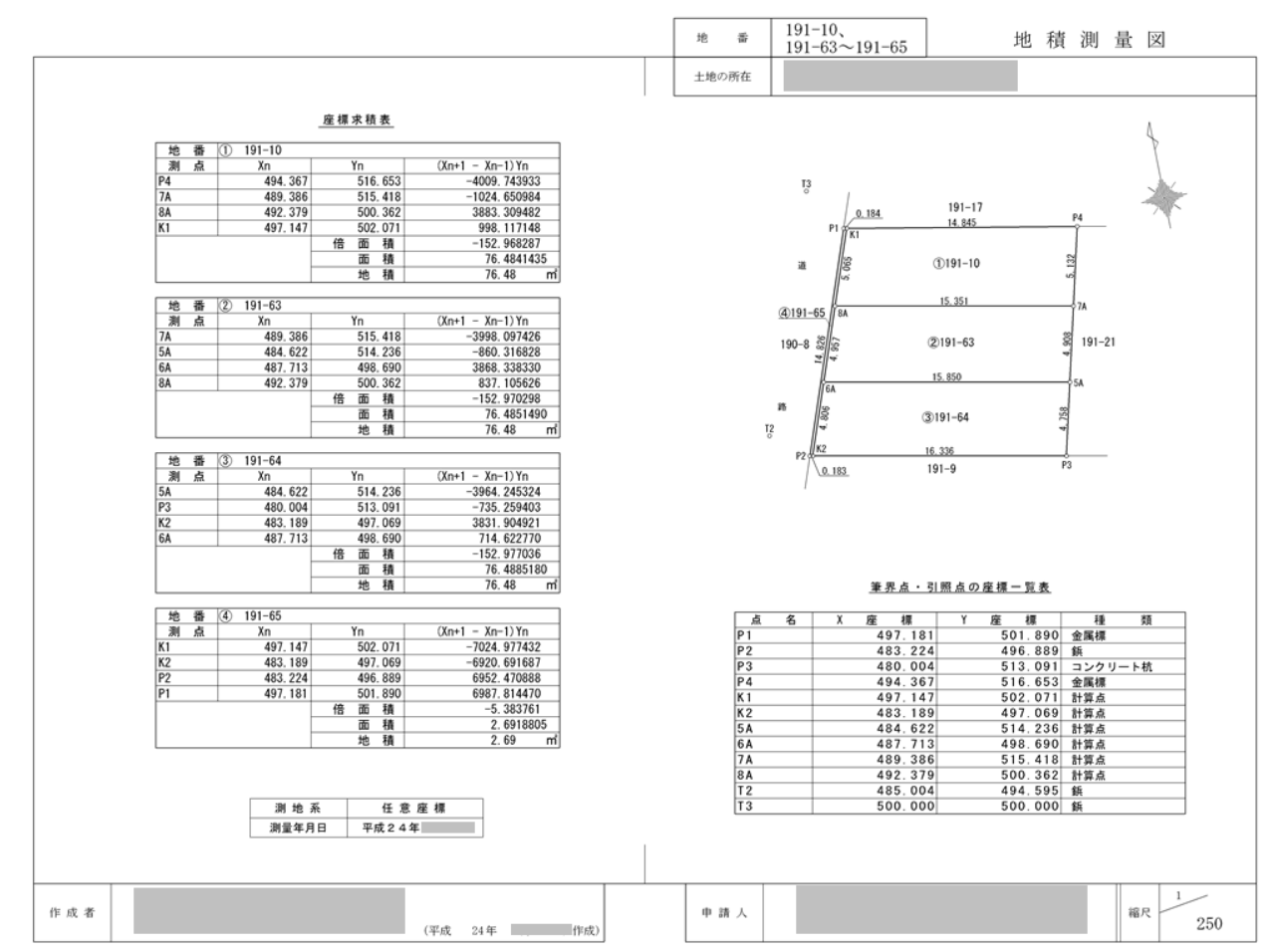

ちなみに、下記の上の図は昭和51年に作成された地積測量図で、下の図は平成24年に作成された地積測量図となります。

残地について求積しているかどうか一目瞭然だと思います。

■確定測量図

確定測量図とは、地積測量図と同様に隣地との境界が確定している図面をいいます。

地積測量図との違いは、法務局に提出しているかどうかの違いで内容として異なるところはほぼありません。精度も地積測量図と変わりません。

■現況測量図

現況測量図とは、隣地との境界確定がなされていない図面になります。精度は地積測量図や確定測量図よりも落ちます。

隣地との境界はフェンスやブロック塀等により把握することとなります。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00