死亡後に支給された給与、賞与の相続税、所得税の取り扱い

みなさん、こんにちは。

相続税専門の税理士法人トゥモローズの角田です。

サラリーマンや会社経営者が亡くなったあとに支給された給与や賞与について、相続税や所得税がどのようにかかってくるのか難しいケースも多々あります。

今回は、死亡後に支給された給与、賞与の税金の取り扱いについて解説します。

動画で知りたい人は下記YouTubeから、テキストで確認したい人はこのままスクロールして一番最後までお読みください!

目次

解説

死亡後に支給された給与、賞与の税金の取り扱いについて、まずは結論からお話します。

■死亡前に支給期が到来した給与・賞与は被相続人の所得税の対象

■死亡後に支給期が到来した給与・賞与は被相続人と相続人共に所得税の対象外

■支給期と支払日が異なる場合(レアケース)は、所得税は「支給期」で課税関係を整理、相続税は「支払日」で課税関係を整理

この原則を抑えてもらえればこの論点の問題は解決できます。

死亡後に支給が確定した給与等は相続税の対象です。

これに対し、所得税は非課税となります。

ちなみに、相続税が基礎控除以下で実際には相続税の課税対象となっていなくても所得税は非課税となります。

後述する所得税基本通達9-17の本文に「相続税法の規定により相続税の課税価格計算の基礎に算入されるもの」との記載があるので相続税が課税されてないと所得税は非課税にならないのかと思われがちですが、相続税が基礎控除以下でも相続税の課税価格計算の基礎に算入されるものであることには変わりませんのでご安心ください。

次に、死亡前に支給期が到来した給与等の取扱いです。

ポイントは、「支給期」です。

支給期とは、いつをいうのでしょうか?

よく給与の規定とかだと月末締めの翌月25日払いとかがありますが、この場合の支給期は、締日である月末のことではなく支払日である25日を指します。

給与規定等で支給日が定められていない場合の支給期はその給与が支払われた日が支給期となります。

詳しくは、下記関連通達等の確認に掲げてある所得税基本通達36-9をご参照ください。

支給期が死亡前なら所得税の対象となり、支給期が死亡後なら所得税は非課税です。

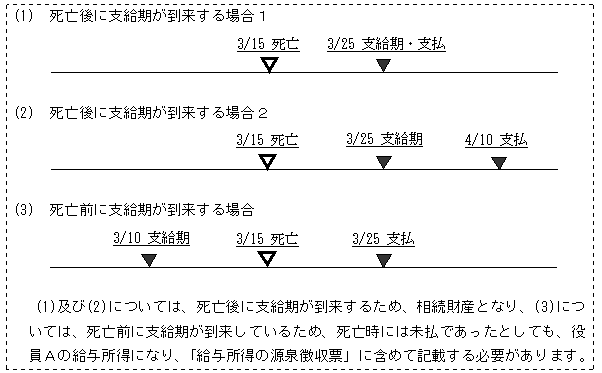

通常であれば「支給期=支払日」のため支払いがあったときが死亡前か死亡後かで所得税の対象となるかどうか一目瞭然ですが、会社の資金繰り等で給与規定等に定められている支給期に給与支払いができずに「支給期≠支払日」となった場合のみ気をつけなければなりません。

すなわち、

となった場合には、

死亡後に受け取った支給期が過ぎた給与は、被相続人の所得税の対象にもなるし、相続税の対象にもなります。

レアケースですが、覚えておいてください。

関連通達等の確認

関係する通達等を一応並べておきます。(専門家以外の方は読み飛ばして大丈夫です。)

相続税法基本通達3-32 被相続人の死亡後確定した賞与

被相続人が受けるべきであった賞与の額が被相続人の死亡後確定したものは、法第3条第1項第2号に規定する退職手当金等には該当しないで、本来の相続財産に属するものであるから留意する。

相続税法基本通達3-33 支給期の到来していない給与

相続開始の時において支給期の到来していない俸給、給料等は、法第3条第1項第2号に規定する退職手当金等には該当しないで、本来の相続財産に属するものであるから留意する。

所得税基本通達9-17 相続財産とされる死亡者の給与等、公的年金等及び退職手当等

死亡した者に係る給与等、公的年金等及び退職手当等(法第30条第1項《退職所得》に規定する退職手当等をいう。)で、その死亡後に支給期の到来するもののうち相続税法の規定により相続税の課税価格計算の基礎に算入されるものについては、課税しないものとする。

(注) 上記の給与等、公的年金等及び退職手当等の支給期については、36-9、36-10及び36-14の(1)に定めるところによる。

国税庁HP 質疑応答事例 死亡後に支給期が到来する給与

【照会要旨】

当社の役員Aは、3月15日に死亡しました。当社の給与支給日は、毎月25日のため、同年3月25日にAに対する3月分の役員報酬50万円をAの妻に支払いました。

この報酬は、「給与所得の源泉徴収票」の「支払金額」欄に含める必要はありますか。【回答要旨】

死亡した者に係る給与等で、その死亡後に支給期の到来するものについては、本来の相続財産として、相続税の課税対象となるため、「給与所得の源泉徴収票」の「支払金額」欄に含める必要はありません。

なお、死亡時までに支給期の到来している給与等については、「給与所得の源泉徴収票」の「支払金額」欄に含める必要があります(この分も含め、年末調整を行います。)。(注) 「支給期」とは、所得税法基本通達36-9に定めるところによります。

≪参考≫

所得税基本通達36-9 給与所得の収入金額の収入すべき時期

給与所得の収入金額の収入すべき時期は、それぞれ次に掲げる日によるものとする。(昭63直法6-1、直所3-1、平19課法9-1、課審4-11改正)

(1) 契約又は慣習その他株主総会の決議等により支給日が定められている給与等(次の(2)に掲げるものを除く。)についてはその支給日、その日が定められていないものについてはその支給を受けた日

(2) 役員に対する賞与のうち、株主総会の決議等によりその算定の基礎となる利益に関する指標の数値が確定し支給金額が定められるものその他利益を基礎として支給金額が定められるものについては、その決議等があった日。ただし、その決議等が支給する金額の総額だけを定めるにとどまり、各人ごとの具体的な支給金額を定めていない場合には、各人ごとの支給金額が具体的に定められた日

(3) 給与規程の改訂が既往にさかのぼって実施されたため既往の期間に対応して支払われる新旧給与の差額に相当する給与等で、その支給日が定められているものについてはその支給日、その日が定められていないものについてはその改訂の効力が生じた日

(4) いわゆる認定賞与とされる給与等で、その支給日があらかじめ定められているものについてはその支給日、その日が定められていないものについては現実にその支給を受けた日(その日が明らかでない場合には、その支給が行われたと認められる事業年度の終了の日)

具体的事例で確認

■死亡日 令和3年10月20日

■給与の締日 当月末

■給与の支給日 翌月25日

10月25日に支給を受けた9月分の給与

本来の相続財産として相続税の対象

【解説】

死亡後に支給された給与のため相続税の対象となります。

これに対し、死亡日(10/20)後に支給期(10/25)が到来するため被相続人の所得税の対象外となります。

11月25日に支給を受けた10月分の給与

本来の相続財産として相続税の対象

【解説】

死亡後に支給された給与のため相続税の対象となります。

これに対し、死亡日(10/20)後に支給期(11/25)が到来するため被相続人の所得税の対象外となります。

9月25日に支給を受ける予定だった8月分の給与が会社の資金繰りの関係で10月22日に支給を受けた場合

本来の相続財産として相続税の対象

かつ

被相続人の給与所得として所得税の対象

【解説】

死亡後に支給された源泉所得税控除後の未収給与が相続税の対象となります。

死亡日(10/20)前に支給期(9/25)が到来するため被相続人の所得税の対象となります。

給与から源泉所得税が控除されます。また、準確定申告をする場合にはこの給与も給与所得に含めて計算する必要があります。

実際の支給日と支給期が異なるレアケースのパターンです。

11月1日に支給が決定し、11月30日に支給された賞与

本来の相続財産として相続税の対象

【解説】

死亡後に確定した賞与は相続税の対象となります。

前述の相続税法基本通達3-32が根拠となります。

死亡退職金としないように注意しましょう。

なお、死亡退職金の詳しい解説は、死亡退職金が支給された場合の相続税申告をわかりやすく徹底解説をご参照ください。

これに対し、死亡日(10/20)後に支給期(11/30)が到来するため被相続人の所得税の対象外となります。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00