ゴルフ会員権の相続税評価方法を図解で徹底解説!

こんにちは。

相続税専門の税理士法人トゥモローズです。

ゴルフ会員権には「入会に預託金が必要なもの」、「売買取引相場のあるもの」「プレーする権利のみが付与されているもの」など、発行するゴルフ場によって形態が異なり、相続税評価方法も異なります。

ここでは、ゴルフ会員権の相続税評価方法をわかりやすく解説します。

目次

ゴルフ会員権の相続税評価を行う手順

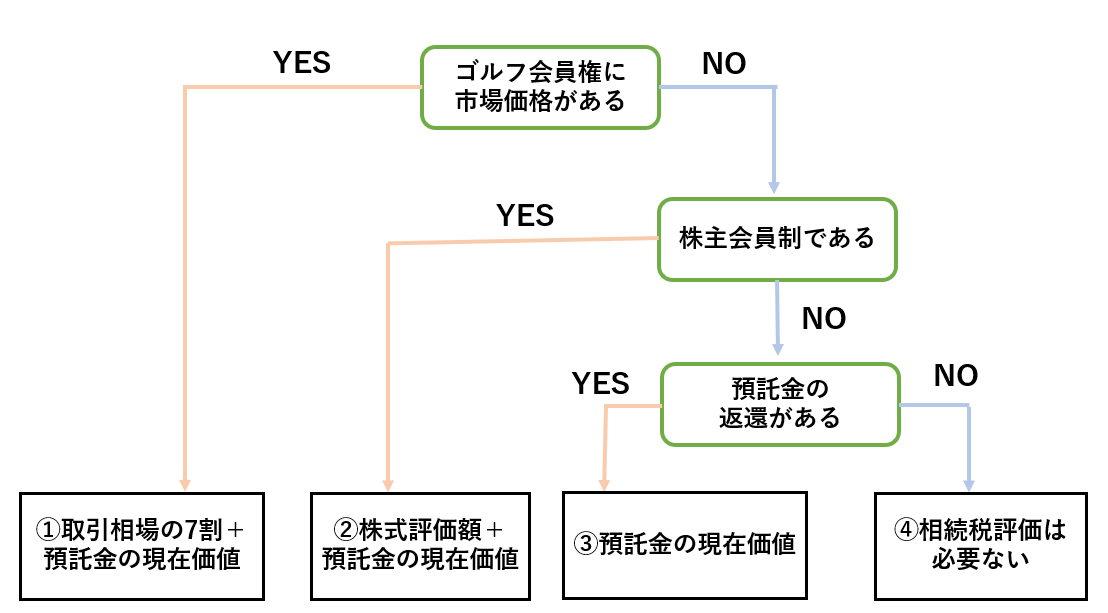

ゴルフ会員権の相続税評価方法は、会員権の形態によって4つに分類されます。

フローチャートにまとめると次のようになります。

評価対象になるゴルフ会員権に市場価格があるかどうかは、ゴルフ会員権の売買を仲介する業者のホームページで確認してみましょう。

実務上、ほとんどのゴルフ会員権には市場価格があるため、①取引相場の7割+預託金の現在価値で相続税評価額の計算を行うことが多いです。

この場合の評価手順を詳しく見ていきましょう。

市場価格のあるゴルフ会員権の相続税評価方法

市場価格のあるゴルフ会員権の評価は、次の手順で行うと効率的です。

手順①複数のホームページで相場を調べる

手順②評価日の取引相場を確認する

手順③入会預託金を確認する

手順④相続税評価額の計算を行う

手順①複数のホームページで相場を調べる

ゴルフ会員権は、上場株式のように統一された取引相場があるわけではありません。

そのため、ゴルフ会員権を取り扱う業者によっては、著しく低い取引相場になっている可能性もあります。

取引相場が異なる場合は、納税者の有利になる低い取引相場を採用することができますが、他の業者の取引相場とかけ離れた業者の取引相場を採用すると、税務調査などで指摘される可能性があります。

まずは、複数の業者のホームページで取引相場を確認し、おおよその取引相場を把握しましょう。

手順②評価日の取引相場を確認する

対象になるゴルフ会員権のだいたいの取引相場を把握したら、評価日(相続発生日)の取引相場の確認を行います。

ほとんどのゴルフ会員権を取り扱う業者のホームページには、今現在の取引相場が記載されているため、評価日現在の取引相場を知るためにはメールなどで問い合わせる必要があります。

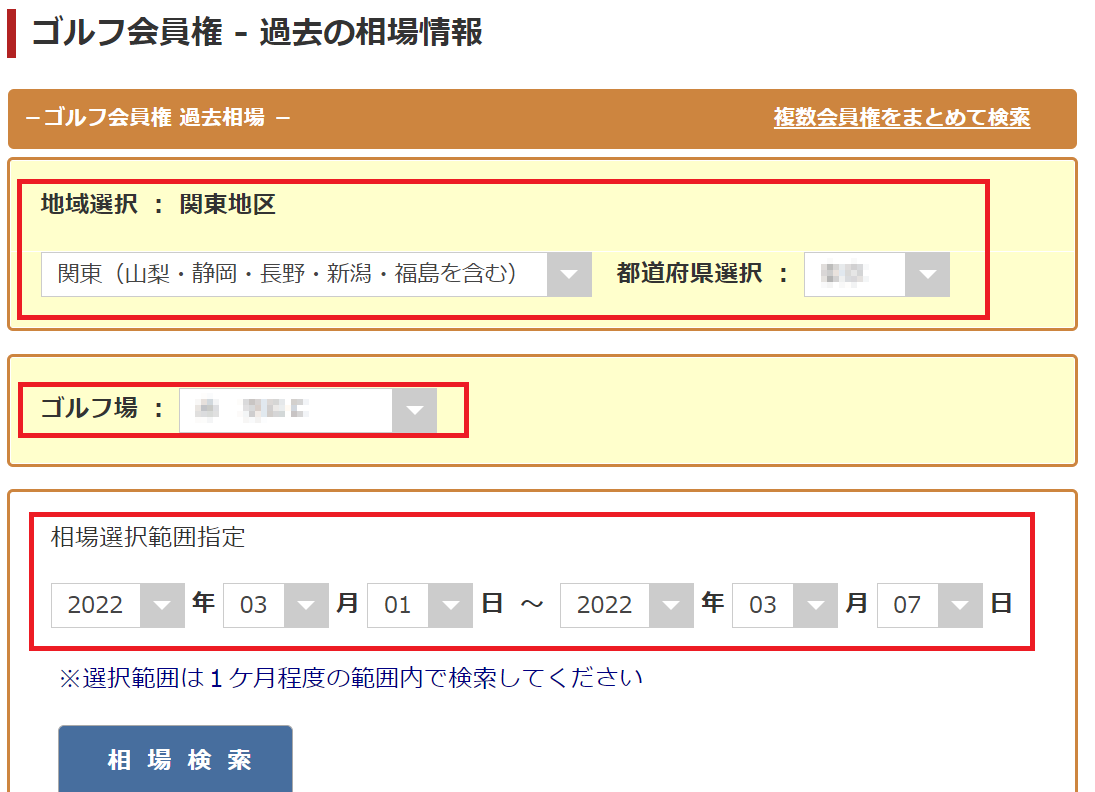

「今すぐに評価日の取引相場を知りたい」という場合は、ゴルフ会員権の取扱業者である「ゴルフホットラインの過去の相場情報」で評価日現在の取引相場を確認することができます。

対象になるゴルフ場の地域、都道府県を選択し、ゴルフ場を指定します。

相場選択範囲指定では、評価日が土日祝日など、取引相場がない日である可能性があるため、評価日の前後2~3日を含めて検索してください。

評価日に取引相場がない場合は、評価日に一番近い日の取引相場を採用します。

相場データには、ゴルフ会員権を売りたい人の希望額と買いたい人の希望額が記載されています。

相続税評価で採用する取引相場は「買い相場」の価格になります。

例えば、上記の相場データで評価日が2022年3月4日の場合の取引相場は買い相場の42万円となります。

ただし、取引業者によって価格が異なる場合は平均値の価格になります。

業者に評価額の算定を依頼することもできる

費用がかかってしまいますが、正確な取引相場を知りたい場合やゴルフ会員権の取引相場がわからない場合は「日本ゴルフ同友会」などの「ゴルフ会員権の時価評価サービス」を行っている業者に依頼することもできます。

手順③入会預託金を確認する

多くのゴルフ場では「預託金制のゴルフ会員権」を発行しています。

ゴルフ会員権の預託金には「通常の預託金」と「入会預託金」の二種類があり、相続税評価方法の取り扱いが異なりますので注意が必要です。

売買取引されるゴルフ会員権は「通常の預託金+優先プレー権(優先的利用権)」で構成されます。

通常の預託金は既に取引相場の中に含まれており、売り主から買い主へと引き継がれていく性格の預託金です。

そのため、通常の預託金は個別に計算を行う必要はありません。

気を付けなければならないのは「入会預託金」がある場合です。

入会預託金とは、ゴルフ会員権を売却した場合にゴルフ場から返還される預託金のことです。

入会預託金は、会員権の売り主から買い主に引き継がれない預託金ですので、取引相場の金額に加算して相続税評価の計算をしなければなりません。

入会預託金の有無はゴルフ場に確認しましょう。

また、入会預託金の返還時期についてもゴルフ場に確認しておきましょう。

ゴルフ場の経営上の都合などにより、何年も入会預託金が返還されないケースもあり、その場合は入会預託金の評価額を低くすることができます。

詳しい計算方法は、次の手順④をご覧ください。

手順④相続税評価額の計算を行う

取引相場と入会預託金の有無の確認ができたら、相続税評価額の算定を行います。

市場価格のあるゴルフ会員権の相続税評価額の計算式は次の通りです。

取引相場の7割+預託金の現在価値=ゴルフ会員権の相続税評価額

例えば、取引相場が42万円、入会預託金がないゴルフ会員権の相続税評価額は、42万円×7割=294,000円となります。

上記のケースはシンプルで計算しやすいですが、入金預託金があり、入会預託金が長い間返還されない場合は、預託金の現在価値を算出しなければなりません。

仮に上記のゴルフ会員権(取引相場42万円)で入会預託金が30万円あり、令和3年5月に相続が発生し、7年後の令和10年に返還される場合の預託金の現在価値は次のように計算します。

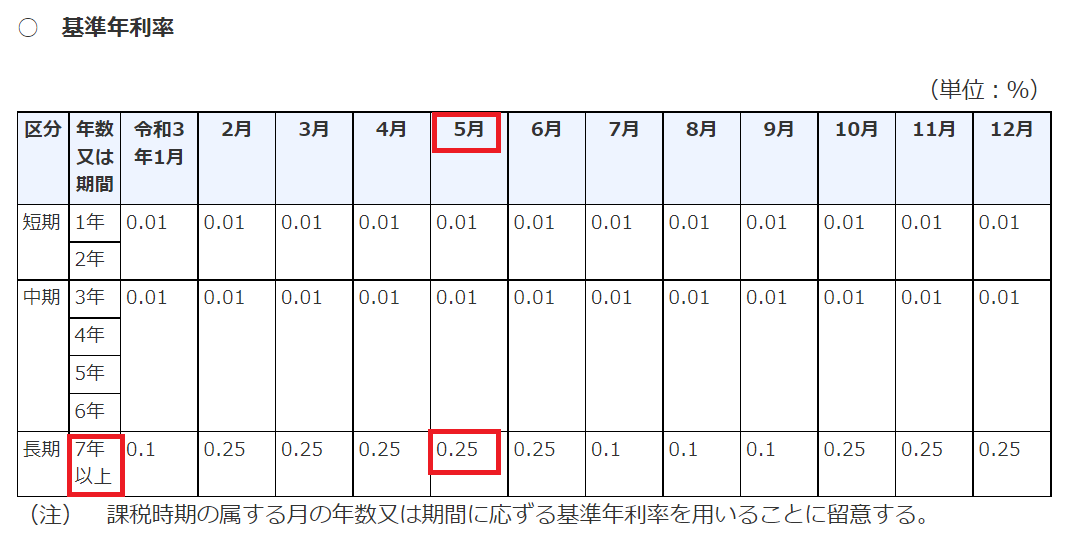

①基準年利率を確認する

国税庁のホームページで「基準年利率」を確認します。

令和3年5月で返還まで7年かかる場合の基準年利率は0.25%になります。

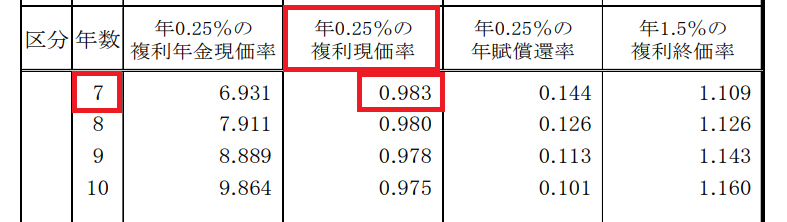

続いて、令和3年5月を含む複利表で複利現価率を確認します。

複利現価率は0.983であることがわかります。

7年後に返還される入会預託金30万円を現在の価値に直すには複利現価率を乗じますので、300,000円×0.983=294,900円です。

ゴルフ会員権本体の相続税評価額294,000円に294,900円を加算した588,900円が入会預託金を含むゴルフ会員権の相続税評価額になります。

市場価格がないゴルフ会員権の相続税評価額

市場価格がないゴルフ会員権には「株主会員制のゴルフ会員権」と「預託金制のゴルフ会員権」、「プレー権のみのゴルフ会員権」があります。

株主会員制のゴルフ会員権の相続税評価方法

株主会員制のゴルフ会員権とは、株主でなければ会員になることができないゴルフ会員権のことです。

この場合のゴルフ会員権の価値は、ゴルフ場の株式の価値と同じになるため「取引相場のない株式の評価」に基づいて相続税評価を行います。

取引相場のない株式の評価については「非上場株式の相続税評価 会社規模はどうやって判定するの!?」を参照ください。

預託金制のゴルフ会員権の相続税評価方法

預託金制のゴルフ会員権とは、預託金を行うことで会員になれるゴルフ会員権です。

このゴルフ会員権の相続税評価額は、返還される預託金の額になります。

預託金が長い間返還されない場合は、前述した預託金の現在価値の計算により評価額を算出します。

プレー権のみのゴルフ会員権

プレー権のみのゴルフ会員権は相続税法上において財産価値がないため、相続税評価を行う必要はありません。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00