【相続税土地評価】奥行価格補正率をわかりやすく徹底解説!

- 奥行価格補正率で土地評価額を最大20%減額できる

- 奥行が長すぎる・短すぎる土地は使い勝手が悪いため減額対象

- 計算のポイントは「地区区分の確認」と「奥行距離の求め方」

- 不整形地の場合は「想定整形地」を使って奥行距離を算出

- 地区区分は路線価図で確認できる

みなさんこんにちは!

相続専門の税理士法人トゥモローズの角田です。

奥行価格補正率は、最大20%オフできる相続税の土地評価をする上で最初に適用すべき補正です。

奥行価格補正率の求め方って難しいと思いますか?

ポイントは奥行距離の求め方です!

土地の形は様々で形に応じて奥行距離の求め方が異なるのです。

このコラムを最後まで読んでもらえれば奥行距離の求め方を完璧に理解することができるでしょう!

奥行価格補正率が求められないとそれ以降の無数にある難易度の高い補正に進むこともできません。

相続税の土地評価の基礎中の基礎としてまずは奥行価格補正率の確実に理解しておきましょう。

今回は奥行価格補正率についてわかりやすく徹底解説します。

目次

奥行価格補正率とは?

奥行価格補正率とは、評価する土地の奥行が標準的な土地に比べ長い場合又は短い場合に使い勝手が悪くなるという理由により一定の減額を認める補正率をいいます。

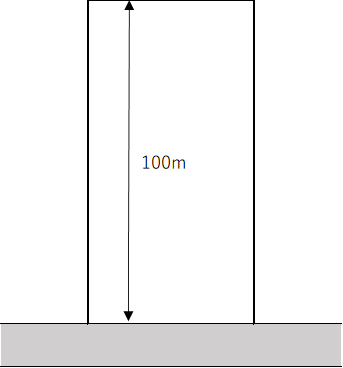

例えば、下記のような奥行が100mもある土地は用途が限られてしまいますよね。

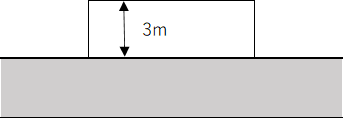

また、下記のような奥行が3mしかないような土地は家を建てることすら難しいでしょう。

このような奥行距離に問題がある土地について一定の減額補正ができるのが奥行価格補正率なのです。

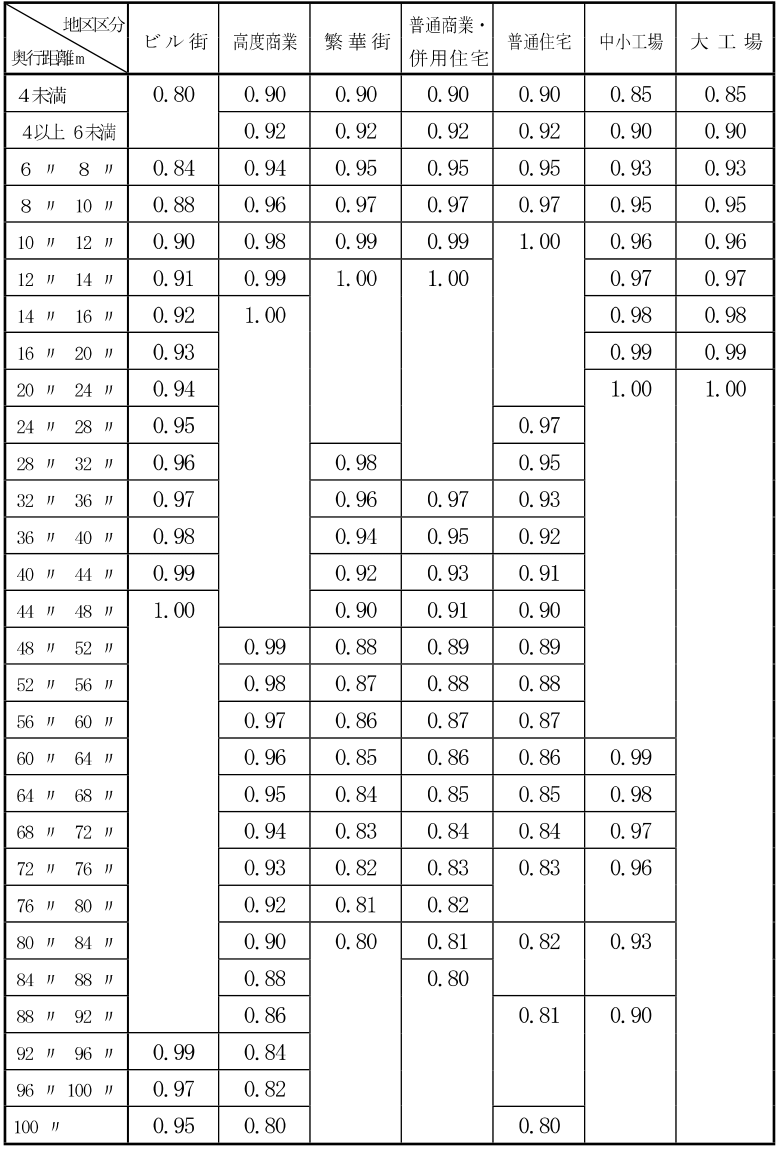

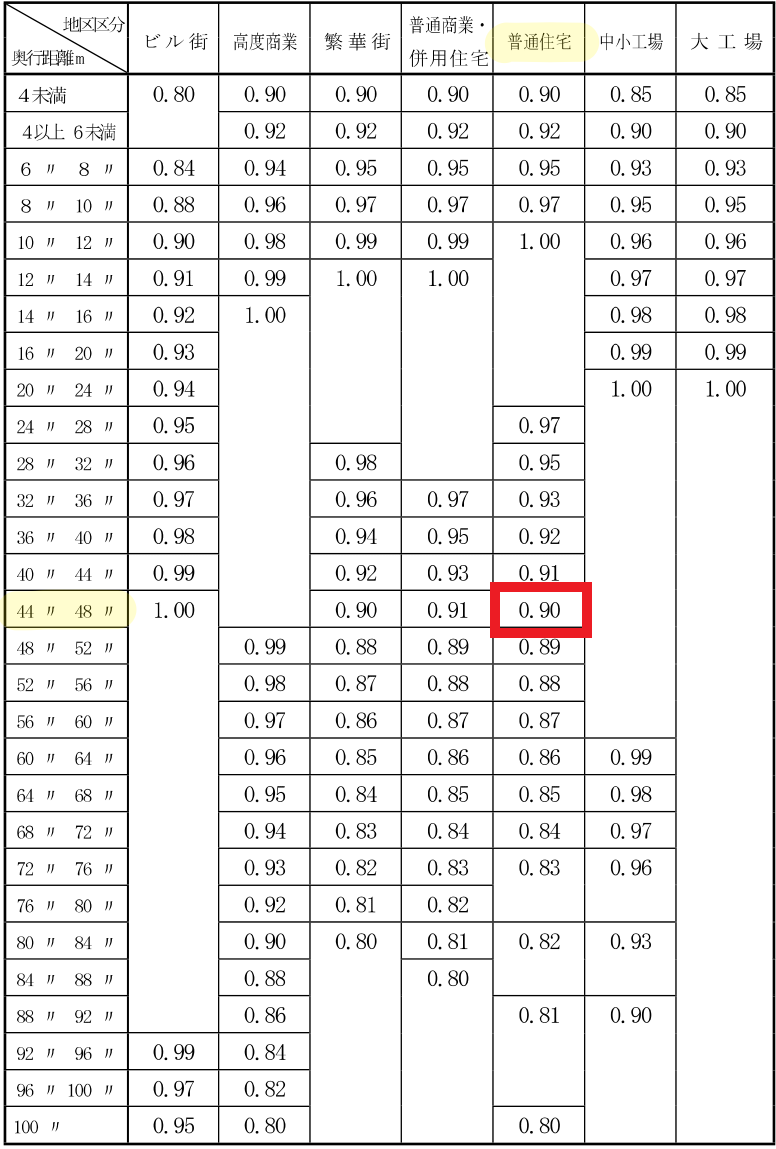

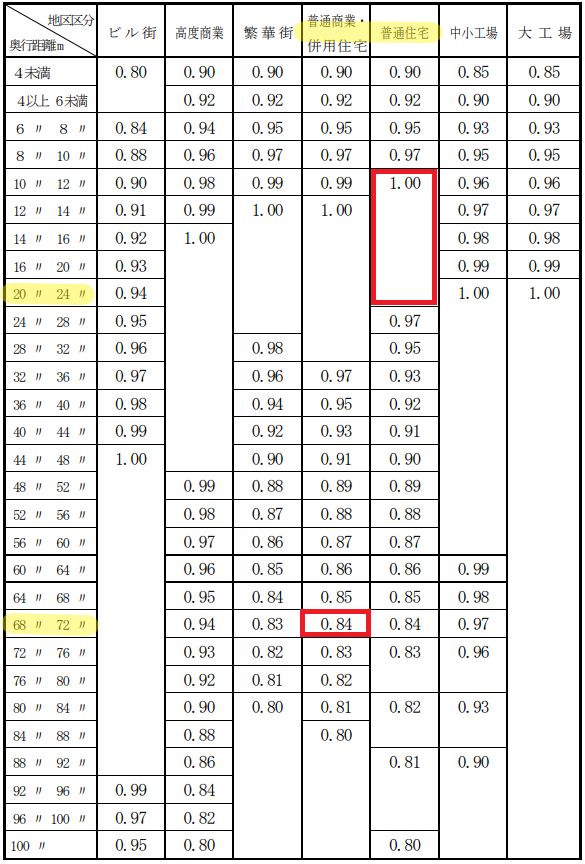

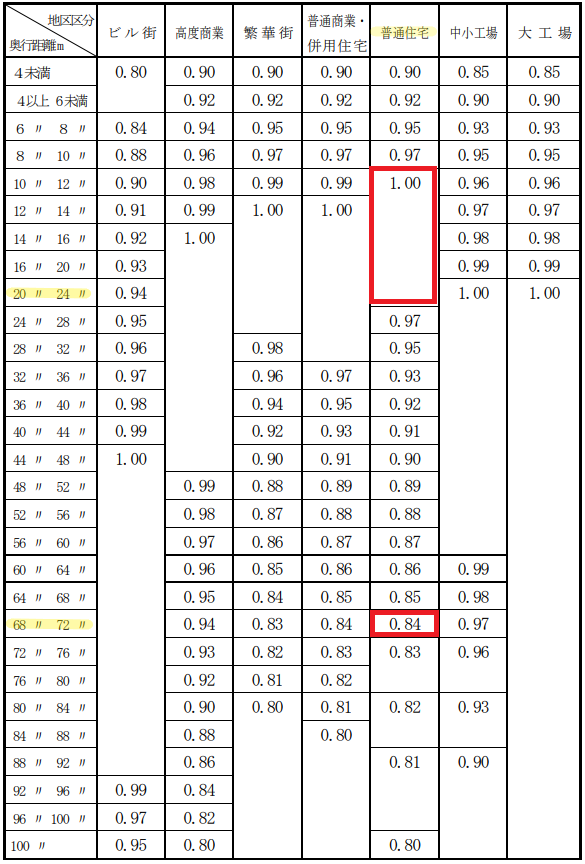

奥行価格補正率表

具体的な奥行価格補正率は下記をご参照下さい。

奥行価格補正率の求め方

奥行価格補正率を求める上でのポイントは下記の2つです。

1. 地区区分の確認

2. 奥行距離の求め方

1. 地区区分の確認方法

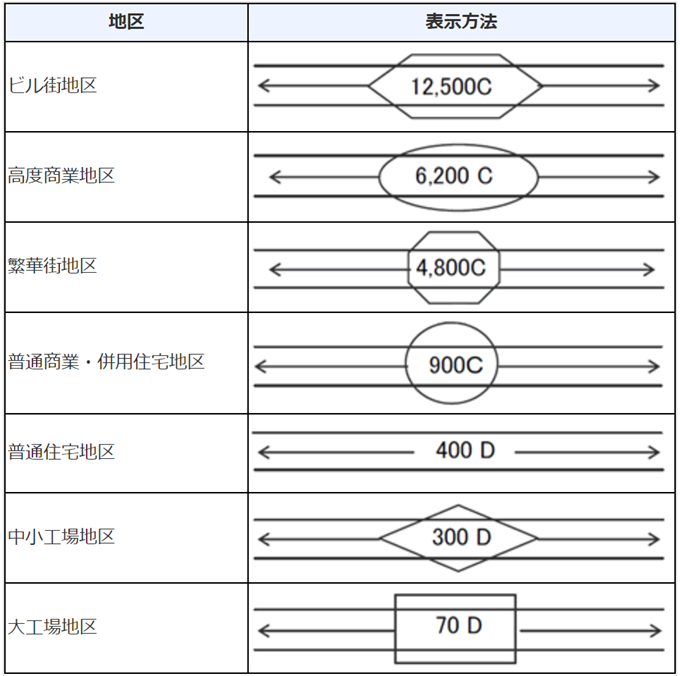

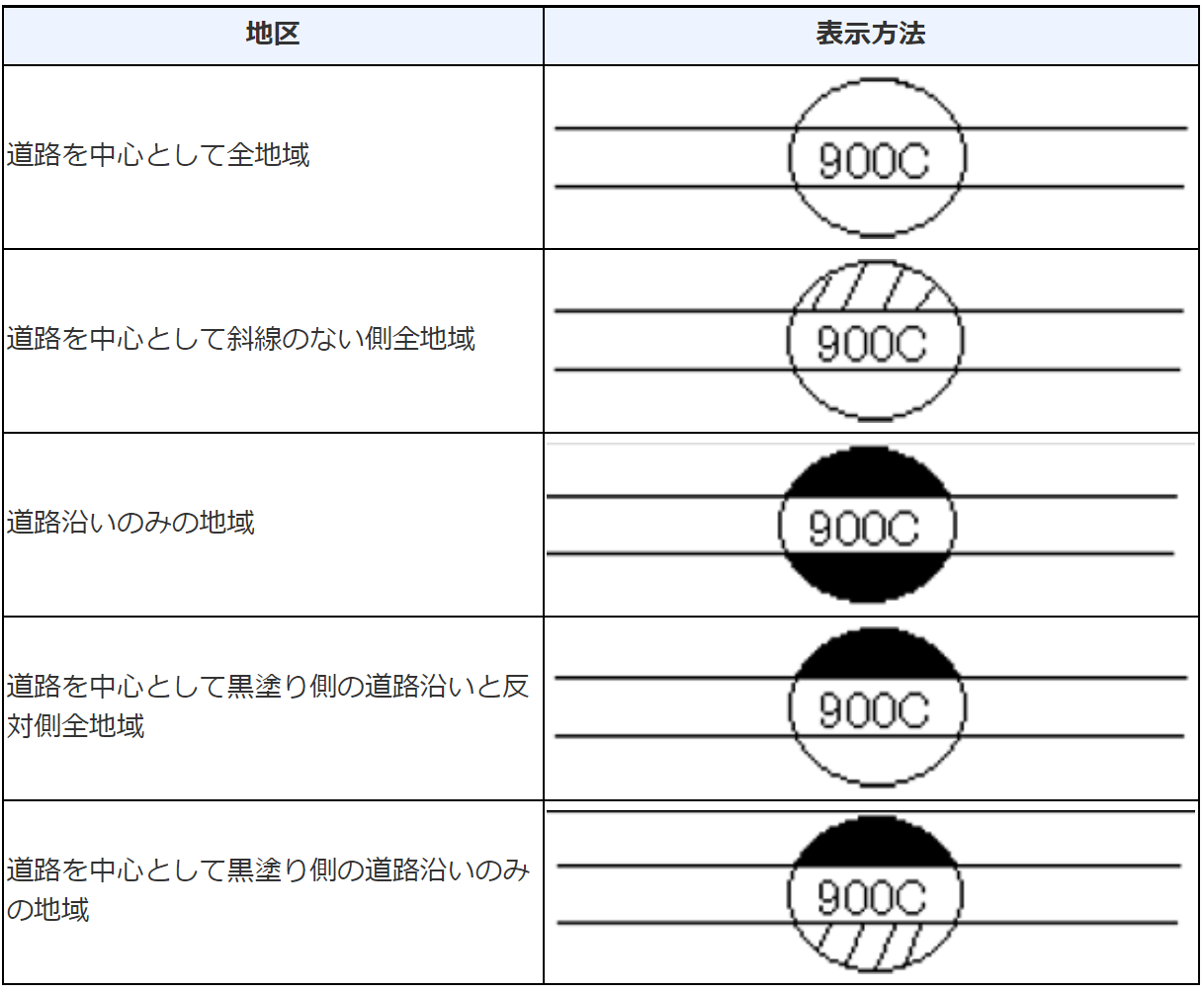

地区区分は路線価図で確認します。

路線価図の上部にも記載がありますが、路線価に囲われている形に応じて次の通り地区区分を判断することになります。

また、地区区分の適用範囲についても決まりがあります。

地区区分の適用範囲についての詳しい解説は下記(1)一路線のみに接する土地をご参照下さい。

(1)一路線のみに接する土地

対象地が面している道路が一つのみの場合にはその路線価の地区区分がどうなっているかを判断するだけなのでそこまで難しくはありません。

ただし、下記のような場合に実務上若干迷うことはあります。

② 路線価が黒塗りの場合

③ 2以上の異なる地区区分にまたがる場合

① 路線価に斜線が入っている場合

斜線が入っている場合は、斜線側の地域はその地区区分によらず対象地の近くの他の路線価の地区区分を採用することになります。

例えば、下記の土地だと地区区分は普通商業・併用住宅地区ではなく付近の路線価の地区区分である普通住宅地区を採用することとなります。

あくまで地区区分のみを採用しないだけですので路線価は、880千円を使います。

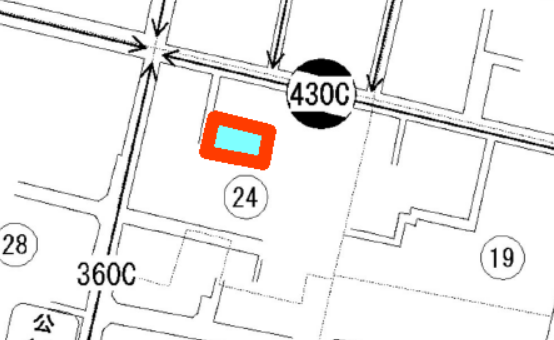

② 路線価が黒塗りの場合

黒塗りの場合には、その路線価に接した土地のみをその地区区分と判断します。

例えば、下記の土地だと地区区分は普通商業・併用住宅地区ではく近くの路線価の地区区分である普通住宅地区に該当します。

あくまで地区区分のみを採用しないだけですので路線価は、430千円を使います。

③ 2以上の異なる地区区分にまたがる場合

対象地が2以上の異なる地区区分にまたがる場合には、面積の大きい地区区分を採用します。

下記の場合には対象地すべてが普通商業・併用住宅地区であるとして奥行価格補正率を適用します。

(2)複数の路線に接する土地

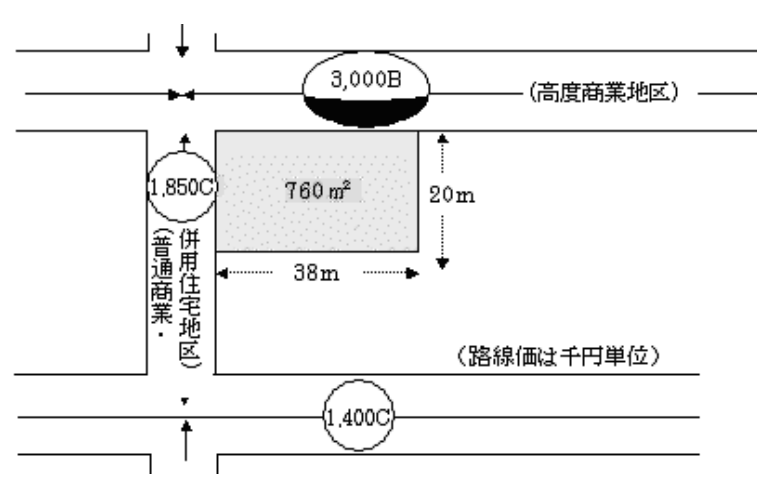

複数の路線に接する土地ですべてが同じ地区区分であれば地区区分の判定が難しくなることはないのですが、地区区分が異なるケースは判断に迷います。

上記の場合には正面路線価の地区区分の奥行価格補正率を採用します。

どちらの路線を正面路線価にするかですが、奥行価格補正率を乗じた後の路線価が高い方を正面路線と考えます。

正面路線を判定する場合の奥行価格補正率については各路線の地区区分を採用し、正面路線が確定した場合には側方路線の地区区分は正面路線の地区区分にて各種補正を適用します。

少しややこしいですね。

上記の具体例に基づき確認していきましょう。

①正面路線価の判定

3,000,000円✕1.00(高度商業地区の奥行価格補正率)=3,000,000>1,850,000✕0.95(普通商業・併用住宅地区の奥行価格補正率)=1,757,500 ∴3,000,000が正面路線価となり、地区区分は高度商業地区

②路線価計算

3,000,000円✕1.00(高度商業地区の奥行価格補正率)+1,850,000円✕1.00(高度商業地区の奥行価格補正率)✕0.10(高度商業地区の側方路線影響加算率)=3,185,000円

赤字の部分がポイントで正面路線価の判定のときには各路線価の地区区分に応じる補正率にて計算をするのですが、正面路線価決定後の路線価計算では正面路線価以外の路線価についても正面路線の地区区分にて各種補正率を適用することになるのです。

側方路線影響加算率についての詳しい解説は、側方路線影響加算の基本と加算の有無を徹底解説をご参照下さい。

2. パターン別! 奥行距離の求め方

奥行価格補正率を判定する上で最難関ポイントが奥行距離の求め方となります。

奥行距離は原則として下記のいずれか短い距離となります。

□想定整形地の奥行距離

□計算上の奥行距離(面積÷間口距離)

想定整形地とは、土地全体を囲む正面路線から線を垂直に引いた場合の長方形又は正方形の土地をいいます。想定整形地の奥行距離とは簡単に言うと正面路線から対象地の一番奥までの直線距離をいいます。

また、計算上の奥行距離算定上の間口距離の求め方については、土地の相続税評価 間口距離の求め方と間口に関する各種補正をご参照下さい。

パターン別に解説していきます。

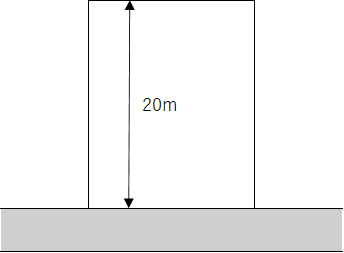

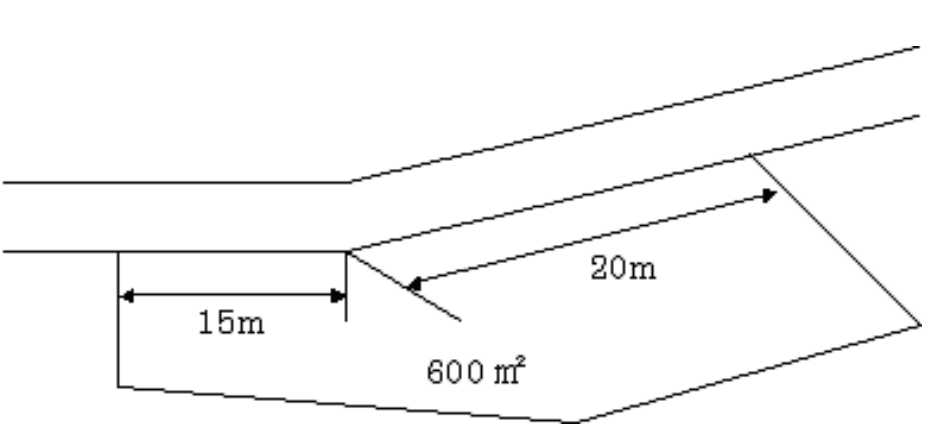

(1)整形地

整形地の奥行距離は「想定整形地の奥行距離」と「計算上の奥行距離」が一致するため難しくありませんね。

整形地の奥行距離は「想定整形地の奥行距離」と「計算上の奥行距離」が一致するため難しくありませんね。

上図の場合には20mが奥行距離となります。

(2)不整形地

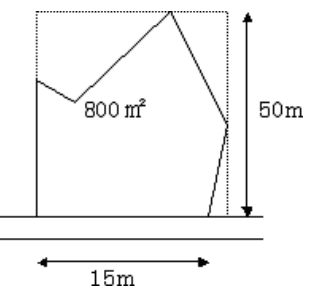

想定整形地の奥行距離は50mであり、計算上の奥行距離は53.33m(面積800㎡÷間口距離15m)となります。

想定整形地の奥行距離は50mであり、計算上の奥行距離は53.33m(面積800㎡÷間口距離15m)となります。

したがって、50mの方が短いため奥行距離は想定整形地の奥行距離である50mと判断します。

(3)三角形

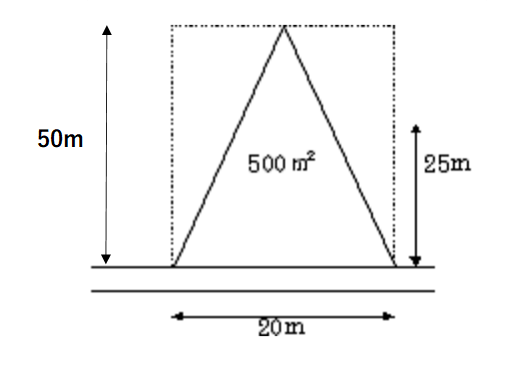

想定整形地の奥行距離は50mであり、計算上の奥行距離は25m(面積500㎡÷間口距離20m)となります。

想定整形地の奥行距離は50mであり、計算上の奥行距離は25m(面積500㎡÷間口距離20m)となります。

したがって、25mの方が短いため奥行距離は計算上の奥行距離である25mと判断します。

(4)台形

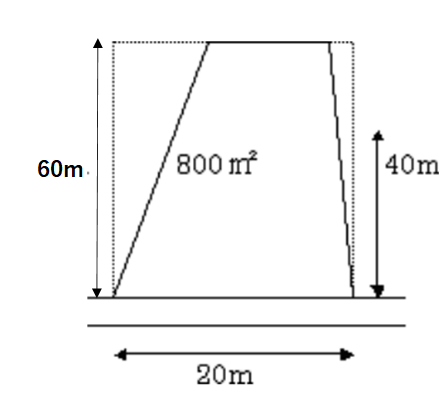

想定整形地の奥行距離は60mであり、計算上の奥行距離は40m(面積800㎡÷間口距離20m)となります。

想定整形地の奥行距離は60mであり、計算上の奥行距離は40m(面積800㎡÷間口距離20m)となります。

したがって、40mの方が短いため奥行距離は計算上の奥行距離である40mと判断します。

(5)旗竿地

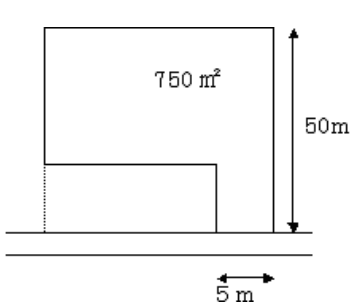

想定整形地の奥行距離は50mであり、計算上の奥行距離は150m(面積750㎡÷間口距離5m)となります。

想定整形地の奥行距離は50mであり、計算上の奥行距離は150m(面積750㎡÷間口距離5m)となります。

したがって、50mの方が短いため奥行距離は想定整形地の奥行距離である50mと判断します。

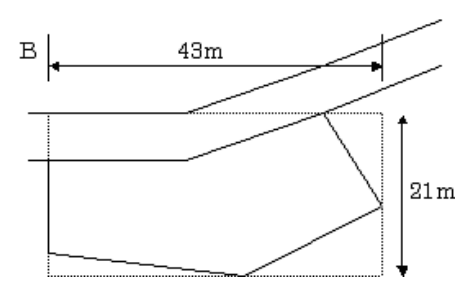

(6)屈折路(外側)

上図のような屈折路は一つ筋縄ではいきません。

上図のような屈折路は一つ筋縄ではいきません。

下記の通り、3つの想定整形地を作成し、比較して一番小さい想定整形地となる状態をまずは決定します。

その決定の状態での奥行距離を求めます。

上記のケースだと一番上のAの状態が最も想定整形地が小さくなるためAの状態で奥行距離を判定します。

上記のケースだと一番上のAの状態が最も想定整形地が小さくなるためAの状態で奥行距離を判定します。

想定整形地の奥行距離は20mであり、計算上の奥行距離は17.14m(面積600㎡÷間口距離35m)となります。

したがって、17.14mの方が短いため奥行距離は、計算上の奥行距離である17.14mと判断します。

なお、屈折路に面する土地の詳しい解説は、屈折路に面する土地の相続税評価を徹底解説をご参照ください。

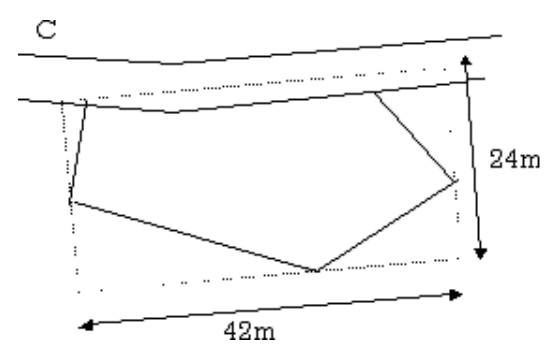

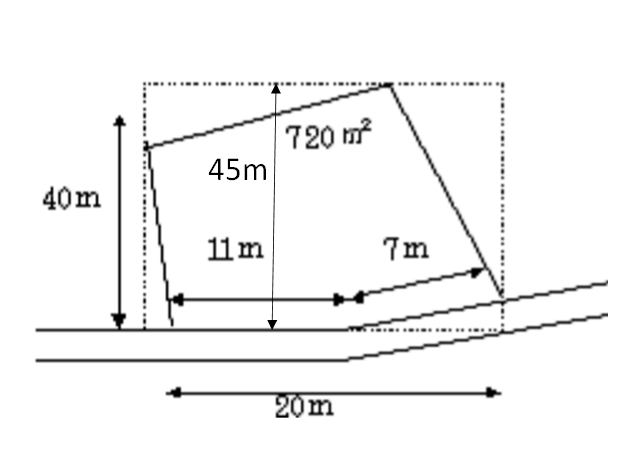

(7)屈折路(内側)

外側屈折と同じロジックです。

外側屈折と同じロジックです。

想定整形地が一番小さくなる状態で奥行距離を判定します。

想定整形地の奥行距離は45mであり、計算上の奥行距離は40m(面積720㎡÷間口距離18m)となります。

したがって、40mの方が短いため奥行距離は計算上の奥行距離である40mと判断します。

実際に計算してみましょう!

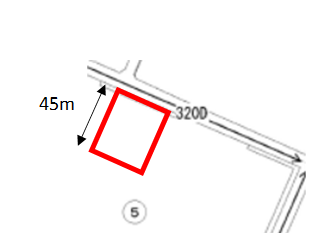

1. 単一路線に接する土地

奥行距離:45m

奥行価格補正後の路線価:320,000円✕0.90(普通住宅地区の奥行価格補正率)=288,000円

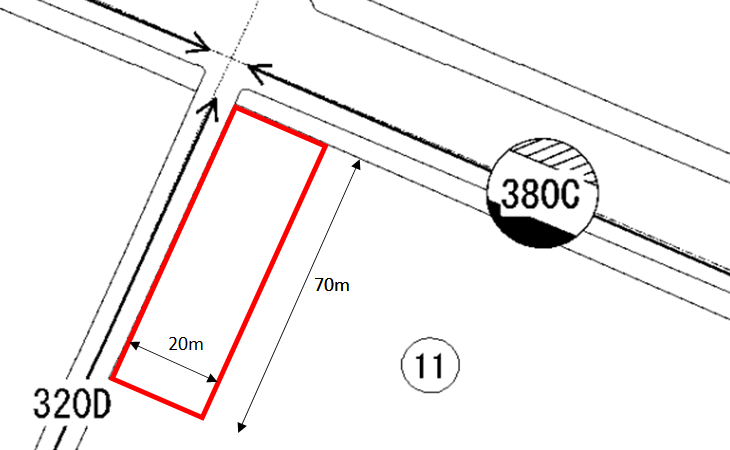

2. 複数路線に接する土地

地区区分:普通商業・併用住宅地区

奥行距離:70m

【320千円の路線】

地区区分:普通住宅地区

奥行距離:20m

(1)正面路線価の判定

① 380,000円✕0.84(普通商業・併用住宅地区の奥行価格補正率)=319,200円

② 320,000円✕1.00(普通住宅地区の奥行価格補正率)=320,000円

③ ①<② ∴320,000円の路線価が正面路線価となり、地区区分は普通住宅地区

(2)路線価計算

320,000円✕1.00(普通住宅地区の奥行価格補正率)+380,000円✕0.84(普通住宅地区の奥行価格補正率)✕0.03(普通住宅地区の側方路線影響加算率)=329,576円

赤字の部分がポイントで正面路線価の判定のときには各路線価の地区区分を採用するのですが、正面路線価決定後の路線価計算では正面路線価以外の路線価についても正面路線の地区区分にて各種補正率を適用することになるのです。

相続税の土地評価は難解なため相続専門の税理士にお願いすべき

今回は奥行価格補正率について解説していきましたが、奥行価格補正率は土地評価の数ある補正の中で最初に適用を考慮すべき補正で基礎的な内容であり、土地評価の補正の中でも一番簡単な補正です。

奥行価格補正後は、側方路線影響加算、間口狭小、奥行長大、不整形地、地積規模の大きな宅地、都市計画道路予定地、容積率の異なる2以上の土地、無道路地、がけ地、土砂災害特別警戒区域内にある宅地、セットバック部分のある土地、土地区画整理事業施行地内の土地、私道、忌み地、高低差のある土地、騒音の影響のある土地、埋蔵文化財包蔵地、土壌汚染地などなど複数の補正が存在します。

土地評価の詳しい解説は、相続税の土地評価 申告で使えるすべての方法をわかりやすく徹底解説をご参照下さい。

相続税の土地評価は上記のように専門性が高く専門家以外が評価をしてしまうと過大評価又は過小評価となってしまう可能性も高いです。

したがって、相続専門の税理士に依頼して税務調査で指摘されない最小の評価額で申告すべきでしょう。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00