【現金の相続税は高い?】現金が多い場合の相続税対策を解説!

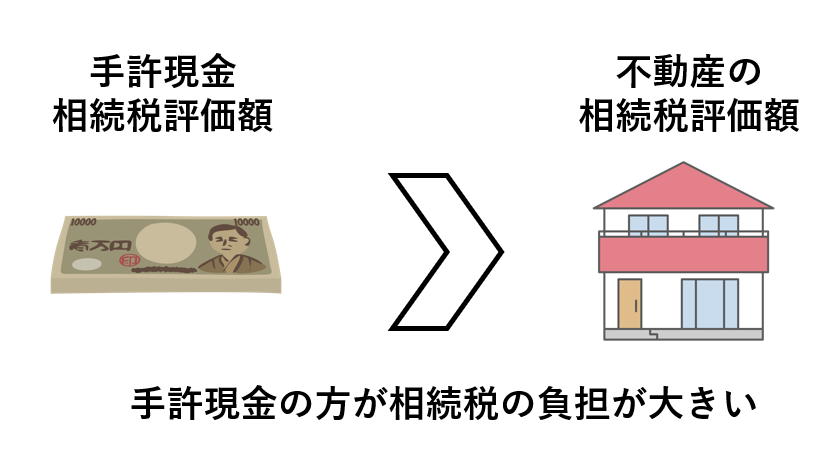

- 手許現金(タンス預金等)は金額がそのまま相続税評価額になる

- 不動産と異なり評価減がないため相続税負担が大きくなりやすい

- 税務調査で現金は最も指摘されやすい項目のため正確な申告が必須

今後の生活費やもしもの時のため、ある程度の現金を自宅に保管している人も多くいらっしゃると思います。

この「現金」は、立派な相続財産の一部であり、相続税が課税されます。

しかも、他の財産よりも相続税の負担が大きくなる可能性がある財産です。

現金は銀行預金の通帳と違い、金額がすぐさま目に見えるものではありません。相続人が現金を数えて相続税申告書に記載することになります。

そのため「現金は申告しなければバレないのではないか?」と思ってしまうこともあるかもしれません。

しかし「現金は税務調査で指摘されることが多い項目」でもあるため、しっかり申告しなければペナルティを課されることもあります。

税務調査で指摘をされないように、ここでは「現金が多い場合の相続税対策方法」について詳しく解説していきますので最後までお付き合いください。

目次

手許現金は相続税の対象

相続が発生した時に預金口座などに預け入れを行っていない紙幣や貨幣のことを「手許現金」と言います。

具体的な例では財布の中にある現金・タンス預金・自宅の金庫の中にある現金・貸金庫に預けている現金などがあげられます。

これらの手許現金は、金額の多い少ないにかかわらず相続財産に含めて相続税の計算を行わなければなりません。

預金の場合は金融機関が発行する残高証明書により金額を把握しますが、手許現金の場合は「自己申告」です。

相続が発生した時点で預け入れを行っていない紙幣や貨幣があればそれらを集計し、相続財産に加えます。

タンス預金の評価については【相続税申告】手許現金(直前引出、タンス預金等)の評価を徹底解説」をご覧ください。

手許現金を相続すると相続税が高くなる?

手許現金は「集計した金額=相続税評価額」になります。そのため、他の財産に比べて相続税の負担が大きくなる可能性があります。

例えば、不動産の相続税評価額は時価よりも低くなります。さらに、小規模宅地等の特例を利用することで相続税評価額を下げることができるため、手許現金に比べると相続税の負担が少ないと言えるでしょう。

集計した金額が相続税評価額となり、特例や控除が利用できない手許現金は相続税の負担が大きい財産と言っても過言ではありません。

手許現金を相続するメリット

手許現金の相続税の負担は、他の財産に比べて高くなってしまうデメリットがありますが「名義変更の必要がない」「公平に遺産分割することができる」「すぐに納税資金として利用することができる」など、メリットも多くあります。

手許現金が多い場合の相続税対策方法

手許現金が多い場合、生前から相続税対策を行うことで相続税額の負担を大きく減少させることが可能です。

手許現金の相続税対策は、相続が発生してからでは行うことはできません。生前に次のような対策ができないかよく検討してみましょう。

贈与税の基礎控除(110万円)を利用する

贈与税の原則的な課税方式である「暦年贈与」の基礎控除額(年間110万円)を利用して現金を移転する方法があります。

暦年贈与では、年間の受け取った財産の額から基礎控除額である110万円を控除した金額に贈与税率を乗じて贈与税の計算を行います。

つまり、基礎控除を利用することで受贈者1人当たり年間110万円までは贈与税の負担なしで移転することができるため、長い間継続して現金の贈与を行うことで効果的な相続税対策になります。

生前贈与については「【相続税対策には生前贈与が効果的】生前贈与の活用ガイド!」をご覧ください。

相続時精算課税制度を活用する

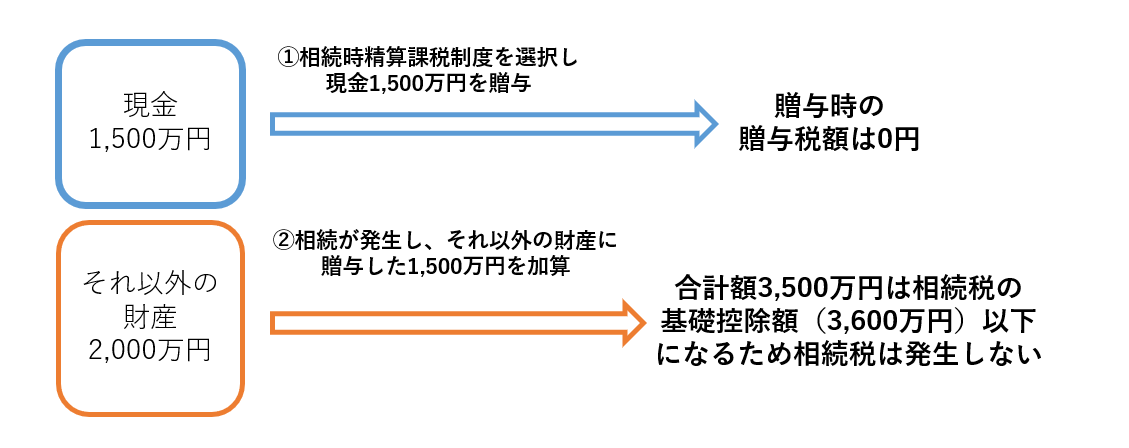

相続時精算課税制度とは「過去の贈与を相続のときにすべて精算する制度」です。この制度を選択した受贈者は、通算2,500万円(年間ではない)までは贈与税がかからず、贈与者が亡くなった時に今までの贈与した財産の額を相続財産に加算して相続税を納税しなければなりません。

簡単に言うと「贈与税を先延ばしにし、相続税として支払う方法」です。

「あれ?相続税として支払うのなら相続税対策になってないのでは?」と思われたのではないでしょうか。

その通りです。相続時精算課税を選択して行う現金の贈与は基本的に節税対策にはなりません。

相続時精算課税制度を利用して現金の贈与を行う方法は、この制度を利用して贈与した現金を含めた相続財産の総額が相続税の基礎控除以下の場合で、一度に多額の現金を贈与したい場合に有効な方法です。

例えば、財産の合計額が3,500万円(現金1,500万円、それ以外の財産2,000万円)であり、相続人が子1人(相続税の基礎控除額3,600万円)の場合で相続時精算課税制度を選択して現金1,500万円を贈与したケースでは、贈与時の贈与税額は0円(通算2,500万円以内のため)、相続時の相続税額も0円(贈与した現金を含めた財産総額が基礎控除以下のため)となります。

つまり、相続時精算課税制度を選択すると、税負担を全く発生させずに、一度に1,500万円もの現金を税負担なしに移転させることができるのです。

ただし、相続時精算課税制度は使い方を誤ると税負担が大きくなってしまうこともあります。税理士に相談し、慎重に検討しましょう。

制度の概要については「相続時精算課税制度をわかりやすく徹底解説」をご覧ください。

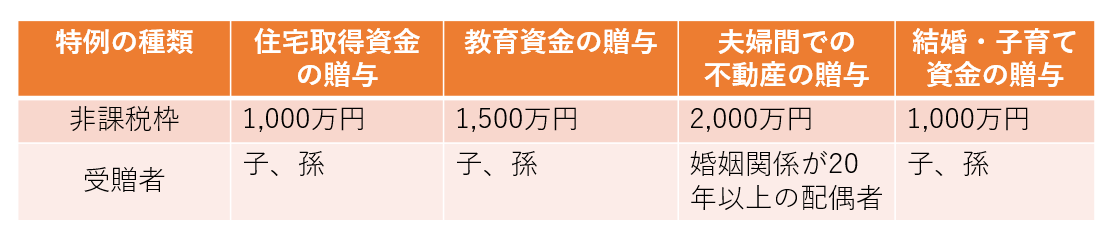

贈与税の特例を利用する

贈与税には「非課税になる特例」がいくつかあります。これらの特例の非課税枠を利用することで、基礎控除の110万円を超える現金を贈与税の負担なしで移転することが可能です。

生活費や教育費を援助する

扶養義務者からの生活費や教育費の援助には贈与税は課税されません。

扶養義務者とは、配偶者や祖父母、両親、子、孫、同居している甥姪などのことを言い、これらの関係性の人の生活費や教育費を援助する場合には贈与税が非課税になります。

ただし、非課税になる生活費や教育費は一般常識の範囲内のものであり、必要な都度贈与され、直接的に生活費や教育費に使われるものでなければなりません。

数年分の教育費をまとめて援助した場合には、教育資金贈与の特例を利用していない限り、贈与税が課税されますので注意しましょう。

生命保険に加入する

相続税の計算には「生命保険金の非課税枠」があり、法定相続人の数×500万円が非課税になります。

現金をそのまま保有するのではなく、生命保険金の非課税枠を想定して生命保険に加入することで、非課税枠により相続税額を軽減することが可能です。

【生前対策には生命保険が効果的】生命保険で節税する方法を詳しく解説!

申告していない手許現金はバレます

申告していない高額な手許現金は、税務署にバレると思って間違いありません。

税務署には独自のシステムにより、個人の財産の状況を蓄積しています。

過去の所得税の確定申告などのデータを参考にある程度の財産額を把握することができます。

また、金融機関等への反面調査を行い、被相続人だけではなく、相続人の取引記録を過去10年遡って高額な現金引き出しや不明な取引の把握を行います。

相続税の時効は申告期限から5年間ですが、悪質な場合には7年間に延長されるため、逃げ切ることは不可能と言っていいでしょう。

もし、バレた時には相続税額の35%または40%の重加算税という大きなペナルティがあります。

大きなリスクを冒して現金を隠すのではなく、手許現金がある場合には生前から私ども税理士にご相談ください。

財産や家族の状況を勘案し、税負担が少なくなる最適なご提案をさせていただきます。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00