不動産を活用して相続税を節税する3つの方法を徹底解説!

「不動産が相続税対策には有効!」こういった言葉を耳にしたことはないでしょうか?

確かに、不動産を活用することで相続税を引き下げることは可能です。

しかし、不動産は高額です。

ハウスメーカーなどに進められるまま、相続税対策として不動産を購入してしまうと相続人に迷惑をかけてしまうなど、取り返しのつかないことになってしまうこともあります。

この記事では、「不動産を活用して相続税を節税する3つの方法」を詳しく解説します。

「なぜ不動産を活用すると相続税の節税になるのか」「デメリットはないのか」などをご紹介しますので、最後までお付き合いください。

なお、相続税申告でお急ぎの方はお電話、またはLINEにてお問い合わせいただけます。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00

目次

不動産で相続税を節税する3つの方法

不動産で相続税を節税するには3つの方法があります。

①相続開始前に不動産を購入して相続税を下げる方法

②相続開始後に不動産の相続税評価額を下げる方法

③不動産を売却する方法

①の方法は、相続が発生する前の「生前対策」として行う必要があります。

②の方法は、相続税申告時に相続税評価額を下げ、相続税額を抑えます。

③については、①と逆で相続税評価より実際の時価の方が低くなっている不動産を売却等して整理する方法です。

詳しく見ていきましょう。

不動産を購入して相続税を下げる方法

相続税の計算では、現金1億円と1億円で購入した不動産の価値は同じではありません。

相続税の計算では、現金1億円の相続税評価額は1億円ですが、1億円で購入した不動産の相続税評価額は1億円ではないのです。

不動産は購入金額より相続税評価額の方が低くなることがほとんどです。

例えば、タワーマンションについては、国税庁が調査したところ相続税評価が時価の平均30%程度だったらしいです。

すなわち、1億円で購入した不動産を相続税上は3,000万円の財産として評価できるのです。

上記の国税庁調査で時価と相続税評価額の最大の差は7倍近くありました。

1億円の不動産が1,400万くらいの相続税評価になるということです。

タワーマンションの例は特異なケースですが、一般的に土地については路線価にて評価することになりますが、路線価は時価の8割程度に設定されていることになります。

すなわち、1億円で購入した土地は約8,000万円の相続税評価額となるということです。

なぜ不動産の相続税評価額は現金よりも低いのか

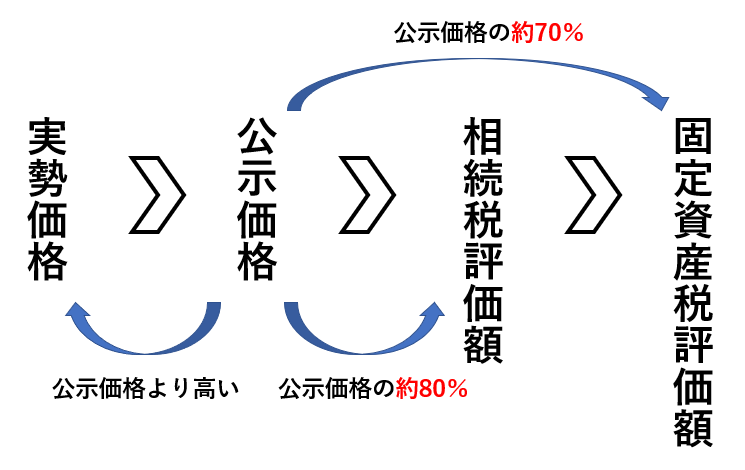

不動産には4つの価格があり、どの価格も同一ではありません。この価格差によって、不動産の相続税評価額は現金の相続税評価額よりも低くなります。

①実勢価格 買い手と売り手で売買取引が成立する価格

②公示価格 国土交通省が発表する価格

③相続税評価額 国税庁が発表する価格。土地の相続税評価額の計算に利用される。

④固定資産税評価額 地方自治体が発表する価格。建物の相続税評価の計算に利用される。

この4つの価格には次のような関係性があります。

この価格差により実勢価格で購入した不動産の相続税評価額は、土地で公示価格の約80%となり、相続税評価額を抑えて相続税額を節税することが可能になるのです。

※不動産市場の状況など、不動産の個別の事情により異なります。

詳しい相続税評価額の計算方法は「土地の相続税評価 節税のポイントと評価方法をわかりやすく徹底解」をご覧ください。

賃貸物件にするとさらに節税になる

購入した不動産を第三者に貸し出すと、さらに相続税評価額が下がるため、相続税の節税に繋がります。

賃貸物件は入居者に退去してもらわなければ売却することができないため、自己物件よりも自由度が低く、相続評価額は低くなります。

貸家建付地の相続税評価額=自用地の評価額-(自用地の評価額×借地権割合×借家兼割合×賃貸割合)

貸家の相続税評価額=固定資産税評価額-(固定資産税評価額×借家権割合×賃貸割合)

借地権割合は地域ごとに設定されており、住宅地であれば60%のところが多いです。借家権は一律30%になっています。

具体的な例を見ていきましょう。

具体例

土地1億円、建物1億円で購入した不動産を賃貸物件にした場合

土地の相続税評価は購入価額の80%、建物の固定資産税評価額は建築価額の70%(構造によって異なりますが、木造だと建築価額の50%程度のことが多い)で計算

借地権割合60%

賃貸割合100%

土地の評価額

1億円×80%=8,000万円(自用地の評価額)

8,000万円-(8,000万円×60%×30%×100%)=6,560万円

建物の評価額

1億円×70%=7,000万円(固定資産税評価額)

7,000万円-(7,000万円×30%×100%)=4,900万円

合計1億1,460万円

土地と建物合わせて2億円で購入した賃貸物件の相続税評価額は購入金額の約60%となり、大きな節税効果があることが分かります。

賃貸物件の相続税評価の詳しい解説は、貸家建付地(賃貸建物の敷地)の相続税評価を徹底解説をご参照下さい。

借入を活用する方法

金融機関から借入を行い、不動産を購入する方法もあります。

相続時に借入残高がある場合には、その残高を債務として相続財産から差し引くことが可能です。

例えば、1億円の借入を行い、自己資金と合わせて2億円の賃貸物件を購入した場合を考えてみましょう。

借入残高が8,000万円の時点で相続が発生し、不動産の相続税評価額が1億2,000万円であった場合、相続税の課税対象は差額の4,000万円となります。

考え方によっては、自己資金の1億円が4,000万円の評価額で済んでしまうことになります。

ただし、次の項目で説明しますが、国税庁との裁判で敗訴した事例もあるため、慎重に進める必要があります。

不動産を購入して相続税を下げるデメリット

不動産を購入して相続税を下げる方法にはデメリットがあります。デメリットをよく理解することが重要です。

・まとまった資金が必要

不動産を購入するためにはまとまった資金が必要です。

金融機関からの借入を利用する方法もありますが、無理のない返済計画を立てておかなければ借金返済が困難になる可能性もあります。

また、相続人が借金を相続することになるため、事前に相続人としっかり話し合う必要があります。

・空室のリスク

賃貸物件として不動産を購入した場合「空室リスク」は避けて通れません。

空室が多くなると家賃収入が少なくなり、維持費の支出により赤字になることもあります。

相続税対策のために賃貸物件を購入したが、節税額以上に損失が出てしまったということにならないように、物件選びなどを慎重に行う必要があります。

・税制が変わる可能性

借入金でタワーマンションを購入し、相続税申告を行った納税者と国税庁の間で裁判が行われました。

国税庁は、実勢価格と相続税評価額が大幅に乖離しており不適当であるとして納税者へ更正処分を行い、その処分を不服とし裁判が行われ、2022年の最高裁で国税局の勝訴が確定しています。

既にタワーマンションについては固定資産税評価額の見直しが行われており、今後、相続税についても規制が行われる可能性も考えられます。

この裁判についての解説は「速報!【最高裁総則6項訴訟は納税者敗訴】不動産を使った相続税の節税は今後どうなる?」で詳しく紹介しています。

相続開始後に不動産の相続税評価額を下げる方法

相続税の計算をする際に、特例や評価減を利用して相続税評価額を下げる方法があります。

小規模宅地等の特例を利用し最大80%減額

一定の要件を満たすことで、土地の相続税評価額を最大で80%減額することができる「小規模宅地等の特例」を利用することで相続税額を下げることができます。

1㎡あたりの相続税評価額が高ければ高いほど節税効果が高まりますので、地価が高い地域に不動産がある場合には、ぜひとも利用しておきたい特例です。

小規模宅地等の特例には要件があります。「小規模宅地等の特例をわかりやすく解説! 相続した土地にかかる相続税を最大80%減額」で詳しく解説しています。

減額ポイントがないかしっかりと見直す

土地は形状や周りの状況などによって評価額を減額することができます。減額ポイントがないかをしっかりと見直すことで節税へと繋がります。

頻出する減額ポイントには、次のようなものがあります。

・土地の形が悪い(不整形地)

・間口の狭い、奥行きが長い

・細い道路に面している(セットバックが必要な土地)

・私道にしか面していない

・道路に面していない

・がけ地や地面が傾斜している

・道路と高低差がある

・高圧電線が通っている

・墓地が近い

※土地の減額ポイントの詳しい解説は、土地の相続税評価 節税のポイントと評価方法をわかりやすく徹底解説をご参照下さい。

不動産を売却して節税する方法

不動産を売却することも1つの節税方法です。

不動産を売却する方法は、不動産を購入して節税する方法と真逆になるため、特殊な状況下で利用することが可能です。

相続開始前に不動産を売却する場合

相続開始前に不動産を売却した方がいいケースは「実勢価格(売却額)が相続税評価額よりも低いケース」です。

基本的には実勢価格の方が相続税評価額よりも高くなりますが、不動産市場の変化などにより、実勢価格の方が相続税評価額よりも低くなるケースも稀にあります。

この場合は、相続が発生する前に売却し、現金化しておいた方が相続税の計算では有利になります。

また、売却後に実勢価格が相続税評価額よりも高い新たな不動産を購入することで相続税を節税することも可能です。

相続開始後に不動産を売却する場合

相続開始後、相続税申告期限までに不動産を売却した場合、その売却額が相続税評価額を下回っているときは、売却額により相続税申告を行うことがあります。

ただし、親族への売却や売り急ぎなど、通常の取引ではない場合は認められない可能性があります。

売却額が相続税評価額として認められなかった判例については「土地の相続税評価 節税のポイントと評価方法をわかりやすく徹底解説」に記載しています。

この記事の執筆者:大塚 英司

東京税理士会新宿支部所属

登録番号:117702

埼玉県所沢市出身、東日本税理士法人、EY 税理士法人を経て、税理士法人トゥモローズ代表社員就任。相続に関する案件は、最新情報を駆使しながらクライアント目線を貫き徹底的な最適化を実現します。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00

平日夜間や土日も対応。

お急ぎの方は即日対応可能。

初回のご相談は無料です。お気軽にお問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00