医療法人の持分の相続についてわかりやすく徹底解説

みなさんこんにちは!

相続専門の税理士法人トゥモローズです。

医療法人の出資者である医師が亡くなった場合にはその出資持分も相続税の対象となります。

医療法人は配当が禁止されていることから出資持分の評価が想定以上に高額になっていることも多々あります。

相続税の納税のために相続人が医療法人の資金繰りや経営に苦慮することがないように事前に相続対策をしておくことが非常に重要になるのです。

今回は、医療法人の出資者である医師の相続や相続対策についてわかりやすく解説します。

目次

1. 医療法人の概要

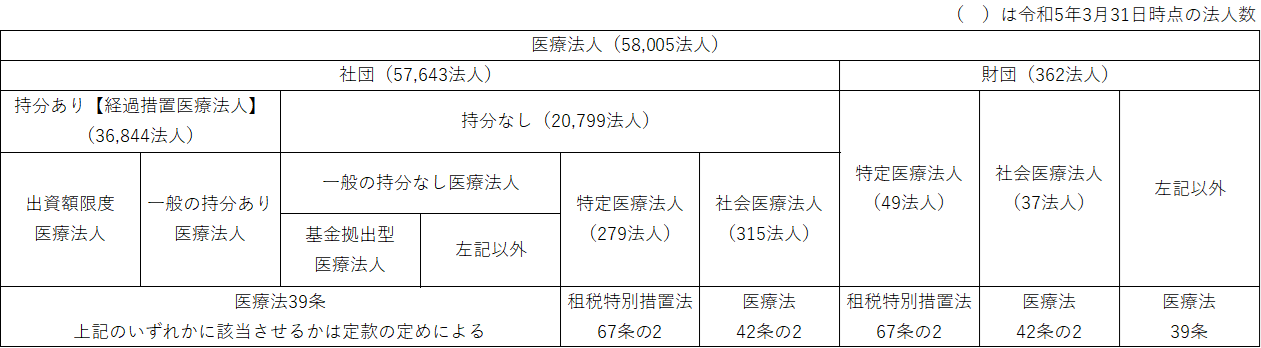

医療法人とは、病院、医師若しくは歯科医師が常時勤務する診療所、介護老人保健施設又は介護医療院である社団又は財団のことです。(医療法39)

医療法人にも医療法や税制で様々な種類があります。

まずは医療法人の全体像を把握するためのサマリーを作成しました。

上記表に基づき一つ一つ用語の意味を解説していきます。

□社団と財団

医療法人はまず社団と財団に大きく分けることができます。

両者の違いをものすごく簡単に言うと下記の通りです。

財団:財産の集合体

社団は会員から資金を募って法人の運営をしていきます。一般的には町内会、同窓会、協会等の人が集まって特定の目的を成すために結成されます。

これに対し、財団は財産の寄付を受けてその基本財産を理事が管理して法人を運営します。一般的には振興事業団体、奨学金事業団体等の公益財団法人が多いでしょう。

財団医療法人はその数でも明らかなようにレアケースで医療法人全体の1%未満です。

税務上の論点も財団医療法人はあまりありません。

このコラムでも社団医療法人の解説をメインにしていきます。

□持分ありと持分なし

持分ありというのは医療法人の出資持分を出資者が所有しているということです。

この持分ありの社団医療法人を経過措置医療法人といいます。

なぜ経過措置医療法人という名称になっているかというと平成19年4月1日以降に新たに持分ありの社団医療法人を設立できなくなったためです。

もう10年以上も新規設立できないにも関わらず経過措置医療法人は医療法人全体の約64%も占めます。

この経過措置医療法人の相続、事業承継について税制が非常に煩雑で医師の相続や事業承継で困っている人が多いのです。

このコラムは経過措置医療法人の贈与、相続の税金に関する解説を中心に記載していきます。

持分なしの社団医療法人は、平成19年4月1日以降に新規に設立された社団医療法人と経過措置医療法人から持分なしの社団医療法人に組織替えした医療法人の2つから構成されます。

□出資額限度医療法人

出資額限度医療法人とは、出資持分の定めのある社団医療法人であって、その定款において、社員の退社時における出資持分払戻請求権や解散時における残余財産分配請求権の法人の財産に及ぶ範囲について、払込出資額を限度とすることを明らかにするものをいいます。

いきなり難しい定義ですが、持分出資者が退職するときや法人が解散したときに払い込んだ出資額までしか返還されないという医療法人のことです。

これに対し出資額限度医療法人以外の場合には退職時や解散時までに積み上がった法人の利益を出資者に返還するため法人の利益状況によっては巨万の富を得ることができます。

出資額限度医療法人にするためには定款変更時に都道府県知事の認可が必要となります。

出資額限度医療法人の税金の取り扱いについては後述します。

□基金拠出型医療法人

基金拠出型医療法人とは、持分なし医療法人の一つで法人の活動の原資となる資金の調達手段として、定款の定めるところにより、基金の制度を採用しているものをいいます。

基金拠出者が退社したときや医療法人が解散したときに基金拠出額を限度として拠出者に返還されます。

そういう意味では出資額限度医療法人と似ています。

この両者の最も大きな違いは、基金拠出型医療法人は持分なしの医療法人であり、出資額限度医療法人は持分ありの医療法人という点です。

□特定医療法人

特定医療法人とは、持分なしの社団医療法人又は財団医療法人のうち、租税特別措置法第67条の2第1項に規定する医療法人で、その事業が医療の普及や向上、社会福祉への貢献その他公益の増進に著しく寄与し、かつ、公的に運営されていることにつき一定の要件を満たすものとして国税庁長官の承認を受けた医療法人(社会医療法人を除く)をいいます。

特定医療法人に該当した場合には法人税率の軽減、固定資産税の免除等の税制上の特典を受けることが出来ます。

□社会医療法人

社会医療法人とは、持分なしの社団医療法人又は財団医療法人のうち、医療法第42条の2第1項各号に掲げる要件に該当するものとして、政令で定めるところにより都道府県知事の認定を受けたものをいいます。

社会医療法人に該当した場合には法人税において収益事業以外の所得や一定の収益事業が非課税となり、その他の租税についても非課税措置が設けられています。

□認定医療法人

認定医療法人というワードは医療法人のサマリー図には登場していません。

サマリー図の区分とはレイヤーが異なるため記載はしていませんが、経過措置医療法人のうち将来的に持分なし医療法人に移行する予定の医療法人で厚生労働大臣の認定を受けた医療法人をいいます。

経過措置医療法人が36,844法人の中で認定医療法人は800法人(令和3年末時点)しかありません。その割合は2%ちょっとです。

この認定制度があまり浸透していないのがわかると思います。

2. 経過措置医療法人の税務リスク

持分なし医療法人はそもそも持分を持っていないので相続税や贈与税のリスクはありません。

したがって、持分なし医療法人の経営者はこれからの解説は読む必要はありません。

これから解説するのは持分あり医療法人、すなわち、経過措置医療法人の経営者であるお医者さんです。

経過措置医療法人の税務リスクは下記の通りです。

(2)出資者が持分放棄した場合の贈与税

(3)持分なし医療法人へ移行した場合の贈与税

(1)出資者が死亡した場合の相続税

出資者である医師が死亡した場合に医療法人の持分が相続税の対象となります。

医療法人は医療法で配当が禁止されています。

したがって、利益が蓄積され医療法人持分が大きく膨れ上がっている可能性が高いです。

また、医療法人持分は上場株式等とは異なり換金性もありませんので相続税の納税資金に苦慮します。

以上のことから医療法人出資者である医師の相続対策は非常に重要なのです。

詳しくは後述します。

(2)出資者が持分放棄した場合の贈与税

出資者の一部が持分放棄をした場合には、他の残存出資者に贈与税が課税されます。

分かりづらいので具体例で解説します。

【具体例】

医療法人の全体の持分評価 5億円

父の持分評価 3億円

長男の持分評価 1億円

次男の持分評価 1億円

このような状況で父が持分放棄をしました。

父の持分3億円が長男へ1.5億円、次男へ1.5億円それぞれ贈与されたものとみなされてしまうのです。怖いですよね。

(3)持分なし医療法人へ移行した場合の贈与税

すべての出資者が同時に持分放棄をして持分なし医療法人へ移行した場合には受贈者がいないから贈与税の対象にはならないのでは?と思われるかもしれません。

しかし、税金はそこまで甘くないです。

上記のような場合には、医療法人を個人とみなして医療法人に贈与税がかかります。

ただし、出資者の親族等の相続税又は贈与税の負担が不当に減少する結果となると認められない場合にはこの贈与税は非課税となります。

この非課税基準は相続税法施行令33条3項に基づき厚生労働省が基準を制定しています。

詳しくは、厚生労働省HP フローチャート「相続税または贈与税の負担が不当に減少する結果となると認められるか否かの判定」をご参照ください。

ちなみに、上記非課税基準は実質的に同族経営から脱却しないといけません。

医療法人の出資者である医師は同族経営から脱却することに難色を示すケースが非常に多いです。

したがって、実務上はこの非課税基準を満たして持分なし医療法人へ移行するケースは少なかったのです。

これに対し、認定医療法人制度では同族経営を維持しつつ医療法人のみなし贈与を非課税とできます。

持分なし医療法人への移行は認定医療法人制度を軸に進めることになるのではないでしょうか。

3. 経過措置医療法人の持分の評価

医療法人の持分の評価は取引相場のない株式の原則的評価方法に準じて評価します。

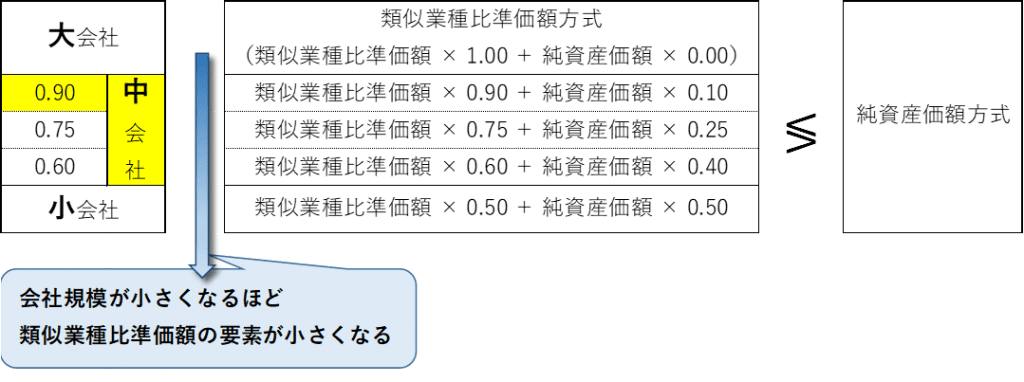

原則的評価方法とは、医療法人の規模に応じて類似業種比準方式又は純資産価額方式のいずれかの方法又は下記割合で折衷して評価する方法です。

医療法人は医療法にて配当が禁止されていることや各出資者の議決権は各々1個であり平等という独特の性質から株式会社等の通常の取引相場のない株式の評価と異なる部分があります。

医療法人ならではの論点は下記の通りです。

(1)議決権割合の判定はしない

(2)類似業種比準方式の比準要素は利益と純資産のみ

(3)類似業種比準方式の業種判定は「その他の産業」

(4)純資産価額方式のときに営業権は評価しない

(5)純資産価額方式の80%評価はない

(6)配当還元方式の適用はない

ちなみに、死亡により退社した出資者の相続人が医療法人の持分払い戻し請求を行った場合には取引相場のない株式の評価ではなく払戻請求権として評価します。

医療法人の持分の相続税評価の詳しい説明は、医療法人の出資持分の相続税評価について徹底解説をご参照ください。

4. 経過措置医療法人の出資者の相続対策

経過措置医療法人の出資者の相続対策としては下記のようなものがあります。

□医療法人持分評価を引き下げる

□持分なし医療法人へ移行する

□相続税、贈与税の納税猶予制度を活用する

□医療法人持分以外の財産について相続対策をする(小規模宅地等の特例、生前贈与、生命保険の活用等)

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00