無道路地【最大40%減!】の相続税評価をわかりやすく徹底解説

みなさん、こんにちは。

相続税専門の税理士法人トゥモローズの角田です。

無道路地とは道路に接していない土地や接道義務を満たさない土地をいいます。

無道路地はそのままでは建物が建てられないため非常に使い勝手が悪い土地です。

相続税評価も無道路地に該当した場合には最大で40%減額が可能です。

5,000万円の土地を3,000万円で評価ができるということです。見逃したくない減額ポイントですよね。

このコラムは、

「無道路地を相続した場合の相続税評価の方法を知りたい!」

「自分の土地は無道路地に該当するのか知りたい!」

という人に向けて、

無道路地の相続税評価についてわかりやすく徹底的に解説します。

無道路地の評価を知る前に相続税の土地評価の基本を詳しく知りたい人は、下記コラムをご参照ください。

相続税の土地評価 申告で使えるすべての方法をわかりやすく徹底解説

目次

無道路地とは?

無道路地は、財産評価基本通達20-3で下記のように定義されています。

無道路地とは、道路に接しない宅地(接道義務を満たしていない宅地を含む。)をいう。

道路に接していない土地だけでなく接道義務を満たさない土地も含まれるのです。

接道義務とは、幅員4m以上の建築基準法上の道路に2m以上接しないと建物を建てられないという決まりをいいます。

念のため建築基準法第43条を転載しておきます。

建築基準法第43条

建築物の敷地は、道路(次に掲げるものを除く。省略)に二メートル以上接しなければならない。

一 自動車のみの交通の用に供する道路

二 地区計画の区域(地区整備計画が定められている区域のうち都市計画法第十二条の十一の規定により建築物その他の工作物の敷地として併せて利用すべき区域として定められている区域に限る。)内の道路

なお、道路の定義は建築基準法42条に定められていますが、括弧書きで自動車専用道路等は除かれています。

そりゃそうですよね。高速道路に2m以上接道してたとしても危なくて外にもでれないですもんね。

接道義務の判定上、重要となってくる間口の詳しい解説は、土地の相続税評価 間口距離の測定方法と間口が関連する各種補正 をご参照ください。

では、どのような土地が無道路地に該当するのかを具体例を確認してみましょう。

無道路地の具体例

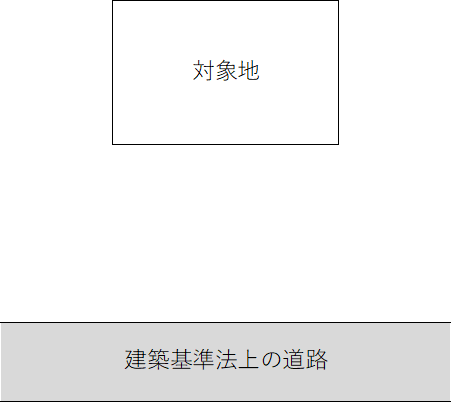

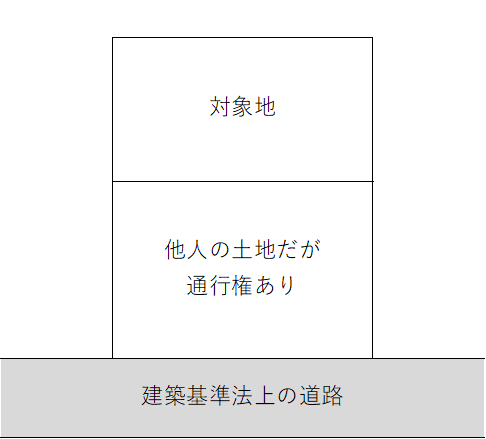

①建築基準法上の道路に接していない土地(典型的な無道路地)

【解説】

建築基準法上の道路と対象地の間に他人の土地が介在して典型的な無道路地に該当します。

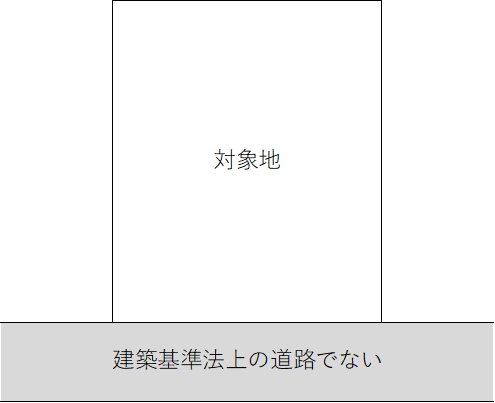

②建築基準法上の道路でない道路に接している土地

【解説】

道路に2m以上接していたとしてもその道路が建築基準法上の道路に該当しない道路ならば無道路地に該当します。

たまに建築基準法上の道路でないのに路線価が付されているケースがありますが、その路線価を使って評価すると過大評価となってしまうのでその場合には不動産鑑定士等による鑑定評価等の採用も検討しましょう。

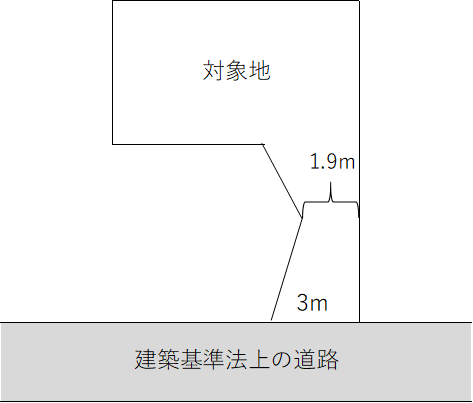

③接道義務を満たさない土地 その2

【解説】

通路の間口の幅員は3mと2m以上なのですが、通路の途中の幅員が狭くなってしまっていて1.9mしかありません。

対象地までの通路の幅員が一部でも2m未満となる土地は無道路地に該当します。

間口距離と接道距離の詳しい解説は、土地の相続税評価 間口距離の測定方法と間口が関連する各種補正 をご参照ください。

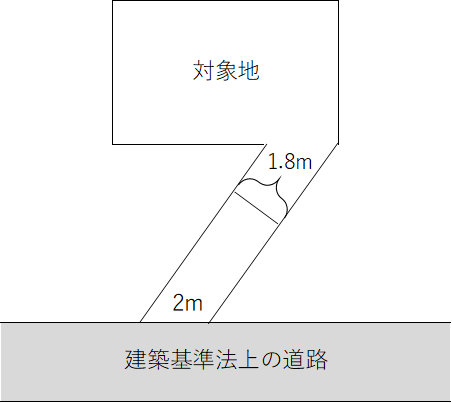

③接道義務を満たさない土地 その3

【解説】

通路の間口の幅員は2mありますが、通路が斜めに位置しており、通路の垂直の幅員は1.8mとなります。

接道義務の判定の幅員の測り方は垂直に測りますので当該通路の幅員は1.8mと判定します。

したがって、対象地は無道路地に該当します。

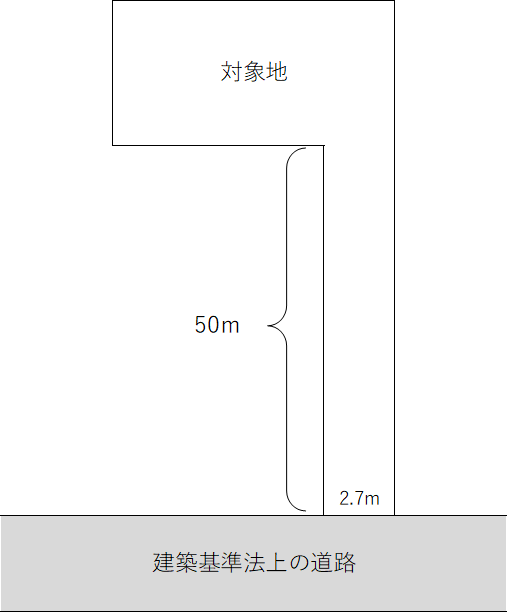

④接道義務を満たさない土地 その4

【解説】

通路の幅員は2.7mのため2m以上接していることから接道義務は満たしているのではないかと思われますが、対象地の問題点は通路の長さです。

通路の長さが20mを超えるときは通路の幅員は2mでは足りません。3m以上ないと接道義務は満たさないのです。

なお、この通路の長さは対象地が所在する市区町村により異なります。

■東京都(建物の延床面積が200㎡以下の場合)

| 路地状の長さ | 幅員 |

| 20m以下 | 2m以上 |

| 20m超 | 3m以上 |

■横浜市

| 路地状の長さ | 幅員 |

| 15m以下 | 2m以上 |

| 15m超25m以下 | 3m以上 |

| 25m超 | 4m以上 |

■埼玉県(建物の延床面積が200㎡以下の場合)

| 路地状の長さ | 幅員 |

| 10m未満 | 2m以上 |

| 10m以上15m未満 | 2.5m以上 |

| 15m以上20m未満 | 3m以上 |

| 20m以上 | 4m以上 |

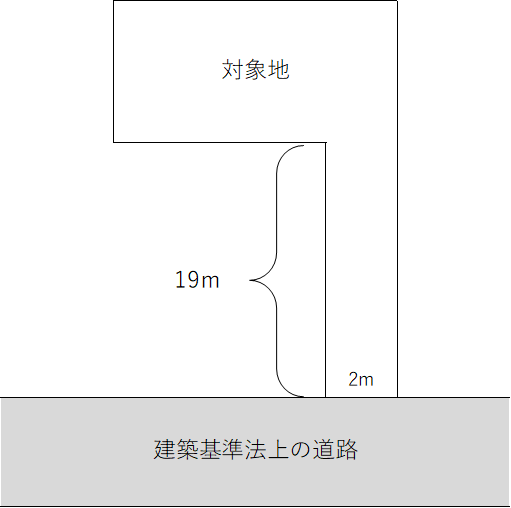

したがって、例えば下記のような路地状の長さが19mで幅員が2mの土地については、東京都では無道路地には該当しませんが、横浜市や埼玉県だと無道路地に該当します。

無道路地に該当するかどうかは対象地がどこの市区町村に所在するかも重要なのです。

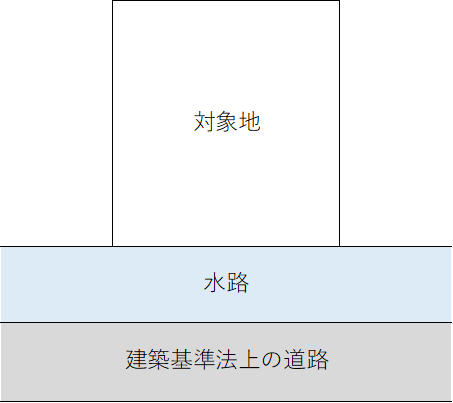

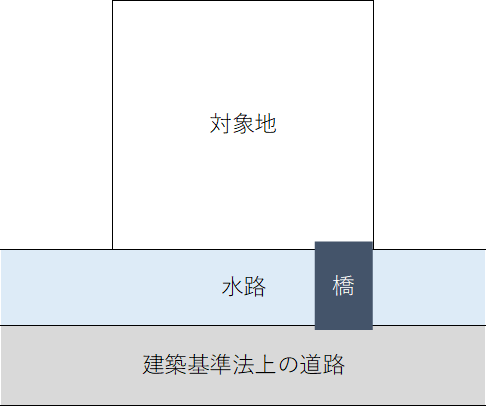

⑤水路を介在する土地

【解説】

道路と対象地の間に水路があるような土地も無道路地に該当します。

ただし、水路占用許可を得て設置した通行路橋がある場合には無道路地には該当しません。

ここまでは無道路地の具体例について確認してきましたが、次は無道路地っぽいけど無道路地には該当しない、「非無道路地」の具体例について確認していきます。

非無道路地の具体例

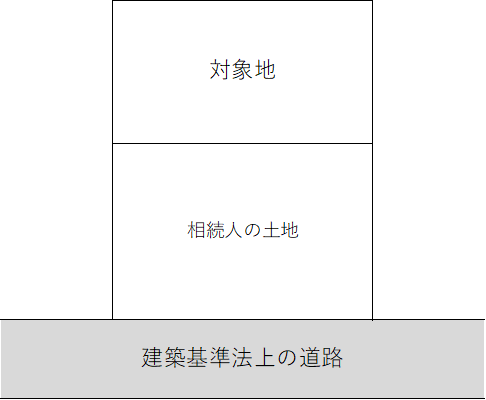

①前面の土地が相続人の土地の場合

【解説】

建築基準法上の道路と対象地の間にその対象地を取得した相続人の土地が介在する場合には、無道路地には該当しません。

通路開設費等の負担が生じないから当たり前といえば当たり前ですよね。

②一定の通行権のある土地

【解説】

建築基準法上の道路と対象地の間に他人の土地が介在しますが、その他人の土地に対して囲繞地通行権以外の地役権や賃借権等を設定して通行できている場合には対象地は無道路地には該当しません。

ちなみに、囲繞地通行権とは、民法210条で定められている権利で「他の土地に囲まれて公道に通じない土地の所有者は、公道に至るため、その土地を囲んでいる他の土地を通行することができる。」と規定されています。

過去の判例で民法210条の囲繞地通行権と建築基準法43条の接道義務は立法趣旨が異なるため囲繞地通行権が民法で認められていたとしても建築基準法の接道義務を満たすことにはならないと判断されています。

したがって、囲繞地通行権があったとしても無道路地であることには変わらないのです。

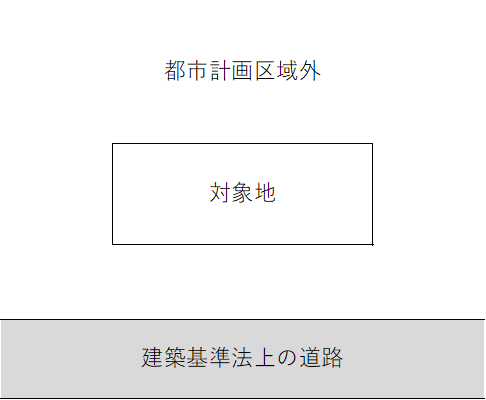

③都市計画区域外に所在する土地

【解説】

無道路地という概念は都市計画区域に所在する土地についてのみの概念です。

したがって、対象地が都市計画区域外に所在する場合には、例え建築基準法上の道路に接していなくても無道路地には該当しません。

④水路占用許可を得て設置した通行路橋がある土地

【解説】

建築基準法上の道路と対象地の間に水路が介在する土地は無道路地に該当すると説明しましたが、水路占用許可を得て設置した通行路橋がある土地は無道路地には該当しません。

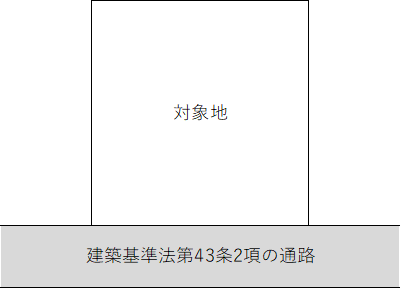

⑤建築基準法第43条2項の通路に接する土地

【解説】

何度も述べているように建築基準法42条に定める道路に2m以上接していないと建物の建築ができないのですが、建築基準法には例外が認められています。

それが、建築基準法第43条2項の通路に2m以上接する土地です。条文が改正される前は「43条ただし書き」と言われていた規定です。

建築基準法第43条2項

2 前項の規定は、次の各号のいずれかに該当する建築物については、適用しない。

一 その敷地が幅員四メートル以上の道(道路に該当するものを除き、避難及び通行の安全上必要な国土交通省令で定める基準に適合するものに限る。)に二メートル以上接する建築物のうち、利用者が少数であるものとしてその用途及び規模に関し国土交通省令で定める基準に適合するもので、特定行政庁が交通上、安全上、防火上及び衛生上支障がないと認めるもの

二 その敷地の周囲に広い空地を有する建築物その他の国土交通省令で定める基準に適合する建築物で、特定行政庁が交通上、安全上、防火上及び衛生上支障がないと認めて建築審査会の同意を得て許可したもの

この規定に該当すれば建築基準法第43条1項の接道義務を満たさない土地であっても建物の建築は可能となるのです。

無道路地の相続税評価

無道路地の相続税評価は、下記算式により計算します。

具体的な数字を使った評価方法は下記国税庁HPが一番わかりやすいので是非参照してみてください。

国税庁HP 質疑応答事例 接道義務を満たしていない宅地の評価

無道路地 Q & A

①複数の道路がある場合

A 実際に利用している道路を採用します。

【解説】

実際に利用している道路は、下記状況を総合的に勘案して決定します。

■通路開設費用の比較

■対象地と利用路線の使用頻度

■対象地の出入口と利用路線の位置関係

■対象地と最寄駅等の位置関係

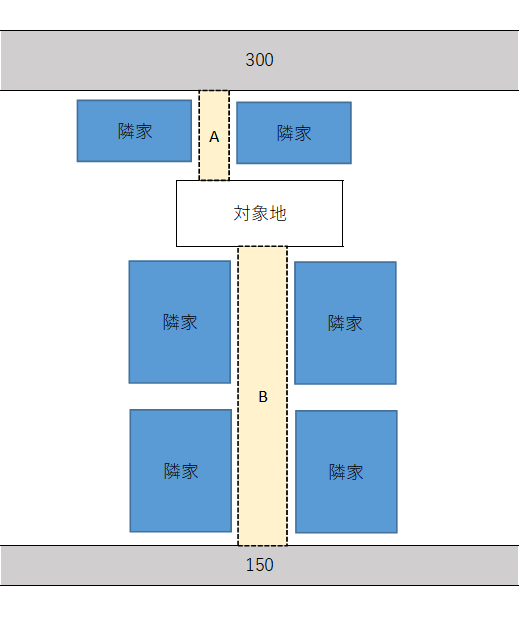

最初に、下記のような状況の場合には、どちらの路線価を正面路線とすべきでしょうか?

北側のA通路と南側のB通路の使用頻度は同程度です。

北側のA通路の幅員は1mしか取れず、建築基準法の接道義務である2mを確保するためには隣家を取り壊す必要があります。

南側のB通路の幅員は2mを確保でき、建築基準法の接道義務を満たします。

無道路地の通達には、「最小限度の通路を開設する場合のその通路に相当する部分の価額」と規定されていますので、A通路の方が「路線価×地積」の価額は小さくなり、A通路を開設したものとして評価をすべきかと思いますよね。

しかし、大前提として客観的に実現可能な通路で考えないといけません。A通路については他人の家を取り壊すことが前提となっているため実現可能性は非常に低いです。

したがって、結果的にはB通路を開設する前提で無道路地評価をします。すなわち、南側の150の道路が正面路線となります。

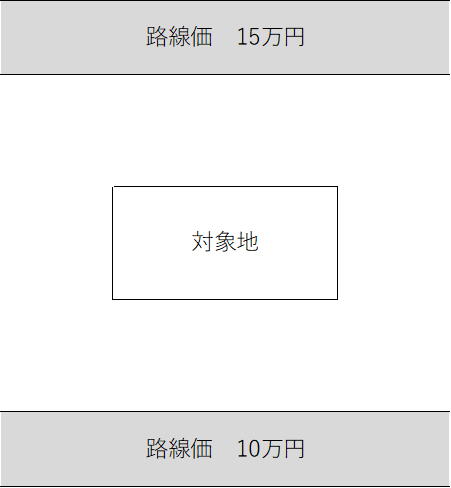

次に、下記のような状況で両通路とも実現可能性があり、利用頻度も同じで、通路開設地積も同じだった場合には、どちらの路線価を正面路線とすべきでしょうか?

実務上、利用頻度も同じで通路開設地積も同じなんてことは現実的にはあり得ないでしょうが、仮に両方とも同じだったならば通路開設費用が低く抑えられる10万円の路線価を正面路線にすべきかと私見では考えます。

無道路地でない通常の土地の場合の正面路線価の判定では奥行価格補正後の路線価が高い方を選択しないといけないのでそのロジックとは乖離してますが、無道路地なのでロジックが違っても不相当ではないかと思います。

複数の路線が想定される無道路地の通路開設についてまとめると、下記3ステップで判断することになります。

①実際に利用している通路か?

②その通路は実現可能性の見地から客観的に取得が可能か?

③通路開設費用が最小か?

②通路開設費用の算出方法

A 通路開設費用は「路線価✕通路地積」で算出し、各種画地調整はしません。

【解説】

通路開設費用の算出方法は凄くシンプルです。通路の地積さえ計算できればその地積にその通路が接している路線価を乗じるだけで大丈夫です。

通路の形が悪かろうが、通路の間口が狭かろうが不整形地補正や間口狭小補正はしません。ある意味納税者有利ですね。

③前面土地の奥行価格補正率

A 対象地を含めた全体の奥行価格補正率が長くて1.00未満になる場合において、「前面土地の奥行価格補正率<全体の奥行価格補正率」となるときは、前面土地の奥行価格補正率を1.00とすることができます。

これに対し、対象地を含めた全体の奥行価格補正率が長くて1.00未満になる場合において、「前面土地の奥行価格補正率>全体の奥行価格補正率」となるときは、前面土地の奥行価格補正率をそのまま採用します。

また、対象地を含めた全体の奥行価格補正率が短くて1.00未満となるときは全体の奥行価格補正率を前面土地の奥行価格補正率として採用しなければなりません。

【解説】

文章だけだとイミフ(意味不明)なので図を用いて解説していきます。

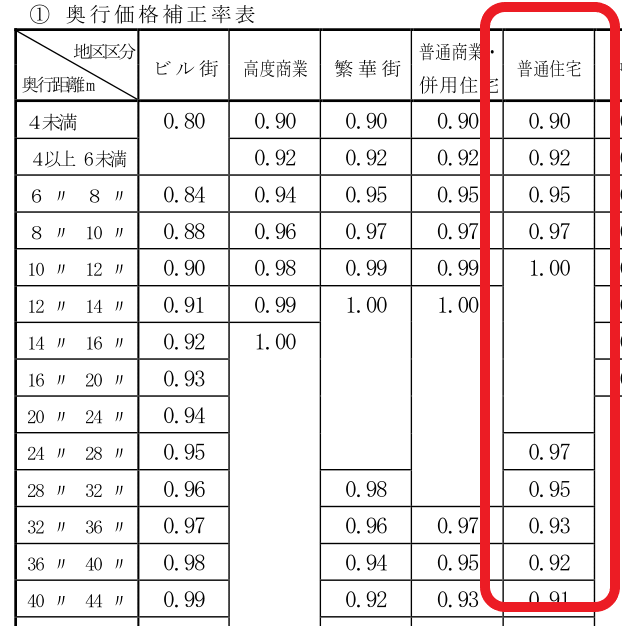

まずは、普通住宅地区の奥行価格補正率をご確認ください。

前面土地と全体の奥行距離に応じて全てで3パターンの計算が考えられます。

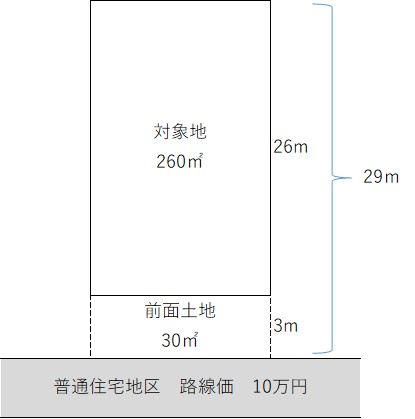

■前面土地の奥行価格補正率に1.00が使えるケース

前面土地の奥行価格補正率:3m ⇒ 0.90

【奥行価格補正率後の1㎡当たりの路線価の算出方法】

① 全体の評価額

100,000円 ✕ 0.95 ✕ 290㎡ = 27,550,000円

② 前面土地の評価額

100,000円 ✕ 1.00※ ✕ 30㎡ = 3,000,000円

※ 0.90(前面土地の奥行価格補正率) < 0.95(全体の奥行価格補正率)

∴ 全体の奥行価格補正率が長くて1.00未満のため0.95ではなく例外的に1.00とできる

③ 対象地の評価額

① - ② = 24,550,000円

④ 対象地の奥行価格補正率後の1㎡当たりの路線価

③ ÷ 260㎡ = 94,423円

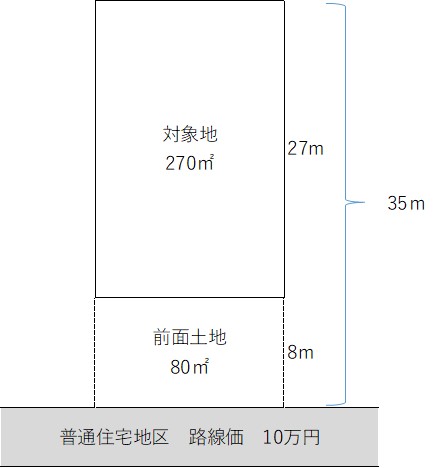

■前面土地の奥行価格補正率が全体の奥行価格補正率を超えるケース

前面土地の奥行価格補正率:8m ⇒ 0.97

【奥行価格補正率後の1㎡当たりの路線価の算出方法】

① 全体の評価額

100,000円 ✕ 0.93 ✕ 350㎡ = 32,550,000円

② 前面土地の評価額

100,000円 ✕ 0.97※ ✕ 80㎡ = 7,760,000円

※ 0.97(前面土地の奥行価格補正率) > 0.93(全体の奥行価格補正率)

∴ 全体の奥行価格補正率が長くて1.00未満であるが、前面土地の奥行価格補正率>全体の奥行価格補正率であるため1.00ではなく0.97をそのまま採用

③ 対象地の評価額

① - ② = 24,790,000円

④ 対象地の奥行価格補正率後の1㎡当たりの路線価

③ ÷ 270㎡ = 91,814円

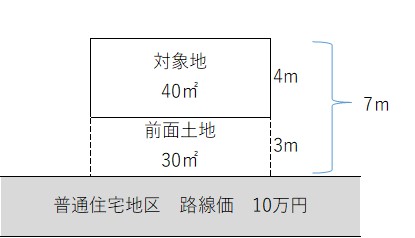

■前面土地の奥行価格補正率を全体の奥行価格補正率を限度としなければならないケース

前面土地の奥行価格補正率:3m ⇒ 0.90

【奥行価格補正率後の1㎡当たりの路線価の算出方法】

① 全体の評価額

100,000円 ✕ 0.95 ✕ 70㎡ = 6,650,000円

② 前面土地の評価額

100,000円 ✕ 0.95※ ✕ 30㎡ = 2,850,000円

※ 0.90(前面土地の奥行価格補正率) < 0.95(全体の奥行価格補正率)

∴ 全体の奥行価格補正率が短くて1.00未満のため全体の奥行価格補正率である0.95を採用

③ 対象地の評価額

① - ② = 3,800,000円

④ 対象地の奥行価格補正率後の1㎡当たりの路線価

③ ÷ 40㎡ = 95,000円

④無道路地の想定整形地の描き方

また、想定整形地の描き方を教えて下さい。

A 前面の第三者家屋を避けて開設通路を設定します。

また、想定整形地は開設通路を加味しないで描きます。(私見です)

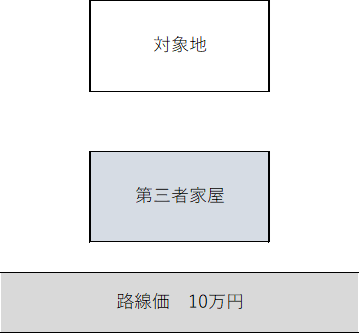

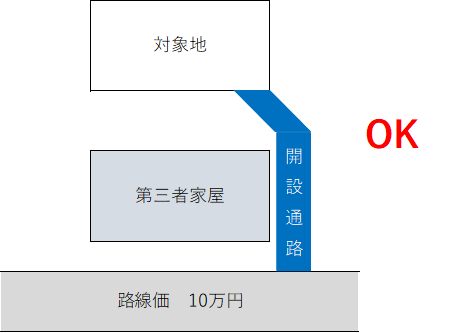

【解説】

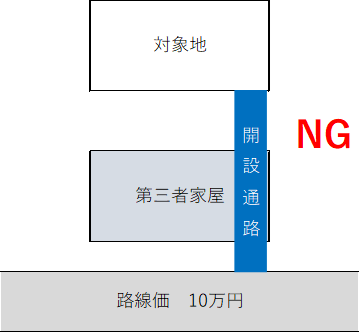

まず、開設通路については、下記のように前面の第三者家屋の上に設定すると家屋を取り壊す必要があり、非現実的です。

したがって、下記のように前面の第三者家屋を避けて開設通路を設定します。

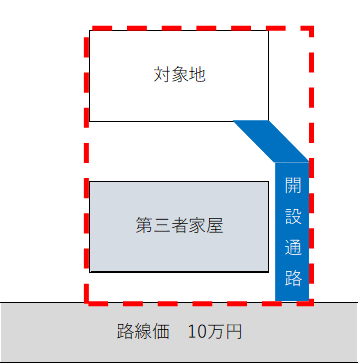

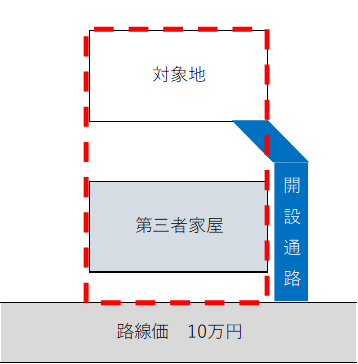

次に不整形補正を算出する上で必要な想定整形地についてですが、開設通路を含めて想定整形地を描くパターン(下記の上の図)と開設通路は無視して対象地と正面路線価のみで想定整形地を描くパターン(下記の下の図)の二種類が考えられます。

国税庁から正式な見解は公表されていませんが、私見では、下の図の開設通路を加味しないで想定整形地を描く方法が適切であると考えています。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00