駐車場の相続税評価を徹底解説

駐車場だと税金が高いくなると聞いたことはありませんか?

世間一般で言われているこの定説における「税金」というのは固定資産税のことです。

確かに建物の敷地でない駐車場については固定資産税が高くなります。

相続税ではどうでしょうか?

駐車場だと相続税の負担が重くなってしまうのでしょうか?

駐車場を所有している人は相続税がどうなるのか気になると思います。

今回は駐車場の相続税評価についてわかりやすく徹底的に解説します。

目次

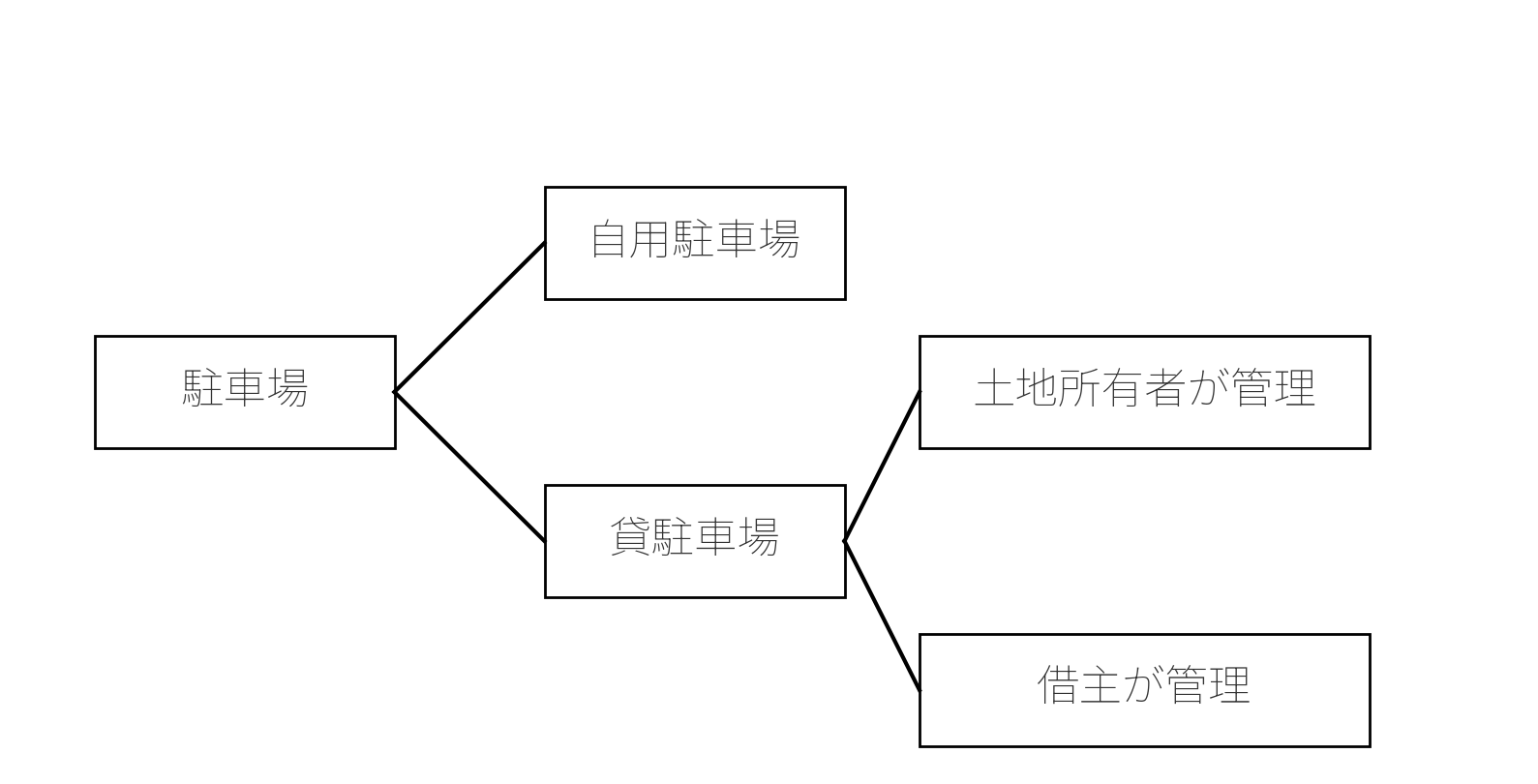

駐車場の種類

一言に駐車場と言っても利用状況が異なれば駐車場の評価方針も異なります。

駐車場の利用状況は相続税評価上、下記に分けることができます。

利用状況ごとに駐車場の相続税評価について解説していきます。

1. 自用駐車場

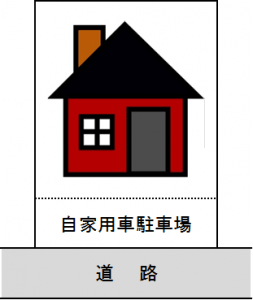

自用駐車場とは、土地所有者が自分で利用している駐車場です。

最たるものは自宅に付属する駐車場ですね。

(1)相続税評価

自宅に付属する自用駐車場は、自宅の敷地、すなわち「宅地」として評価します。

宅地の相続税評価の詳しい解説は、相続税の土地評価 これだけ読めば大丈夫! 評価方法をわかりやすく解説

なお、自用駐車場であっても下記のように公衆用道路等で自宅敷地分断されている場合には「宅地」ではなく「雑種地」として評価します。

雑種地であっても自宅敷地近くに所在する場合には宅地並みの評価となるかと思いますので評価方法は宅地と同様です。

雑種地の相続税評価の詳しい解説は、雑種地(駐車場、資材置き場、空き地等)の相続税評価を徹底解説!をご参照ください。

(2)小規模宅地等の特例

小規模宅地等の特例は、自宅として考えますので特定居住用宅地に該当するかどうか判定します。

仮に特定居住用宅地に該当した場合には80%減額が可能となります!

小規模宅地等の特例の詳しい解説は、小規模宅地等の特例をわかりやすく完全解説! 土地の金額が最大80%減額!をご参照ください。

また、自用駐車場の小規模宅地等の特例の更に詳しい解説は、【小規模宅地の特例】自家用駐車場も特例対象になる?をご参照ください。

2. 貸駐車場(土地所有者が管理)

土地所有者が管理している貸駐車場とは、月極駐車場のように土地所有者が各借主と個別に賃貸借契約を締結しているような駐車場をいいます。

駐車場の評価で一番登場するのがこのパターンです。

(1)相続税評価

土地所有者が管理している貸駐車場は、自用地(自分で利用している土地)として評価します。

したがって、下記3の貸駐車場(借主が管理)のような他人に貸していることによる減額はできないのです。

なぜ、そのような判断をするのかというロジックについて国税庁HPのタックスアンサーの記述が一番わかりやすいので転載しておきます。

国税庁HP タックスアンサー 貸駐車場として利用している土地の評価(一部抜粋)

土地の所有者が、自ら月極め等の貸駐車場として利用している土地の価額は、その土地の自用地としての価額により評価することになり、賃借権の価額を控除した価額により評価することはできません。

このように自用地としての価額により評価するのは、土地の所有者が、その土地をそのままの状態で(または土地に設備を施して)貸駐車場を経営することは、その土地で一定の期間、自動車を保管することを引き受けることであり、このような自動車を保管することを目的とする契約は、土地の利用そのものを目的とした賃貸借契約とは本質的に異なる契約関係ですので、この場合の駐車場の利用権は、その契約期間に関係なく、その土地自体に及ぶものではないと考えられるためです。

土地所有者が管理する駐車場は貸していることによる減額ができないということはわかりました。

次に具体的な評価についてですが、貸駐車場の地目は「雑種地」となります。

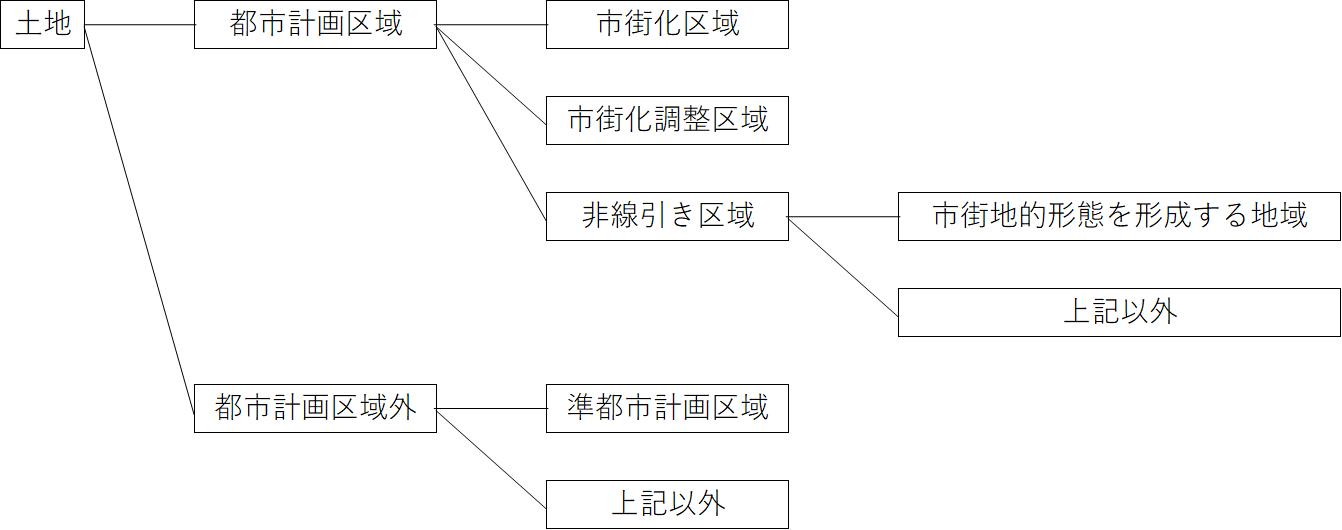

雑種地は、近隣の地目に比準して評価します。

比準というと難しい用語ですが、近隣の地目の真似をして評価すると理解してもらえれば大丈夫です。

誤解を恐れず、非常に簡単に説明すると、貸駐車場の評価方針は下記の通りです。

市街地の貸駐車場:宅地並評価

田舎の貸駐車場:宅地並評価から一定の減額 又は 農地並評価

宅地並評価だと評価額が高額になり、農地並評価だと評価額が低く抑えられます。

正確にはその貸駐車場が都市計画法上の下記のどの地域に所在するか等によって評価方法が異なってきますが、より詳しい解説は、雑種地(駐車場、資材置き場、空き地等)の相続税評価を徹底解説!を是非ご参照ください。

なお、賃貸アパートに併設する駐車場で賃貸アパートの住人のみが使用している駐車場については雑種地ではなく宅地として評価します。

この場合には、貸家建付地として一定の減額可能です。

貸家建付地の詳しい解説は、貸家建付地(賃貸建物の敷地)の相続税評価をわかりやすく解説をご参照ください。

(2)小規模宅地等の特例

土地所有者が管理する貸駐車場について小規模宅地等の特例の適用ができるかどうかですが、下記の要件を満たした場合に貸付事業用宅地に該当し、50%減額が可能となります。

□構築物(アスファルト舗装等)の敷地であること

□亡くなる前3年以上貸し付けていること(事業的規模で貸付事業を行っていた場合を除く)

貸駐車場にかかる小規模宅地等の特例の詳しい解説は、下記コラムをご参照ください

【小規模宅地の特例】貸付事業用宅地等とは?50%減額可能!

【小規模宅地の特例】貸付駐車場の微妙なケース、50%評価減はできるのか

小規模宅地の特例 貸付事業用宅地の適用を受けるために生前にすべきこと!

3. 貸駐車場(借主が管理)

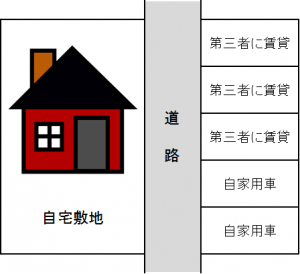

借主が管理している貸駐車場とは、タイムパーキングのように借主である貸駐車場業者が土地の上に構築物を施工して第三者に貸すような駐車場をいいます。

(1)相続税評価

借主が管理している貸駐車場は、上記2の土地所有者が管理している土地とは異なり一定の減額が可能です。

借主に賃借権という権利が帰属しているためその賃借権相当を控除できるのです。

このような借主に賃借権が帰属している土地を「賃借権の目的となっている雑種地」といいます。

賃借権の目的となっている雑種地の評価は、まず賃借権の評価をしなければなりません。

Ⅰ賃借権の評価

賃借権は相続税の財産評価上、下記2つに区分します。

② ①以外の賃借権

① 地上権に準ずる賃借権の評価

地上権に準ずる賃借権とは、下記のような賃借権をいいます。

■賃借権の登記がされているもの

■設定の対価として権利金その他の一時金の授受のあるもの

■堅固な構築物の所有を目的とするもの

上記3つの要件をすべて満たさないといけないというわけではないです。

上記のそれぞれに該当すれば、地上権に準ずる賃借権として評価します。

上の2つは、土地の登記簿謄本を確認したり、賃貸借契約書を確認すれば一目瞭然なので実務で迷うことはあまりないですが、

問題は、堅固な構築物か否かです。蛇足ですが、堅固は、「けんご」と読みます。

こちらについては下記Q&Aで詳細を解説します。

なお、上記3つはあくまで例示のため上記以外でも地上権に準ずる賃借権に該当するものもあります。

本質的な理解としては、通常の賃借権より強めの賃借権と解釈してください。

【評価方法】

地上権に準ずる賃借権は下記算式により評価します。

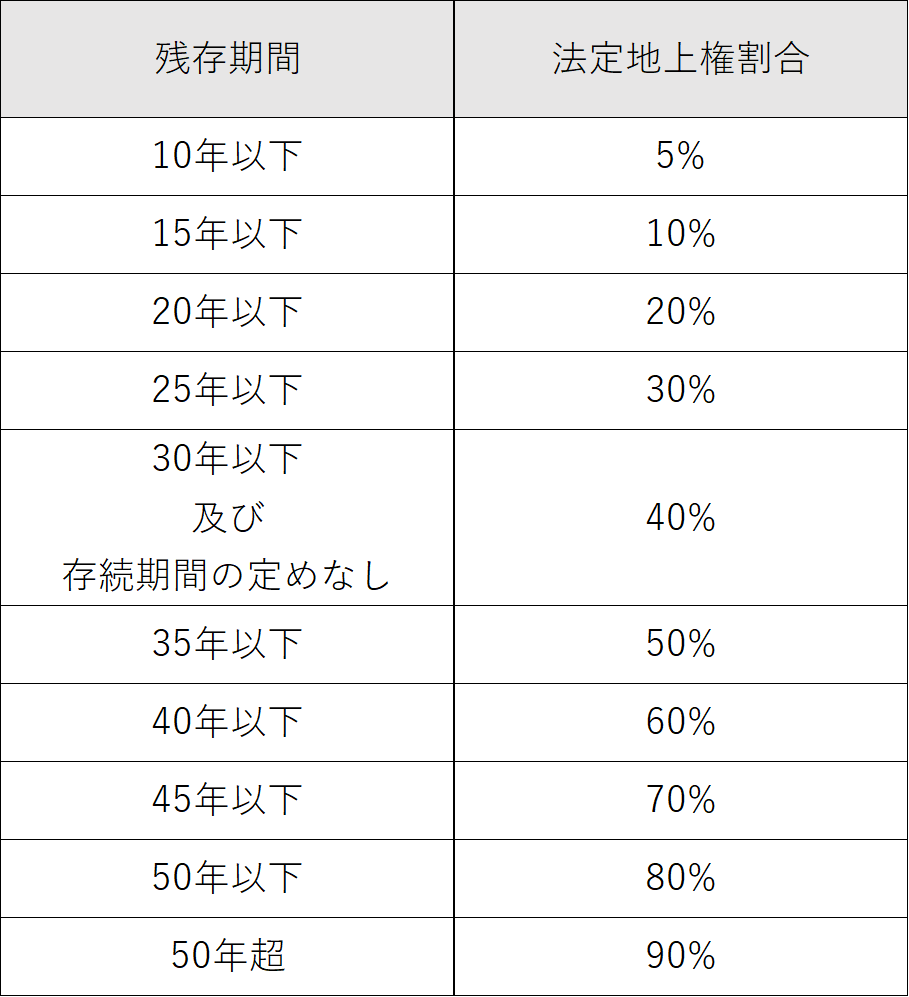

法定地上権割合とは相続税法第23条に規定されている下記の割合です。

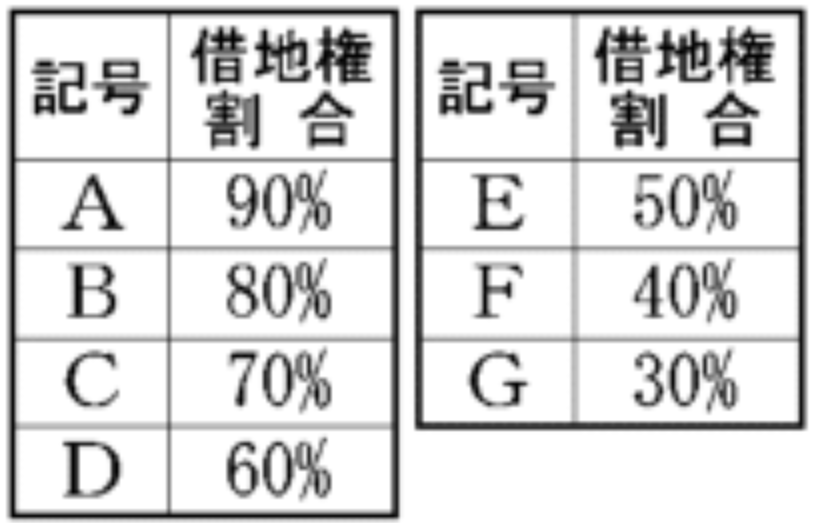

借地権割合は、路線価図の上部に記載されている下記の割合です。

② ①以外の賃借権

①以外の賃借権とは、地上権に準ずる賃借権に該当しない賃借権ですので弱めの賃借権とご理解ください。

【評価方法】

①以外の賃借権は下記算式により評価します。

地上権に準ずる賃借権より弱い権利ですので割合を半分に減らして評価します。

Ⅱ賃借権の目的となっている雑種地の評価

賃借権の評価方法がわかれば、やっと本題の賃借権の目的となっている雑種地の評価について確認していきましょう。

自用地としての雑種地の評価額から上記の賃借権の評価額を控除すれば終わりでしょ?

と思われるかもしれませんが、ちょっとひとクセあるので下記をご参照ください。

① 地上権に準ずる賃借権の目的となっている雑種地の評価

地上権に準ずる賃借権の目的となっている雑種地の評価は、下記のいずれか低い価額により評価します。

■自用地評価 ✕ ( 1 - 残存期間に応ずる割合 )

一行目のカッコ書きは地上権に準ずる賃借権の評価額と同額です。

新たに登場したのが二行目の残存期間に応ずる割合です。

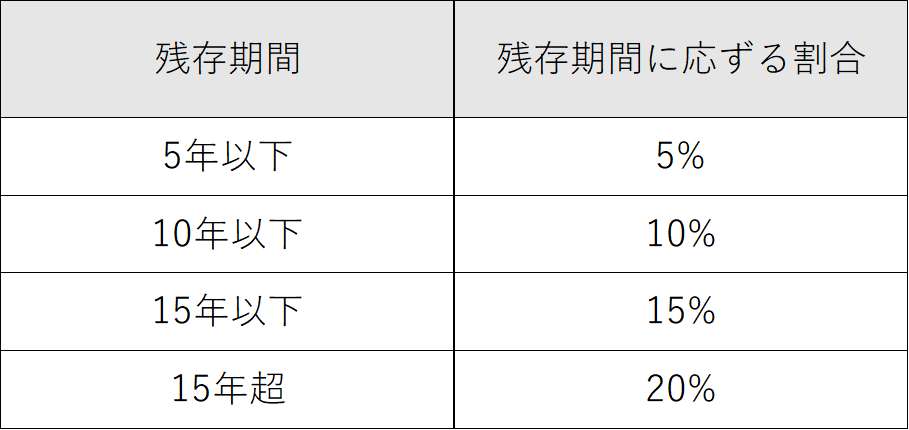

残存期間に応ずる割合とは下記の割合です。

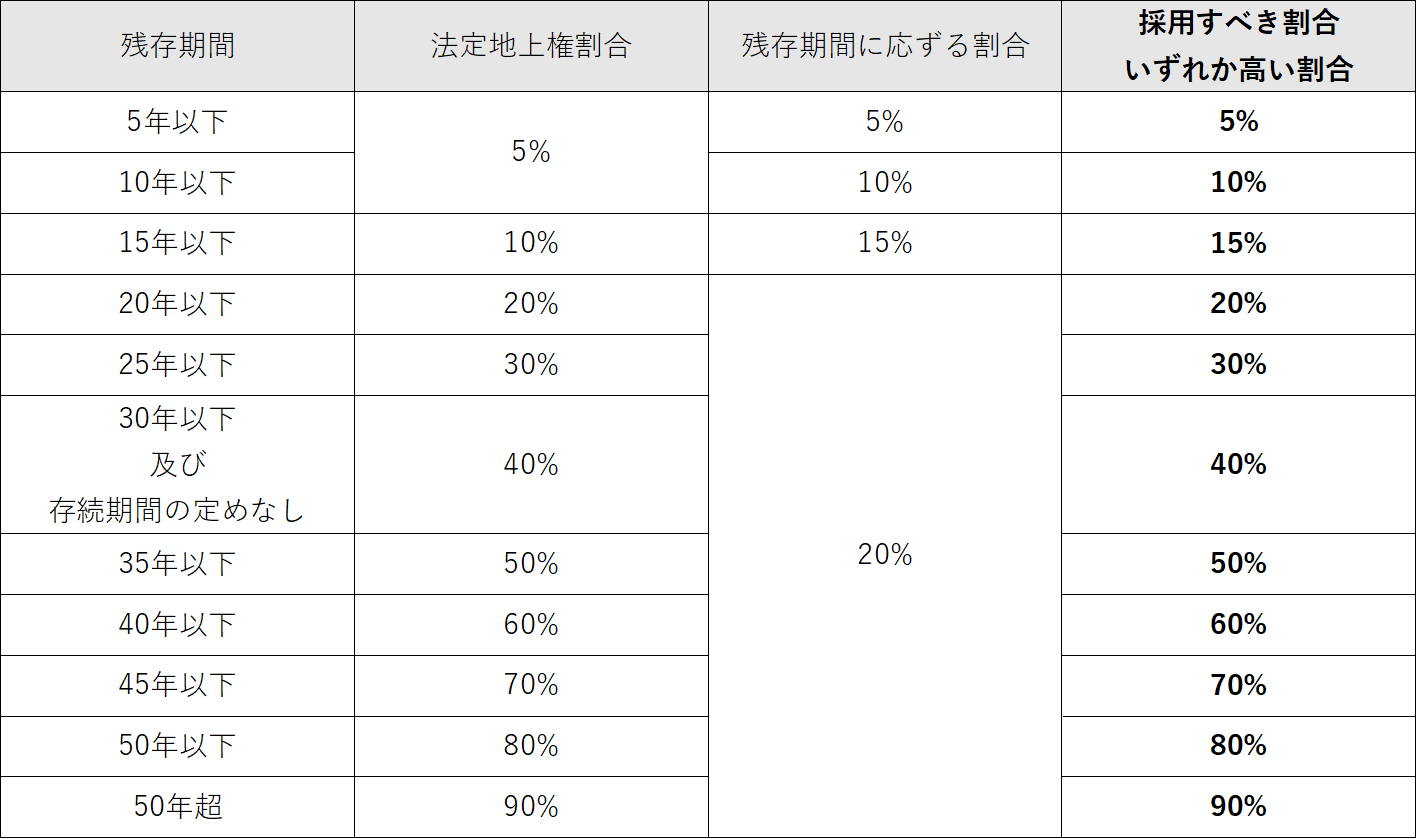

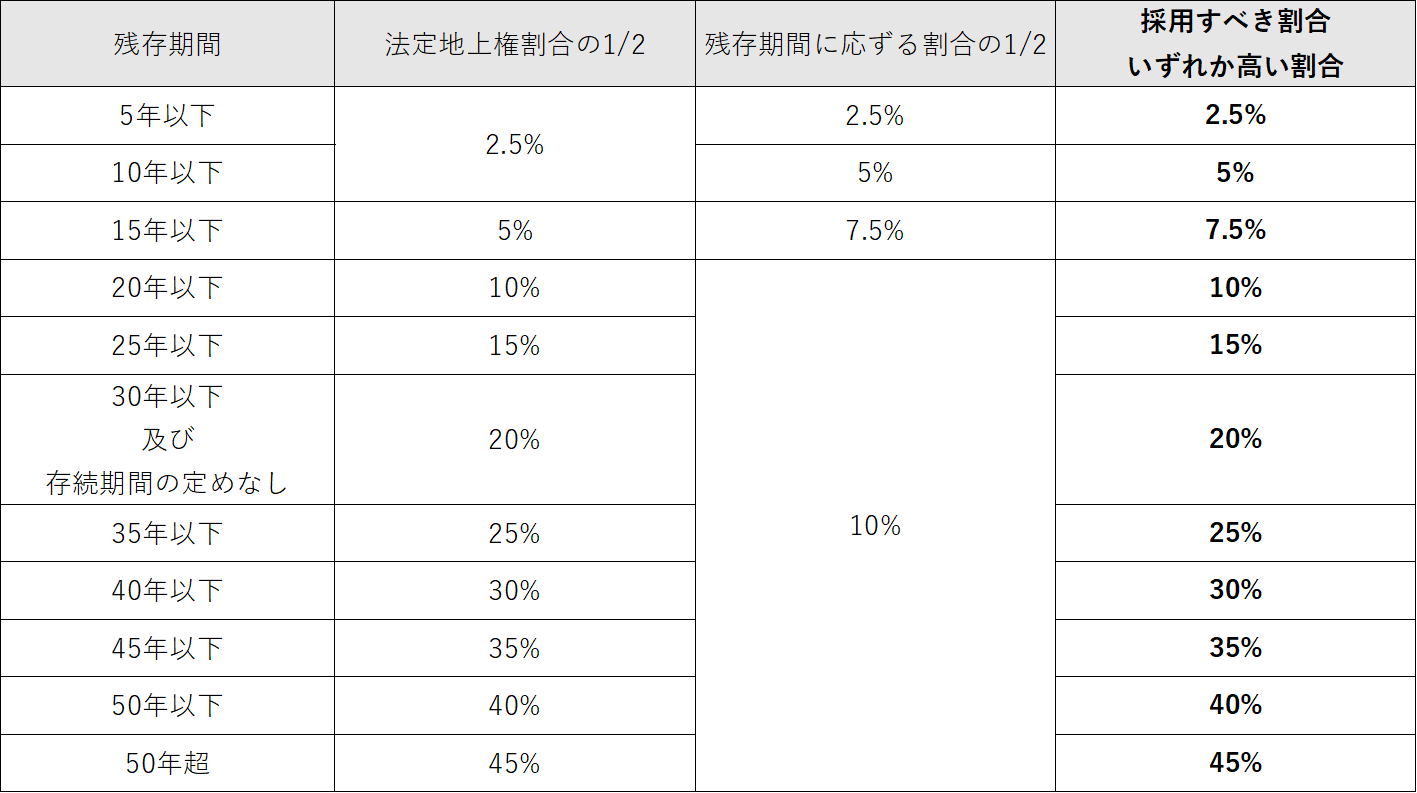

法定地上権割合と残存期間に応ずる割合をガチャンコした表は下記の通りです。

採用すべき割合がいずれか高い割合となっているのは、控除する金額が大きくなる方が雑種地の評価額が小さくなるためです。

② ①以外の賃借権の目的となっている雑種地の評価

①以外の賃借権の目的となっている雑種地の評価、下記のいずれか低い価額により評価します。

■自用地評価 ✕ ( 1 - 残存期間に応ずる割合 ✕ 1/2 )

こちらも残存期間別に採用すべき割合を確認してみましょう。

賃借権の目的となっている雑種地のより詳しい解説は、貸し付けられている雑種地の相続税評価を徹底解説をご参照ください。

(2)小規模宅地等の特例

借主が管理する貸駐車場について小規模宅地等の特例の適用ができるかどうかですが、下記の要件を満たした場合に貸付事業用宅地に該当し、50%減額が可能となります。

□構築物(アスファルト舗装等)の敷地であること

□亡くなる前3年以上貸し付けていること(事業的規模で貸付事業を行っていた場合を除く)

上記2貸駐車場(土地所有者が管理)との違いは構築物を土地所有者が施工している点です。

小規模宅地等の特例の構築物要件は構築物の所有者に要件はないため、借主が構築物を施工していたとしても小規模宅地等の特例の適用が可能です。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00