貸し付けられている雑種地の相続税評価を徹底解説

みなさん、こんにちは。

相続税専門の税理士法人トゥモローズの角田です。

建物の敷地は宅地となりますが、建物以外の建築物の敷地は雑種地になります。

他人に貸している建物の敷地は、貸家建付地として評価減が可能です。

では、雑種地を他人に貸している場合にはなんかしらの評価減が可能なのでしょうか?

今回は、貸し付けられている雑種地の相続税評価について徹底解説します。

雑種地の評価について詳しく知りたい人は、雑種地(駐車場、資材置き場、空き地等)の相続税評価を徹底解説!をご参照ください。

土地の相続税評価について詳しく知りたい人は、相続税の土地評価 申告で使えるすべての方法をわかりやすく徹底解説をご参照ください。

目次

貸し付けられている雑種地とは?

貸し付けられている雑種地の主な具体例は下記のような土地です。

□資材置き場

□時間貸駐車場

□立体駐車場

□ゴルフ場

□ゴルフ練習場

□高圧線下の駐車場

□テニスコート

□学校の校庭

□公園

□自動車教習所

□中古車展示場

□バッティングセンター

上記のような土地でも土地所有者自身が使っていたらもちろん貸し付けられている雑種地には該当しません。

また、他者に貸していたとしても無償又は固定資産税相当で貸していた場合(すなわち、使用貸借の場合)には、貸し付けられている雑種地には該当しません。

さらに、他者に有償で賃貸していたとしても建物の敷地の場合には貸宅地又は貸家建付地となり、宅地の評価となりますので雑種地には該当しません。

すなわち、他者に賃貸借している場合で、かつ、建物以外の建築物の敷地が「貸し付けられている雑種地」に該当するのです。

上記を整理すると下記の通りです。

| 貸借方法 | 土地の上の建築物 | 評価方法 |

| 使用貸借 | 建物(所有者問わず) | 自用宅地評価 |

| 賃貸借 | 土地所有者の建物 | 貸家建付地評価 |

| 賃貸借 | 他者の建物 | 貸宅地評価 |

| 使用貸借 | 構築物(所有者問わず) | 自用雑種地評価 |

| 賃貸借 | 土地所有者の構築物 | 貸し付けられている雑種地評価※ |

| 賃貸借 | 他者の構築物 | 貸し付けられている雑種地評価 |

| 使用貸借 | 建築物なし | 自用雑種地評価 |

| 賃貸借 | 建築物なし | 貸し付けられている雑種地評価 |

※自用地とする解釈もあります。国税庁HP 質疑応答事例 構築物の賃借人の土地に対する権利の評価参照。

賃借権の目的となっている雑種地の評価

貸し付けられている雑種地の最右翼は、賃借権の目的となっている雑種地です。

実務上も貸し付けられている雑種地の中では賃借権が一番多く登場します。

賃借権とは、賃貸借契約によって得られる借主の権利をいいます。民法上の債権ですね。

賃借権の目的となっている雑種地の評価は、まず、賃借権の評価をしなければなりません。

賃借権の評価

賃借権は相続税の財産評価上、下記2つに区分します。

② ①以外の賃借権

① 地上権に準ずる賃借権の評価

地上権に準ずる賃借権とは、下記のような賃借権をいいます。

■賃借権の登記がされているもの

■設定の対価として権利金その他の一時金の授受のあるもの

■堅固な構築物の所有を目的とするもの

上記3つの要件をすべて満たさないといけないというわけではないです。

上記のそれぞれに該当すれば、地上権に準ずる賃借権として評価します。

上の2つは、土地の登記簿謄本を確認したり、賃貸借契約書を確認すれば一目瞭然なので実務で迷うことはあまりないですが、

問題は、堅固な構築物か否かです。蛇足ですが、堅固は、「けんご」と読みます。

こちらについては下記Q&Aで詳細を解説します。

なお、上記3つはあくまで例示のため上記以外でも地上権に準ずる賃借権に該当するものもあります。

本質的な理解としては、通常の賃借権より強めの賃借権と解釈してください。

【評価方法】

地上権に準ずる賃借権は下記算式により評価します。

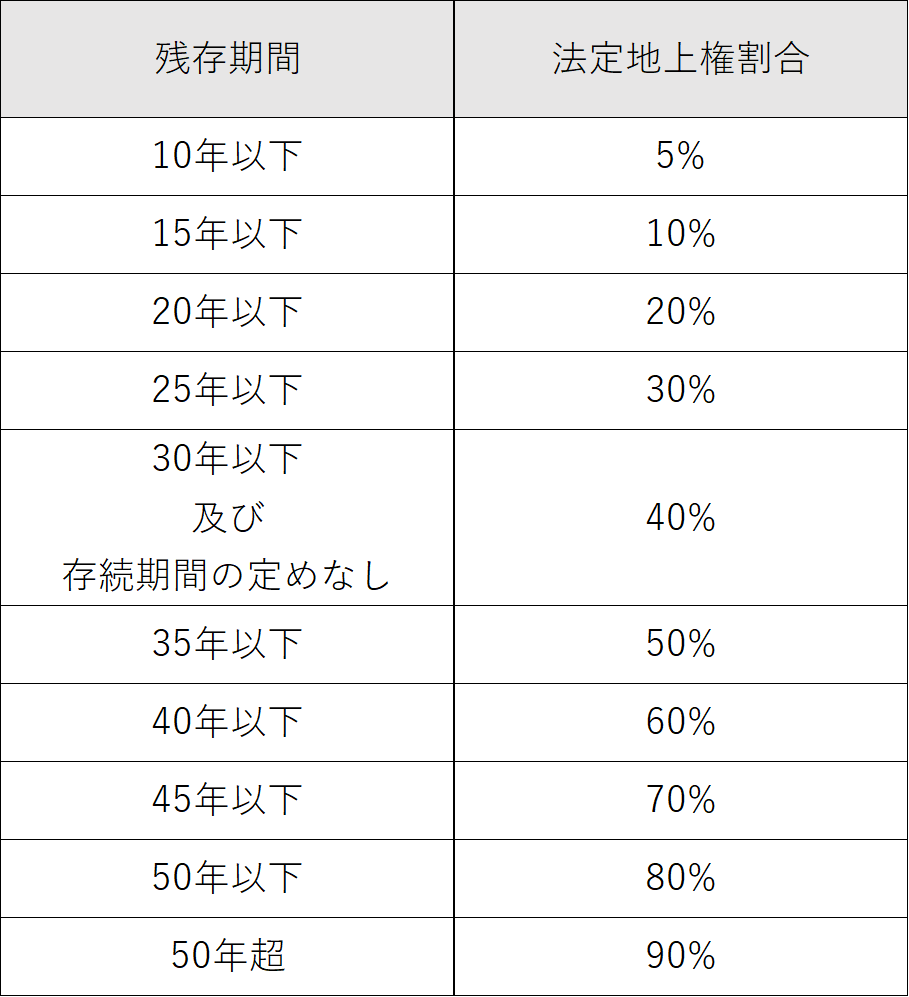

法定地上権割合とは相続税法第23条に規定されている下記の割合です。

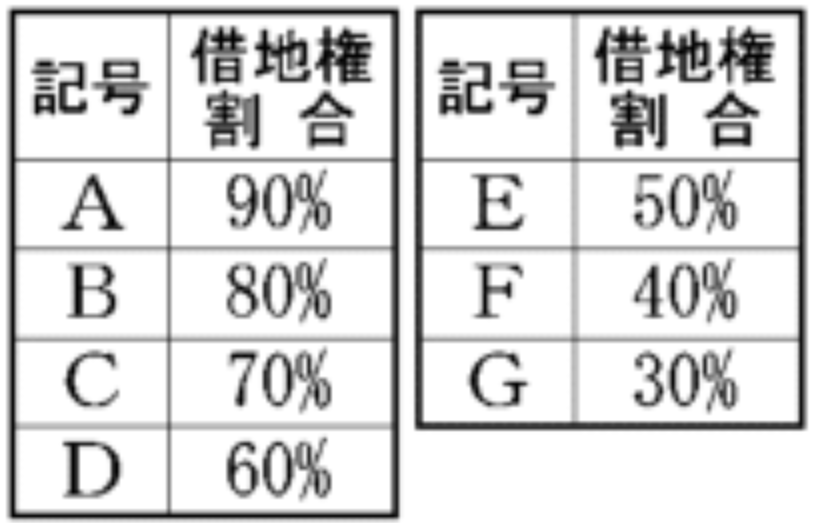

借地権割合は、路線価図の上部に記載されている下記の割合です。

② ①以外の賃借権

①以外の賃借権とは、地上権に準ずる賃借権に該当しない賃借権ですので弱めの賃借権とご理解ください。

【評価方法】

①以外の賃借権は下記算式により評価します。

地上権に準ずる賃借権より弱い権利ですので割合を半分に減らして評価します。

賃借権の目的となっている雑種地の評価

賃借権の評価方法がわかれば、やっと本題の賃借権の目的となっている雑種地の評価について確認していきましょう。

自用地としての雑種地の評価額から上記の賃借権の評価額を控除すれば終わりでしょ?

と思われるかもしれませんが、ちょっとひとクセあるので下記をご参照ください。

① 地上権に準ずる賃借権の目的となっている雑種地の評価

地上権に準ずる賃借権の目的となっている雑種地の評価は、下記のいずれか低い価額により評価します。

■自用地評価 ✕ ( 1 - 残存期間に応ずる割合 )

一行目のカッコ書きは地上権に準ずる賃借権の評価額と同額です。

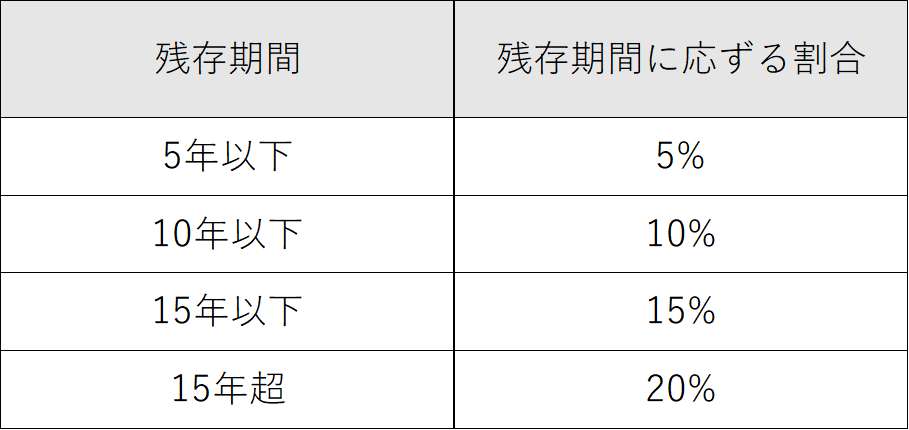

新たに登場したのが二行目の残存期間に応ずる割合です。

残存期間に応ずる割合とは下記の割合です。

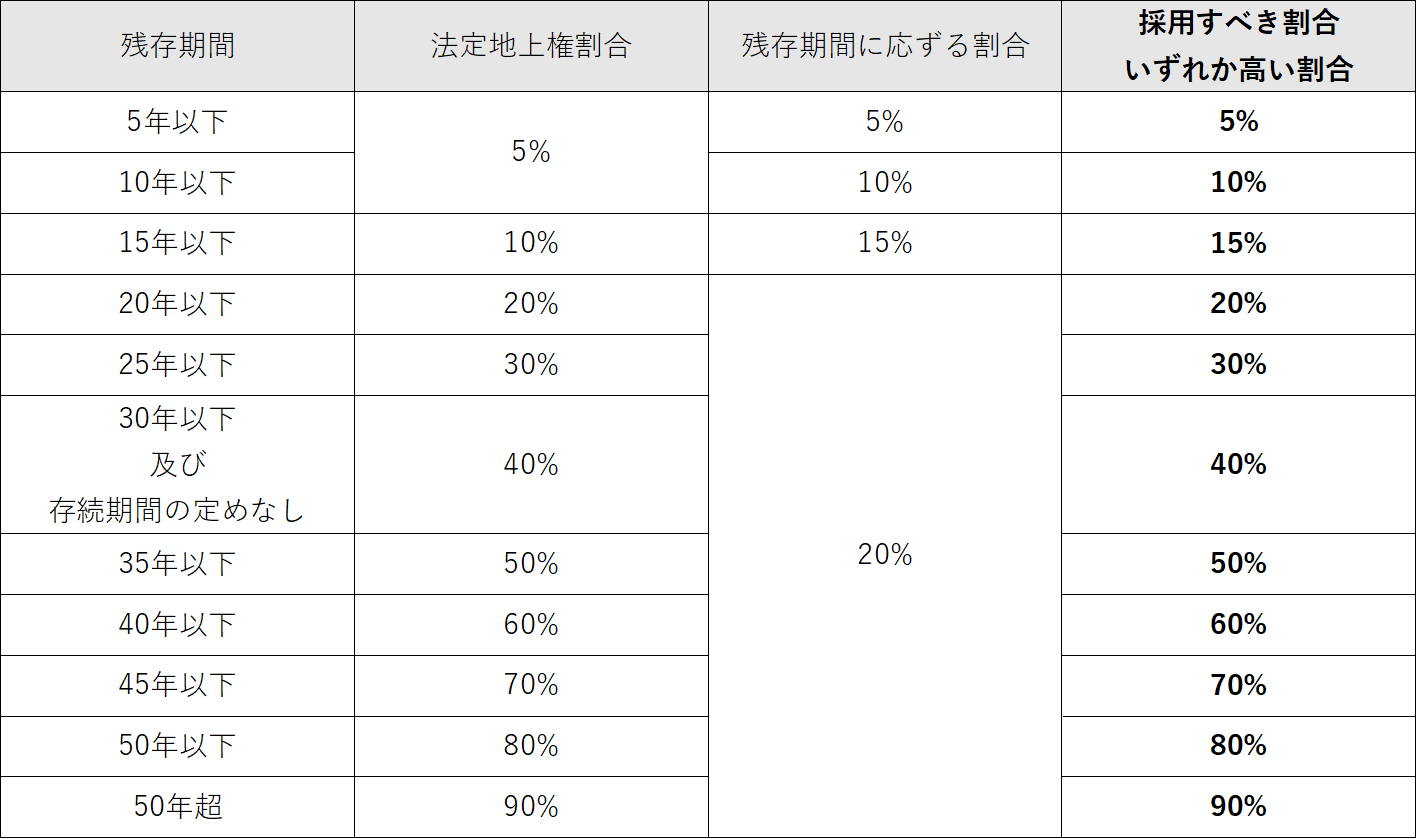

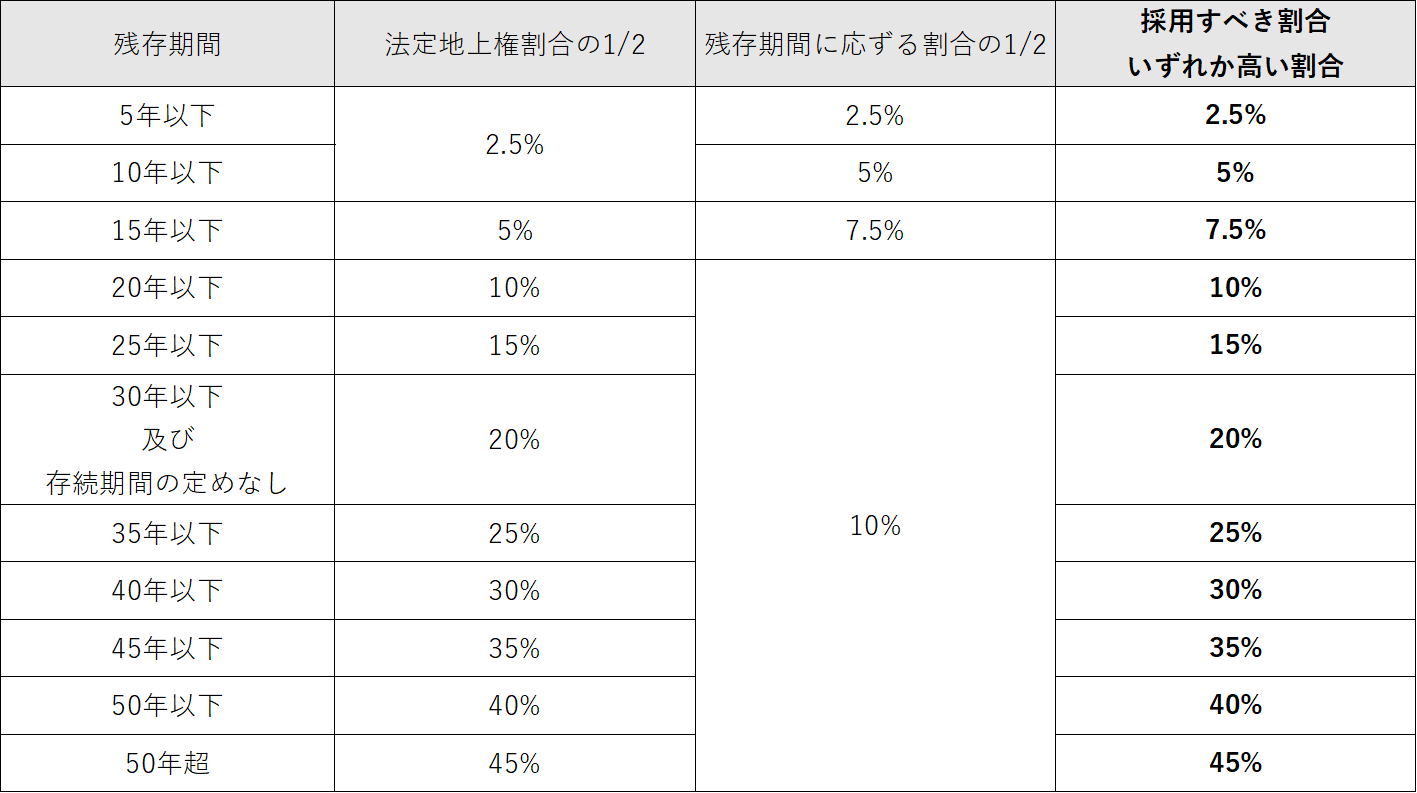

法定地上権割合と残存期間に応ずる割合をガチャンコした表は下記の通りです。

採用すべき割合がいずれか高い割合となっているのは、控除する金額が大きくなる方が雑種地の評価額が小さくなるためです。

② ①以外の賃借権の目的となっている雑種地の評価

①以外の賃借権の目的となっている雑種地の評価、下記のいずれか低い価額により評価します。

■自用地評価 ✕ ( 1 - 残存期間に応ずる割合 ✕ 1/2 )

こちらも残存期間別に採用すべき割合を確認してみましょう。

Q & A

A アスファルト舗装は堅固な構築物に該当しないと考えるのが通例です。

【解説】

過去の判例、裁決でアスファルト舗装はことごとく堅固な構築物に該当しないと判断されています。

主な判例等は下記の通りです。

令和2年1月10日 金沢国税不服審判所裁決

請求人は、相続で取得した土地(本件土地)のアスファルト舗装が「堅固な構築物」に当たるなどの理由から、本件土地上の賃借権(本件賃借権)が、財産評価基本通達86《貸し付けられている雑種地の評価》及び87《賃借権の評価》(本件各通達)に定める「地上権に準ずる権利として評価することが相当と認められる賃借権」に該当する旨主張する。しかしながら、本件土地は、相続開始時において駐車場として使用するためのアスファルト舗装以外に構築物が設置されていなかったことに加え、当該アスファルト舗装は、土台が設置され、鉄骨の柱等を使用した構築物と比べると、その堅固の程度が弱いものといわざるを得ず、また、本件土地に係る賃貸借契約によれば、賃借権を賃借人の意思のみによって自由に処分できない上、賃借権の設定の対価としての権利金等の授受もされておらず、賃借権の登記もされていない。したがって、本件賃借権は、本件各通達に定める上記賃借権には該当しない。

平成19年1月26日 仙台高等裁判所判決

アスファルト舗装設備は、土台が設置され、鉄骨の柱等を使用した構築物と比べると、その堅固の程度が弱いものといわざるをえず、その土地の賃貸借がこれを基礎として、強固に保護されることをうかがわせるものとまでは認め難い上、本件土地についての賃貸借契約は、堅固な構築物の所有を目的とするものでないことなどに照らせば、本件のアスファルト舗装の駐車場は、地上権に準ずる権利として評価することが相当と認められる賃借権が設定されたものとして評価すべきものとは認められない

A 月極駐車場については自用地評価となり賃借権の控除はできません。

【解説】

土地所有者が貸駐車場を経営している場合、その土地全体を特定の者の自由に使えるものではないため賃借権はないものとして自用地評価します。

これに対し、コインパーキング業者に一括して貸し付け、その業者がが構築物を設置したような場合には賃借権の控除が可能です。

詳しくは、国税庁HP タックスアンサー 貸駐車場として利用している土地の評価をご参照ください。

A 構築物がなくても賃借権の控除はできます。

【解説】

構築物の有無は賃借権控除の要件ではありませんので更地であっても賃借権の控除は可能です。

なお、構築物の敷地でないため小規模宅地等の特例の適用はありませんのでご注意ください。

小規模宅地等の特例の詳しい説明は、下記コラムをご参照ください。

小規模宅地等の特例をわかりやすく解説。相続した土地にかかる相続税を最大80%減額

小規模宅地の特例 貸付事業用宅地の適用を受けるために生前にすべきこと!

【小規模宅地の特例】貸付駐車場の微妙なケース、50%評価減はできるのか

A 臨時的な使用に係る賃借権や1年以下の賃貸期間の場合には、賃借権の控除は認められません。

【解説】

一時的な使用のために土地を貸したような場合には賃借権の控除は認められません。

詳しくは、国税庁HP 質疑応答事例 臨時的な使用に係る賃借権の評価

A 残存期間を5年3ヶ月と考えて評価できる可能性はあります。

【解説】

相続開始時点で契約当事者間で実質的に更新の合意がされているようなケースでは更新後の契約期間を残存期間に加算できる可能性はあります。

A 賃貸借契約書上の残存期間を使用しなくていいケースもあります。詳しくは解説をご参照ください。

【解説】

過去の裁決事例で契約上の残存期間は2年4ヶ月であるが、過去30年以上貸し付けていて、賃貸している箇所も自動車教習所の中央あたりであったことから残存期間は2年4ヶ月ではなく「残存期間の定めのない」ものとして評価すべしと判断された事例があります。

平成4年3月31日 国税不服審判所裁決

賃借権の存続期間については、原則として当事者の定めた賃貸借契約に基づく賃貸借期間によるが、[1]本件賃貸借契約は昭和36年2月に契約され、当事者のいずれからも契約解除の申出のない場合には自動的に賃貸借期間を更新することとされ、これに従って過去30年近くにわたって契約が継続されてきたこと、[2]本件土地は、県公安委員会指定の自動車教習所のコースの敷地としてコンクリート舗装され、コースのほぼ中央に位置し、その利用価値は極めて高いと認められることから、契約上の賃貸借期間は3年であるが、将来にわたり更新されることが予想され、長期間にわたるものと認められるので、本件賃借権は事実上残存期間の定めのないものと認められるのが相当である。

A ゴルフ場用地でも賃借権控除は認められます。

【解説】

ゴルフ場用地の相続税評価の詳しい解説は、ゴルフ場用地の相続税評価を徹底解説!をご参照下さい。

A 賃借権の控除は可能と考えます。(私見です)

【解説】

賃借権の控除は、通常は賃借人が構築物を設置した場合に認められます。

これに対し、賃貸人である土地所有者が構築物を設置し、その構築物を第三者に賃貸した場合には賃借権の控除は認められないのではという下記国税庁質疑応答事例のような見解もあります。

国税庁HP 質疑応答事例 構築物の賃借人の土地に対する権利の評価

土地所有者がその土地の上に建物を建築し、その建物を賃貸した場合には借家権が生じて貸家建付地評価ができますが、構築物の場合には借地借家法上の借家権という権利は発生しなく、貸家建付地評価ができない。すなわち、自用地評価というロジックが蔓延しているためです。

確かに貸家建付地評価はできないですが、更地のときに賃借権控除ができることとの整合性を考えると構築物を賃貸人が設置してその土地を貸し付けたとしても賃借権控除は可能だと考えてます。私見です。

A 所有者である親に帰属すると考えます。

【解説】

相続対策としてQのような使用貸借契約を親子で取り交わし、駐車場収益相当の財産を子に無償で移転するという事案があり、税務当局と納税者の間で訴訟になって令和4年7月20日の大阪高裁判決で駐車場収入は土地所有者に帰属すべきと判断されました。

令和4年7月20日 大阪高裁判決

本件各取引は、納税者の相続税対策を主たる目的として、土地の所有権はあくまでも納税者が保有することを前提に、土地による所得を子らに形式上分散する目的で、同人らに対して使用貸借契約に基づく法定果実収取権を付与したものにすぎないものと認められる。

したがって、たとえ、本件各取引後、駐車場の収益が子らの口座に振り込まれていたとしても、そのように納税者が子らに対する土地の法定果実収取権の付与を継続していたこと自体が、納税者が所有権者として享受すべき収益を子に自ら無償で処分している結果であると評価できるのであって、やはりその収益を支配していたのは納税者というべきであるから、駐車場の収益については、子らは単なる名義人であって、その収益を享受せず、納税者がその収益を享受する場合に当たるというべきである。

A 解説を参照してください。

【解説】

法人税法上の借地権には建物を目的とする土地の貸借だけでなく構築物を目的とした土地の貸借も含まれます。

これに対し、相続税法上は建物を目的とする土地の貸借のみが借地権の対象になります。

この借地権の範囲が異なる点が当該論点をややこしくしています。

以下にパターン別に個人と法人の評価方法を確認しましょう。

借主(構築物所有者):法人

貸主(土地所有者):個人

① 地代:「相当の地代」と同額

法人(借主):ゼロ

個人(貸主):賃借権目的雑種地評価額(自用地評価額✕80%を限度)

冒頭で確認した通り、相続税法上の借地権は建物の所有を目的とするものに限られます。これに対し、法人税法における借地権は建物だけでなく構築物も対象となります。このように税法に応じて借地権の範囲が異なることから、個人法人間、かつ、建物以外を目的とする土地の貸借の場合に矛盾が生じることとなります。

まず、借地権評価額については、本来であるならば賃借権としての評価をすべきですが、法人税法との整合性を図る観点から賃借権の評価ではなく借地権と考え、相当の地代通達に準じてゼロ評価となります。

なお、法人の評価とは株価評価に当該土地の貸借をどのように反映させるかという意味です。

次に、底地権評価額については、貸し付けられている雑種地として評価します。

雑種地の詳しい解説は、雑種地(駐車場、資材置き場、空き地等)の相続税評価を徹底解説!をご参照ください。

相当の地代の詳しい解説は、借地権の相続税評価をパターン別に徹底解説をご参照ください。

② 地代:「固定資産税等」超・無償返還届出あり

法人(借主):ゼロ

個人(貸主):賃借権目的雑種地評価額(自用地評価額✕80%を限度)

このパターンは、無償返還届出が提出されているため賃借権(借地権)はゼロとなります。

底地権評価額は、貸し付けられている雑種地の評価に準じて評価します。(使用貸借の場合には控除はなく自用地評価額100%評価となります)

③ 地代:「固定資産税等」超・無償返還届出なし

法人(借主):賃借権相当額

個人(貸主):賃借権目的雑種地評価額

法人税法上は構築物であっても借地権と考えますので、無償返還届出が提出されていませんから法人税において権利金の認定課税がされているはずです。(除斥期間が経過しているケースも多々ありますが。。。)

これに対し、土地評価、株価評価はあくまで相続税法上の借地権をベースに考えます。

すなわち、構築物を目的とした土地の貸借のため借地権ではなく賃借権と考えます。

④ 地代:「固定資産税等」以下・無償返還届出なし

法人(借主):賃借権相当額

個人(貸主):賃借権目的雑種地評価額

上記③との違いは、地代が固定資産税等以下、すなわち、使用貸借という点です。

何度も解説してますが、個人法人間では使用貸借という概念は存在しません。(無償返還届出がある場合は例外です)

ということは、上記③と同じ結論となります。

区分地上権の目的となっている雑種地の評価

区分地上権の目的となっている雑種地とは、土地の地下に高速道路や地下鉄等の地下トンネル等があることにより建物の階数等に制限がある土地をいいます。

区分地上権の目的となっている雑種地は、下記算式により評価します。

なお、土地利用制限率とは、公共用地の取得に伴う損失補償基準細則(昭和38年3月7日用地対策連絡協議会理事会決定)別記2≪土地利用制限率算定要領≫に定める土地利用制限率

をいいます。

詳しくは、国税庁HP 質疑応答事例 区分地上権の目的となっている宅地の評価をご参照ください。

区分地上権に準ずる地役権の目的となっている雑種地の評価

区分地上権に準ずる地役権の目的となっている雑種地で実務上一番頻繁に登場するのは、高圧線下の雑種地です。

区分地上権に準ずる地役権の目的となっている雑種地は、下記の区分に応じて下記の算式により評価します。

②家屋の構造、用途等に制限を受ける場合・・・自用地評価額 - 承役地の自用地評価額 ✕ 「30%」

詳しくは、高圧線下の土地(区分地上権に準ずる地役権の目的となっている土地)の相続税評価をご参照ください。

都市公園等として貸し付けられている雑種地の評価

都市公園等の用地として貸し付けられている雑種地については一定の減額が可能となります。

減額するための主な要件は下記の通りです。

①貸付けの期間が20年以上であること

②正当な事由がない限り貸付けを更新すること

③土地所有者は、貸付けの期間の中途において正当な事由がない限り土地の返還を求めることはできないこと

④相続税の申告期限までに、その土地についての権原を有することとなった相続人全員から当該土地を引き続き公園用地として貸し付けることに同意する旨の申出書が提出されていること

より詳細な要件や減額割合は下記の表のリンク先の国税庁HPをご参照ください。

| 都市公園 | 特定市民農園 | 市民農園 | 市民緑地 | |

| 減額割合 | 40% | 30% | 20% | 20% |

| 根拠通達等 | 国税庁財産評価個別通達H4.4.22付課評2-4 | 国税庁財産評価個別通達H6.12.19付課評2-15 | 国税庁HP 質疑応答事例 市民農園として貸し付けている農地の評価 | 国税庁HP 質疑応答事例 市民緑地契約が締結されている土地の評価 |

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00