NISAは相続で非課税終了|税金と手続きを徹底解説

最近、高齢者もNISA口座を開設するケースが増えています。

金融庁の調査によると、70歳以上のNISA口座数は24年12月末で438万口座となっています。

NISA口座内の金融商品残高も6兆3000億円にも上ります。

私も相続税申告をしているとNISA口座を保有している人が毎年のように増えているイメージです。

亡くなった人がNISA口座を保有していた場合に相続人から下記のような質問をよくいただきます。

□NISA口座は相続人のNISA口座に移管できるの?

□NISA口座は所得税が非課税になるから相続税も非課税になるの?

□NISA口座にあった銘柄を相続人が売却したときの税金は非課税になるの?

□相続手続きは通常の証券口座と同じでいいの?

本コラムでは上記のような疑問をQ&A形式でわかりやすく解説します。

動画で知りたい人は下記YouTubeから、テキストで確認したい人はこのままスクロールして一番最後までお読みください!

目次

- 1 1.NISA口座に保管されている有価証券は相続税も非課税?

- 2 2.NISA口座に保管されている有価証券の相続税評価方法は通常の有価証券と同じ?

- 3 3.被相続人のNISA口座内の証券は相続人のNISA口座に移管できるの?

- 4 4.NISA口座に保管されていた証券の取得費は相続人に引き継がれるの?

- 5 5.NISA口座に保管されていた有価証券を相続後に売却したときに取得費加算の特例の適用はできるの?

- 6 6.NISA口座に保管されていた上場株式について相続開始後の配当期待権を計算するときは配当金額から源泉徴収税額は控除するの?

- 7 7.NISA口座の相続手続きで注意すべき点はあるの?

- 8 8.NISA口座に保管されていた証券を相続人の別の証券会社の口座に移管することはできるの?

1.NISA口座に保管されている有価証券は相続税も非課税?

NISA口座で非課税になるのは所得税と住民税だけであり相続税は課税対象

【解説】

NISA口座とは、売買益や配当金にかかる所得税、住民税が非課税になる口座のことです。

非課税の対象となるのは所得にかかる税金(所得税、住民税)のみであり、財産にかかる税金である相続税は非課税にはなりません。

2.NISA口座に保管されている有価証券の相続税評価方法は通常の有価証券と同じ?

同じです

【解説】

NISA口座内の有価証券であってもNISA口座以外の特定口座等に保管されている有価証券と同様に評価します。

有価証券の種類ごとの相続税評価の概要は下記の通りです。

(1)上場株式

上場株式の相続税評価額は「1株当たりの株価×株数」です。

1株当たりの株価の判定は、次の4つの株価のうち「最も低いもの」を採用することができます。

①相続開始日の終値

②相続開始日の月の終値の平均額

③相続開始日の前月の終値の平均額

④相続開始日の前々月の終値の平均額

上場株式の相続税評価のより詳しい解説は、上場株式の相続税評価と注意点を徹底解説!

(2)投資信託

投資信託の相続税評価額は次の算式により計算します。

1口当たりの基準価格×口数-解約請求等した場合に源泉徴収されるべき所得税に相当する額※-信託財産留保額および解約手数料

※「解約請求等した場合に源泉徴収されるべき所得税に相当する額」は、公募投資信託(源泉徴収ありの特定口座)の場合には控除することができません。

投資信託の相続税評価のより詳しい解説は、投資信託の相続税評価方法と控除できる源泉徴収税額を徹底解説!

3.被相続人のNISA口座内の証券は相続人のNISA口座に移管できるの?

相続人のNISA口座に引き継ぐことはできません

【解説】

NISA口座は一身専属的なものですので、その口座の開設者が亡くなった場合にはそこでクローズされます。

もちろん、NISA口座内の証券は相続人の口座に移管することはできますが、NISA口座ではなく特定口座又は一般口座に移管されることとなります。

証券口座の遺産分割や相続手続きの詳しい解説は、上場株式、投資信託等の遺産分割と証券口座の相続手続きの注意点まとめをご参照ください。

4.NISA口座に保管されていた証券の取得費は相続人に引き継がれるの?

取得費は引き継がれません

【解説】

NISA口座の相続で一番のポイントとなるのが本論点ですので詳しく解説します。

まず、相続実務の一般常識として相続により財産を取得した場合には、被相続人の取得費を相続人は引き継ぎます。

例えば、被相続人がA上場株式を100円で購入して相続人がA上場株式を相続により取得した場合において、その後A上場株式を相続人が売却したときの取得費は、被相続人が購入した100円となるのです。

これを相続による取得費の引き継ぎといいます。

この取得費の引き継ぎがNISA口座でも行われるかどうかという論点です。

NISA口座は前述の通り口座開設者の一身専属的なものとなります。

したがって、口座開設者が死亡した場合にそこですべての精算が必要となるのです。

NISA口座開設者が死亡した場合には、死亡日の終値により売却したものとみなします。

その場合に売却益がある場合には、その利益は非課税となり、売却損がある場合には、その損失は切り捨てられます。

次に、NISA口座内の証券を取得した相続人の取得費についてです。

NISA口座以外の特定口座や一般口座内の証券を相続により取得した場合には被相続人の取得費を引き継ぎます。

これに対し、NISA口座内の証券を相続により取得した場合には、死亡日の終値により取得したものとして相続人の特定口座又は一般口座に移管されます。

具体的な数字を使って確認していきましょう。

被相続人の取得費 100万円

死亡日の終値 200万円

相続人の売却価格 300万円

【NISA口座の場合】

■被相続人の所得税・住民税:ゼロ

※計算根拠

200万円(死亡日の終値を売却価格とみなす)-100万円(取得費)=100万円(売却益)

⇒売却益は非課税のためゼロ

■相続人の所得税・住民税:20万円

※計算根拠

300万円-200万円(死亡日の終値を取得費とみなす)=100万円(売却益)、100万円✕税率20%=20万円

■被相続人と相続人の税金合計:20万円

【NISA口座以外の特定口座・一般口座の場合】

■被相続人の所得税・住民税:ゼロ(売却していないため)

■相続人の所得税・住民税:40万円

※計算根拠

300万円-100万円(被相続人の取得費を引き継ぐ)=売却益200万円、200万円✕税率20%=40万円

■被相続人と相続人の税金合計:40万円

NISA口座のほうが有利になったケースでした。

次の具体例ではいかがでしょうか。

被相続人の取得費 500万円

死亡日の終値 200万円

相続人の売却価格 400万円

【NISA口座の場合】

■被相続人の所得税・住民税:ゼロ

※計算根拠

200万円(死亡日の終値を売却価格とみなす)-500万円(取得費)=△300万円(売却損)⇒売却損は切り捨てられる

■相続人の所得税・住民税:40万円

※計算根拠

400万円-200万円(死亡日の終値を取得費とみなす)=200万円(売却益)、200万円✕税率20%=40万円

■被相続人と相続人の税金合計:40万円

【NISA口座以外の特定口座・一般口座の場合】

■被相続人の所得税・住民税:ゼロ(売却していないため)

■相続人の所得税・住民税:ゼロ

※計算根拠

400万円-500万円(被相続人の取得費を引き継ぐ)=△100万円(売却損)、△100万円は他の売却益と通算可能、通算できない損失は3年間繰越可能

■被相続人と相続人の税金合計:ゼロ

具体例②では、NISA口座でないほうが有利になりました。相続人にて他の売却益と相殺や売却損の3年間繰越もできます。

以上でお分かりのようにNISA口座がどのようなケースでも税金上有利になるわけではなく不利になるケースもあるということです。

5.NISA口座に保管されていた有価証券を相続後に売却したときに取得費加算の特例の適用はできるの?

できます

【解説】

取得費加算の特例とは、支払った相続税の一部を所得税計算上の経費にできるという特例です。

NISA口座内の有価証券を売却した場合でも取得費加算の特例の適用は可能です。

取得費加算の特例の詳しい解説は、相続税の取得費加算の特例をわかりやすく徹底解説をご参照ください。

6.NISA口座に保管されていた上場株式について相続開始後の配当期待権を計算するときは配当金額から源泉徴収税額は控除するの?

控除します

【解説】

NISA口座は前述の通り、開設者が存命のときのみ非課税扱いになります。

NISA口座内の上場株式についても死亡後は所得税、住民税の課税対象となりますから、NISA口座以外の銘柄と同様に配当期待権から源泉徴収税額を控除して計算します。

配当期待権の相続税評価の詳しい解説は、未収配当金、配当期待権、未収分配金の相続税評価を徹底解説をご参照ください。

7.NISA口座の相続手続きで注意すべき点はあるの?

特定口座や一般口座の相続手続きと変わりません

【解説】

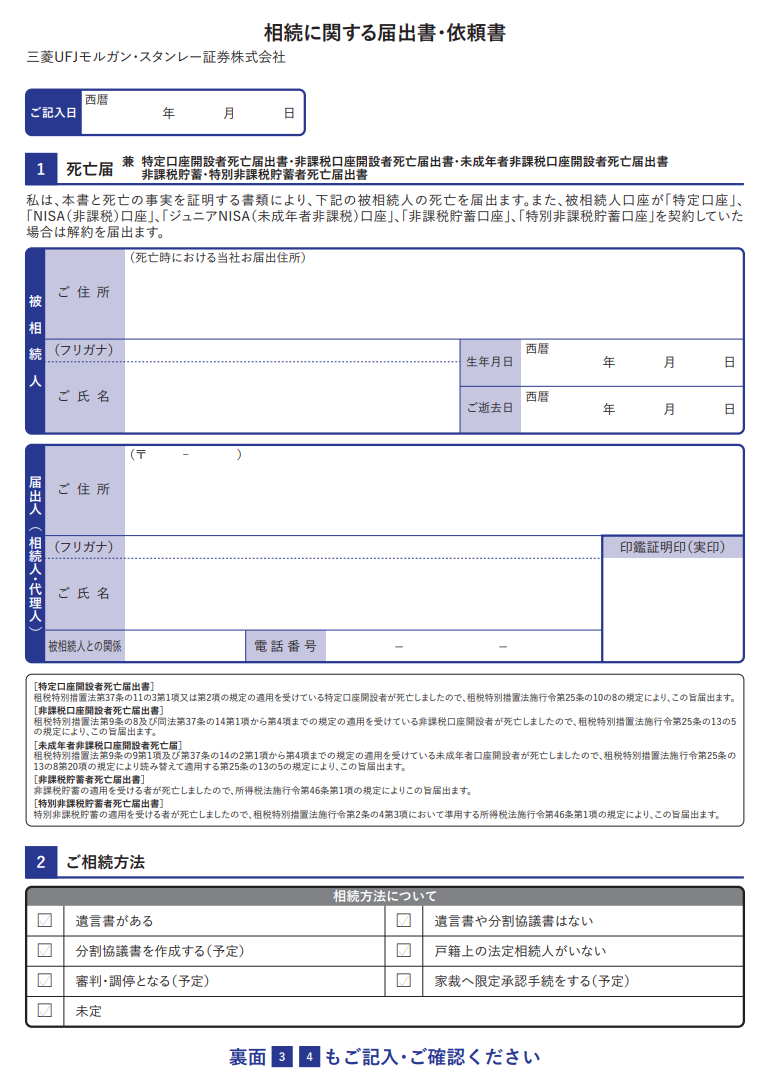

NISA口座を開設している人が亡くなった場合に、その相続人は、死亡を知った日以後遅滞なく、金融機関へ「非課税口座開設者死亡届出書」を提出しなければなりません。

なお、非課税口座開設者死亡届出書は国税庁HP等で用意されているわけではなく、各金融機関から送られてきますのでご安心ください。

ほとんどの金融機関は、通常の証券口座で使用する相続手続き書類と書式を兼ね備えていると思います。

例えば、下記の三菱UFJモルガン・スタンレー証券の書式でも死亡届と非課税口座開設者死亡届出書は同じ書式を使用することとなっています。

8.NISA口座に保管されていた証券を相続人の別の証券会社の口座に移管することはできるの?

原則として被相続人と同じ証券会社の口座にしか移管できません。

【解説】

例えば、被相続人が野村証券でNISA口座を開設して相続人の大和証券の特定口座に移管できるかということですが、そのような証券会社を跨ぐ移管は原則としてできません。

相続人の特定口座に移管するときは例外なく必ず被相続人の証券会社と同じ証券会社でなければいけません。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00