【相続不動産】とりあえず共有をした場合のリスク5選!

- 「とりあえず共有」は将来的な大きなトラブルの火種

- 意見対立で売却・活用が極めて困難

- 世代交代で権利関係が複雑化しやすい

- 固定資産税の納税や管理責任の分担でもめやすい

- 空き家・空き地化や放置リスクも高い

「とりあえず共有」に隠れている罠

「とりあえず共有」が選ばれる理由

相続の現場では

「話し合いがまとまらない」

「誰も具体的な利用希望がない」

「知識がなくて当然のこととして法定相続分で共有登記した」

等の理由で、面倒を避けてとりあえず共有という選択がされがちです。

しかし、この安易な決定が未来に大きなトラブルを招くことをよく理解しておきましょう。

相続登記は2024年4月1日から義務化

相続により不動産を取得した相続人は、相続を知った日から原則3年以内に相続登記を申請する義務があります。

正当な理由なく怠ると10万円以下の過料の対象となり得ます(不動産登記法76条の2、同164条)。

この制度改正により、「とりあえず共有しておこう」と安易に登記してしまうケースがさらに増えているのが現状です。

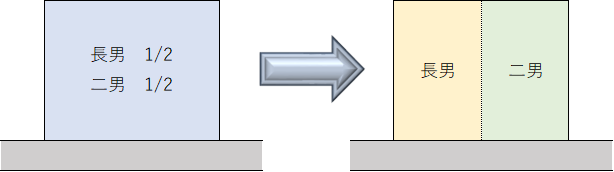

共有不動産の基本知識

共有不動産とは、複数人が法定相続分などで名義を持ち合う不動産のことです。

相続を原因として共有となるケースが散見されます。

共有不動産については各共有者の一存で行えるものもあれば、同意を得なければならないものもあります。

行為の性質によって取るべき同意の度合いは変わります。

【共有物の意思決定に必要な同意】

□ 共有物の保存(家の掃除やメンテナンス等)

各共有者が単独で行える

□ 共有物の変更(売却や取り壊し等)

共有者全員の同意が必要

□ 共有物の管理(通常の賃貸・維持改善等)

持分価格の過半数の同意が必要

家の掃除やメンテナンスといった「保存」行為は各共有者が自由に行うことができます。

他方、売却や取り壊しなど、共有物を「変更」する際には共有者全員の同意が必要です。

共有物の「管理」とは、変更に該当しない利用・改良行為のことですが、変更と管理の線引きを厳密に行うのは難しいのが現実です。

実際に共有名義の不動産に対して、使用方法の変更・改良を行うときは専門家に確認しておくと間違いがないでしょう。

詳しくは、不動産を共有名義で相続する場合のメリット・デメリットをご参照ください。

相続不動産 とりあえず共有のリスク5選

とりあえず共有の主なリスクを5つ掲げてみました。

①意見の対立で身動きできない

②世代交代でさらに複雑化

③固定資産税や維持費の分担トラブル

④知らぬ間に他人が共有者になる!?持分譲渡リスク

⑤空き家・放置で加速度的に資産劣化

詳しく確認していきましょう。

①意見の対立で身動きできない

共有者全員の同意がないと売却などの重要な決定ができません。

親兄弟なら…と思いきや、後々想定外の意見対立が勃発することも多いです。

詳細は不動産を共有名義で相続する場合のメリット・デメリットをご参照ください。

②世代交代でさらに複雑化

相続人の一人が亡くなると、その子ども達がさらに共有持分を承継します。

これが何代か続くと共有者が10人を超えるケースも珍しくありません。

従兄弟(いとこ)、再従姉妹(はとこ)、更にはその配偶者などが共有者になると処分することもできず船頭のいない船のような状態になってしまいます。

③固定資産税や維持費の分担トラブル

固定資産税は、共有者全員が連帯して納税する義務を負います(連帯納税義務)。

納税通知書は、自治体の運用により異なりますが、一般的には共有者のうちの一人を代表者としてその代表者に送付されます。

そのため、代表者が他の共有者から負担分を徴収する必要があり、これがトラブルの原因となりやすいです。

また、未払いが生じると最終的に全共有者が不利益を受けることにもなります。

④知らぬ間に他人が共有者になる!?持分譲渡リスク

共有者の一人が自分の持分だけを第三者に売却してしまった場合です。

まったく見ず知らずの人が突如共有者に。トラブル不可避です。

⑤空き家・放置で加速度的に資産劣化

「共有者全員のもの」という意識が、かえって各共有者の責任感を希薄にし、「誰かが管理してくれるだろう」という他人任せの状態に陥りがちです。

結果的にメンテナンスを誰もやらずに荒れ放題になってしまうかもしれません。

最悪のケースとして近隣トラブルにも発展、行政指導や解体命令にもなりかねません。

それでも共有にしてしまった場合の解消方法

やむを得ず共有にしてしまった場合の主な解消方法は下記の通りです。

(1)共有物分割

(2)共有持分の交換

(3)共有持分の売却

(4)共有持分の贈与

(5)共有持分の放棄

(1)共有物分割

共有物を現物分割する方法です。

(2)共有持分の交換

共有者が自身の保有している不動産と共有持分を交換することにより共有状態を解消する方法です。

(3)共有持分の売却

共有持分自体を売却することにより共有状態を解消する方法です。

他の共有者に売却しても良いですし、全くの第三者に売却することもできます。

他の共有者に資金があるならば共有者に売却する方法が一番有効でしょう。

共有持分のみを買い取る業者も存在しますが、その物件を全持分売却して共有持分を乗じた金額と共有持分のみを業者に売却した金額を比較すると共有持分のみを売却した方が金額は相当値下がりするでしょう。

(4)共有持分の贈与

共有持分を他の共有者や第三者に無償で譲渡することにより共有状態を解消する方法です。

売却の場合と同様に他の共有者でも第三者でも受贈者に制限はありません。

(5)共有持分の放棄

共有持分を放棄した場合には、その放棄した持分は他の共有者に帰属することとなります。

共有持分を放棄した者以外に共有者が複数人いる場合における放棄した持分の帰属する割合は、その者の持分割合に応ずることとなります。

共有の解消方法についてのより詳しい解説は、共有分割をわかりやすく徹底解説をご参照ください。

Q&A

Q. なぜ兄弟間で仲が良くても「とりあえず共有」は避けるべきなの?

兄弟それぞれの家族や生活環境が変わることで、徐々に意見が合わなくなったり、次世代への承継で関係が分散・複雑化するからです。一時しのぎの共有は将来の対立の火種。

Q. どうしても共有せざるを得ない場合の注意点は?

共有解除や分筆の検討タイミング、共有物分割請求権の内容などをあらかじめ確認し、遺言や合意契約など将来の意思決定ルールを明文化しておくのが安全。

Q. 持分だけを勝手に第三者へ売られるのを防げますか?

法的に、各共有者は自分の持分を自由に売却できるため、これを完全に防ぐことは困難です。しかし、あらかじめ共有者間で「自分の持分を第三者に売却する際は、まず他の共有者に同じ条件で購入しないか打診する」といった内容の契約(協定書)を結んでおくことで、見ず知らずの第三者が共有者になるリスクを大きく低減させることが可能です。

まとめ

とりあえず共有は、後々の大問題を先送りするだけ。

問題が顕在化する前にできるだけ単独名義化・共有解消を目指しましょう。

すでに共有状態にある土地も、なるべく早く専門家に相談し、次世代の承継まで見据えた対策を打つのが賢明です。

手遅れになるリスクを避け、家族やご自身の未来のために、今この瞬間から動き始めることが何より重要です。

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00