【小規模宅地の特例】被相続人が老人ホームに入居していた場合の論点をパターン別に徹底解説

- 老人ホーム入居でも要件を満たせば自宅敷地に特例適用可能

- 要件は①要介護認定等②所定の老人ホーム③空き家の利用制限

- 空き家のままなら配偶者・家なき子が相続すれば80%減額可

- 老人ホーム入居後に生計別親族が入居すると特例適用不可

- 空き家を第三者に賃貸すると貸付事業用として50%減額に

こんにちは。

相続税専門の税理士法人トゥモローズです。

亡くなった人が老人ホームへ入居していた場合、もともと住んでいた宅地について、特定居住用の小規模宅地の特例は適用可能なのでしょうか?

この論点については、平成25年度税制改正により平成26年1月1日相続開始の案件から原則として小規模宅地の特例の適用が可能となりました。

改正後の重要な要件は、下記の3つです。

② 被相続人が「老人福祉法等に規定する老人ホーム」に入居していたこと

③ 被相続人が住んでいた建物を老人ホーム入居後に『事業の用』又は『「被相続人」、「被相続人の生計一親族」、「老人ホーム入居直前に被相続人と生計を一にし、かつ、その建物に引き続き居住している被相続人の親族」以外の居住の用』に供さないこと

※ ①の要件における要介護認定等の詳細は、老人ホーム 要介護認定等について詳説を参照してください。

※ ②の「老人福祉法等に規定する老人ホーム」とは、下記に掲げる老人ホームで都道府県に登録されている施設をいいます。

□介護保険法第8条第28項に規定する介護老人保健施設又は同条第29項に規定する介護医療院

□高齢者の居住の安定確保に関する法律第5条第1項に規定するサービス付き高齢者向け住宅 (有料老人ホームを除きます。)

□障害者の日常生活及び社会生活を総合的に支援するための法律第5条第11項に規定する障害者支援施設(同条第10項に規定する施設入所支援が行われるものに限ります。)又は同条第17項に規定する共同生活援助を行う住居

※ ③の要件における下線の「被相続人等」の「等」は、被相続人の生計一親族を指します。生計一親族については、生計一親族とは? サザエさん一家で確認!を参照してください。

しかし、この改正によりどんなパターンでも全てが適用可能になったというわけではなく、適用ができないパターンも未だに存在しますので、パターン別にわかりやすく解説します。

※追記:

小規模宅地等の特例について、基本的な情報をわかりやすくまとめた記事を新たに作成いたしましたので、ぜひご覧ください。

小規模宅地等の特例をわかりやすく解説。相続した土地にかかる相続税を最大80%減額

動画で知りたい人は下記YouTubeから、テキストで確認したい人はこのままスクロールして一番最後までお読みください!

1.老人ホーム入居前に同居親族がいない場合

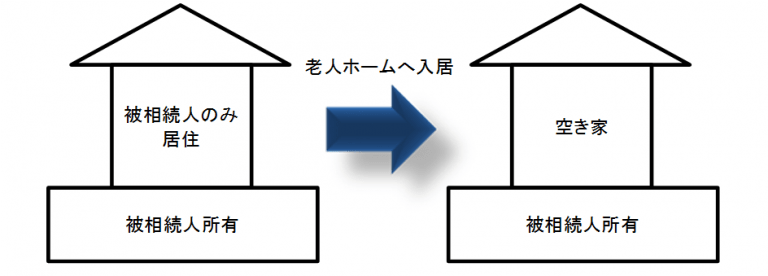

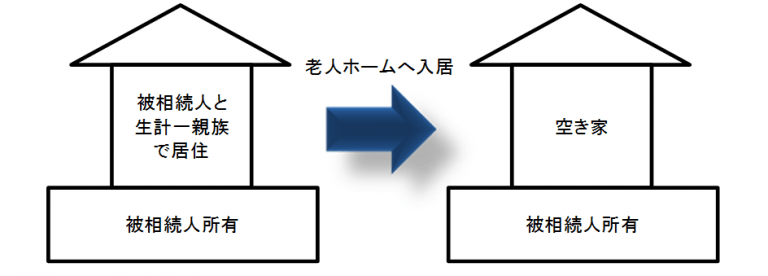

① 空き家のまま亡くなった場合

⇒ 配偶者(一次相続)、家なき子(二次相続)が相続した場合に、

特定居住用宅地等に該当し、80%の評価減が可能!

※ 家なき子については、小規模宅地の特例 家なき子(特定居住用宅地等)を徹底解説を参照してください。

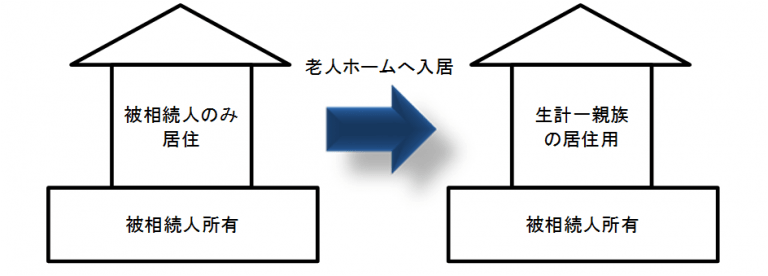

② 老人ホーム入居後の空き家に生計一親族が入居した場合

⇒ 配偶者、生計一親族が相続した場合に、

特定居住用宅地等に該当し、80%の評価減が可能!

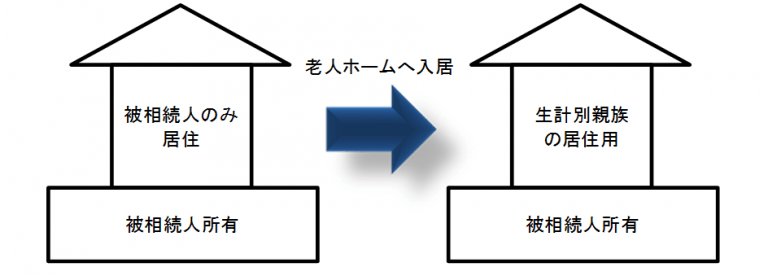

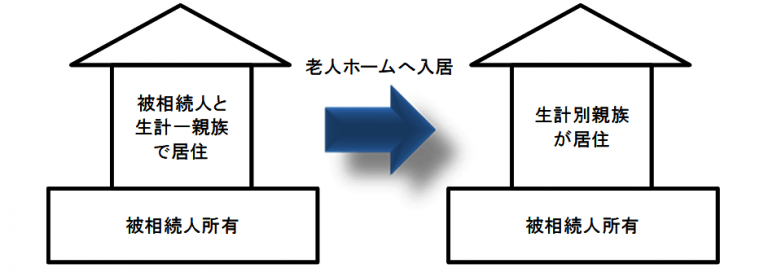

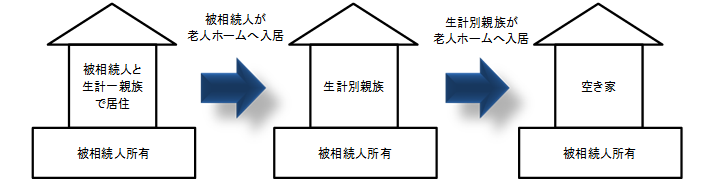

③ 老人ホーム入居後の空き家に生計別親族が入居した場合

⇒ 特定居住用宅地等に該当しないため、小規模宅地の特例の適用不可!

(老人ホーム入居後、被相続人等以外の居住の用に供してしまったため)

④ 老人ホーム入居後の空き家を第三者に賃貸した場合

⇒ 特定居住用宅地等に該当しないが、貸付事業用宅地等に該当、50%の評価減が可能!ただし、平成30年4月1日以降相続開始案件については、3年事業継続又は事業的規模の要件がありますので要注意です。

2.老人ホーム入居前に同居親族がいる場合

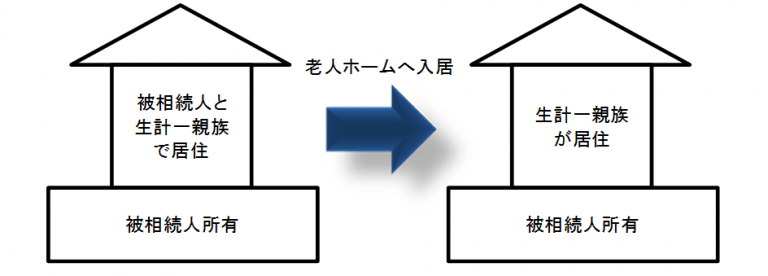

① 引き続き生計一親族が居住した場合

⇒ 配偶者、生計一親族が相続した場合に、

特定居住用宅地等に該当し、80%の評価減が可能!

② 老人ホーム入居、生計一親族が転居し空き家になった場合

⇒ 配偶者(一次相続)、家なき子(二次相続)が相続した場合に、

特定居住用宅地等に該当し、80%の評価減が可能!

※ 老人ホーム入居時には同居の法定相続人が存在しますが、家なき子の要件は「相続開始の直前において当該被相続人の居住の用に供されていた家屋に居住していた法定相続人」とあるため判定のタイミングが相続開始の直前であることから家なき子に該当するものとして判断しています。(私見です)

③ 老人ホームの入居により、生計一親族が生計別親族となり、引き続き居住した場合

⇒ 配偶者、当該生計別親族が相続した場合に、

特定居住用宅地等に該当し、80%の評価減が可能!

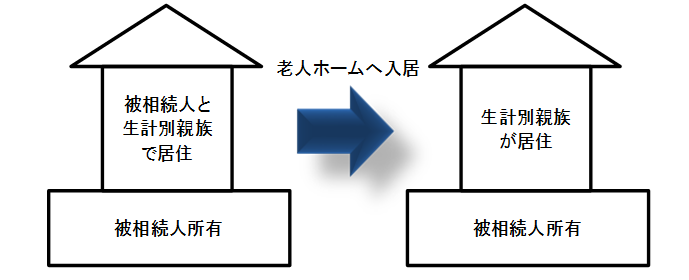

④ 老人ホーム入居前に生計別だった親族が老人ホーム入居後も引き続き居住した場合

(1)区分登記建物の場合

【独立区画である被相続人居住部分】

⇒ 配偶者(一次相続)、家なき子(二次相続)が相続した場合に、

特定居住用宅地等に該当し、80%の評価減が可能!

【独立区画である生計別親族居住部分】

⇒ 特定居住用宅地等に該当しないため、小規模宅地の特例の適用不可!

(2)区分登記建物以外の場合

⇒ 配偶者(一次相続)、当該生計別親族、家なき子(二次相続)が相続した場合に、

特定居住用宅地等に該当し、80%の評価減が可能!

※ 建物内部で行き来ができる構造の場合には原則として生計一と考えられるため考慮外としてます。

※ 被相続人居住部分は老人ホーム入居後に空き家であることを前提としています。

※ 区分登記建物以外の場合の生計別親族居住部分は被相続人の居住部分とされますのですべての独立区画が小規模宅地等の特例の対象となると考えます。

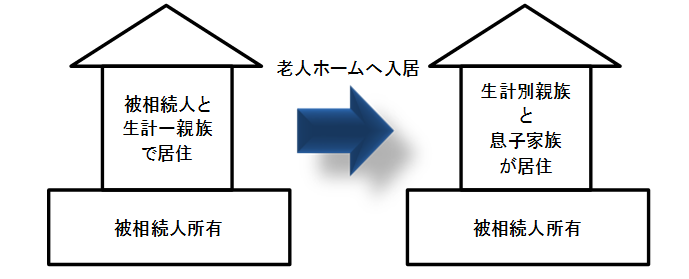

⑤ 老人ホーム入居後に入居前の同居親族の息子家族が新たに居住した場合

⇒ 配偶者、当該生計別親族が相続した場合に、

特定居住用宅地等に該当し、80%の評価減が可能!

※ 息子家族居住部分は被相続人の居住用宅地等に該当しないと一見考えられますが、老人ホーム入居後に新たに居住した息子家族居住部分も入居前同居親族が居住していた部分に含まれるため結果としてすべての地積につき適用可能となります。

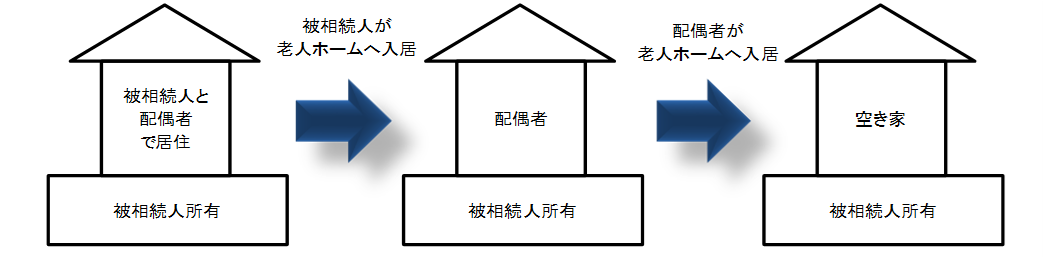

⑥ 被相続人が老人ホーム入居後に配偶者も老人ホーム入居して空き家になった場合

⇒ 配偶者が相続した場合に、

特定居住用宅地等に該当し、80%の評価減が可能!

※ 配偶者の場合には同居要件や死亡後の継続要件がないため被相続人の居住用宅地等に該当すれば適用可能となります。

⑦ 独身の被相続人が老人ホーム入居後に同居していた兄弟も老人ホーム入居して空き家になった場合

⇒ 当該兄弟が家なき子の要件を満たす場合に、

特定居住用宅地等に該当し、80%の評価減が可能!

相続税の申告手続き、トゥモローズにお任せください

相続税の手続きは慣れない作業が多く、日々の仕事や家事をこなしながら進めるのはとても大変な手続きです。

また、適切な申告をしないと、後の税務調査で本来払わなくても良い税金を支払うことにもなります。

税理士法人トゥモローズでは、豊富な申告実績を持った相続専門の税理士が、お客様のご都合に合わせた適切な申告手続きを行います。

初回面談は無料ですので、ぜひ一度お問い合わせください。

タップで発信

0120-916-968

平日 9:00~21:00 土日 9:00~17:00